夫婦だったら使うべき?おしどり贈与(最高2,000万円非課税)を使って得をする人・損をする人

皆さんは、『結婚20年以上の夫婦』であれば、お互いへの贈与が最大2,000万円非課税となる、

『贈与税の配偶者控除(通称:おしどり贈与)』をご存知でしょうか。

この制度は、

● 婚姻期間が20年以上の夫婦の間で、

● 自宅不動産を贈与する場合や、

● 新しく住宅を購入する為の資金を贈与する場合、

● 最大で2,000万円までの贈与が非課税で受け渡し出来る。

という制度です。(※年間110万円の贈与非課税枠も併用可能)

『最大で2,000万円までの贈与が非課税』と聞くと、「贈与税が非課税になるんだったら使わないと損だ!」と思われる方も多いでしょう。

ですが、この『おしどり贈与』に関しては、

● 贈与を受けた後に支払う『不動産取得税』や『登録免許税』が高額になる、といった欠点や、

● 利用をすることによって逆に損をしてしまうという可能性もあり、利用に際してはある程度の前提知識が必要なんです。

ですので今回の記事では、あなたの家庭は『おしどり贈与』を使うべきなのか、『おしどり贈与』を使う際にはどんなことに気を付けておくべきなのかについて、これら5つのテーマに沿って解説をしていきます。

①おしどり贈与の概要

②おしどり贈与を使える人の条件

③おしどり贈与を安易に使うべきではない理由3選

④おしどり贈与を使った方が良い家庭とその理由

⑤おしどり贈与を受けるための手続き方法

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①おしどり贈与の概要

まずは、おしどり贈与の概要について見ていきましょう。

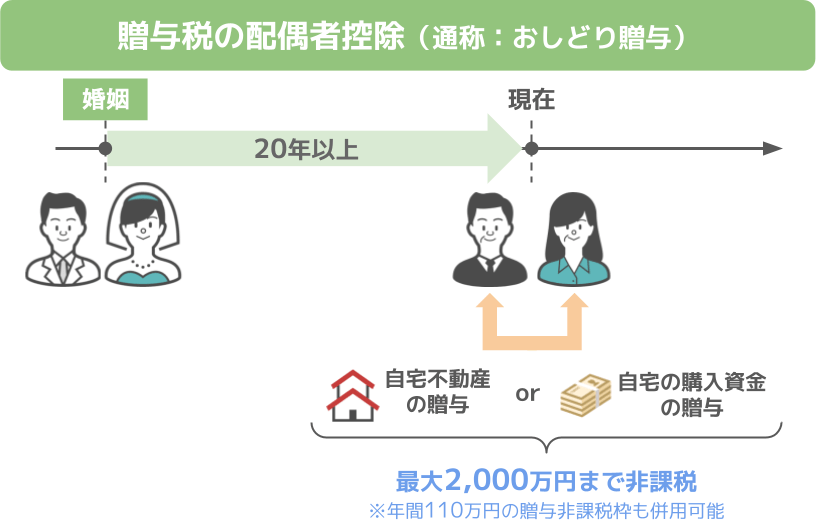

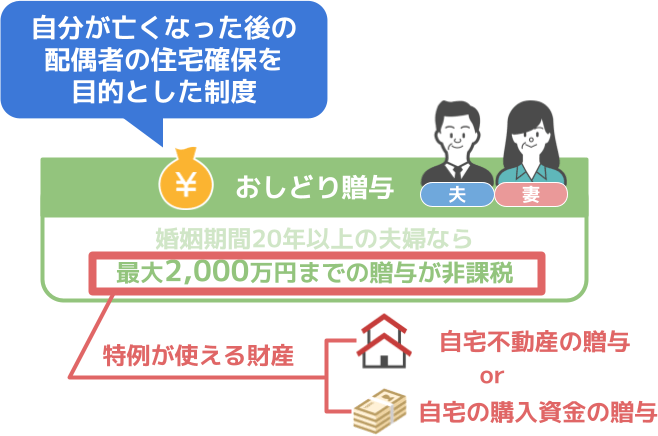

冒頭でもお話した様にこの制度は、

● 婚姻期間が20年以上の夫婦の間で、

● 自宅不動産を贈与する場合や、

● 新しく住宅を購入する為の資金を贈与する場合、

● 最大で2,000万円までの贈与が非課税で受け渡し出来る。

(※年間110万円の贈与非課税枠も併用可能)

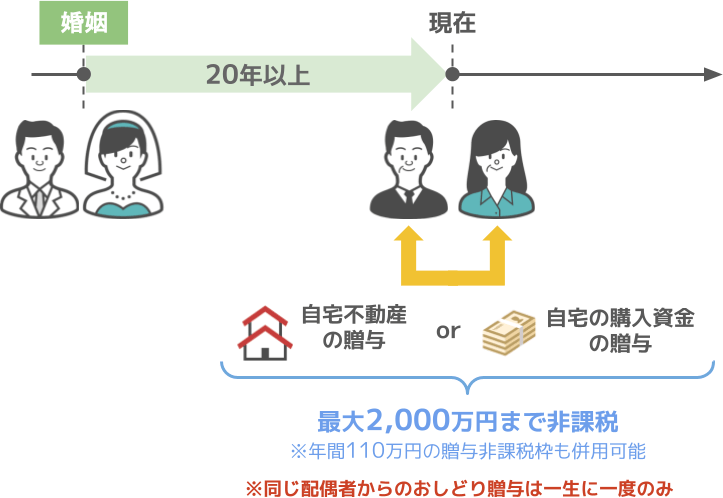

(※同じ配偶者からのおしどり贈与は一生に一度のみ)

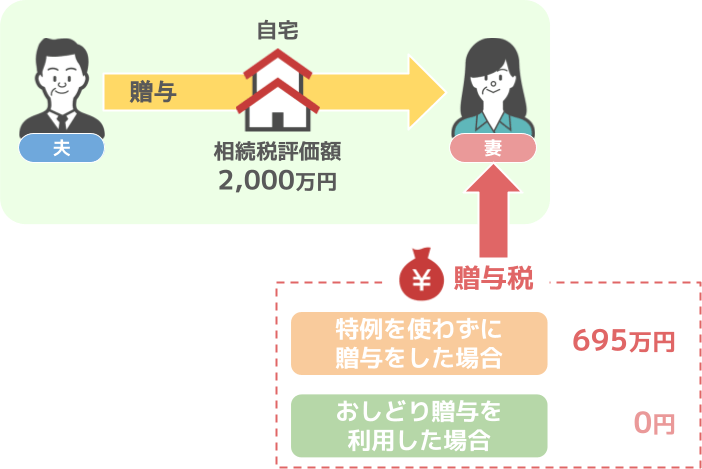

つまり、(相続税評価額)2,000万円の自宅を普通に夫婦間で贈与した場合、

● 通常なら695万円の贈与税が掛かるところ、

● おしどり贈与を使えば、贈与税0円で自宅の贈与を受けることが出来る、という訳なのです。

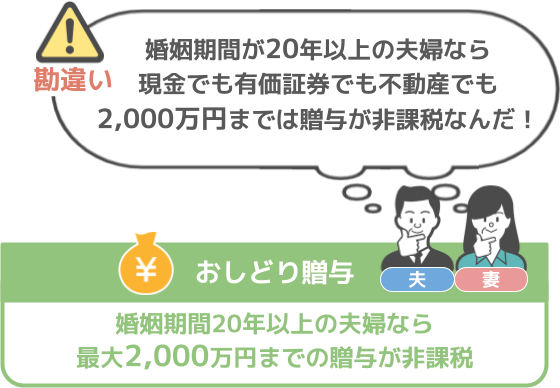

ちなみにこの『おしどり贈与』に関しては、

「婚姻期間が20年以上の夫婦なら、現金でも有価証券でも不動産でも、2,000万円までは贈与が非課税なんだ!」と、勘違いをされている方もいらっしゃいますが、そうではありません。

この制度はあくまでも『自分が亡くなった後の配偶者の住宅確保を目的とした制度』なので、

2,000万円の非課税枠は、

● 住宅自体の贈与に活用するか、

● 新しく住宅を購入する為の資金の贈与に活用するか、このどちらかでしか使えないという点はシッカリと覚えておいて下さい。

ではその上で次の章では、『おしどり贈与』を使える人の条件について見て行きましょう。

②おしどり贈与を使える人の条件

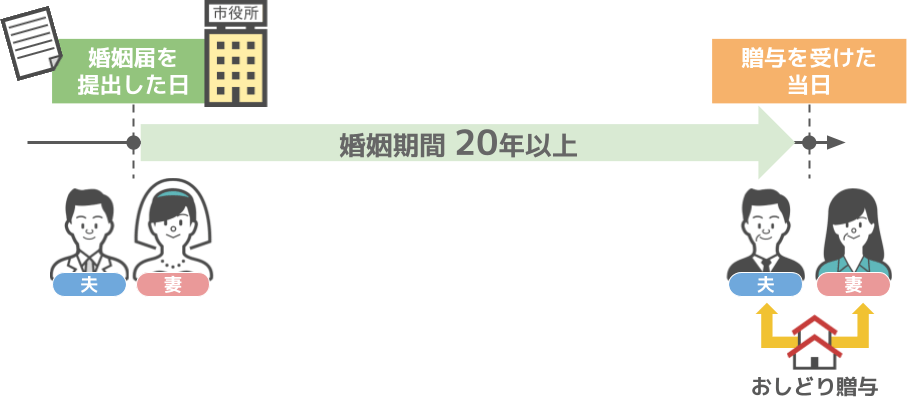

ⅰ婚姻期間が20年以上の夫婦

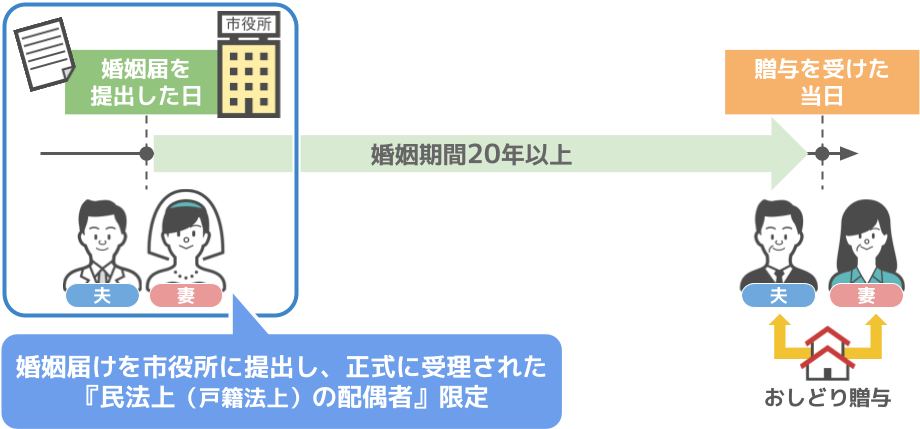

『おしどり贈与』を使える人の条件1つ目は、婚姻期間が20年以上の夫婦であることです。

婚姻期間というのは、婚姻届けを市役所に提出した日から、贈与を受けた当日までの期間を指します。

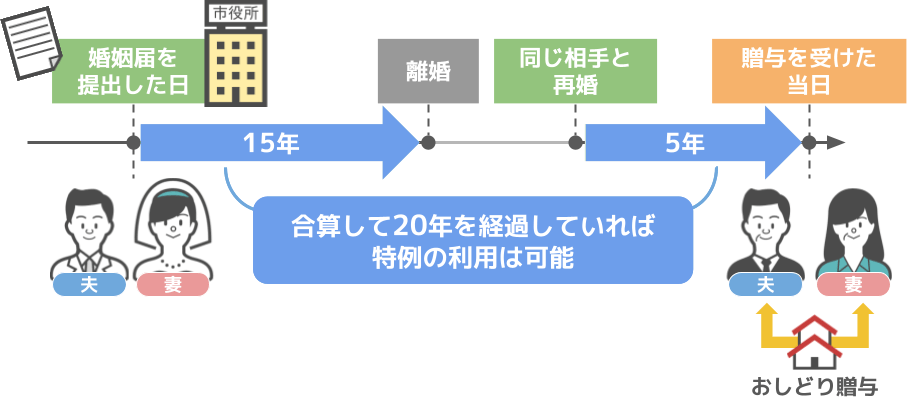

ちなみに、この期間中に離婚をし、その後 再び同じ相手と再婚している場合、

● 二人の間での婚姻期間はリセットされず、

●〝離婚前の期間〟と〝再婚後の期間〟を合算して20年を経過していれば、特例の利用は可能となります。

ⅱ法律婚をしている夫婦

『おしどり贈与』を使える人の条件2つ目は、法律婚をしている夫婦であることです。

先程、『婚姻期間』の説明をした際に、「婚姻期間というのは、婚姻届を市役所に提出した日から、贈与を受けた当日までの期間です」とお話した通り、

この特例制度を利用出来るのは、

● 婚姻届けを市役所に提出し、

● 正式に受理された『民法上(戸籍法上)の配偶者』に限定されます。

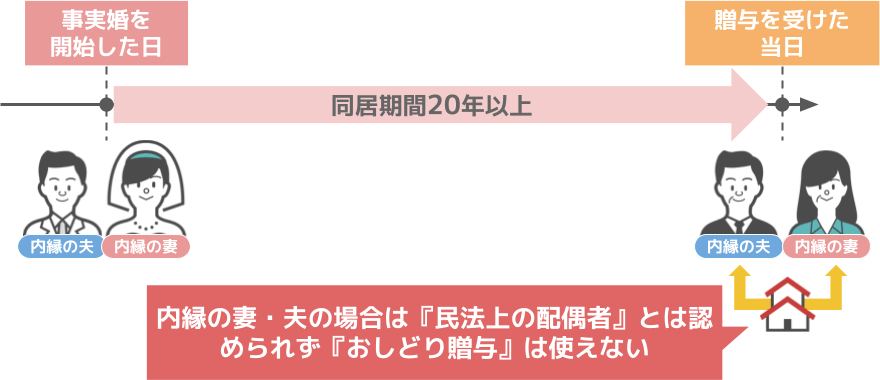

つまり、『内縁の妻・夫』の場合は、

たとえ20年以上共に暮らしていたとしても『民法上の配偶者』とは認められず、『おしどり贈与』は使えない、という訳です。

ⅲ贈与を受けた年の翌年3月15日までに自宅に住み始め、その後も住み続ける人

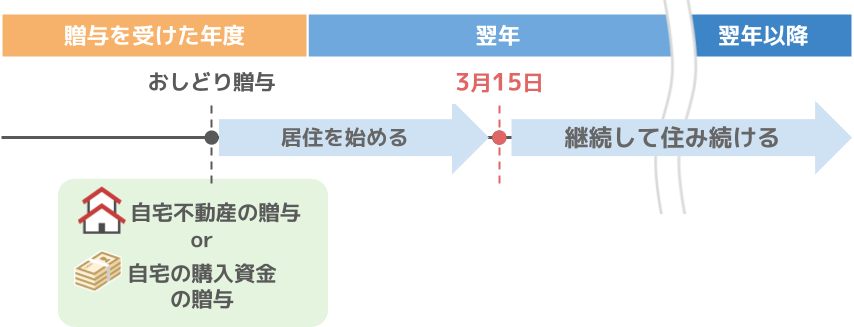

『おしどり贈与』を使える人の条件3つ目は、

● 贈与を受けた年の翌年3月15日までに、〝新しい自宅〟若しくは〝贈与を受けた自宅〟に住み始め、

● その後も住み続けることが出来る人です。

順番に見て行きましょう。

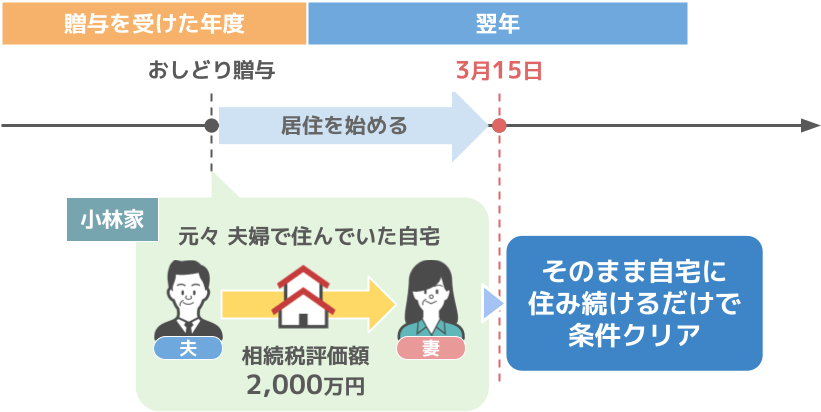

【贈与を受けた年の翌年3月15日までに自宅に住み始める】

まずは『贈与を受けた年の翌年3月15日までに自宅に住み始める』という点ですが、これは、

●〝既存の自宅〟の贈与を受けたのか、

● 贈与を受けた資金で〝居住用不動産を購入した〟のか、によって、条件を達成する為の難易度が大きく変わって来ます。

元々夫婦で暮らしていた自宅を『おしどり贈与』で贈与をする場合:

例えば、下図の小林家の妻が、元々夫婦で暮らしていた自宅(評価額2,000万円)を、

夫から『おしどり贈与』で贈与を受けた場合は話がシンプルです。

妻は元々住んでいた自宅の贈与を受けた訳ですから、

● そのまま自宅に住み続けるだけで、

●『翌年3月15日までに自宅に住み始める』という条件はクリア出来ます。

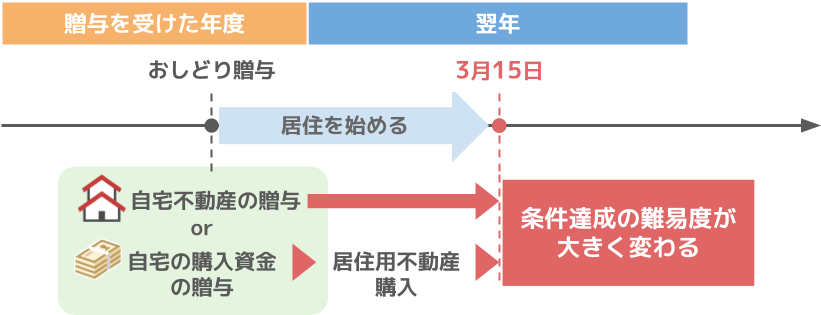

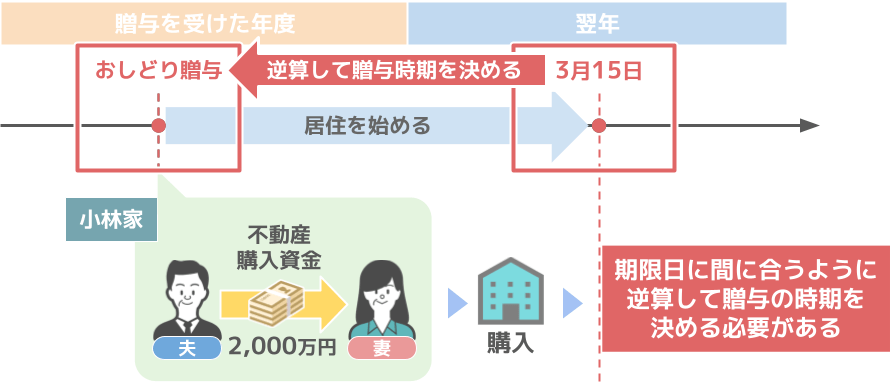

贈与を受けた資金で居住用不動産を購入した場合:

しかし問題は、贈与を受けた資金で居住用不動産を購入した場合です。

この場合においても、『おしどり贈与』の適用を受ける為には、

『贈与を受けた年の翌年3月15日』までに自宅に住み始める必要があります。

そのため、贈与を受けた資金で居住用不動産を購入する場合は、

● 新居に住み始める時期が翌年3月15日に間に合うよう、

● 期限日から逆算をする形で贈与の時期を決めて頂ければと思います。

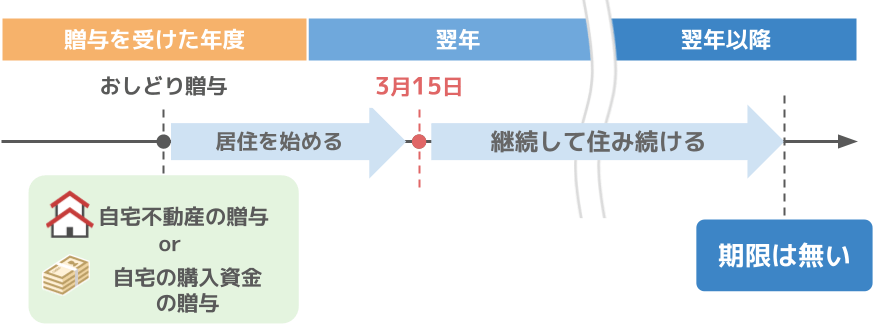

【贈与を受けた自宅にその後も住み続ける】

さてその上で、『おしどり贈与』を使う為の条件のもう1つに、『贈与を受けた自宅にその後も住み続ける』というものがあります。

この条件について、「具体的にいつまで住み続ける必要があるのか?」というと、特段「いつまでの期間」という定めはありません。

ですので、

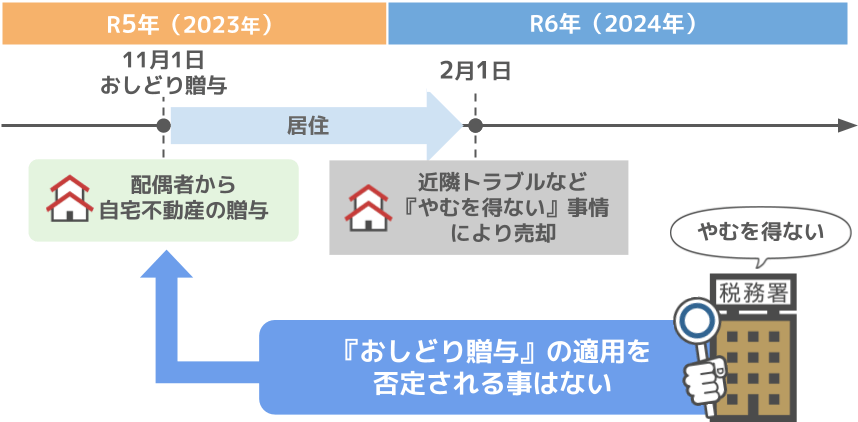

● 令和5年11月1日に配偶者から自宅の贈与を受け、

● 令和6年2月1日に、近隣トラブルなどの〝やむを得ない事情〟により自宅を売却することになっても、

『おしどり贈与』を遡って否認されることはありません。(※後述する贈与税の申告は必要です。)

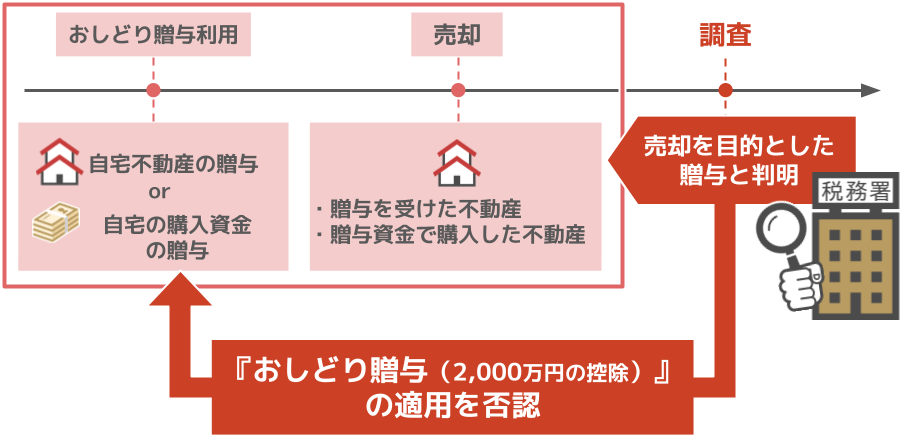

ですが、この『おしどり贈与』はあくまでも 『配偶者の将来の居住環境確保』を目的とした制度ですので、

●「売却を前提とした贈与である」と判明した場合には、

● 2,000万円の控除は遡って否認されることになりますので注意が必要です。

『売却を目的に贈与をするとはどういうことか?』というお話については、以下に詳しい内容を記載しておりますので、気になるという方は読んでみて下さい。

売却を前提とした贈与とは

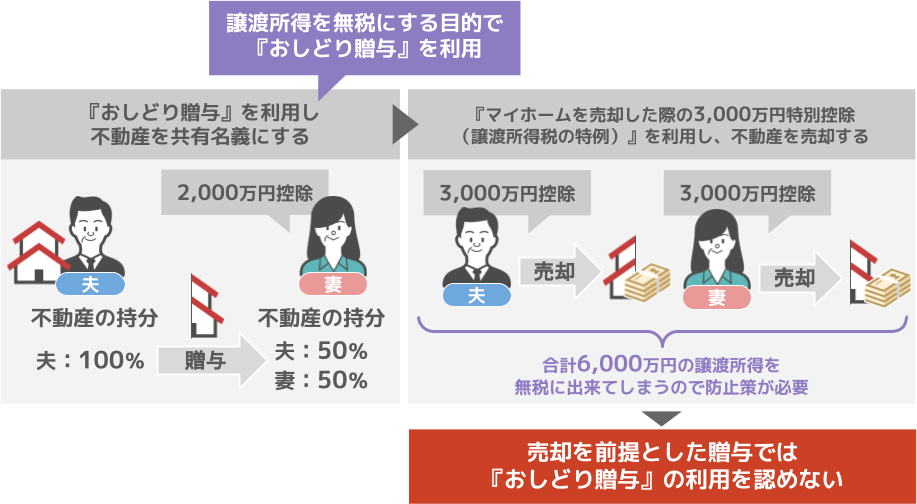

1つの不動産をおしどり贈与を使い、夫婦共有名義にしてから売却することにより、

『マイホームを売却した際の3,000万円特別控除(譲渡所得税の特例)』を夫婦2人で利用することが出来る。

つまり3,000万円特別控除をダブル適用することで、合計6,000万までの譲渡所得を無税に出来てしまう。

これを防止するために、売却を前提とした贈与では『おしどり贈与』の利用が認められていない。

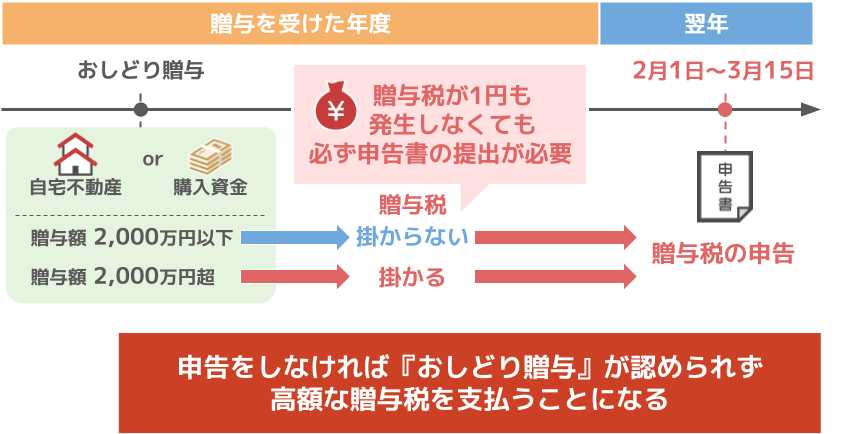

ⅳ贈与を受けた年の翌年2月1日から3月15日までに贈与税の申告をした人

『おしどり贈与』を使える人の条件4つ目は、贈与を受けた年の翌年2月1日から3月15日までに贈与税の申告をした人です。

おしどり贈与を利用する際には、

● たとえ〝贈与税が1円も発生なくても〟

● 必ず贈与税の申告書を税務署に提出しなければいけません。

この申告がなければ『おしどり贈与』が認められず、高額な贈与税を支払うことになってしまうので、絶対に『贈与を受けた翌年の申告』を忘れないようにして下さい。

さて、ここまでの内容で『おしどり贈与』の【概要とメリット部分】について解説をして来ました。

ですが冒頭でもお話した通り、おしどり贈与には安易に使うべきではない理由もシッカリと存在します。

ですので次の章では、【おしどり贈与を安易に使うべきではない理由3選】について見て行きたいと思います。

③おしどり贈与を安易に使うべきではない理由3選

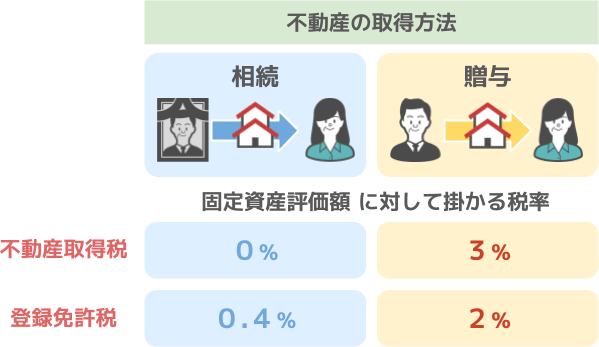

ⅰ不動産取得税・登録免許税のコストが相続よりも高額になる

おしどり贈与を安易に使うべきではない理由の1つ目は、不動産取得税・登録免許税のコストが相続よりも高額になるというものです。

まず大前提として、

● 不動産を相続・若しくは贈与で受け取ると、

● 受け取った側には『不動産取得税』や『登録免許税』という税金が掛かります。

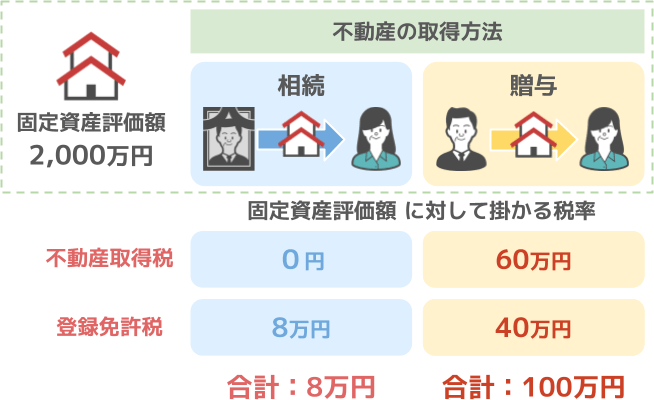

そしてその際に掛かる税率は、不動産を受け取った方法(相続・贈与)によって下図のように異なります。

これを具体的な数字にあてはめてみましょう。

例えば、固定資産税評価額2,000万円の自宅不動産(土地&建物)を、相続・贈与で受け取った場合の税金は以下の様になります。

このように、不動産取得税・登録免許税のことを考えた場合、相続で不動産を受け取るよりも、贈与(おしどり贈与)で不動産を受け取る方が、圧倒的に支払う税金の額は高くなるんです。

ⅱ生前に贈与をすると将来の相続税が高くなる事もある

ですがここまで見て来られた方の中には、

「確かに相続と贈与で支払う税金には違いは出るけれど、生前に贈与者の財産を減らしておけば、将来の相続税の節税に繋がるんじゃない?」と、こう思われた方もいらっしゃるでしょう。

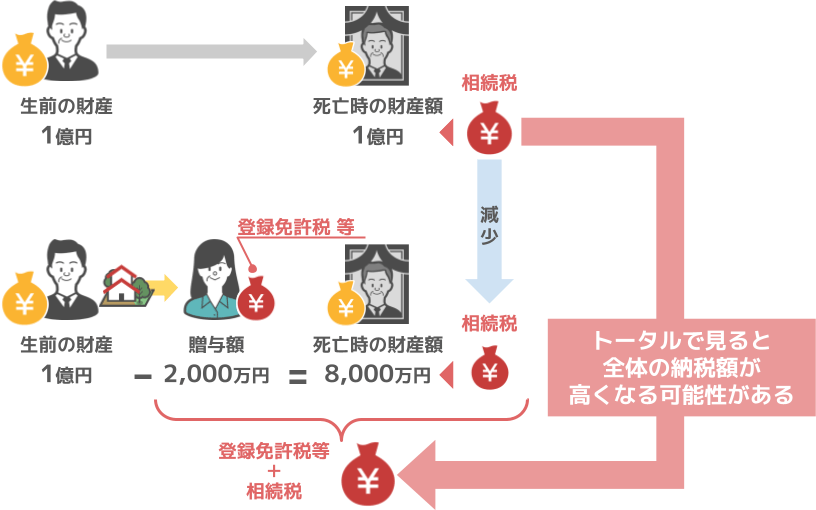

確かに、

● 財産額1億円の夫が、妻に対して2,000万円の不動産(土地&建物)を贈与することにより、

● 夫の財産額は8,000万円となり、将来 家族全体で支払う相続税額は減少します。

ですが、生前に妻が支払う『登録免許税』などの税金も考慮すると、おしどり贈与を使った時の方が、将来 家族全体が支払う納税額が高くなってしまうこともあるんです。

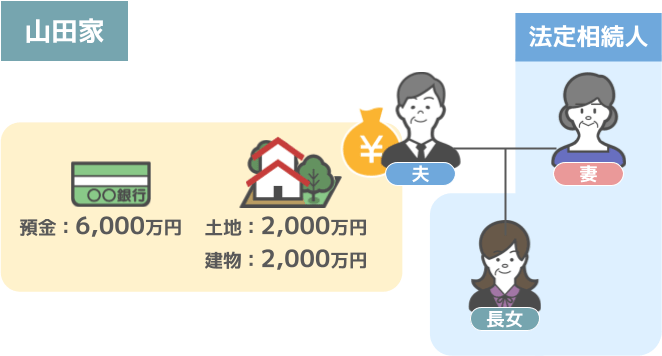

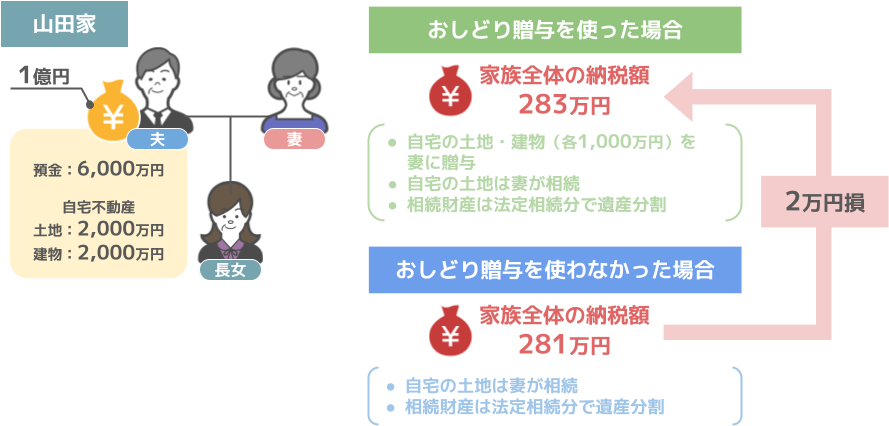

どういうことか、下図の山田家をモデルに、

● おしどり贈与を使った場合と、

● おしどり贈与を使わなかった場合、それぞれの『一家全体の納税額』の違いについて見て行きましょう。

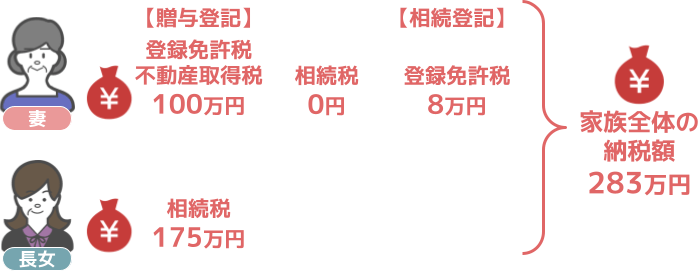

【おしどり贈与を使った場合】

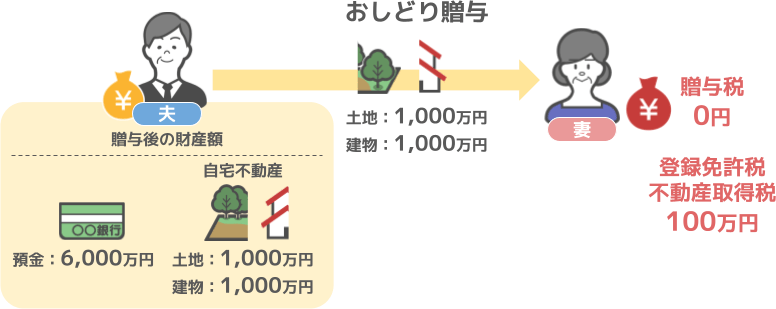

山田家の夫が生前に『おしどり贈与』を使い、

● 自宅の土地部分と建物部分をそれぞれ2分の1ずつ贈与した場合、

● 自身の財産を2,000万円減らし、非課税で自宅を贈与することが出来ましたが、

● 不動産の贈与を受けた妻は、『登録免許税』と『不動産取得税』を合計100万円を支払うことになりました。

そして月日は流れ、山田家の夫に相続が発生します。

山田家の夫は生前に自宅の土地部分と建物部分をそれぞれ2分の1ずつ妻に贈与していましたので、相続発生時の財産は以下(下図左)のように変化しています。

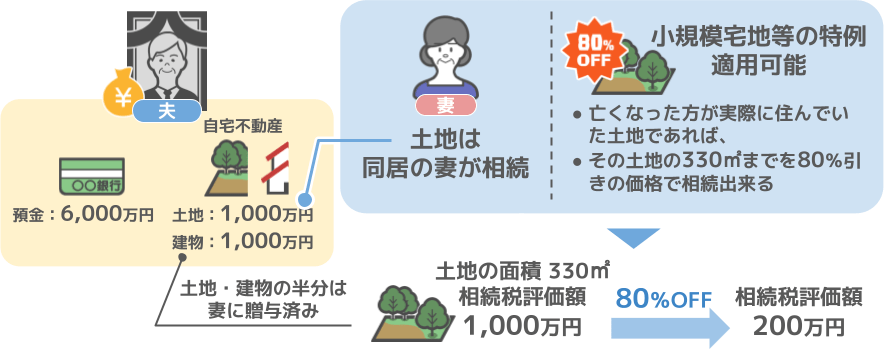

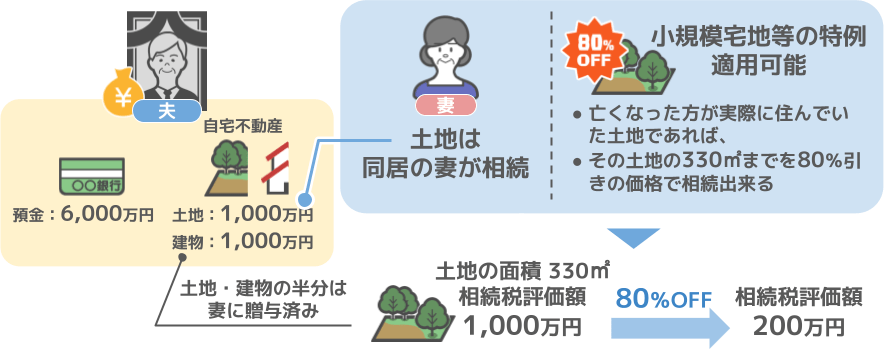

その上で、土地部分に関しては夫と一緒に住んでいた妻が相続する事になったので、『小規模宅地等の特例』が利用可能です。 『小規模宅地等の特例とは』 ● 亡くなった方が実際に住んでいた土地であれば、 ● その土地の330㎡までを80%引きの価格で相続出来る制度

つまり、

● 相続税評価額1,000万円の土地であっても、

●『小規模宅地等の特例』を使えば相続税評価額200万円で相続できるのです。

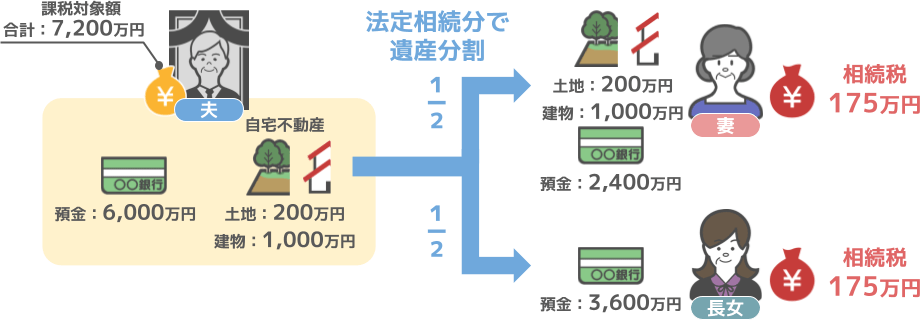

そうしますと、亡くなった夫の課税される財産額は合計7,200万円になりました。

山田家の妻と長女は2次相続のことも考えて、夫の財産7,200万円を『法定相続分』通りに分けることにしましたので、

2人に掛かる相続税額は各自175万円です。

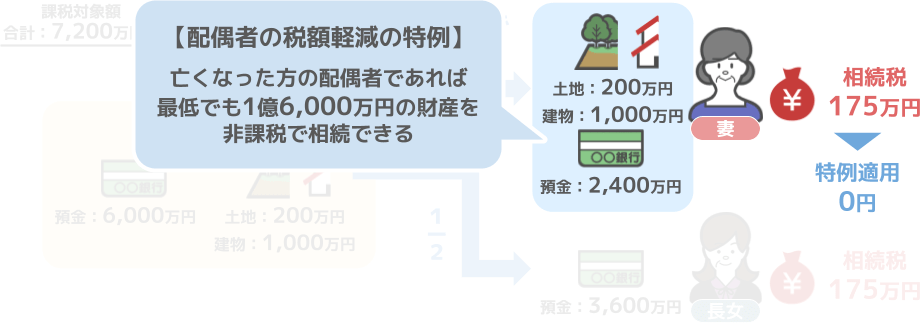

その上で妻は、亡くなった方の配偶者であれば、最低でも1億6,000万円までの財産を非課税で相続できる『配偶者の税額軽減』を使い、相続税額は0円になりますが、

夫から土地と建物を『相続』で受け取っているので、『相続登記』が必要となります。

不動産取得税:固定資産税評価額の0%

登録免許税:固定資産税評価額の0.4%

『相続登記』に掛かる税率は上の通りですので、

● 土地と家(固定資産税評価額:合計2,000万円)を相続した妻は、

●『登録免許税』8万円を納める必要があります。

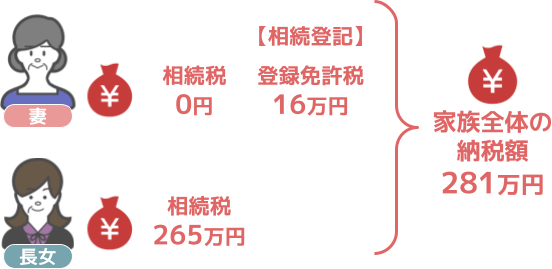

ですので、最終的に山田家全体で納める税金は以下のようになりました。

では次に、山田家の夫が、生前に『おしどり贈与』を使わなかった場合についても見て行きましょう。

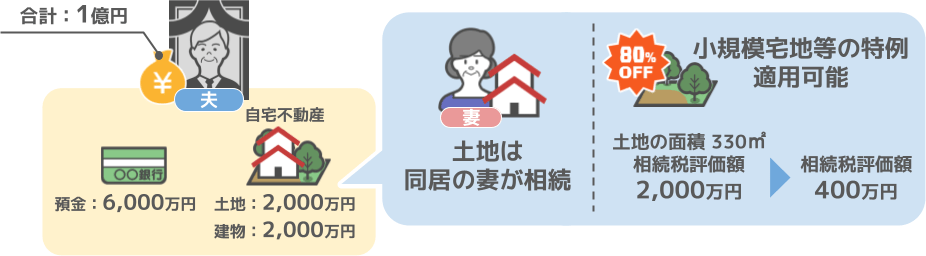

【おしどり贈与を使わなかった場合】

『おしどり贈与』を使わないまま、山田家の夫に相続が発生した場合、山田家の夫の財産は合計1億円(下図左)です。

その上で先程と同様に、

● 土地部分に関しては、夫と一緒に住んでいた妻が『小規模宅地等の特例』を使い、

● 相続税評価額2,000万円の土地を400万円で相続することになります。

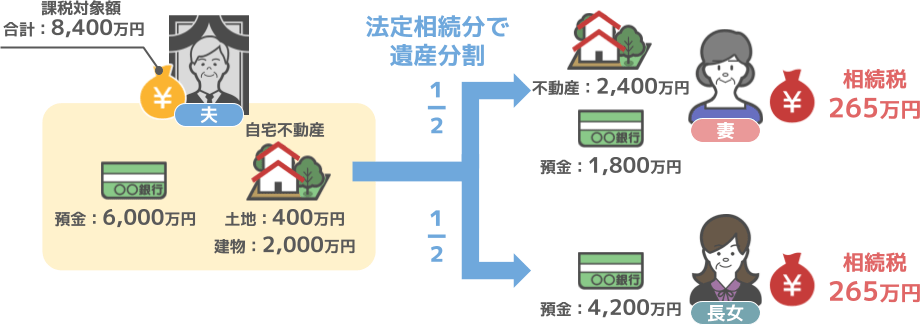

そうしますと、亡くなった夫の課税される財産額は合計8,400万円になりました。

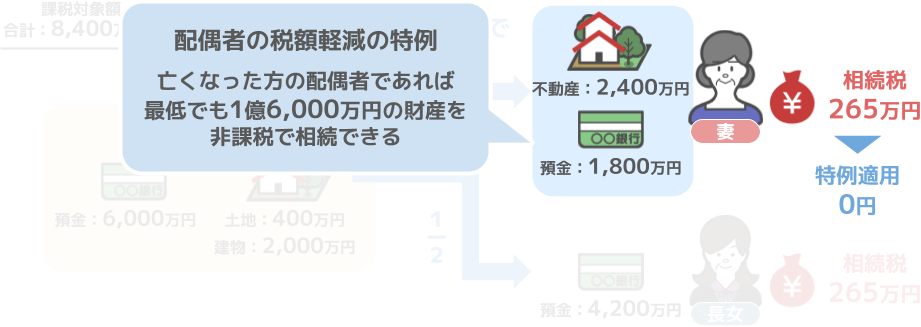

山田家の妻と長女は、2次相続のことも考えて夫の財産8,400万円を『法定相続分』通りに分けることにしましたので、2人に掛かる相続税額は各自265万円です。

その上で妻は『配偶者の税額軽減』を使い、相続税額は0円になりますが、

夫から相続した土地と建物の『相続登記』が必要となります。

夫から相続した土地と建物の『相続登記』が必要となります。

不動産取得税:固定資産税評価額の0%

登録免許税:固定資産税評価額の0.4%

● 土地と家(固定資産税評価額 合計4,000万円)を相続した妻は、

●『登録免許税』16万円を納める必要があります。

結果、最終的に山田家全体で納める税金は281万円となりました。

どうでしょうか。

おしどり贈与を使った場合の納税額は283万円なのに対し、

おしどり贈与を使わなかった場合の納税額は281万円という結果になりました。

なんと、「特例を使った方が損をする」という逆転現象が起こったのです。

今回のモデルケースでは差額は微々たるものですが、

●おしどり贈与を受ける場合は『贈与登記』と『相続登記』を行う手間がありますし、

●そのたびに専門家に支払う費用や手続きの手間なども考えると尚更損です。

このように『おしどり贈与』は、特例を使った方が逆に損をするという可能性も十分ありますので、制度を利用するかの検討は慎重に行う様にして下さい。

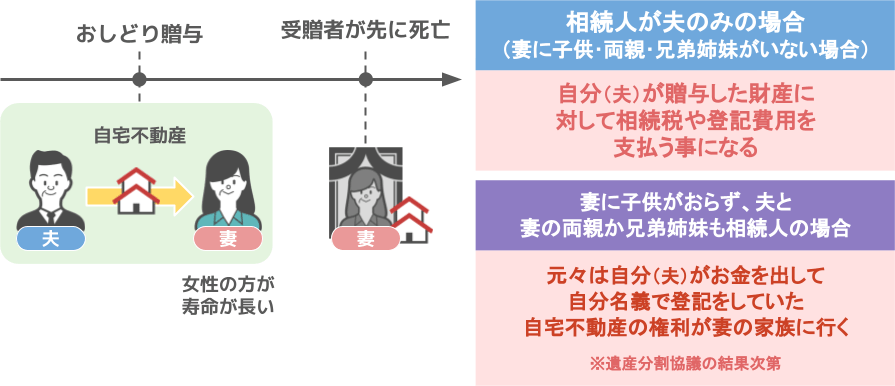

ⅲおしどり贈与を受けた配偶者が先に亡くなる可能性がある

おしどり贈与を安易に使うべきではない理由の3つ目は、おしどり贈与を受けた配偶者が先に亡くなる可能性があるというものです。

折角おしどり贈与を使って自宅不動産を贈与しても、贈与を受けた配偶者が先に亡くなってしまう可能性は0ではありません。

その場合、妻が夫から贈与を受けた不動産の権利関係はどうなるのか・・・というと、家族構成によって異なってきます。

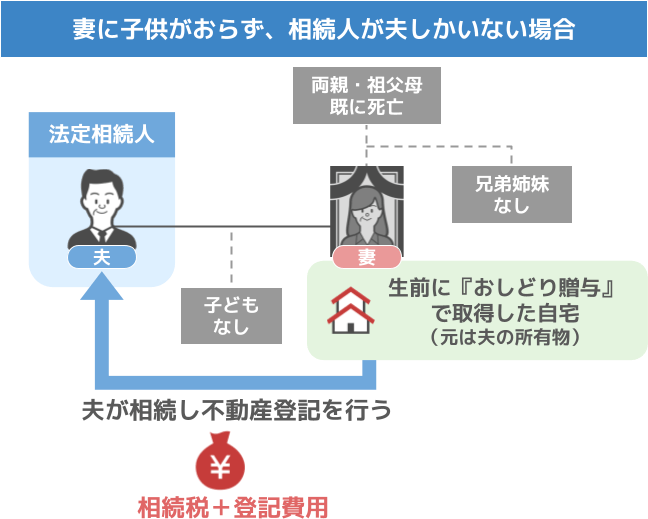

【妻に子供がおらず、相続人が夫しかいない場合】

上記の家族構成で先に妻が亡くなった場合は、夫が自宅を相続し、再び不動産登記を行うことになります。

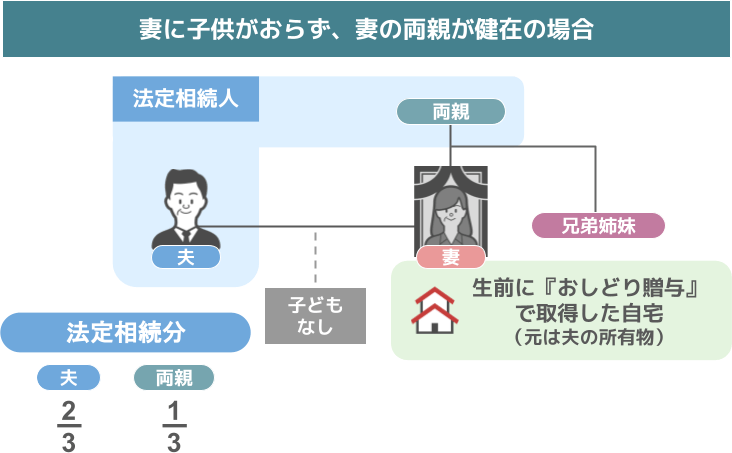

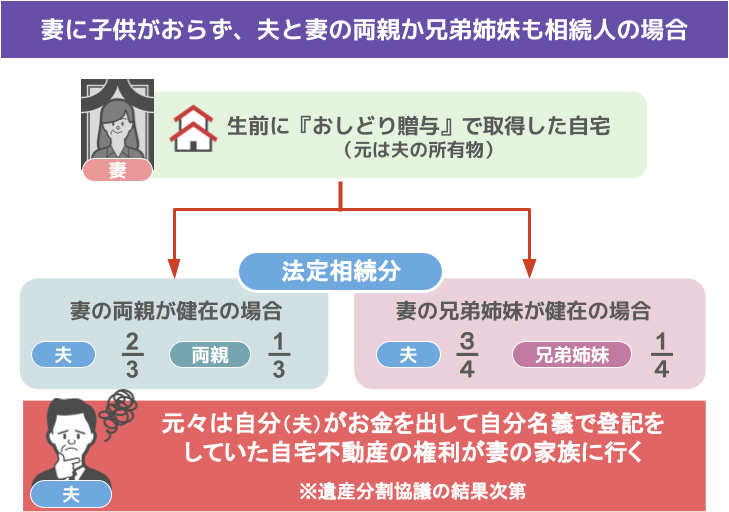

【妻に子供がおらず、妻の両親が健在の場合】

また、亡くなった妻と夫の間に子供がいなければ、妻の財産を相続する人物と、その法定相続分というのは、

● 配偶者である夫:法定相続分3分の2、

● 妻の両親:法定相続分3分の1、となります。

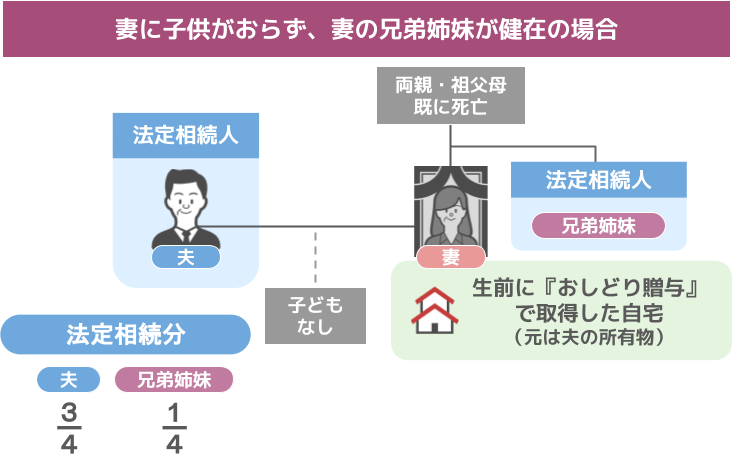

【妻に子供がおらず、妻の兄弟姉妹が健在の場合】

妻の両親が亡くなっている場合は、妻の兄弟姉妹が『法定相続人』になり、妻の財産を相続する権利は次のようになります。

● 配偶者である夫:法定相続分4分の3

● 妻の兄弟姉妹:法定相続分4分の1

夫としては、元々は自分がお金を出して、自分名義で登記していた自宅不動産にも関わらず、その不動産を相続する権利が妻の親族にも行くとなると、やるせない気持ちになるでしょう。

この様に、一般的には男性よりも女性の方が寿命が長いとはいえ、実際に何が起こるか分からないのが人生です。

ですので、『おしどり贈与を受けた配偶者が先に亡くなってしまう可能性もある』という部分も、シッカリと心に留めておいて頂きたいと思います。

さてここまでで、【おしどり贈与を安易に使うべきではないケース】についてお話をしてきましたが、ここまでの話を踏まえた上でも、生前に『おしどり贈与』を活用した方が良い家庭は存在します。

ですので次の章では、「この様な家庭の人はおしどり贈与を使っておいた方が良いですよ!」というケースについて解説をしていきます。

➃おしどり贈与を使った方が良い家庭とその理由

おしどり贈与を使った方が良い家庭

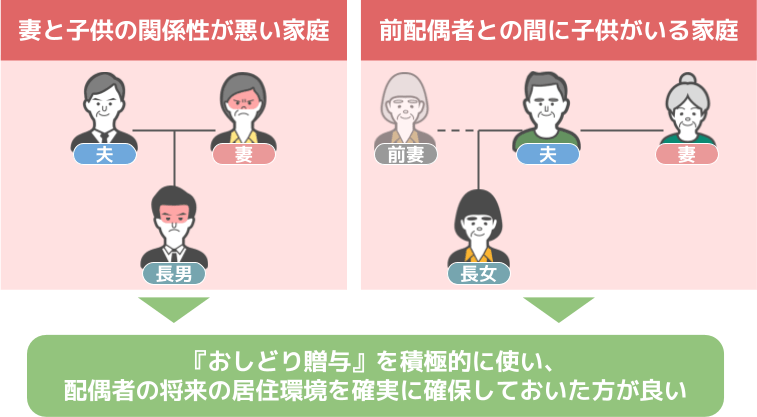

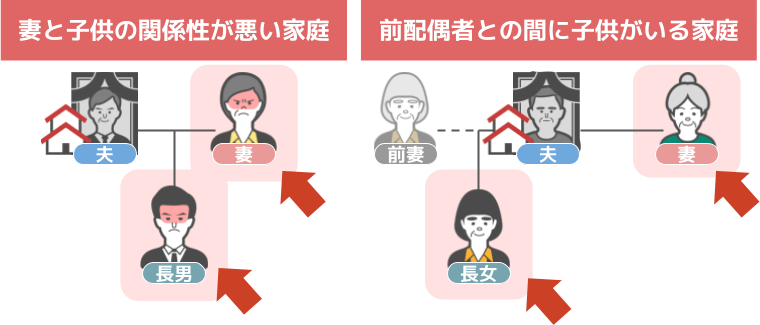

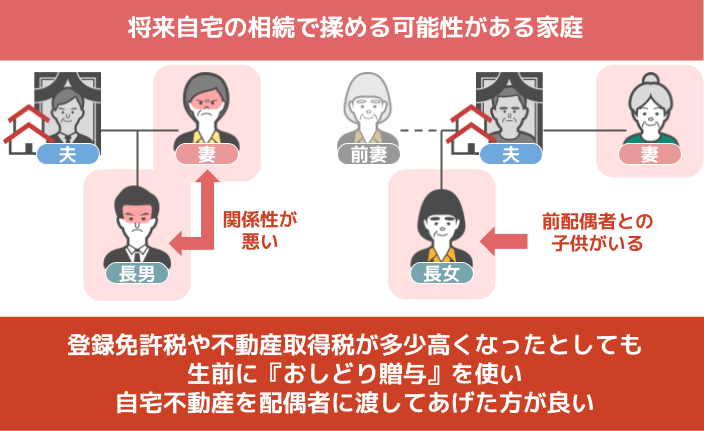

いきなり結論ですが、おしどり贈与を使った方が良い家庭とはズバリ、『将来、相続で揉める可能性がある家庭』です。具体的には、

● 妻と子供との関係性が悪い家庭

● 夫に前妻との子供がいる家庭などが該当します。

この様な家庭に限っては、むしろ『おしどり贈与』を積極的に使い、配偶者の将来の居住環境を確実に確保しておいた方が良いでしょう。

理由① 自宅を確実に配偶者に渡す事ができる

と言いますのも、夫の生前中、自宅不動産について何も対策を講じていないままでいると、

夫の死後、この自宅不動産に対する相続権は相続人全員が所有することになります。(※遺産分割協議の結果による)

これの何が問題かといいますと、

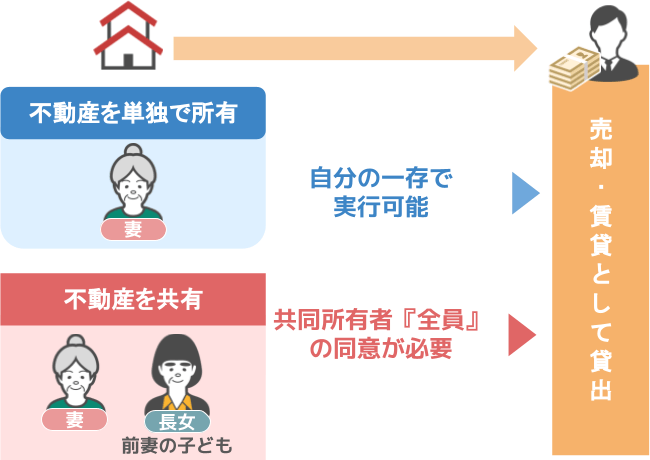

● 不動産というのは単独で所有しておれば、売りに出すことも、賃貸物件として貸し出すことも、本人の一存で実行可能なんですが、

● これが不動産を共有している場合には、基本的に共同所有者全員の同意がない限り、売ることも貸し出すことも出来ないんです。

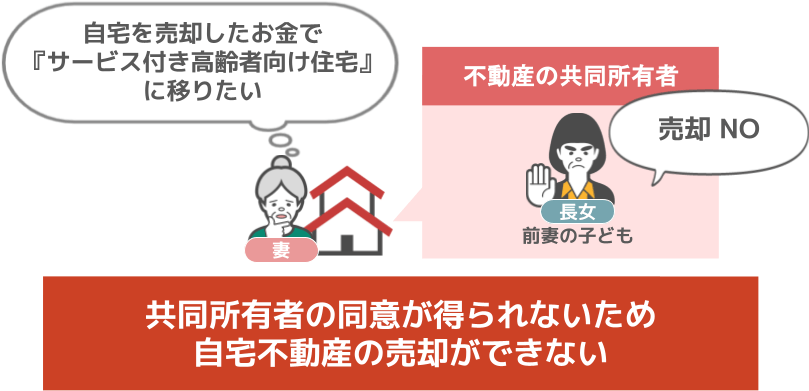

つまり、『妻と子供との関係性が悪い家庭』や『夫に前妻との子供がいる家庭』の場合、

夫の死後、高齢となり家族にも頼れない妻が、「自宅を売却して、そのお金で『サービス付き高齢者向け住宅』に移ろう」と思っても、

共同所有者が売却にNOを出せば、妻は自宅不動産を売却することが出来ないという訳なんです。

ですので、この様な状況に陥らないよう、『将来自宅の相続で揉める可能性がある家庭』においては、

● 登録免許税や不動産取得税が多少高くなったとしても、

● 生前に『おしどり贈与』を使い、自宅不動産を配偶者に渡してあげた方が良いでしょう。

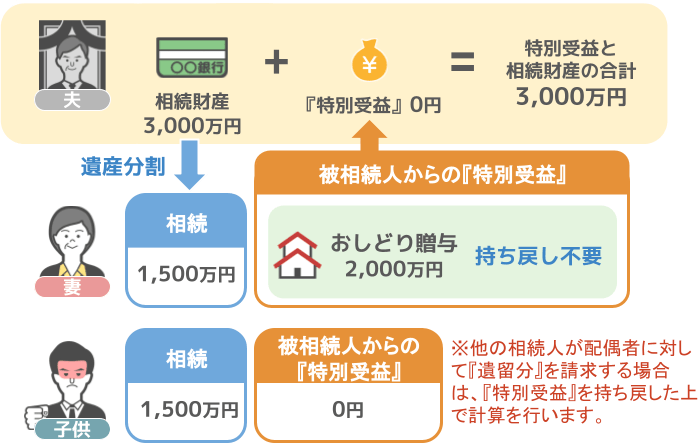

理由②配偶者には特別受益の持戻し免除の推定が認められている

また、『おしどり贈与』を使って贈与を受けた『自宅不動産』や『不動産を購入する為の資金』については、『特別受益』の持ち戻しが免除されています。

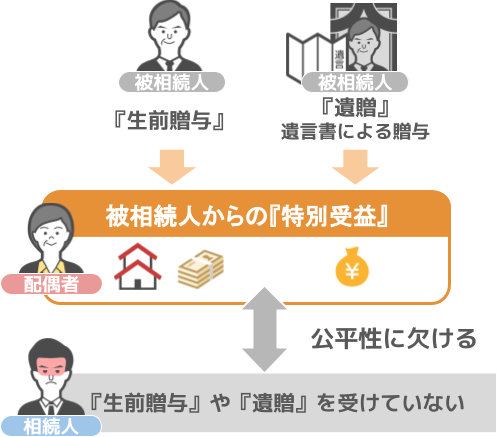

『特別受益』というのは、

● 相続人が被相続人から受けた生前贈与、

● もしくは遺言による贈与(遺贈)のことです。

『特別受益』は、生前に贈与を受けていない相続人からすると『一部の相続人だけが特別に受け取った利益』な訳ですから、公平性に欠けますよね。

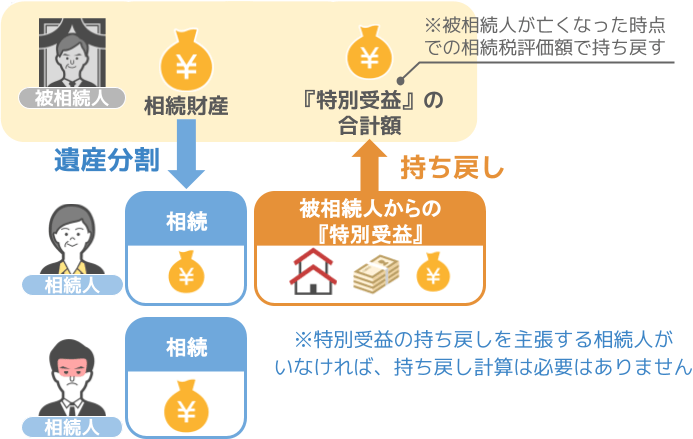

ですので、いざ相続が発生した際には、過去の『特別受益』を亡くなった方の相続財産に持ち戻した上で『遺産分割』を行うことになります。(※特別受益の持ち戻しを主張する相続人がいなければ、持ち戻し計算は必要はありません)

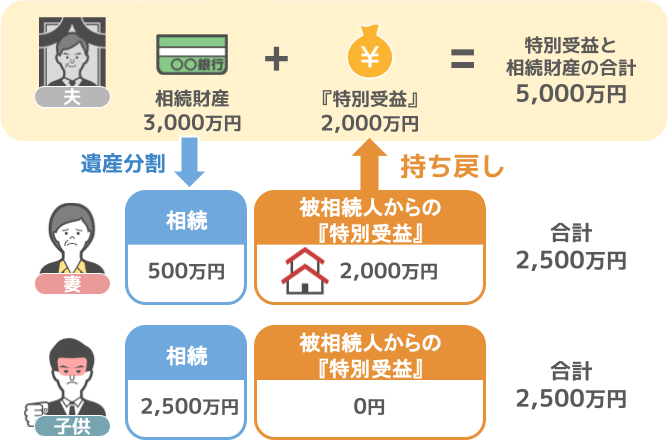

つまりコチラの家庭の場合、『特別受益』を受けていない子供が、

「母さんが生前に貰った2,000万円の不動産は、父さんの相続財産に持ち戻した上で(相続財産を5,000万円とみなした上で)、お互いの相続額を計算しないと不公平だ!」 と、主張をし、

「そうすると母さんは、父さんの財産3,000万円の内500万円を相続、自分は2,500万円を相続する形になるけれど、それで文句は無いよね!」と、遺産分割が行われる訳です。

この様な遺産分割になった場合、妻は夫の預金を500万円しか相続出来ず、今後の生活に不安が残りますよね。

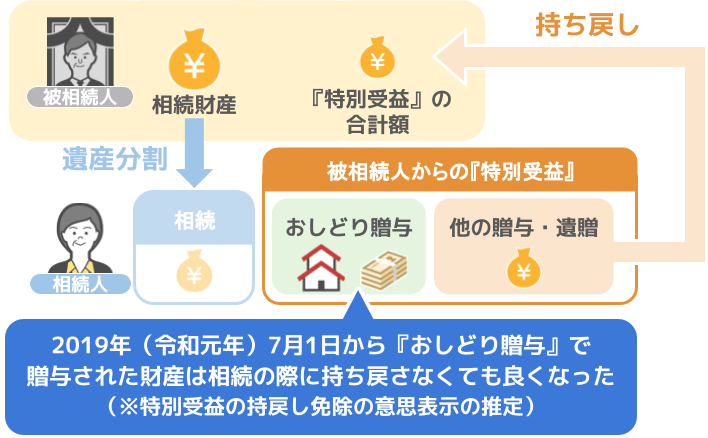

そこで、遺された配偶者の生活基盤確保のため、

2019年(令和元年)7月1日からは、

● おしどり贈与で贈与された財産に関しては、

● 相続の際に持ち戻さなくても良い

という決まりになりました。(※特別受益の持戻し免除の意思表示の推定)

これにより妻は、

● 生前に2,000万円の自宅不動産の贈与を受けた上で、

● 亡くなった夫の預金3,000万円に関して、長男と同等の1,500万円分を相続出来るという訳です。

(※他の相続人が配偶者に対して遺留分を請求する場合は、『特別受益』を持ち戻した上で計算を行います)

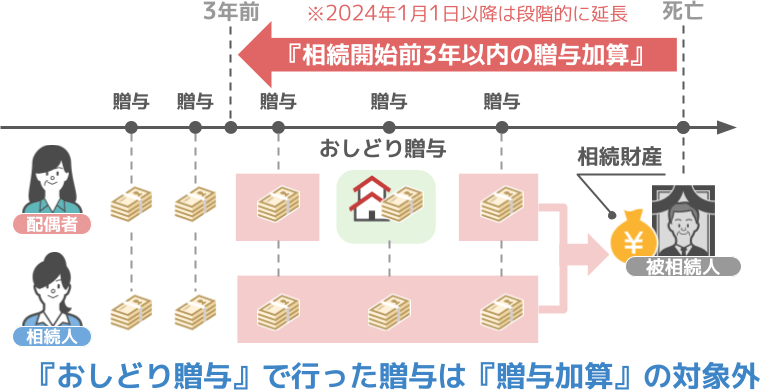

理由③おしどり贈与は贈与加算の対象外

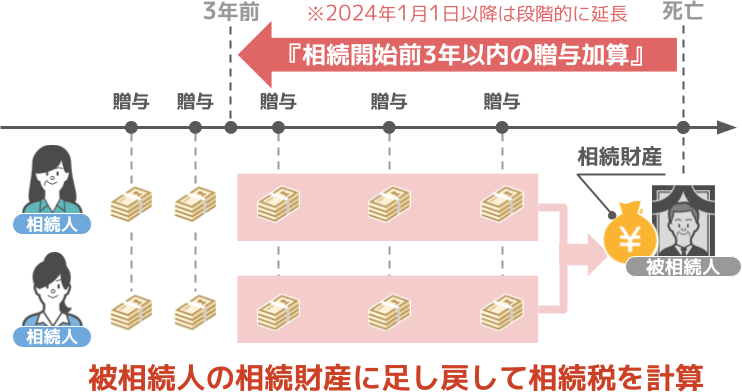

ちなみに現行の相続税法では、

● 被相続人が亡くなる過去3年間の間に行った贈与については、

● 相続発生後、被相続人の相続財産に足し戻して相続税を計算する必要があります。

これを『相続開始前3年以内の贈与加算』と言うのですが、『おしどり贈与』で行った贈与に関しては『贈与加算』の対象となりません。

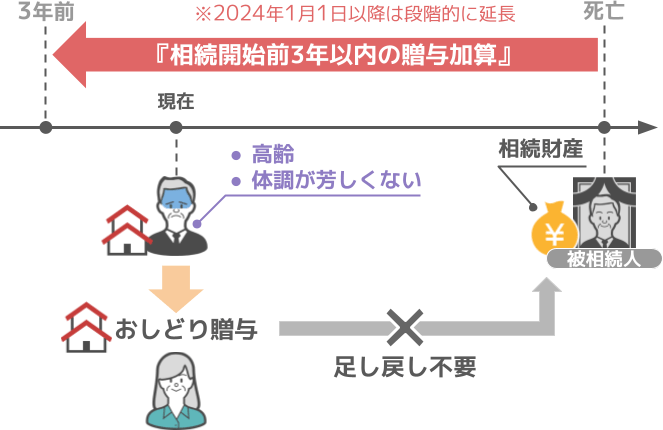

ですので、

● 現在不動産を所有している方が高齢であったり体調が芳しくない場合でも、

●『おしどり贈与』を使えば、足し戻しリスクを考慮せずに配偶者へ贈与ができる、という点も、メリットの1つとして覚えておいて下さい。

さて以上のように、『おしどり贈与』は使いどころが限定されている特例制度ではありますが、『将来自宅の相続で揉める可能性がある家庭』にとっては、間違いなく有用な制度です。

その様な方のために、最後の章では『おしどり贈与』を受ける為に必要な手続き方法について、簡単にですが解説していきます。

⑤おしどり贈与を受けるための手続き方法

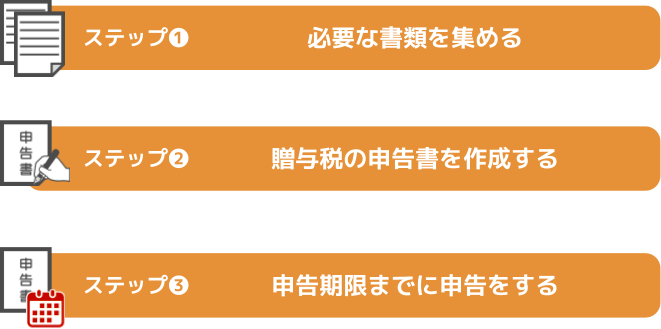

おしどり贈与を受けるための手続きとしては、以下の3ステップが必要です。

【ステップ①必要な書類を揃える】

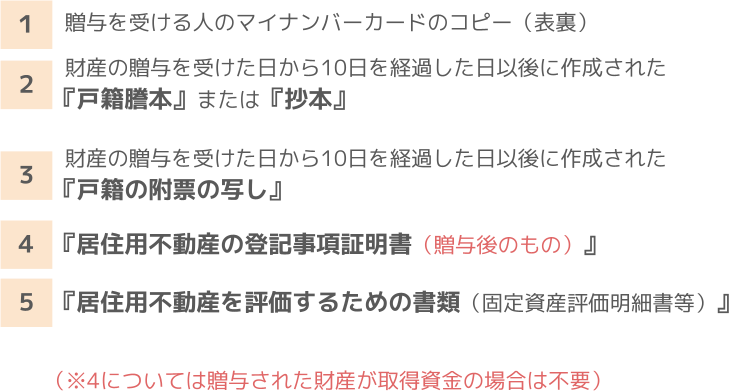

まずは『おしどり贈与』を受ける為に必要な書類を集めましょう。

必要となる書類は、これら5つとなります。

それぞれの内容を確認してみて下さい。

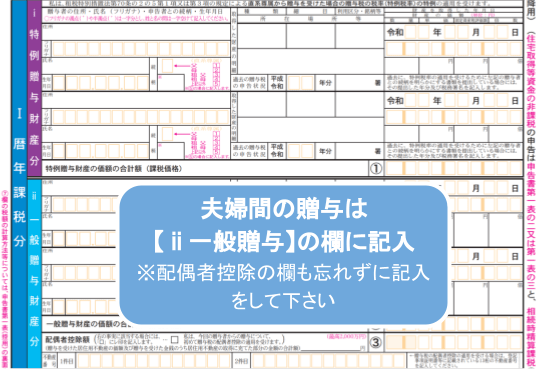

【ステップ②申告書を作成する】

次に贈与税の申告書を作成します。

贈与税の申告書の作成方法については、以前コチラの記事で詳しく解説しております。

以前の記事内では申告書の『ⅰ特例贈与財産分』の欄の書き方について解説をしていますが、

今回は夫婦間での贈与なので、『ⅱ一般贈与財産分』の欄に記入するようにして下さい。

ちなみにですが、『おしどり贈与』で贈与を受けた財産によって、申告書の作成難易度が変わります。

住宅購入資金の贈与を受けた場合:

プロでなくても贈与税の申告書は十分作成可能です。

不動産自体の贈与(特に土地)を受けた場合:

難しい土地の評価がありますので、制度の利用を検討する方は早めに専門家へ相談するようにしましょう。

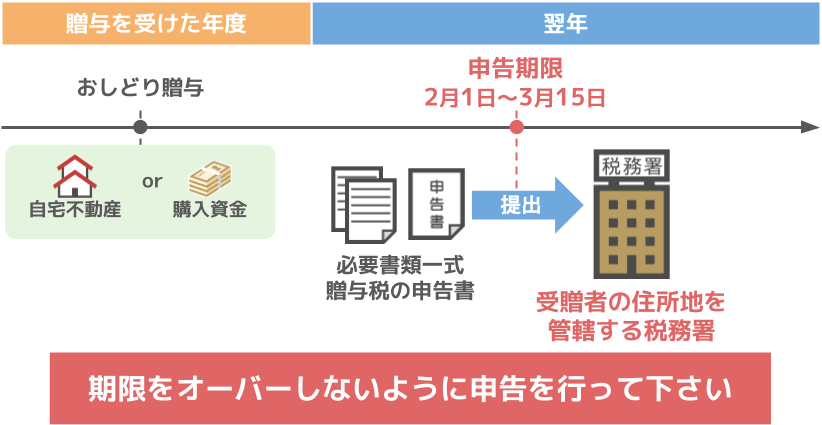

【ステップ③申告期限までに申告をする】

● 『おしどり贈与』を受ける為に必要な書類も集まり、

● 贈与税の申告書が完成しましたら、あとはそれらの書類を税務署に提出するだけです。

『申告書の提出先』や『申告期限』は次の通りです。

申告書の提出先:財産の贈与を受けた人の住所地を管轄する税務署

申告期限:贈与を受けた年の翌年2月1日から3月15日まで

この期限を絶対にオーバーしないように、申告を行って頂ければと思います。