贈与の種類や非課税枠は意外に沢山ある!あなたに必要な贈与はどれ?

将来の相続のことを考えると不安で、今から少しずつでも『贈与』や『節税対策』を始めたい!

〝でも一体何から始めれば良いの・・・?〟

このような悩みを持っている方は意外と多いのでは無いのでしょうか?

そんな悩みを持つ方達に向けて、この【将来に向けての賢い贈与物語】では

・贈与税についての基本的な知識から

・将来の相続税対策になる贈与の方法

・自分でも出来る贈与税の手続き、申告方法などを

画像やイラストをふんだんに使って、分かり易く解説をして行きたいと思います。

今回の記事では、まずは贈与に関して基本中の基本である〝贈与の種類〟について、

それぞれの内容を少しづつ簡単に紹介していきたいと思います!

まずは贈与にはどんなモノがあるのかを、軽い気持ちで読み進めてみて下さい!

目次

将来の相続が心配なら、まずは贈与に目を向けてみよう!

う~ん・・・。

どうしたのお父さん?

さっきからずっと唸ってるけど?

いやね、菊ちゃん。

今日テレビで「遺言書」の特集がやってたからさ、

「もし自分に何かあった場合、家族の相続争いを避ける為にも遺言書を書かなくちゃ!」

と思って、いま紙を前に遺言内容を考えてるんだけどね・・・。

でも、いざ遺言書を書こうと思っても、

そこらへんが全く曖昧だから、どう財産を分けたもんかとね・・・、悩んでたんよ・・・。

なるほどね。

でもお父さんはまだまだ元気なんだから、相続が起こった後のことを心配するよりも、

いまから出来る贈与のことを考えてみるのも良いんじゃない?

今の内から少しづつでも財産を子供達や孫達に渡していけば、

将来的に相続税が掛からなくなって、〝相続争いの心配自体が〟無くなるかもしれないし。

確かに!!

よし、じゃあ早速知り合いの先生に〝贈与〟についての話を聞きに行ってみるか!

・

・

・

・

という訳で、先生!

将来の相続対策の為にも、是非贈与のことを教えて貰えますか!!

おぉ、一徹さん!素晴らしいですね!

分かりました。

ではこれから私と一緒に、将来の相続・相続争いの対策になる〝贈与〟について学んでいきましょう!

まずは贈与税の基本のキ!贈与の種類を知ろう

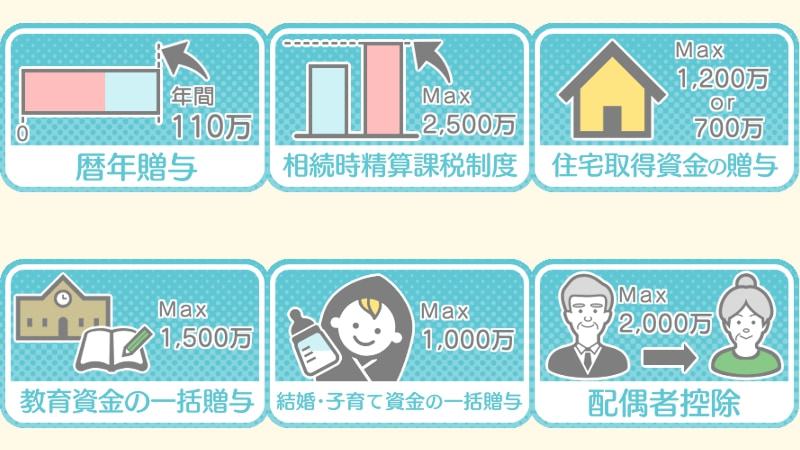

まず一口で『贈与』と言っても、その種類は意外と沢山あるんですよ!

おぉ~。

聞いたことも無いようなモノが沢山あります・・・。

今回はこれらの贈与についての

➡大枠部分の概要や

➡誰が制度を利用出来るのか

➡どんな財産を贈与としてあげる(受け取る)ことが出来るのか

➡誰が贈与税を払うのか

などを、簡単に分かり易く説明していきたいと思います

【暦年贈与(れきねんぞうよ)】ってなに?

ではまずは、贈与の中で最もメジャーな制度である

『暦年贈与(れきねんぞうよ)』から

お話をしていきたいと思います。

れきねん・・ぞうよ・・・?

すみません、一徹さん!

いきなり小難しい用語が出て来ましたが、ここから分かり易く解説していきますね!

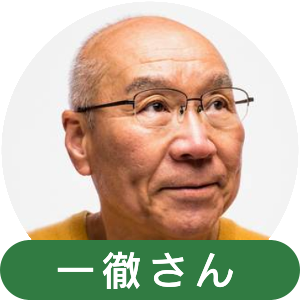

暦年贈与の簡単な概要

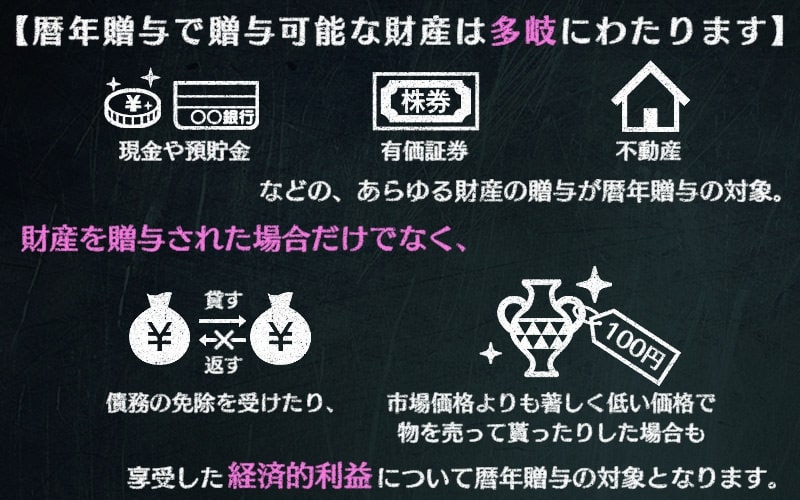

【暦年贈与】とは、

➡1月1日~12月31日までの1年間に受けた贈与のうち

➡その贈与額が『年間110万円の基礎控除額』以下までなら贈与税は掛からず

➡逆に『年間110万円の基礎控除額』を超えた部分に対して課税が行われるという制度です。

※(翌年の1月1日になると『年間110万円の基礎控除額』は、再び利用可能!)

一般的に皆さんが【贈与】と聞いて思い浮かべるものが、この【暦年贈与】に該当すると思います。

![]()

先生・・・。

1月~12月までの間に行う暦年贈与って、誰でも利用が出来るんですか?

たとえば、

☑何歳以上は貰っちゃいけないとか。

☑何歳以下は贈っちゃいけないとか。

そういう規定ってあるんですか?

暦年贈与は〝法律行為が出来る人〟なら基本的には誰でも利用できる制度なんですよ。

ですが逆に、〝法律行為が出来ない人〟は、暦年贈与を行うことは出来ません。

なので認知症患者や心神喪失の方は、暦年贈与を、

『実行する』ことも、『受ける』ことも出来ないんです。

ちなみに未成年の方も契約などの〝法律行為は出来ません〟が、

暦年贈与を『受ける』ことは問題なく出来ます。

ですが暦年贈与を『実行する(逆贈与)』際には、両親などを法定代理人として立ることが必要です。

![]()

へ~なるほど。

じゃあ暦年贈与で贈与する財産には何か制限とかあるんですか?

これは贈与したらダメ!みたいな。

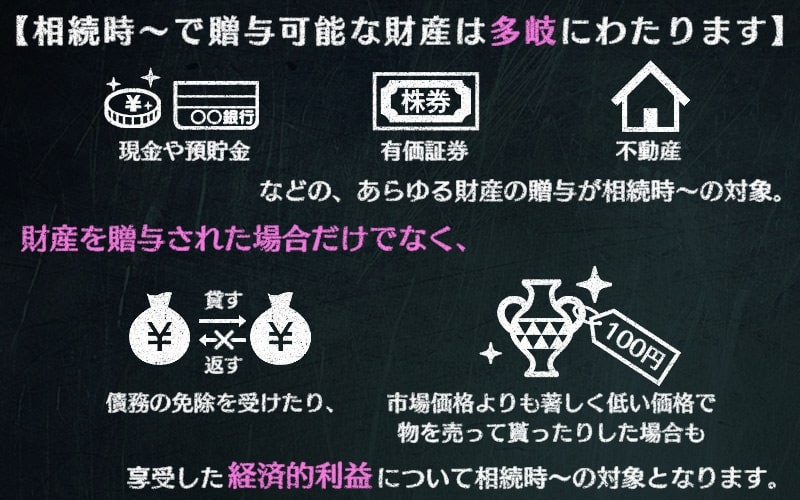

贈与する財産(贈与を受ける財産)の種類にも基本的に制限はありません。

なるほど~。

1月~12月までの間に行う暦年贈与の場合だったら、

〝法律行為が出来る人なら誰でも〟

〝どんな財産だって〟

好きに贈与出来るという訳なんですね!

そうですね!

但し一点だけ気を付けておいて欲しいのは、ここまでの話はあくまでも

〝個人間での贈与〟のお話ですので、

もし法人からの贈与により個人が財産を取得した場合には、暦年贈与による贈与税の対象とはならず、

〝所得税〟が課せられますのでご注意を!

![]()

『暦年贈与』に関しては、利用するに当たって必要な手続きは特にありません!

![]()

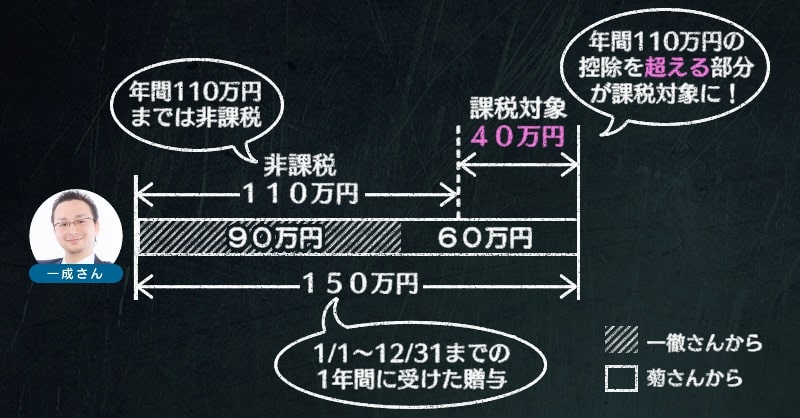

『暦年贈与』を利用する際に贈与税が掛かるのは、以下の場合になります。

【贈与税が掛かるのは】

➡1月1日~12月31日までの1年間に受けた贈与のうち

➡その贈与額が『年間110万円の基礎控除額』以下までなら贈与税は掛からず

➡逆に『年間110万円の基礎控除額』を超えた部分に対し課税がなされます。

(※翌年の1月1日になると『年間110万円の基礎控除額』は、再び利用可能です!)

![]()

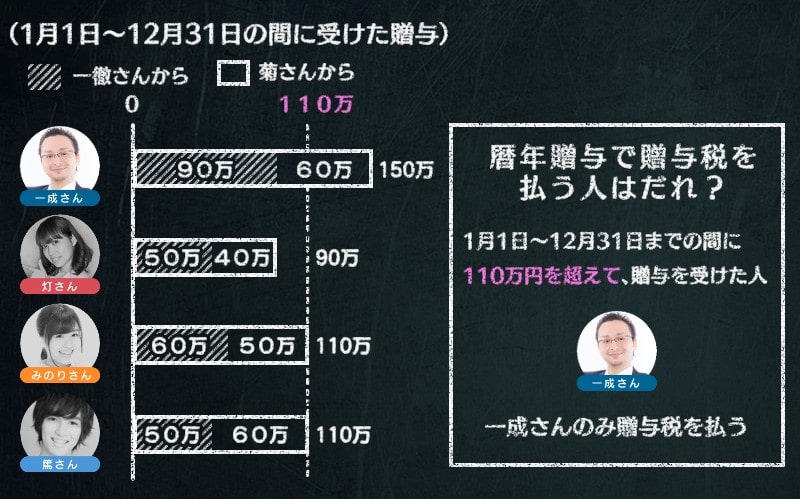

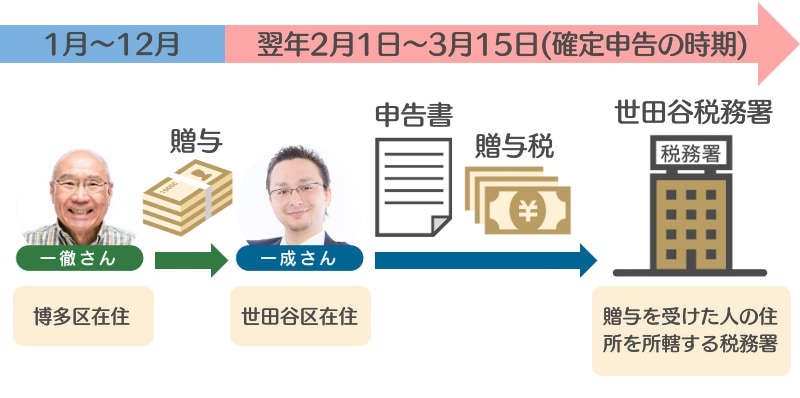

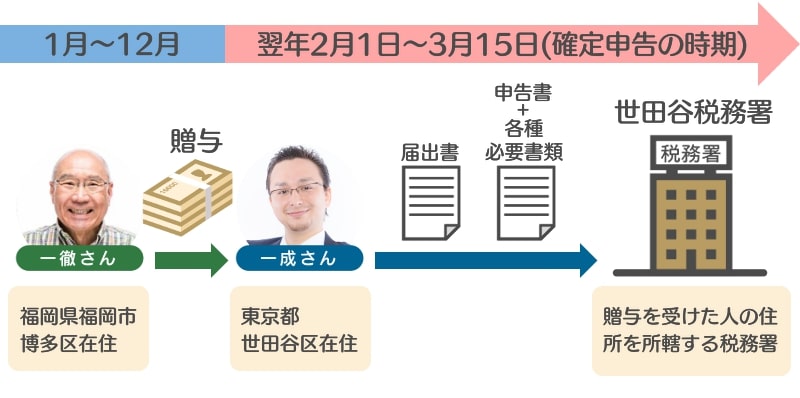

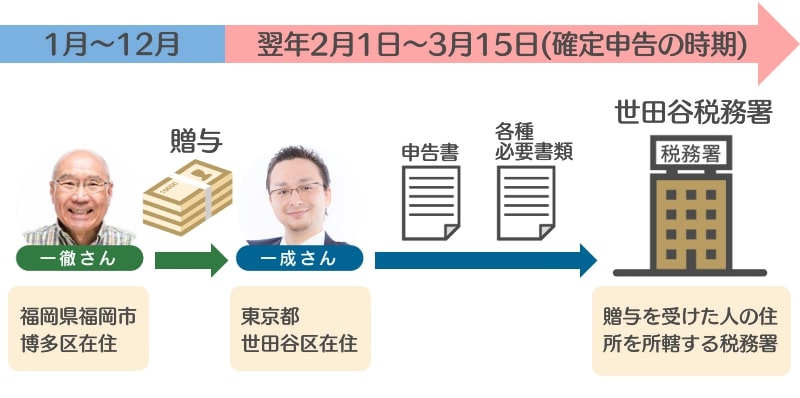

『暦年贈与』の場合、贈与税を払う人は、

➡1月1日~12月31日までの間に110万円を超えて贈与を『受けた人』となります。

➡下記の画像でいうと、一成さんのみが贈与税を払う必要がありますね(110万を超えて贈与を受けているので)

![]()

上記の様に、1月1日~12月31日までの1年間に受けた贈与のうち、

『年間110万円の基礎控除額を超えた部分』については贈与税が掛かりますので、税務署への申告と納税が必要です。

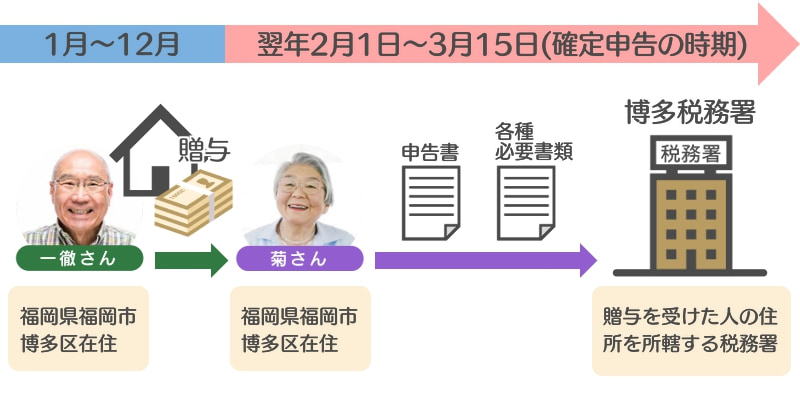

【贈与税を払うタイミングは】

➡贈与を受けた年の翌年の2月1日から3月15日までの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書を提出し、納税を行います

![]()

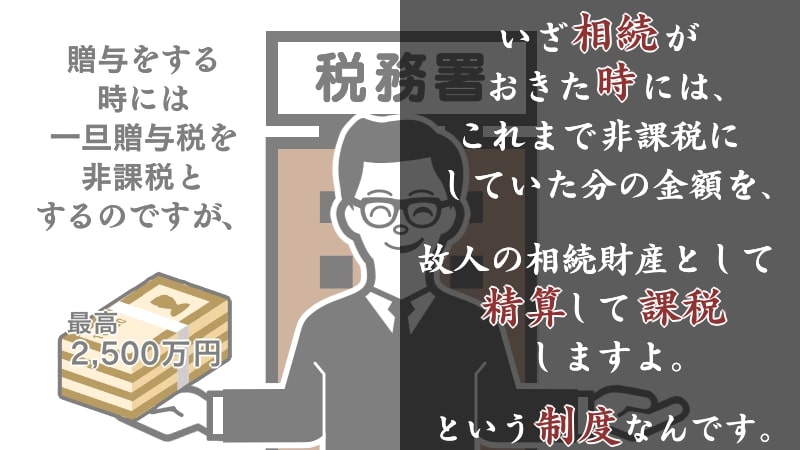

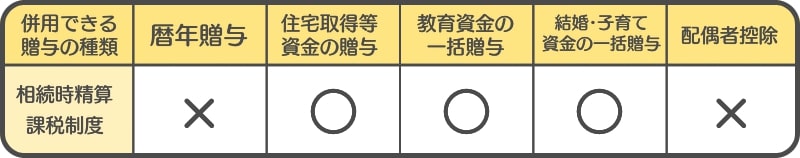

【相続時精算課税制度】って何?

相続時精算課税制度の簡単な概要

『相続時精算課税制度』とは、

➡祖父母や両親から貰える生前贈与が1人につき最大2,500万円まで非課税となる制度で、

(※例えば、父から2,500万円の贈与を受け、母からも2,500万円の贈与を受けても、それぞれに2,500万円の控除が受けることが可能です。)

➡2,500万を超えた後に行われる贈与に対しては、その後ずっと一律20%の贈与税が課税されます。

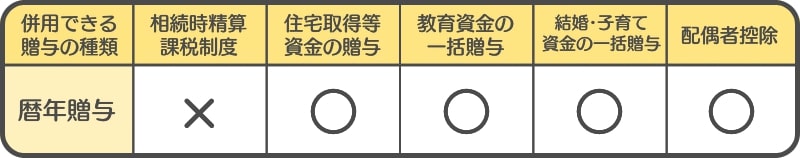

➡暦年贈与(110万円の基礎控除)との併用は出来ず、いったん相続時精算課税制度選択すると選択した年以後贈与者が亡くなる時まで継続して適用され、暦年贈与に変更することは出来ません。

➡ただし、父親からの贈与は相続時精算課税制度を利用し、母親からの贈与は暦年贈与を利用する等のように、異なる制度を同時に利用することは可能です。

2,500万円まで非課税!

それは凄いお得じゃないですか!!

確かに、相続時精算課税制度なら2,500万円までの贈与が非課税で行えるというのは魅力的に感じますよね。

暦年贈与でしたら、贈与を受ける人は1年間に110万円までしか非課税で贈与を受けられませんから、対比すると余計に非課税額の大きさが魅力的に見えます。

ですが一見お得に見えるこの〝相続時精算課税制度〟

結構クセモノな制度なんですよ・・・。

クセモノ・・・?

はい、そうなんです。

実はこの〝相続時精算課税制度〟というモノは言葉どおり、

つまりは、祖父母や父母の財産を生前に相続を受けたようなものなので、将来的な節税対策とはならないんです!

・・・・・。

カナリややこしいですよね・・・。

今回の記事のメインテーマは〝贈与の種類〟についての解説なので、

相続時精算課税制度については、「こんな贈与の制度もあるんだな」くらいに今回はサラっと読み進めて頂いて結構ですよ!

(※相続時精算課税制度の内容については、下記の記事にて詳しく解説しています)

記事リンク

![]()

相続時精算課税制度を利用出来る人についても、条件は暦年贈与と一緒だったりするんですか?

〝法律行為が出来れば誰でも利用可能!〟みたいに。

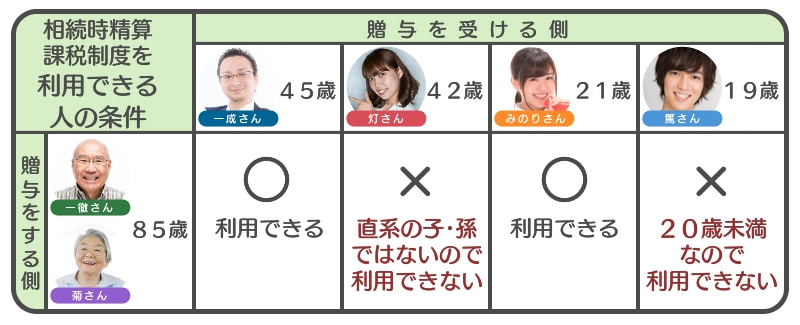

いえ、一徹さん。

相続時精算課税制度については、明確に利用できる人の条件が定められているんです!

【贈与をする側の条件】

➡贈与者は直系尊属(祖父母・父母など)で、

➡贈与の年の1月1日において60歳以上の人に限られます。

【贈与を受ける側の条件】

➡受贈者は直系卑属(子・孫など)で、

➡贈与の年の1月1日において20歳以上の人に限られます。

(※注意 贈与の年の1月1日においてとなっていますので)

➡贈与の年の前年にそれぞれ60歳以上、20歳以上になっていなければいけません!

➡贈与を受ける年にそれぞれ60歳以上、20歳以上ではダメなので注意しておいて下さい!

なるほど~。

暦年贈与と違って、相続時精算課税制度は『親子の間』、『祖父母と孫の間』でしか利用が出来ないんですね!

![]()

では、

相続時精算課税制度を使って贈与出来る財産についても、暦年贈与とは違いがあったりするんですか?

暦年贈与の場合は、贈与する財産(贈与を受ける財産)の種類に基本的に制限はありませんでしたが・・・。

贈与する財産(贈与を受ける財産)の種類に関しては暦年贈与と同じです!

相続時精算課税制度の場合も基本的に制限はありません!

![]()

相続時精算課税制度を利用して贈与を受ける為には、絶対に覚えておかなくてはいけないことがあります。

それは、

➡この贈与制度を選択したい年の翌年の2月1日から3月15日までに

➡「相続時精算課税選択届出書」という書類を戸籍謄本などの各種必要書類を添付し

➡最寄りの税務署に贈与税の申告書とともに提出しなければならないということです。

『暦年贈与』を使う時には、制度を使用するための申請とかって別段いらなかったですよね?

『相続時精算課税制度』を使う場合には、申請が必要なんですか?

相続時精算課税制度を利用する場合には、

贈与を受けた年の翌年の2月1日から3月15日の間に、税務署にこの制度を選択した旨の届け出を、申告書に添付して提出しなければいけません。

もしも期限内に提出されなかった場合には、制度自体が適用されませんので注意する必要があります。

あともう一点、大事なポイントとして

➡『相続時精算課税制度』を選択された方は

➡その贈与を受けた年以降の贈与については、

➡どんなに少額の贈与であっても(2,500万の上限内であっても)

➡翌年の2月1日から3月15日の間に贈与税の申告をしなければなりません。

この手続きを忘れると、「2,500万円の限度額」が利用出来なくなりますので注意が必要です!

ですので相続時精算課税制度を利用する場合は、たとえ贈与を受けた金額が少額だったとしても、翌年の贈与税の申告を絶対に忘れないようにして下さいね!

(※この申請する届出書の詳しい説明(書き方や提出者)についても、下記の記事にて解説しています!)

記事リンク

![]()

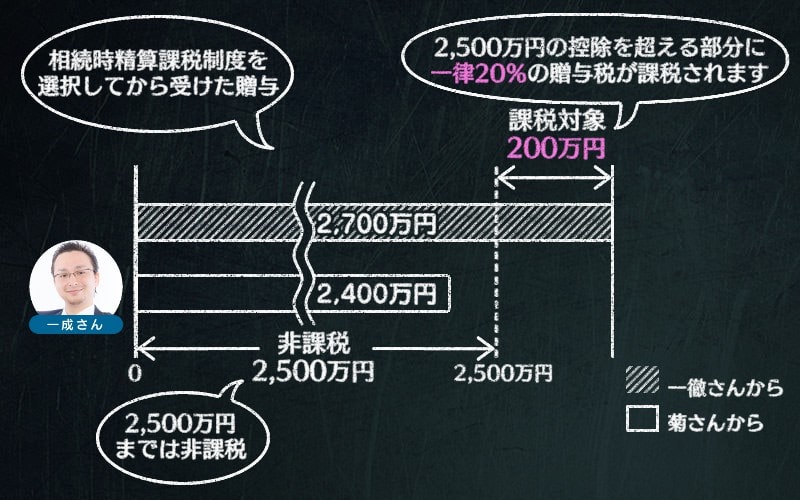

『相続時精算課税制度』を利用する際に贈与税が掛かるのは、以下の場合になります。

【贈与税が掛かるのは】

➡祖父母や両親から貰った生前贈与が、1人につき2,500万を超えた場合

➡その後に行われる贈与に対しては、一律20%の贈与税が課税されます!

![]()

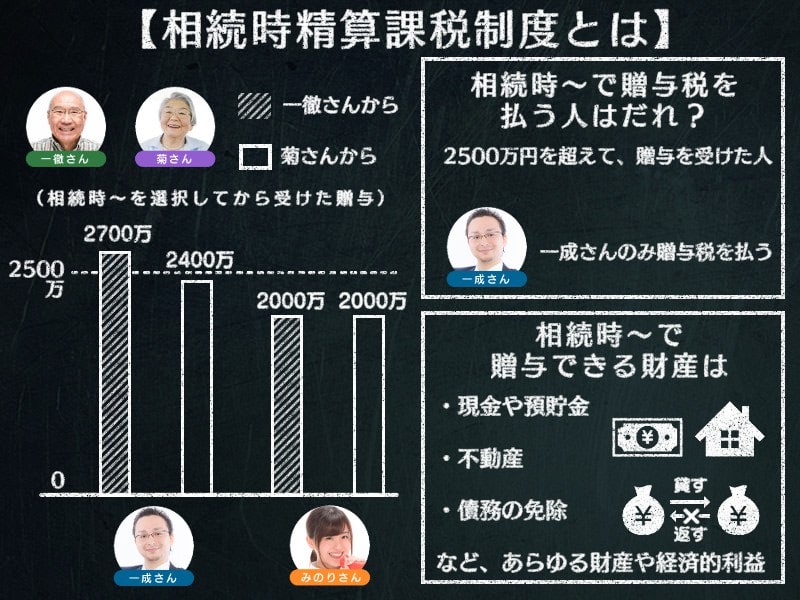

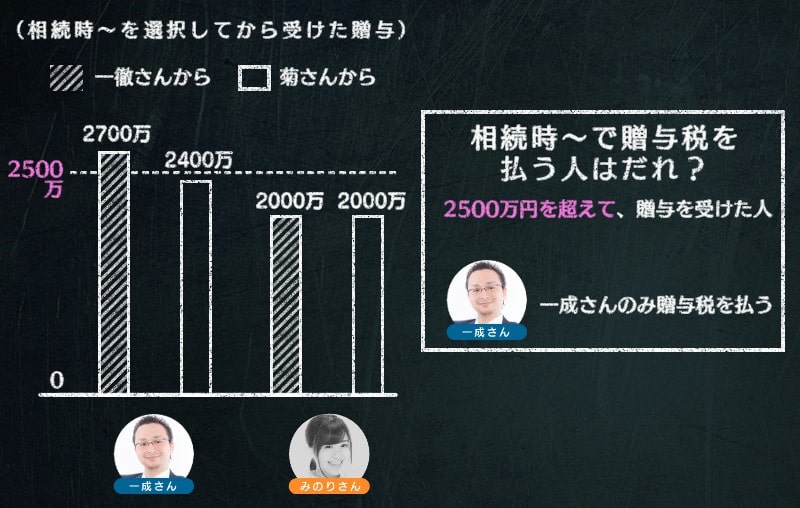

『相続時精算課税制度』の場合、贈与税を払う人は

➡1月1日~12月31日までの間に、贈与者一人につき2,500万円を超えて贈与を『受けた人』となります。

➡下記の画像でいうと、一成さんのみが贈与税を払う必要がありますね(2,500万を超えて贈与を受けているので)

![]()

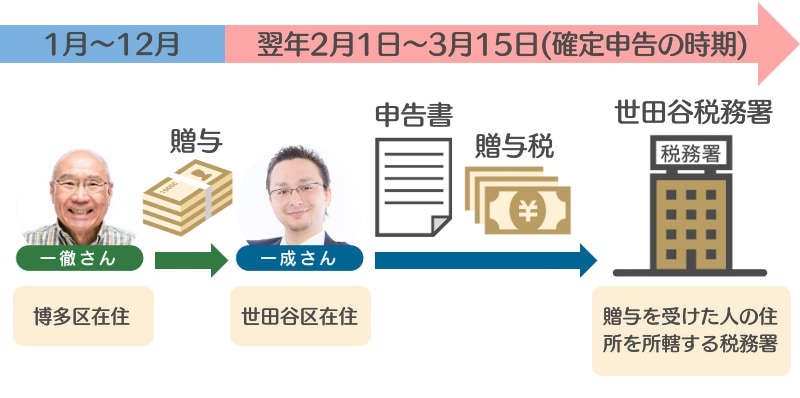

『相続時精算課税制度』の場合、

上記の様に、1月1日~12月31日までの1年間に受けた贈与のうち、

『2,500万円の上限額を超えた部分』について一律20%の贈与税が掛かりますので、

翌年の2月1日から3月15日の間に税務署への申告と納税が必要です。

【贈与税を払うタイミングは】

➡贈与を受けた年の翌年の2月1日から3月15日まの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書を提出し、納税を行います

![]()

【住宅取得資金の贈与】ってなに?

住宅取得資金の贈与の簡単な概要

【住宅取得資金の贈与】とは、

➡平成27年1月1日から平成32年(2020年)3月31日までの間に

➡自分が住むために用いる家屋の取得、又は増改築の対価に充てるための金銭を

➡祖父母や両親から贈与を受けた場合、

贈与を受けた金額の700万円(+暦年贈与110万円分)までが、非課税となる制度です。

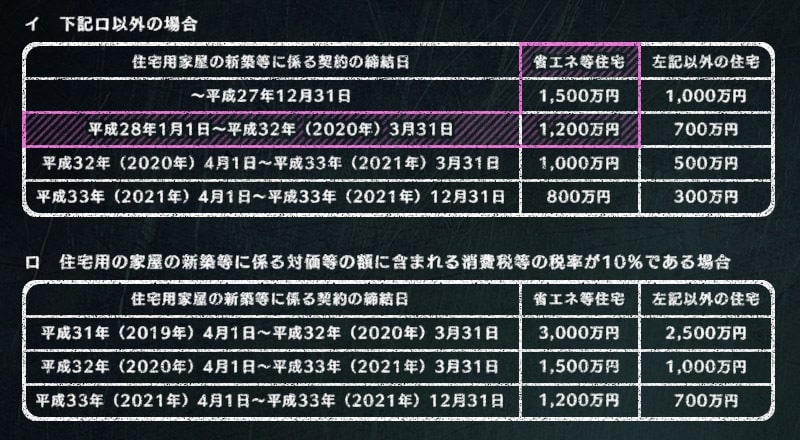

あれ、先生?

住宅取得資金の贈与って〝最高で1,200万円までの金額が非課税で子供や孫に渡せる〟って聞いたんですけど、

700万円が上限でしたっけ?

よくご存じですね!

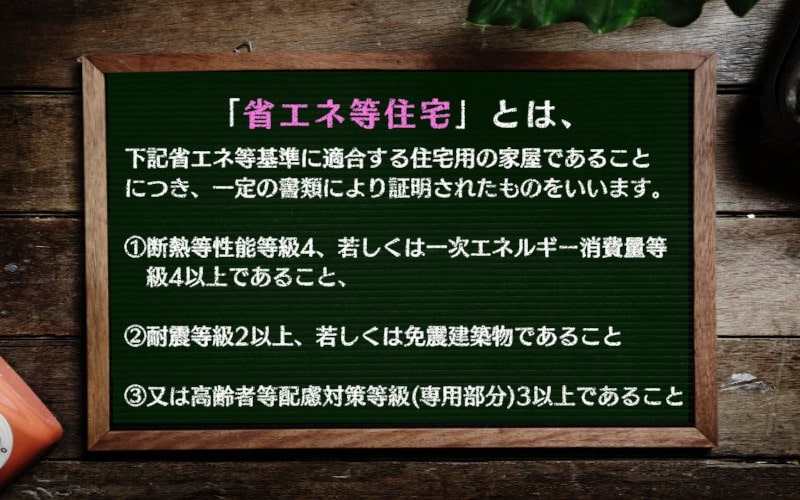

一徹さんが仰る通り、現在の住宅取得資金として贈与を受けた場合の最高非課税限度額は、

下記の表の通り1,200万円です。

ですが、表の赤枠部分を見て貰うと、

1,200万の非課税が使えるのは『省エネ等住宅』となっていますよね。

おぉ、確かに!

贈与の限度額は、省エネ等住宅が1,200万円で、それ以外が700万円になってます。

この省エネ等住宅を取得(増築)するために、1,200万の資金の贈与を非課税で行いたい場合は、

・下記の様な『省エネ等住宅に該当する建物』の要件を満たしていると証明できる書類を、

・贈与の申告書に添付しなくてはならず、

少し敷居が高いんです。

ですので、利用頻度の高さなどから今回は700万円の非課税額をベースに解説をしていきます!

![]()

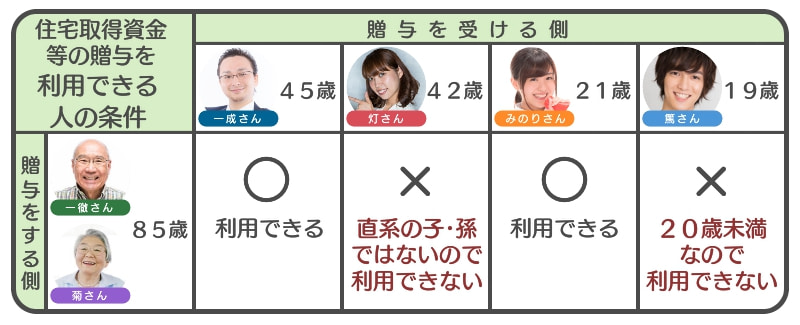

【条件1】

この『住宅取得資金の贈与』が利用出来るのは

・両親から子供に贈与が行われた場合

・祖父母から孫に贈与が行われた場合ですので、

その関係性が直系の親族であることが条件です。(※ですので、義理の両親から住宅取得資金の贈与を受けることは出来ません)

【条件2】

贈与を受けた年の1月1日において、贈与を受ける側の年齢が20歳以上でないと制度が適用出来ません

【条件3】

贈与を受ける側の所得金額が2,000万円を超える場合には適用できません。

【条件4】

贈与を受けた年の翌年3月15日までに、住宅取得資金で贈与を受けた全額を充てて住宅用の家屋の新築等をした人でないと適用できません。

住宅取得資金の贈与については、この他にもまだまだ利用する為の条件があるのですが、

それらの詳しい内容については、下記の記事にてお話しています!

![]()

自分が住むために用いる家屋の取得、又は増改築の対価に充てるための金銭のみが該当します。

☑居住用住宅の新築・購入資金

☑中古住宅の取得資金

☑居住用住宅の増改築等の資金

![]()

『相続時精算課税制度』の時と同様に、

『住宅取得資金の贈与』を利用して贈与を受ける為にも、絶対に覚えておかなくてはいけないことがあります!

それは、

➡たとえ税金が生じなかったとしても、

➡住宅取得資金の贈与を受けた年の翌年2月1日から3月15日までの間に

➡非課税の特例の適用を受ける旨を記載した贈与税の申告書に

➡戸籍の謄本、登記事項証明書、新築や取得の際の契約書写しなど、一定の書類を添付して

➡最寄りの税務署に贈与税の申告書とともに提出しなければならないということです。

皆さんこの制度を利用される場合に、

〝税金が掛からない〟という部分だけを頭に入れて、贈与税の申告をされない方が時々おられます。

ですがこの特例は、

贈与を受けた年の翌年の2月1日から3月15日の間に、

「住宅所得資金を貰いました」という、贈与税の申告書を税務署に提出して初めて認められる特例ですから、

「必ず贈与税の申告をすること」が必須となります!!

(忘れていたとして後で期限後に申告しても、残念ながら認められません。)

![]()

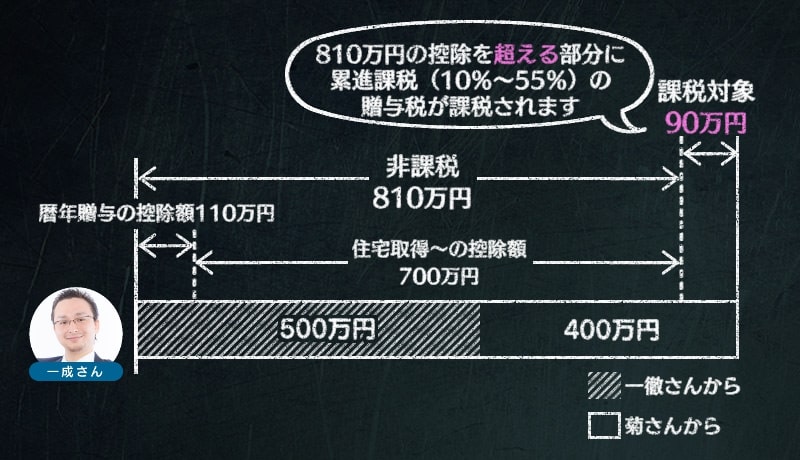

『住宅取得資金の贈与』を利用する際に贈与税が掛かるのは、

✖ 700万円を超える部分に・・・ではなく!

〇 700万円+110万円(暦年贈与の非課税枠)を超える部分に対して累進課税(10%~55%)が掛かります

※ちなみに相続時精算課税制度と併用する場合には、

『700万円+2,500万円』を超える部分に対して一律20%の税金が課せられるのですが、

それらの詳しい内容についても、下記の記事にてお話しています!

記事リンク

![]()

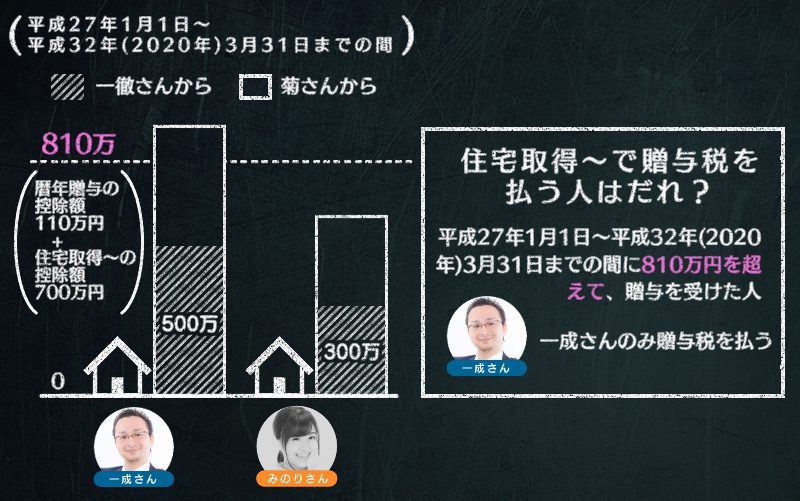

『住宅取得資金の贈与』の場合、贈与税を払う人は、

➡1月1日~12月31日までの間に700万円+110万円(暦年贈与の非課税枠)を超えて贈与を『受けた人』となります。

➡下記の画像でいうと、一成さんのみが贈与税を払う必要がありますね(810万円を超えて贈与を受けているので)

![]()

『住宅取得資金の贈与』の場合、

上記の様に、1月1日~12月31日までの1年間に受けた贈与のうち、

『700万円+110万円(暦年贈与の非課税枠)を超えた部分』については贈与税が掛かりますので、税務署への申告と納税が必要です。

【贈与税を払うタイミングは】

➡贈与を受けた年の翌年の2月1日から3月15日までの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書を提出し、納税を行います

![]()

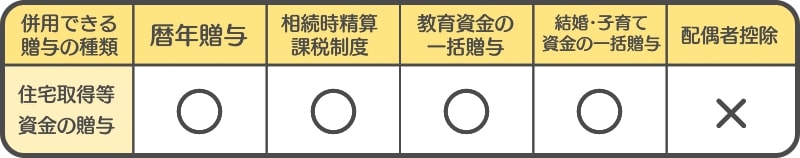

➡この制度は『単独』で使うことも、『相続時精算課税制度』と組み合わせて使うことも可能です。

➡相続時精算課税制度と組み合わせて使った場合、平成30年中の契約締結で最高3,200万円まで贈与税が非課税となります(普通住宅取得の為に行う贈与の場合)

記事リンク

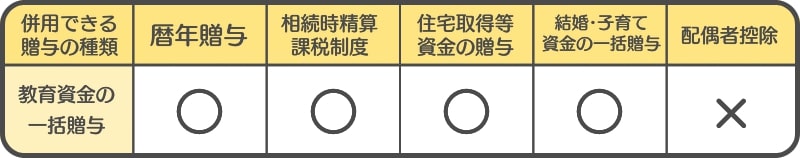

【教育資金の一括贈与】ってなに?

教育資金の一括贈与の簡単な概要

『教育資金の一括贈与』とは、

➡平成25年4月1日から平成33年(2021年)3月31日までの間に

➡祖父母などから30歳未満の子や孫に対して、

➡教育資金に使用するための生前贈与を一括で行う場合、

➡金融機関を通じて教育資金非課税申告書を提出すれば、

➡最高で1,500万円までの贈与が非課税になるというものです(このうち塾などの習い事は500万円まで)

![]()

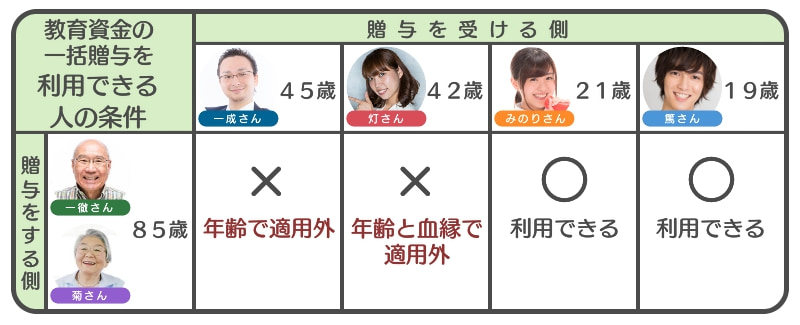

【条件1】

この『教育資金の一括贈与』を利用出来るのは

・両親から子供に贈与が行われた場合

・祖父母から孫に贈与が行われた場合ですので、

その関係性が直系の親族であることが条件です。(※ですので、義理の両親から教育資金の一括贈与を受けることは出来ません)

【条件2】

贈与する側に年齢の制限はありませんが、

贈与を受ける側の子や孫は、贈与契約を締結する際に30歳未満でないと利用が出来ません。

【条件3】

贈与を受ける目的が、〝教育資金に充てるため〟という人のみ利用が可能です。

【条件4】

贈与を受ける側の前年の合計所得が 1,000万円(給与収入なら1,220万円)を超える場合には適用できません(2019年4月から)

![]()

『教育資金の一括贈与』の場合、〝教育資金〟に充てるための金銭のみが該当します。

簡単に例を上げますと、

・「入学金」「授業料」などから、

・「学用品費」「修学旅行費」「学校給食費」などが該当します。

➡他にもどんなものが教育資金として認められるのか?

➡ピアノの習い事などは教育資金に含まれるのか?

などの情報は、下記のページにて詳しく解説しております!

記事リンク

![]()

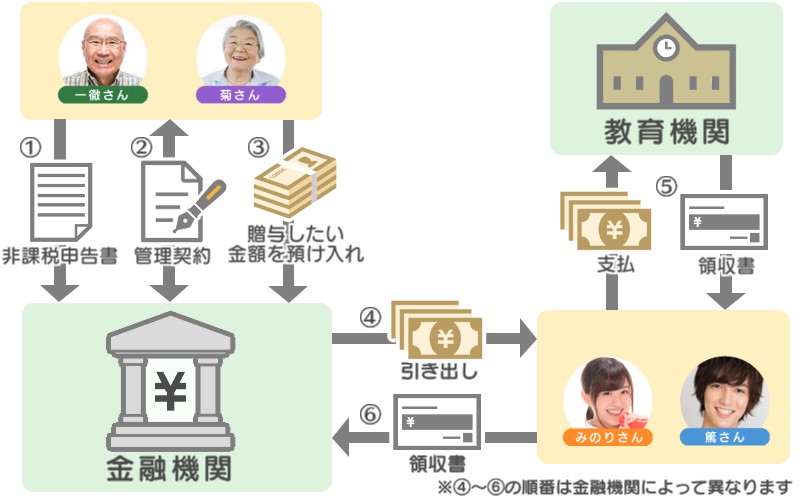

『教育資金の一括贈与』を受けるためには、税務署に足を運ぶ必要はありません。

この制度の手続きは基本的に全て、教育資金を管理してくれる金融機関が税務署に対して行ってくれます。

簡単に手続きの流れを説明しますと、

1⃣まず贈与をする側(祖父や祖母)が、信託銀行などの金融機関に教育資金の贈与を行う旨を記した

「教育資金非課税申告書」を戸籍謄本などの各種必要書類と併せて提出します。

2⃣その際(後日でもokです)に「教育資金管理契約」を同じ金融機関と締結し、

3⃣贈与したい金額を預け入れます。

4⃣上記の手続きを行えば、贈与を受ける側(子や孫)が教育機関に対して支払う資金が必要になった際に、金融機関を通して祖父母から贈与を受けたお金を引き出すことが出来るようになります。

5⃣そして1月1日~12月31日までの期間に使ったお金が『教育資金名目』であることを証明するために、教育機関から発行された領収書等を、

6⃣翌年の1月1日~3月15日までに金融機関に提出する必要があります。

※4⃣~6⃣の順番は、金融機関によって異なります

ここまでの手順を踏むことによって、最終的に税務署から教育資金の贈与と認められます。

4⃣教育機関等への支払い

5⃣領収書の提出

6⃣引き出し

このようになり、教育機関等へ支払う費用をいったん自分で準備・支払いをしないといけません

また、金融機関によってはスマートフォンのアプリで領収書の提出ができたり、請求書を持って手続きに行けば金融機関から教育機関への支払い手続きをしてくれるところもあります

ちなみに、この教育資金の一括贈与が使える期間には制限があり、

平成25年4月1日~平成33年(2021年)3月31日までに信託銀行などの金融機関に対し、

【教育資金非課税申告書】の提出や【教育資金管理契約】を締結して、特例を適用したい旨を申し込まなければ、

この制度の利用自体が出来なくなりますので、気を付けて下さいね!

![]()

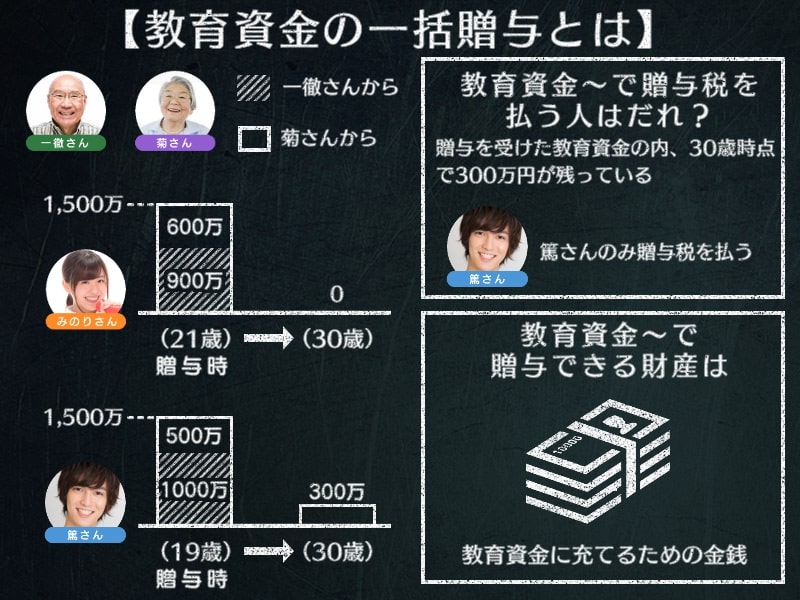

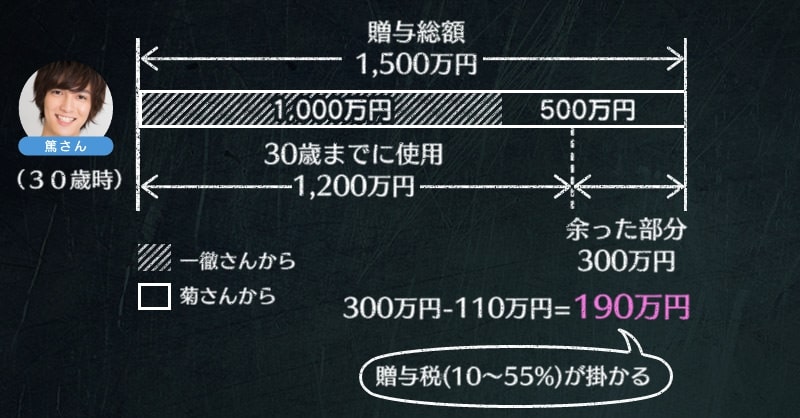

『教育資金の一括贈与』の場合、孫一人につき1,500万円までの教育資金が非課税となりますので、

➡当然、その上限(1,500万円+暦年贈与110万円)を超えて孫が贈与を受けた場合、

➡1,610万円を超える部分に対して贈与税(10~55%)が掛かります。

ですが、上記の様な贈与を行う方は殆どおらず、

『教育資金の一括贈与』の課税要件は下記の様な、贈与資金の使い残しへの課税がメインとなっています!

➡贈与を受けた資金については、30歳までに全てを使い切らないと、

➡その余った部分の贈与額から暦年贈与(110万円分)を引いた残額に対して、贈与税(10~55%)が掛かってしまうのです!

また、贈与を受けた人が30歳になるまでの間に、贈与した人が死亡した場合で、贈与資金に残額がある場合、

この場合、原則としては、残額は相続税の対象にはなりません。

ですが、2019年の税制改正で以下の様な一部の方に対しては、相続税が課税される様になります。

・相続前3年以内に急いでこの特例を使って贈与をして、

・相続時点で使っていない残額については、

・贈与者が亡くなった場合において、相続財産に加算されることになります。

ですので、以前に比べると当該制度を使っての節税効果は減少してしまいました。

ただし、次の①~③にあたる場合は、相続財産に含める必要はありません。

①受贈者が、23歳未満の場合

②受贈者が、学校等に在学している場合

③受贈者が、教育訓練給付金の支給対象となる教育訓練を受講している場合

(上記の②と③は、その旨を明らかにする書類を贈与者が死亡した旨の届出と併せて金融機関等の営業所に提出した場合に限ります)

ですので2019年の4月以降においても、受贈者が大学生以下・または大学や大学院に在学中であれば、

「原則と同様に相続税は課税されない」ということになります。

なお、この改正は、2019年4月1日以後に贈与者が死亡した場合について、適用されますが、同日前に贈与を受けたものについては、改正の対象にはなりません。

![]()

『教育資金の一括贈与』の場合、贈与税を払う人は

➡贈与を受けた資金を、30歳までに『全て使い切らなかった人』となります。

➡下記の画像でいうと、篤さんのみが贈与税を払う必要がありますね!

➡贈与を受けた教育資金の内、30歳時点で300万円が残っていますので

➡そこから暦年贈与の110万円非課税分を引いた『190万円』に税金が課税されます。

![]()

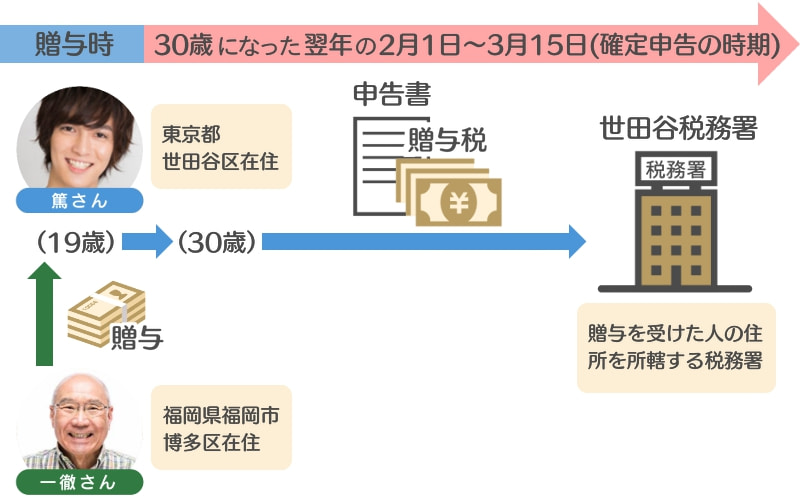

『教育資金の一括贈与』の場合、

贈与税が掛かるのは、贈与を受けた人が30歳の時点で残っている資金に対して課税されますので、

【贈与税を払うタイミングは】

➡30歳になった年の翌年の2月1日から3月15日までの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書を提出し、納税を行います

![]()

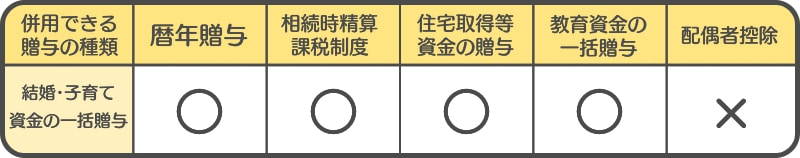

【結婚・子育て資金の一括贈与】ってなに?

結婚・子育て資金の一括贈与の簡単な概要

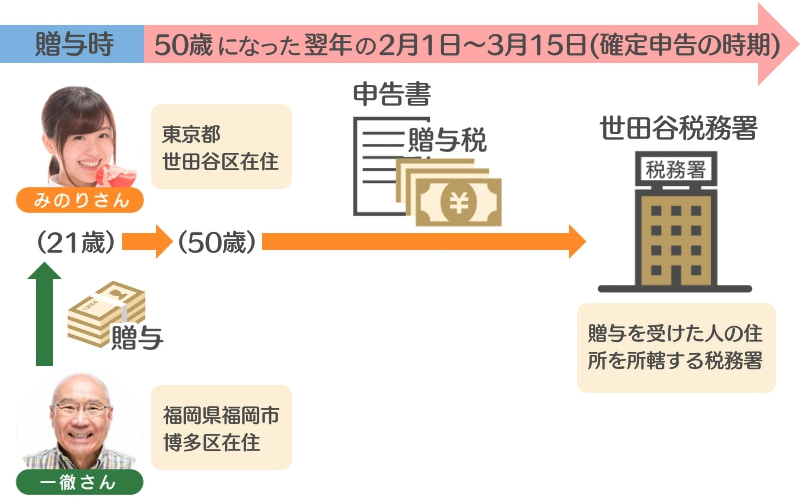

『結婚・子育て資金の一括贈与』とは、

➡平成27年4月1日から平成33年(2021年)3月31日までの間に

➡祖父母などから20歳以上50歳未満の子や孫に対して、

➡結婚・子育て資金に使用するための生前贈与を一括で行う場合、

➡金融機関を通じて結婚・子育て資金非課税申告書を提出すれば、

➡最高で1,000万円までの贈与が非課税になるというものです(結婚のための資金は、このうちの300万円までが非課税となります。)

![]()

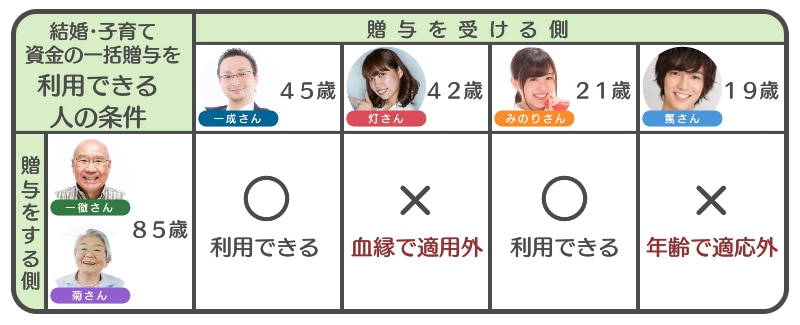

【条件1】

この『結婚・子育て資金の一括贈与』を利用出来るのは

・両親から子供に贈与が行われた場合

・祖父母から孫に贈与が行われた場合ですので、

その関係性が直系の親族であることが条件です。(※ですので、義理の両親から教育資金の一括贈与を受けることは出来ません)

【条件2】

贈与する側に年齢の制限はありませんが、

贈与を受ける側の子や孫は、贈与契約を締結する際に20歳以上50歳未満でないと利用が出来ません。

【条件3】

贈与を受ける目的が、〝結婚・子育て資金に充てるため〟という人のみ利用が可能です。

【条件4】

贈与を受ける側の前年の合計所得が 1,000万円(給与収入なら1,220万円)を超える場合には適用できません(2019年4月から)

![]()

『結婚・子育て資金の一括贈与』の場合、〝結婚・子育て資金〟に充てるための金銭のみが該当します。

簡単に例を上げますと、

贈与を受けた人の挙式や結婚披露宴を開催するために必要な費用である

☑会場費

☑衣装代

☑引き出物代

☑写真・映像代 など

子育て資金としては

☑贈与を受けた人の子供に要した医療費や育児費用

☑その他にも、不妊治療などに必要な資金も

『子育て資金』として非課税で贈与を受けることが出来ます。

➡他にもどんなものが結婚資金・子育て資金として認められるのか?

➡ジェネリック医薬品などに掛かる医療費は、当該制度の「子育て資金」に該当するのか?

などの情報は、下記のページにて詳しく解説しております!

記事リンク

![]()

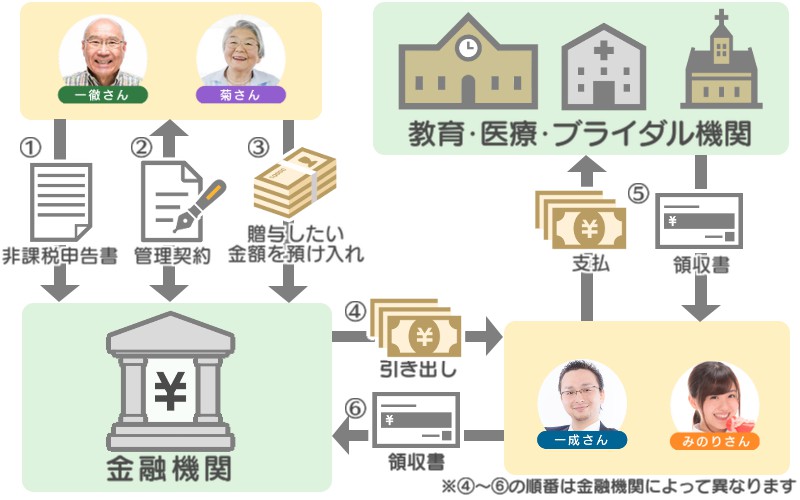

『結婚・子育て資金の一括贈与』を受けるためには、税務署に足を運ぶ必要はありません。

この制度の手続きは基本的に全て、教育資金を管理してくれる金融機関が税務署に対して行ってくれます。

簡単に手続きの流れを説明しますと、

1⃣まず贈与をする側(祖父や祖母)が、信託銀行などの金融機関に結婚・子育て資金の贈与を行う旨を記した

「結婚・子育て資金非課税申告書」を、戸籍謄本などの各種必要書類と併せて提出します。

2⃣その際(後日でもokです)に「結婚・子育て資金管理契約」を同じ金融機関と締結し、

3⃣贈与したい金額を預け入れます。

4⃣上記の手続きを行えば、贈与を受ける側(子や孫)が教育・医療・ブライダル機関などに対して支払う資金が必要になった際に、金融機関を通して、祖父母から贈与を受けたお金を引き出すことが出来るようになります。

5⃣そして1月1日~12月31日までの期間に使ったお金が『結婚・子育て名目』であることを証明するために、医療・教育・ブライダル機関などから発行された領収書を、

6⃣翌年の1月1日~3月15日までに金融機関に提出する必要があります。

※4⃣~6⃣の順番は、金融機関によって異なります

ここまでの手順を踏むことによって、最終的に税務署から結婚・子育て資金の贈与と認められます。

4⃣教育・医療・ブライダル機関等への支払い

5⃣領収書の提出

6⃣引き出し

このようになり、教育機関等へ支払う費用をいったん自分で準備・支払いをしないといけません

また、金融機関によっては、請求書を持って手続きに行けば金融機関から教育・医療・ブライダル機関への支払い手続きをしてくれるところもあります

![]()

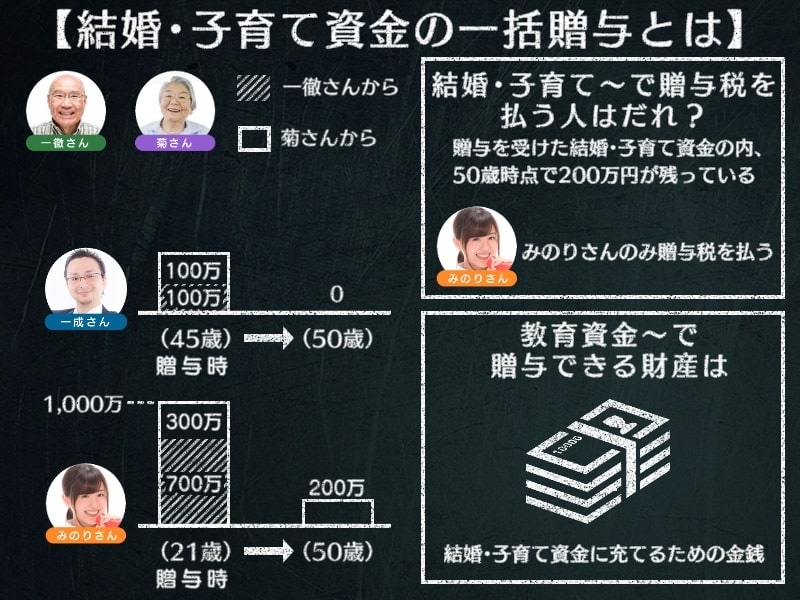

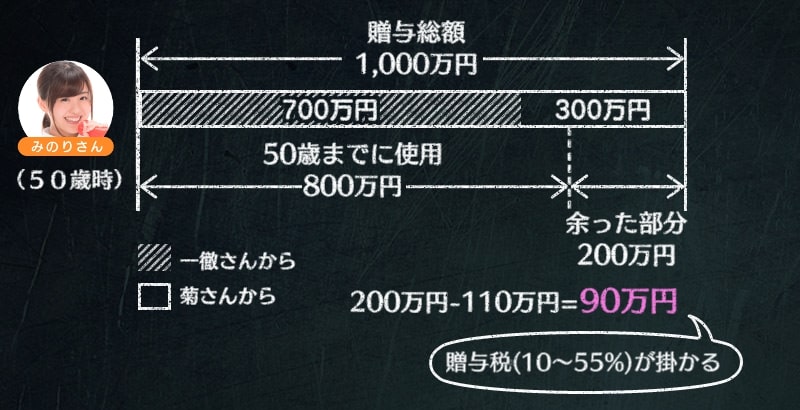

『結婚・子育て資金の一括贈与』の場合、孫一人につき1,000万円までの教育資金が非課税となりますので、

➡当然、その上限(1,000万円+暦年贈与110万円)を超えて孫が贈与を受けた場合、

➡1,110万円を超える部分に対して贈与税(10~55%)が掛かります。

ですが、上記の様な贈与を行う方は殆どおらず、

『結婚・子育て資金の一括贈与』の課税要件は下記の様な、贈与資金の使い残しへの課税がメインとなっています!

➡贈与を受けた資金については、50歳までに全てを使い切らないと、

➡その余った部分の贈与額から暦年贈与(110万円分)を引いた残額に対して、贈与税(10~55%)が掛かってしまうのです!

![]()

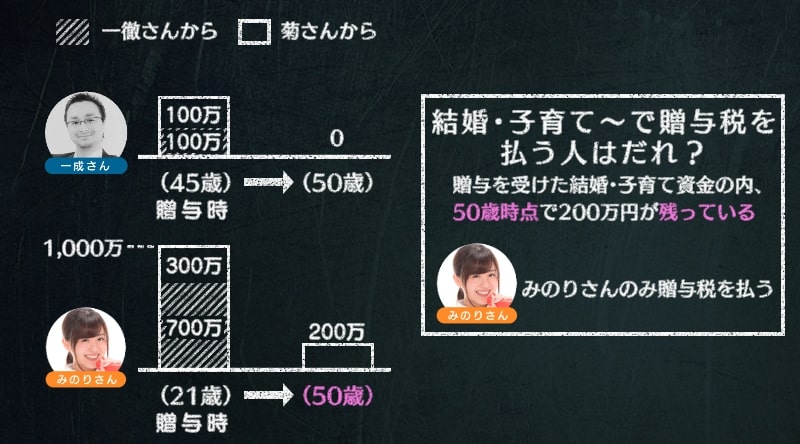

『結婚・子育て資金の一括贈与』の場合、贈与税を払う人は

➡贈与を受けた資金を、50歳までに『全て使い切らなかった人』となります。

➡下記の画像でいうと、みのりさんのみが贈与税を払う必要がありますね!

➡そして贈与を受けた結婚・子育て資金の内、50歳時点で200万円が残っていますので

➡そこから暦年贈与の110万円非課税分を引いた『90万円』に税金が課税されます。

![]()

『結婚・子育て資金の一括贈与』の場合、

贈与税が掛かるのは、贈与を受けた人が50歳の時点で残っている資金に対して課税されますので、

【贈与税を払うタイミングは】

➡50歳になった年の翌年の2月1日から3月15日までの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書を提出し、納税を行います

![]()

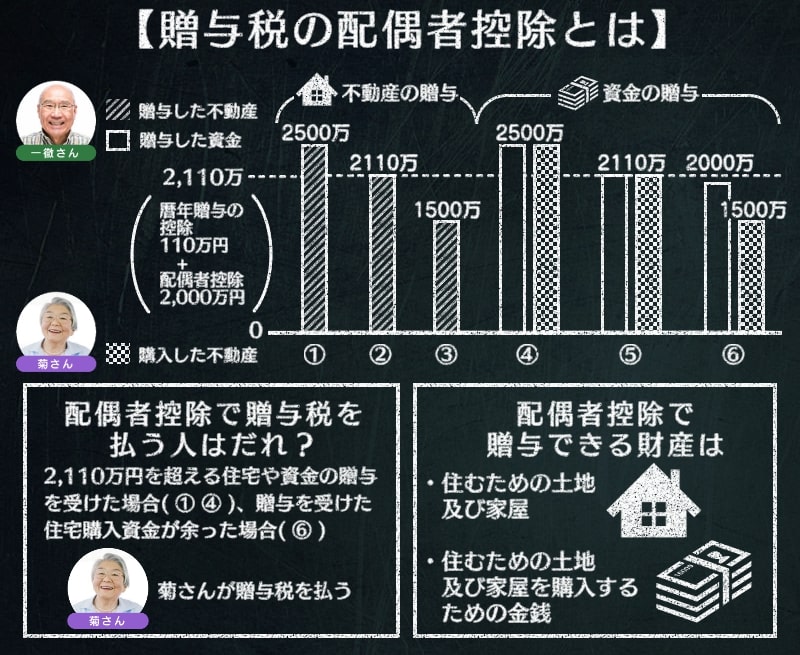

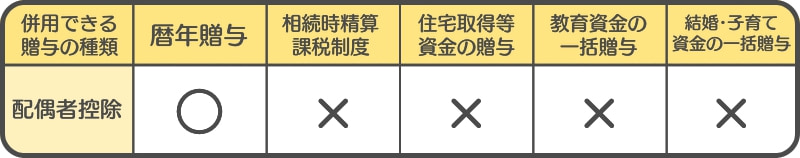

【夫婦の間で居住用の不動産を贈与したときの配偶者控除】ってなに?

夫婦の間で居住用の不動産を贈与したときの配偶者控除の簡単な概要

『贈与の配偶者控除』とは、

➡婚姻期間が20年以上である配偶者から

➡住むための土地及び家屋の贈与を受けるか、

➡住むための土地及び家屋を購入する〝資金〟の贈与を受けた場合

➡その年の翌年の3月15日までに、贈与を受けた建物(贈与を受けた金銭で取得した建物)に居住して

➡そしてそれ以降もその建物に住み続ける予定である場合

➡最高で2,000万円までの贈与が非課税になるというものです。

![]()

【条件1】

この制度は婚姻期間が20年以上の夫婦のみ利用が可能です。

ですので、新婚の夫婦や事実婚の夫婦(20年以上一緒に暮らしていても)は当該制度を利用することは出来ません。

【条件2】

贈与を受けた年の翌年3月15日までに、

・贈与により取得した居住用不動産や、

・贈与を受けた〝金銭〟で取得した 居住用不動産に、

現実に住んでいることが必要です。

【条件3】

そして、その居住用不動産にその後も引き続き住み続ける予定がある人のみ、制度の利用が可能です。

![]()

『贈与税の配偶者控除』の場合、配偶者に贈与出来る財産は、

➡配偶者が住むための土地及び家屋か、

➡配偶者が住むための土地及び家屋を購入する〝資金〟に限られます。

![]()

『相続時精算課税制度』や『住宅取得資金の控除』の時と同様に、

『贈与税の配偶者控除』を利用して贈与を受ける為にも、絶対に覚えておかなくてはいけないことがあります!

それは、

➡たとえ税金が生じなかったとしても、

➡配偶者から不動産や不動産を購入するための〝資金〟を受けた年の、翌年2月1日から3月15日までの間に

➡非課税の特例の適用を受ける旨を記載した贈与税の申告書に

➡戸籍の謄本、登記事項証明書、固定資産評価証明書など、一定の書類を添付して

➡最寄りの税務署に贈与税の申告書とともに提出しなければならないということです。

皆さんこの制度を利用される場合に、

〝税金が掛からない〟〝2,000万円まで非課税〟という部分だけを頭に入れて、贈与税の申告をされない方が時々おられます。

ですがこの特例は、

贈与を受けた年の翌年の2月1日から3月15日の間に、

「住宅や住宅を購入するための〝資金〟を貰いました」という、贈与税の申告書を税務署に提出して初めて認められる特例ですから、

「必ず贈与税の申告をすること」が必須となります!!(もしやむを得ない理由があった場合には、期限後に申告しても申請は認められますが、出来るだけ期限内に提出されることをオススメします!)

(※贈与税の配偶者控除を受けるための申告書の書き方や、必要書類に関する詳しい説明については、下記の記事にて解説しています!)

記事リンク

![]()

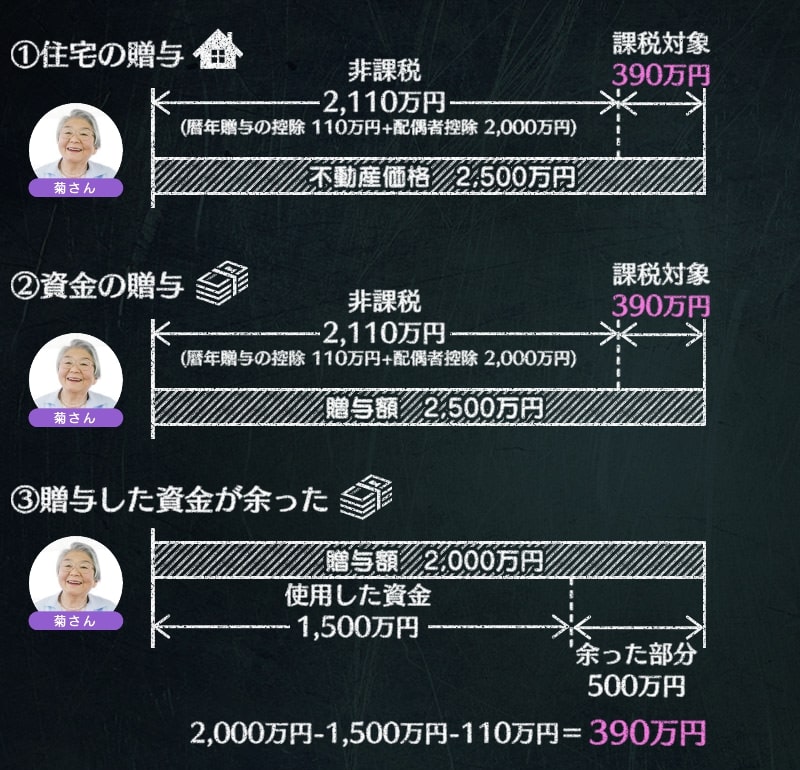

『贈与税の配偶者控除』を利用する際に贈与税が掛かるのは、以下の場合になります。

【贈与税が掛かるのは】

1⃣2,110万円(2,000万円+暦年贈与110万円)を超える住宅の贈与を受けた場合、

2⃣2,110万円(2,000万円+暦年贈与110万円)を超える住宅の購入〝資金〟の贈与を受けた場合、

3⃣贈与を受けた住宅購入資金が余った場合です。

3⃣の贈与を受けた住宅購入資金が余った場合とは、

当初住宅を建てるために2,000万円の贈与を受けたのに、結果1,500万円で家を建てることが出来た。

この場合、

➡贈与額を受けた金額の2,000万円から

➡実際に住宅の取得に支払った金額の1,500万円を引き

➡暦年贈与の110万円を引いた金額

2,000万円ー1,500万円ー110万円=390万円に贈与税が掛かるのです。

![]()

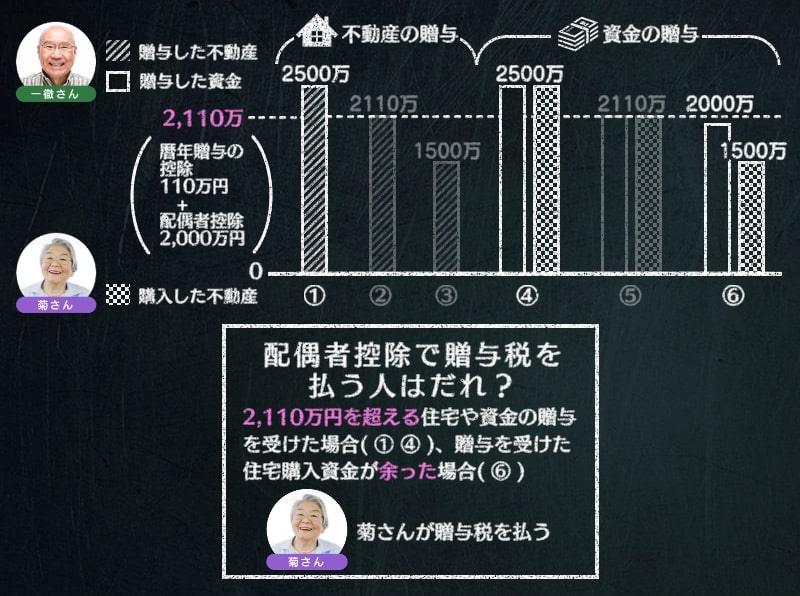

『贈与税の配偶者控除』の場合、贈与税を払う人は上記で説明した通り、

1⃣2,110万円(2,000万円+暦年贈与110万円)を超える住宅の贈与を受けた人

2⃣2,110万円(2,000万円+暦年贈与110万円)を超える住宅の購入〝資金〟の贈与を受けた人

3⃣贈与を受けた住宅購入資金が余った人となります。

![]()

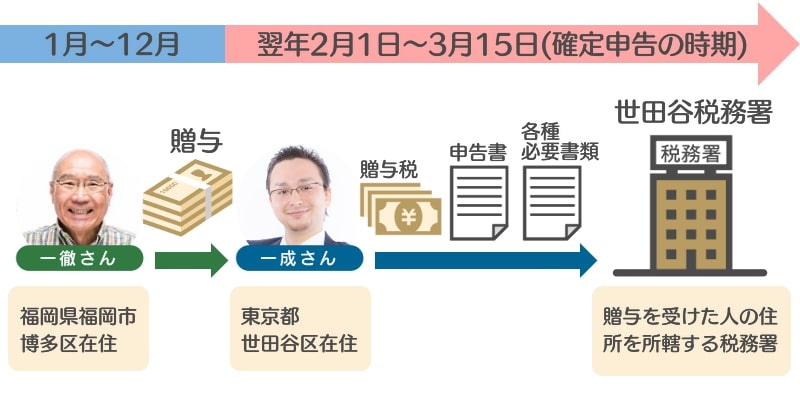

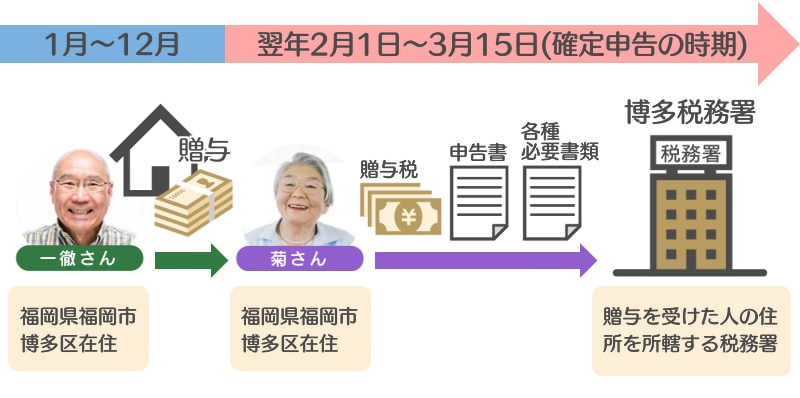

『贈与税の配偶者控除』の場合、

上記の様に贈与税が掛かる菊さんが、贈与税を払うタイミングは以下の通りになります。

【贈与税を払うタイミングは】

➡贈与を受けた年の翌年の2月1日から3月15日までの期間中に

➡贈与を受けた人の住所を所轄する税務署に申告書・各種必要書類を提出し、納税を行います

![]()

【その他にも色々ある贈与税】

ここまでで説明して来た贈与の種類は、どちらかと言えばメジャーな贈与制度なんですが、

この他にも贈与の制度というモノはいくつか存在します。

とはいえ、これから説明する制度自体は

〝最高OO万円までが非課税です!〟のような贈与制度ではなく

少しマイナーな制度となりますので、さらっと読み飛ばして頂いても結構です!

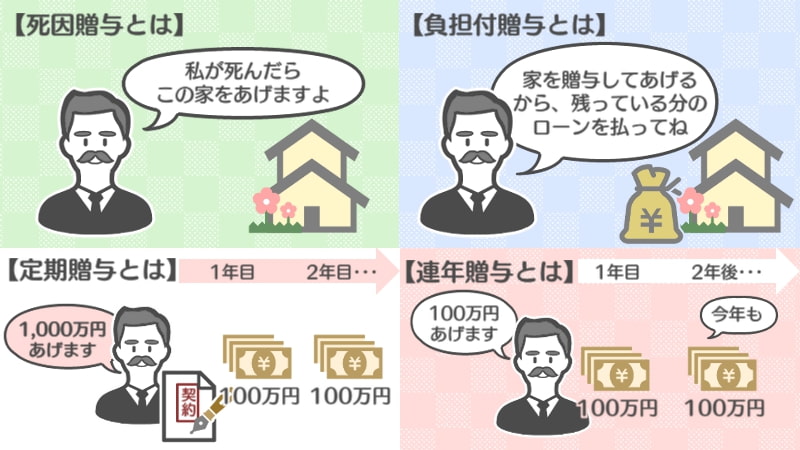

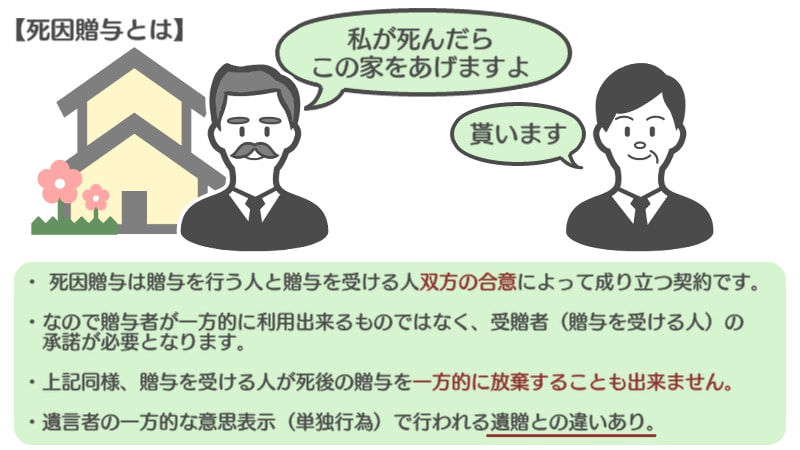

【死因贈与】

死因贈与とは、 財産をあげる側の人が亡くなったことにより効力が生じる贈与です。

記事リンク

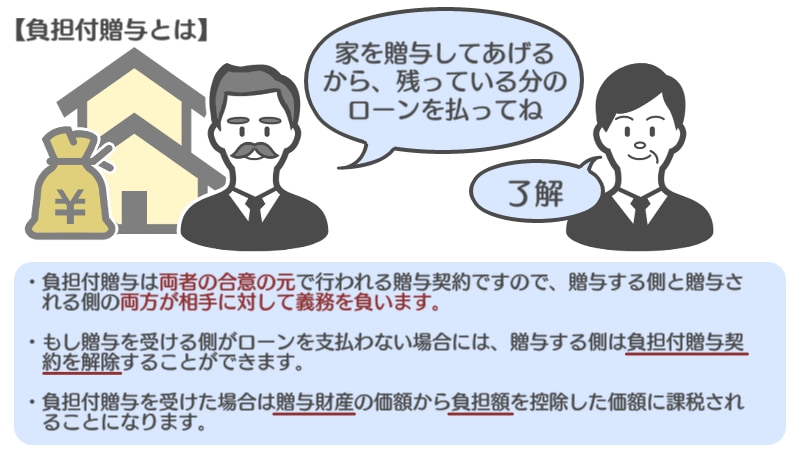

【負担付贈与】

負担付贈与とは、贈与を受ける側の人に一定の債務を負担させることを条件に、財産を贈与する制度です。

記事リンク

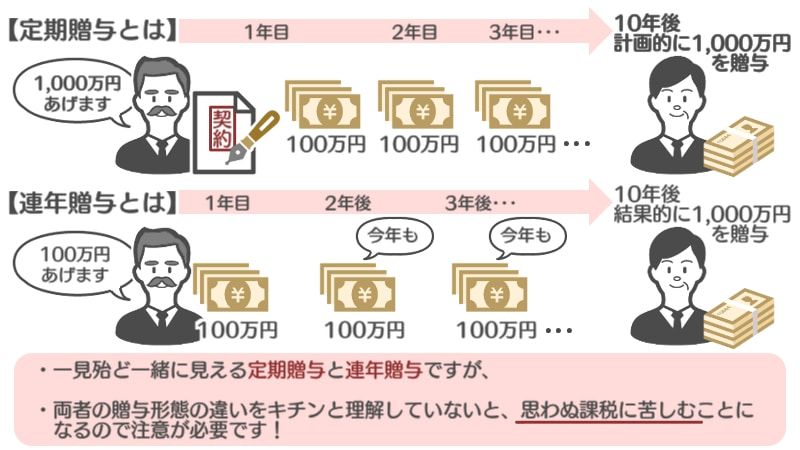

【定期贈与・連年贈与】

定期贈与とは、一定の期間において『予め決められた一定の給付』を目的に、毎年行う贈与です。

これに対し連年贈与とは、結果的に一定の期間において贈与を毎年行うことをいいます。

記事リンク

結局あなたに必要な贈与はどれ?

いや~、贈与って一口に言ってもこんなにも沢山の種類があったんですね。

何を使っていいのか悩むなー・・・。

確かに贈与の種類は沢山あるのですが、

これだけ様々な種類がある贈与制度の中で、これらの制度が満遍なく使われているかというと、そんなことは無いんですよ。

実は贈与の場面においては圧倒的に使われているのは、〝暦年贈与〟の形での贈与なんです!

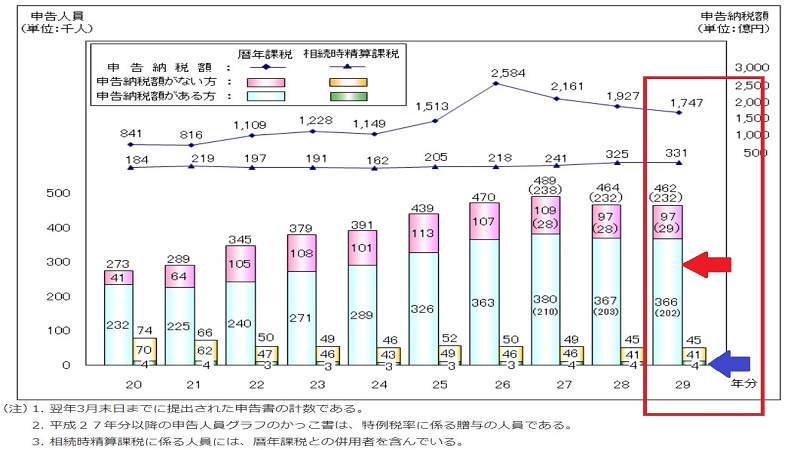

上記は国税庁が発表している『平成 29 年分の贈与税の申告状況』を表したグラフなのですが、

➡赤枠部分の赤矢印部分が【暦年贈与の申告人数】

➡赤枠部分の青矢印部分が【相続時精算課税制度の申告人数】

を指しています。

おぉ、2つの制度を比べてみると確かに暦年贈与が圧倒的ですね!

【暦年贈与】の申告人数46万2千人に対して、

【相続時精算課税制度】の申告人数は4万5千人ですから。

そうなんです!

ちなみに上記のグラフにはありませんでしたが、平成 29 年分の【住宅取得資金の贈与】を利用した人数は、5万8千人ですから、

やはり【暦年贈与】が圧倒的に多くの人に利用されていますね。

先生、何故【暦年贈与】は他の贈与と比べて、こんなにも利用されているんですか?

良い質問ですね!

ではいい機会ですので次回の記事では、

『年間110万円まで非課税! 使い勝手バツグンの暦年贈与と手続きの方法を分かり易く解説!』

についてのお話をしていきたいと思います!