【完全保存版】2024年以降の相続時精算課税制度を徹底解説!押さえておくべき制度の概要&よく聞かれる質問7選

今年2024年1月1日より、ついに『新・贈与制度』が始まりました。

この『新・贈与制度』の開始により、皆さんが押さえておかなければならないポイントは、以下の2点です。

①相続開始前の暦年贈与の足し戻し期間が、従来の3年から7年に延長される。

(改悪・増税)

②『相続時精算課税制度』に年間110万円の非課税枠が設けられ、更に年間110万円部分までは申告も不要になる。

(改良・減税)

これらの詳しい内容については、前回投稿した「決定版、2024年以降の生前贈与はこれでOK!」という記事内で解説をしておりますので、まだ見ていないという方は是非ご覧になってみて下さい。

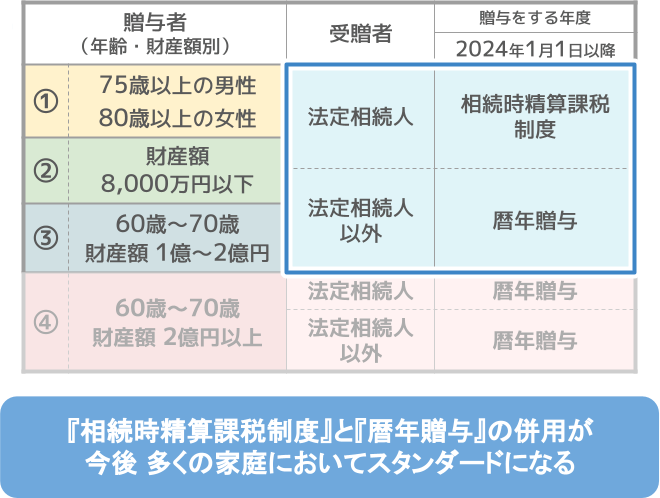

さてその上で、前回の記事の結論として、2024年1月1日以降における生前贈与の最適解は、

● 法定相続人の方達:『相続時精算課税制度』を使い毎年110万円の贈与

(※配偶者や兄弟姉妹の場合は、法定相続人であっても『相続時精算課税制度』は使えません)

● 法定相続人以外の方達:『暦年贈与』を使って贈与

「この『相続時精算課税制度と暦年贈与の併用』こそが、今後多くの家庭においてのスタンダードとなる」

とお伝えしたところ、皆さんから、〝2024年以降の相続時精算課税制度の取扱い〟について、早速50件を超える質問を頂きました。

そこで今回の記事では、2024年以降に相続時精算課税の利用を検討されている皆さんに向けて、

①相続時精算課税制度の概要

②年間110万円までの基礎控除(非課税枠)に関する注意点

③2024年1月1日以降に年間220万円までの贈与を非課税で受取る方法

④相続時精算課税制度の初年度の手続き&必要書類

⑤相続時精算課税制度のメリット

⑥相続時精算課税制度のデメリット

⑦2024年以降の相続時精算課税制度についてよく聞かれる質問7選

これら7つのポイントについて解説をしていきます。

それでは本編を見て行きましょう。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でもご覧頂けます。

記事で読みたいという方は、このまま下に読み進めて下さい。

①相続時精算課税制度の概要

ⅰ相続時精算課税制度とは

ではまずは『相続時精算課税制度』の概要部分について見ていきましょう。

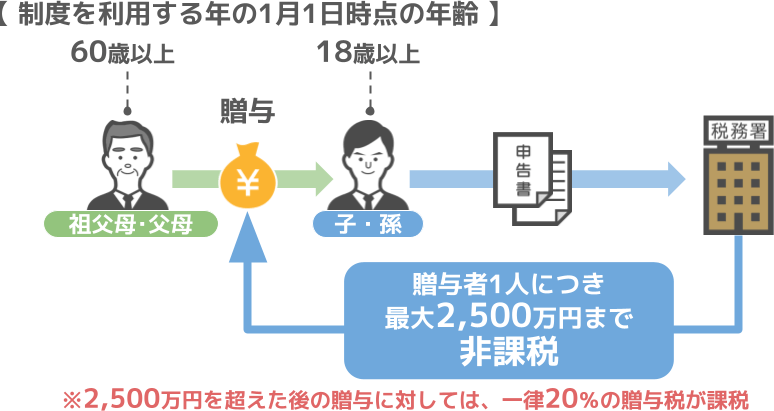

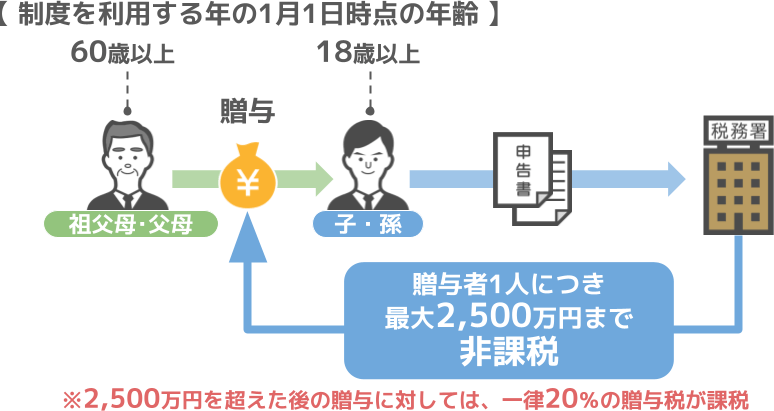

【相続時精算課税制度とは】

● 制度を利用する年の1月1日時点において、

● 60歳以上となる祖父母や父母から、

● 18歳以上となる子や孫に対して、生前贈与が行われた場合、

● 贈与者1人につき最大2,500万円まで、受取った金額が非課税となる制度。

(※2,500万円を超えた後の贈与に対しては、一律20%の贈与税が課税)

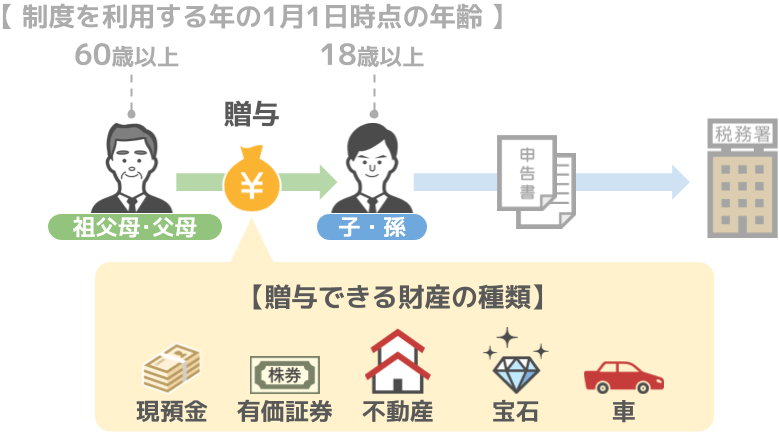

【『相続時精算課税制度』で贈与をすることが出来る財産の種類】

『現預金』だけに限らず、『有価証券』『不動産』『宝石』『車』など、その種類は多岐に渡ります。

【現預金での贈与を受けた場合】

● 贈与を受けたお金の使い道を制限されることもなく、

● 自由に使うことが出来ます。

ここまでの概要を読むと、

非課税枠も2,500万円と大きく、太っ腹で良い制度のようにも見えますが、

従来まで(2023年以前)の『相続時精算課税制度』には、『将来の相続税の節税には一切ならない』という致命的な欠点がありました。

ⅱ従来まで(2023年以前)は節税対策にはならなかった

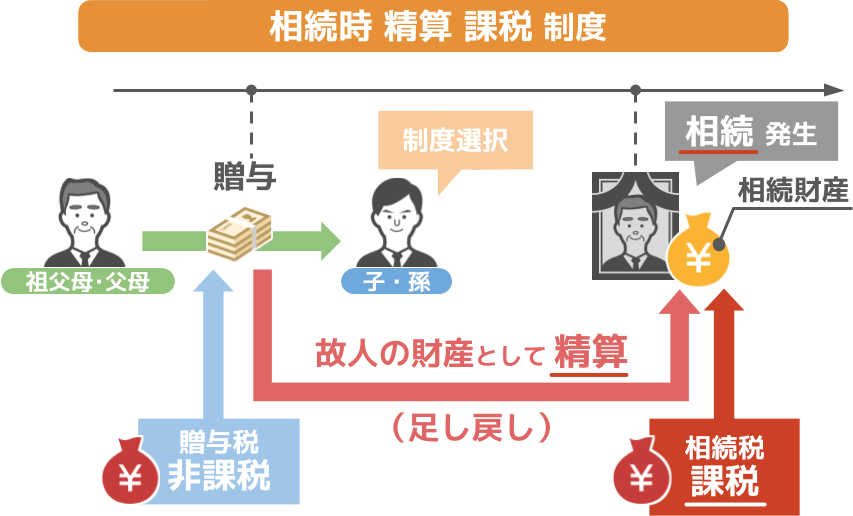

と言いますのも、この制度は名前どおり、

● 贈与を行う際には一旦贈与税を非課税とするのですが、

● いざ相続が発生した時には、

● これまで非課税としていた分の金額を、故人の財産として精算(足し戻し)して課税します!

という制度です。

つまり、祖父母や父母の財産を、生前に一足先に相続した様なものなのです。

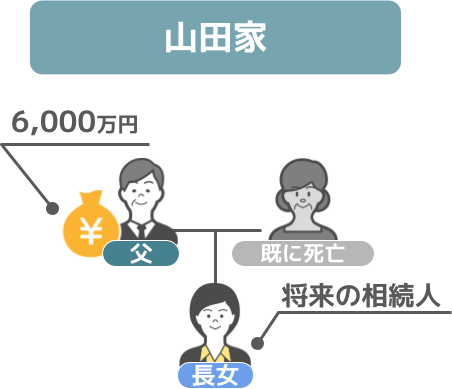

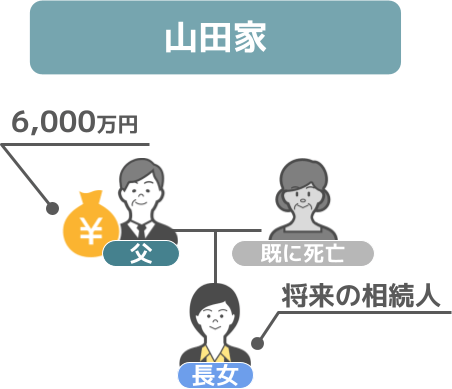

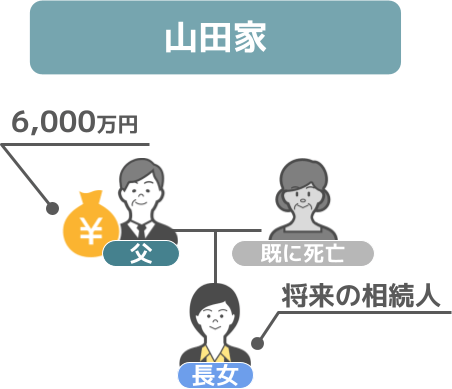

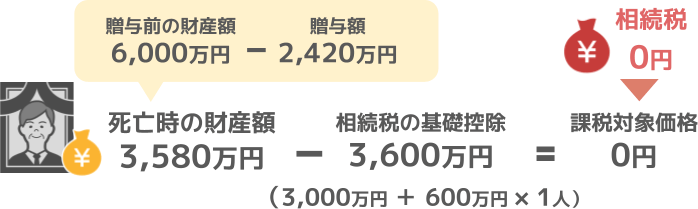

こちらの山田家を例に、さらに具体的に説明をしていきましょう。

● 山田家の父親は6,000万円の財産を持っており、

● 将来の相続人は長女1人です。

ですので現状のまま父親に相続が発生した場合、

● 6,000万円の財産から3,600万円の相続税の基礎控除(3,000万円+600万円×法定相続人1人)を引き、

● 残りの2,400万円に対して相続税が掛かることになります。

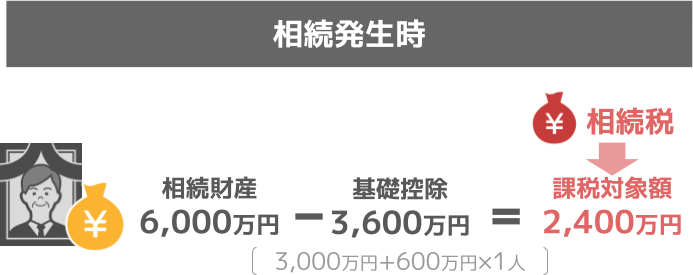

ですので父親は「この2,400万円分の財産を生前の内に減らしておこう」と、長女に『相続時精算課税制度』を使うように言い、2,400万円の財産を生前贈与しました。

父親は「これで自分に相続が発生しても、その際の財産額は3,600万円で、基礎控除以下(3,000万円+600万円×法定相続人1人)になったから相続税は掛からない!」

「良かった良かった!」と思っていたのですが、実はそうでは無かったのです。

先程もお話した様に、『相続時精算課税制度』は、

● 贈与者である父親の財産を、

● 生前に一足先に相続した様なものですから、いざ父親の相続が発生した時には、

● 長女が生前に受けた2,400万円分の贈与額を父親の相続財産に足し戻し、

● 合計6,000万円の財産として相続税の計算をする、2023年12月31日までは、この様な取扱いをしていたのです。

ですので、例え『相続時精算課税制度』を使って、子供や孫に財産を生前贈与したとしても、

将来の相続が発生した際には、故人の財産額は『相続税の計算』において1円も減っていない・・・。

つまり従来まで(2023年以前)は、この制度は全く相続税の節税対策にはなっていなかったのです。

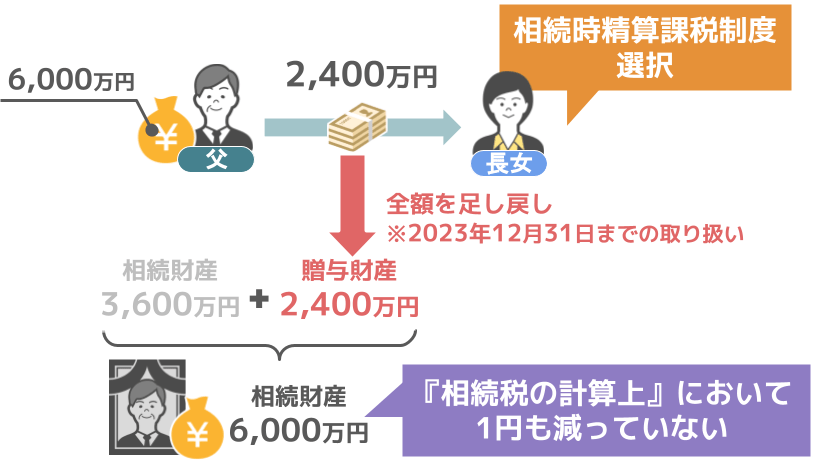

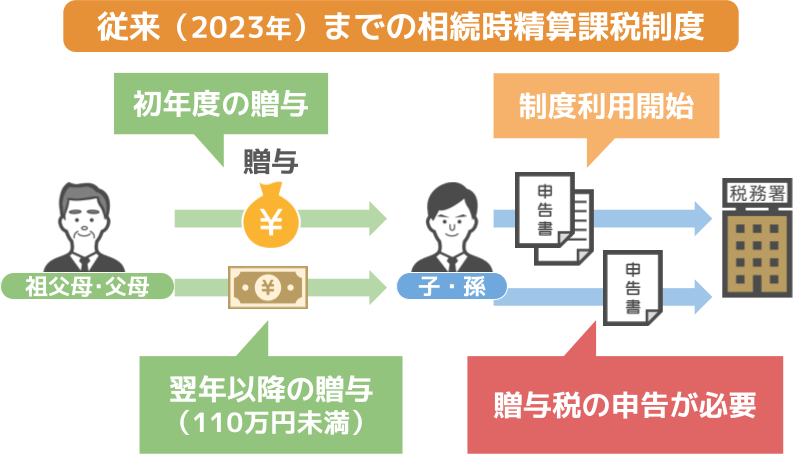

ⅲ従来まで(2023年以前)は贈与を受ける度に申告手続きが必要だった

更に、従来制度のやっかいな所は、

● 一度『相続時精算課税制度』の利用を始めると、

● その翌年以降、どんなに少額の贈与を受けたとしても、贈与税の申告が必要だった。

という所です。

申告をしなかった場合どうなるのかを、先程の山田家をモデルに説明していきましょう。

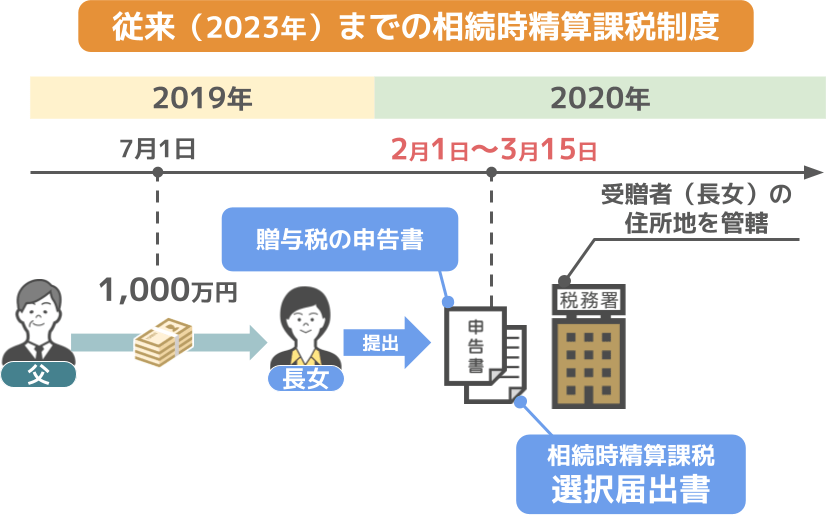

●『相続時精算課税制度』で財産を贈与したい父親が、

● 2019年7月1日に、長女に対して1,000万円の現金を贈与した場合、

贈与を受けた長女は上図のような手続きが必要となります。

● 贈与を受けた年の翌年2月1日~3月15日の間に、

● 長女の住所を管轄する税務署に対して、

● 当該制度を選択した旨の届け出(相続時精算課税選択届出書)を、贈与税の申告書に添付する形で提出。

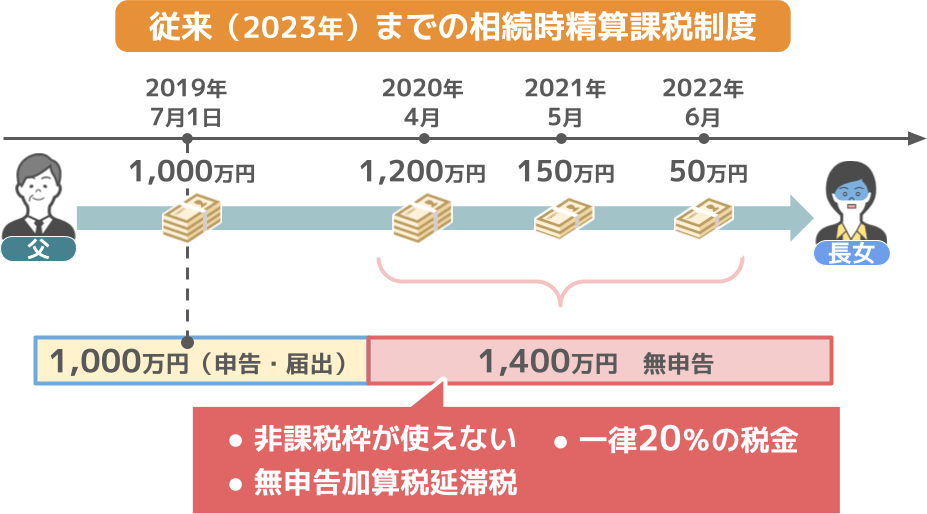

ここで山田家の二人は、「もう制度を使うための手続きは終わったから、後は2,500万円までの範囲内でいくら贈与を行っても、翌年以降の手続きは何も必要ないよね」と、

初年度以降の贈与(2020年:1,200万円、2021年:150万円、2022年:50万円)を、無申告の状態で行いました。

ですが、これがNGなんです!

従来の制度においては、一度『相続時精算課税制度』を選択された方は、

● その贈与を受けた年以降の贈与について、

● どんなに少額の贈与であっても、例え2,500万円の非課税枠に収まる贈与額であったとしても、

● 必ず翌年の2月1日~3月15日の間に、贈与を受けた人の住所を管轄する税務署に対して、贈与税の申告をしなければいけませんでした。

モデルケースの長女のように無申告のままでいると、

2020年以降に受けた贈与に対しては、

● 制度の非課税枠が使えないために、贈与額に対して一律20%の税金が掛かり、

● 更に『無申告加算税』や『延滞税』などのペナルティも加算されることになっていたんです。

このように、従来まで(2023年以前)の『相続時精算課税制度』は、

●『将来の相続税の節税には一切ならない』という致命的な欠点と、

● 一度制度の利用を選択すると、翌年以降にどんなに少額の贈与を受けても贈与税の申告が必要という煩わしい手間、

これら二つのマイナス要素により、積極的には活用されて来ませんでした。

ですが、この使い勝手の悪さが2024年1月1日から大幅に改良されました。

では、どの様な点が改良されたのかを具体的にに見て行きましょう。

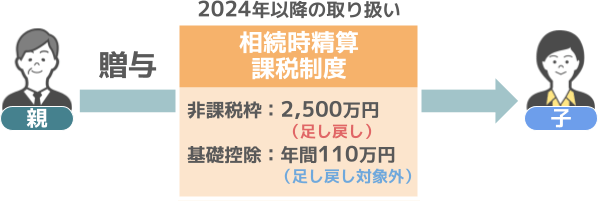

ⅳ相続時精算課税制度の改良点

【➀2024年からは110万円までの贈与が非課税に】

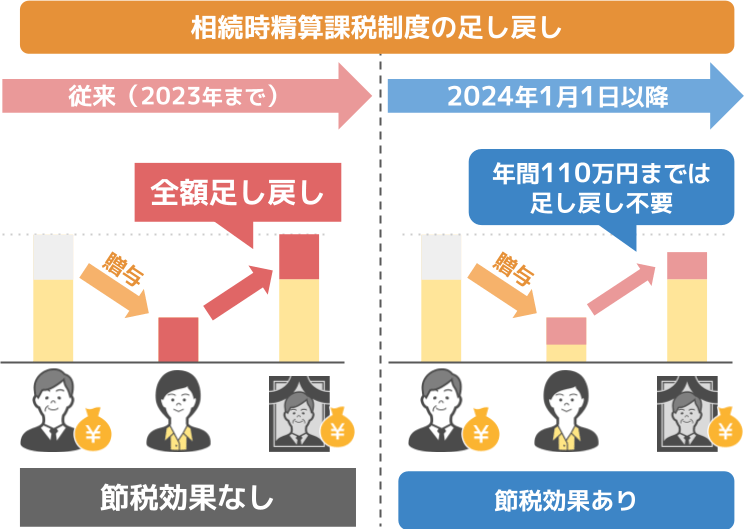

改良点一つ目は、『相続税の節税効果』に対する改良です。

従来(2023年)まで:

『相続時精算課税制度』を使って贈与を行っても、

過去の贈与分は相続が発生した際に全て相続財産に足し戻されるので、まったく節税効果なし。

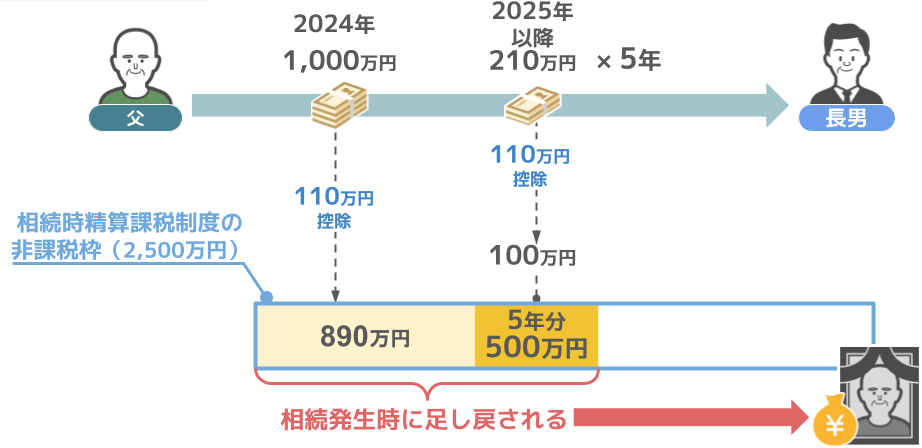

2024年1月1日以降の改良点:

『相続時精算課税制度』の利用を選択した上で贈与を行った場合、

『年間110万円まで』の贈与部分に関しては、相続財産に足し戻す必要が無くなった。

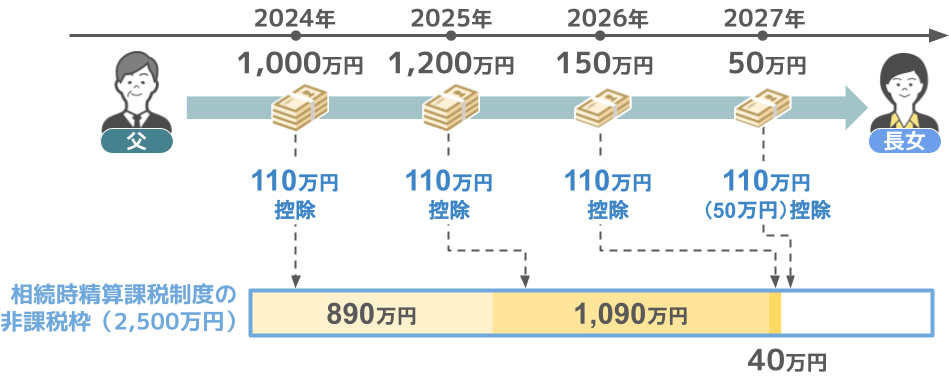

では、先程の山田家の父親が行った贈与を例に、どのように改良されたのかを見てみましょう。

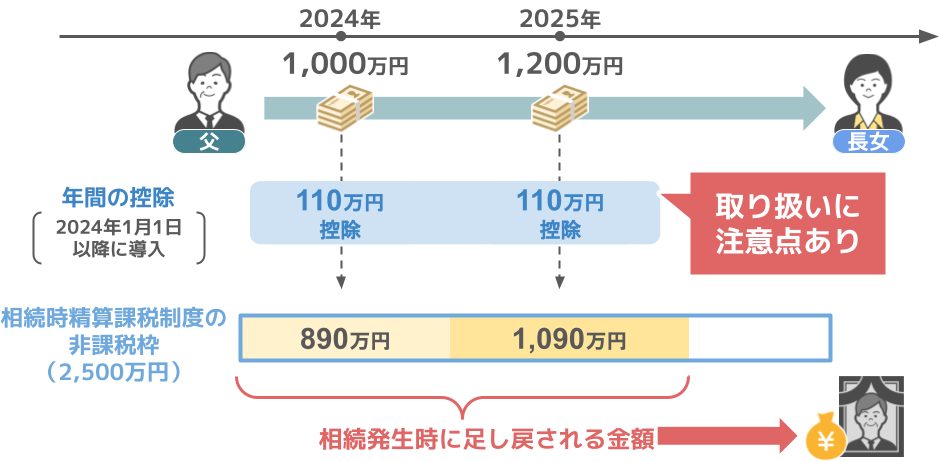

● 2024年に長女に対して1,000万円の現金を贈与した場合、

1,000万円から110万円を控除した890万円が、2,500万円の非課税枠の中に蓄積されます。

同様に、

● 2025年の贈与分1,200万円からも110万円部分が控除され、1,090万円が蓄積、

● 2026年の贈与分150万円からも110万円部分が控除、40万円が蓄積、

● 2027年の贈与分50万円からも110万円を控除、

つまり、

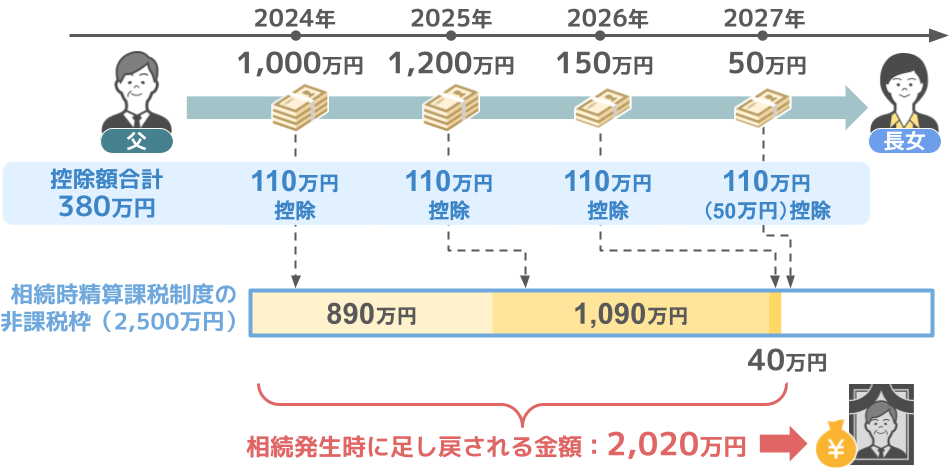

● 合計380万円分の贈与が控除され、

● 山田家の父親の相続が発生した際に足し戻しされる金額は、2,020万円となります。

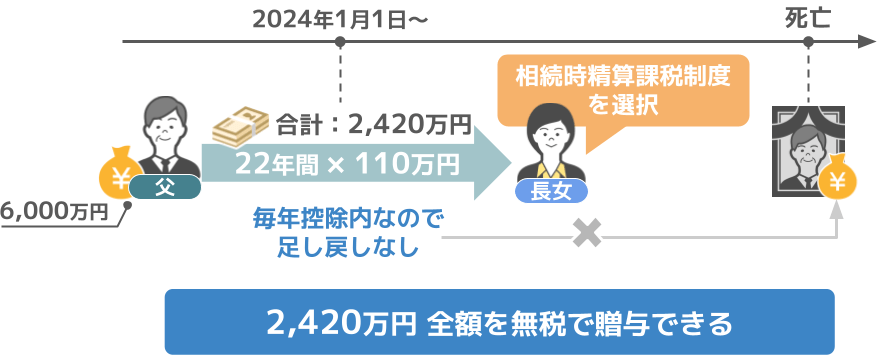

もっと極端に言えば、

● 財産額6,000万円の山田家の父親が『相続時精算課税制度』を利用し、

● 2024年1月1日から22年間、毎年110万円の贈与を長女に対して行い、亡くなった場合、

● 2,420万円全てを無税で贈与することが出来るのです。

しかもその際の父親の財産額は、6,000万円から2,420万円を引いた3,580万円となり、

山田家の相続税の基礎礎控3,600万円(3,000万円+600万円×法定相続人1人)以下ですから、相続税も課税されない。

ということになります。

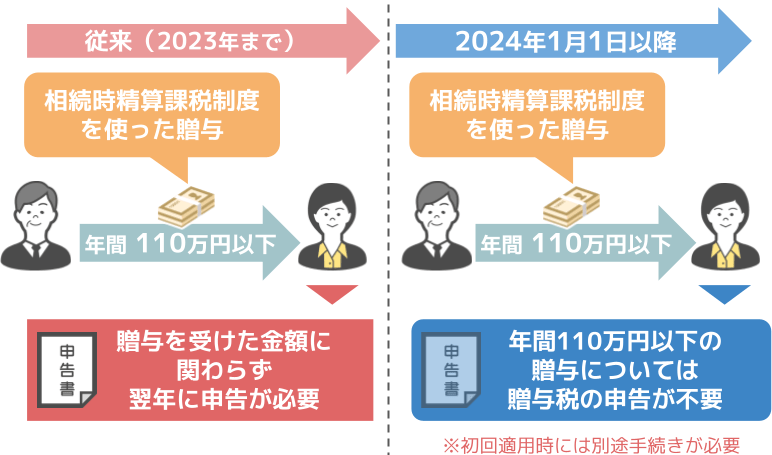

【➁110万円までの贈与なら申告手続きが不要に】

さてその上で、従来までの『相続時精算課税制度』の場合、

たとえ年間110万円以下の贈与であっても、贈与を受けた翌年には贈与税の申告を行う必要(手間)がありましたよね。

ですが、このポイントも今回の税制改正により改良されました。

なんと2024年1月1日以降に『相続時精算課税制度』を利用する場合、

年間110万円までの贈与額については贈与税の申告も不要となったんです。

(※初回適用時には別途手続きが必要)

これにより、従来は使い勝手が悪く、殆どの方におススメ出来なかった『相続時精算課税制度』が、

● 相続税の節税面にも優れ、

● 申告の手間も大幅に軽減されたことで、多くの方におススメ出来る節税対策になりました。

さてここまでが、2023年12月31日以前と、2024年1月1日以降の『相続時精算課税制度』の取扱いとなります。

その上で次の章では、2024年1月1日から『相続時精算課税制度』に新たに導入された『110万円の基礎控除額』について、

利用する上での注意点を解説して行きます。

②年間110万円までの基礎控除額(非課税枠)に関する注意点

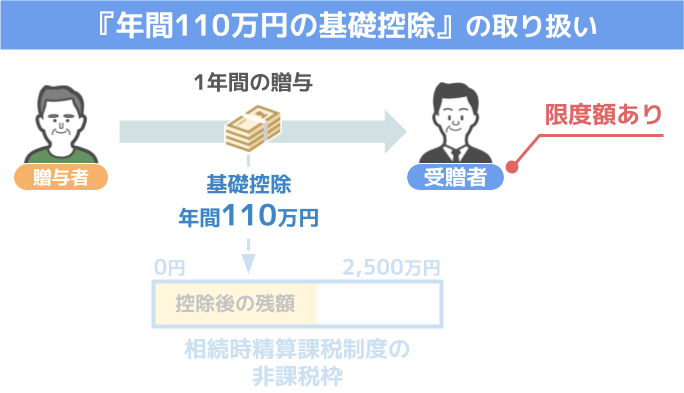

2024年1月1日から『相続時精算課税制度』に『110万円の基礎控除額』が導入されましたが、

この110万円の取扱いについては、一つ気を付けておくべき注意点があります。

それは、

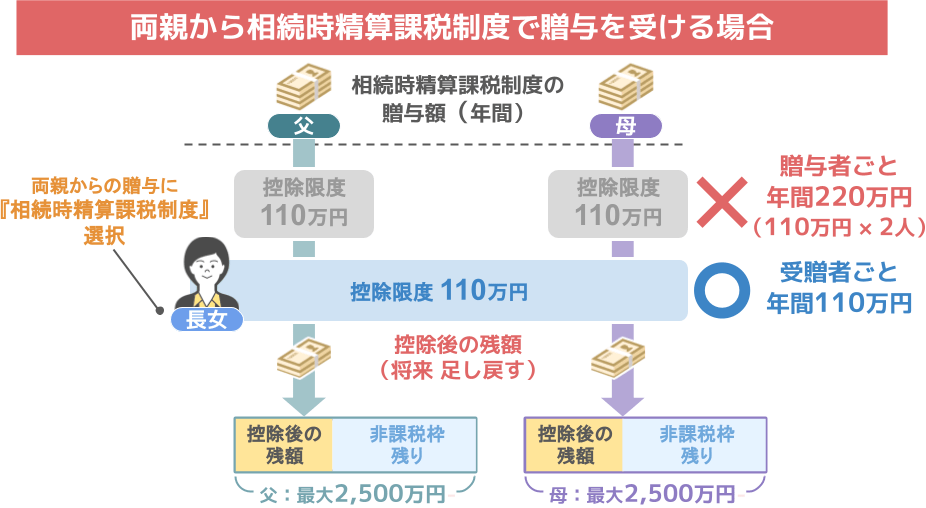

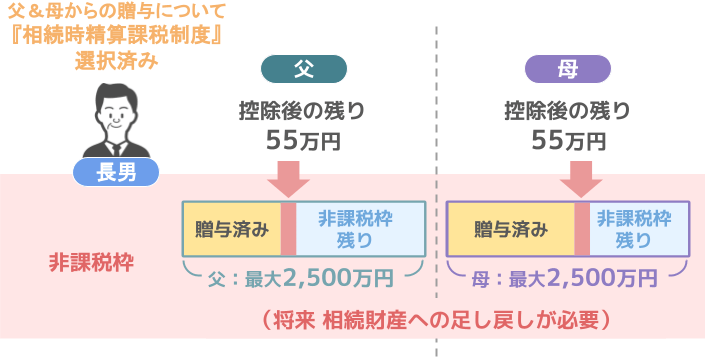

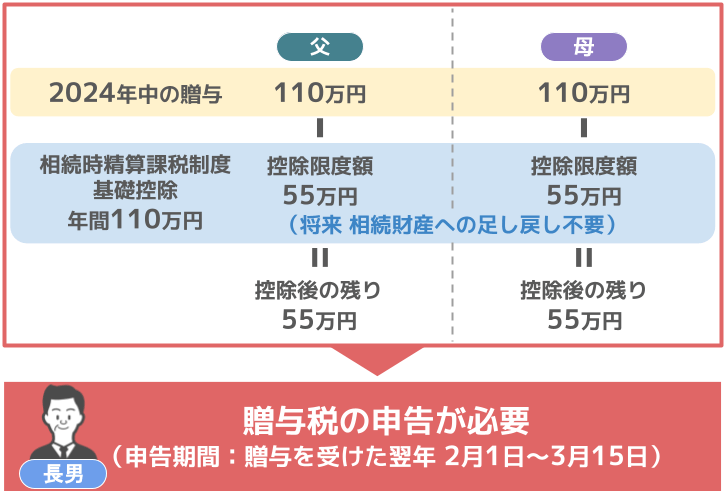

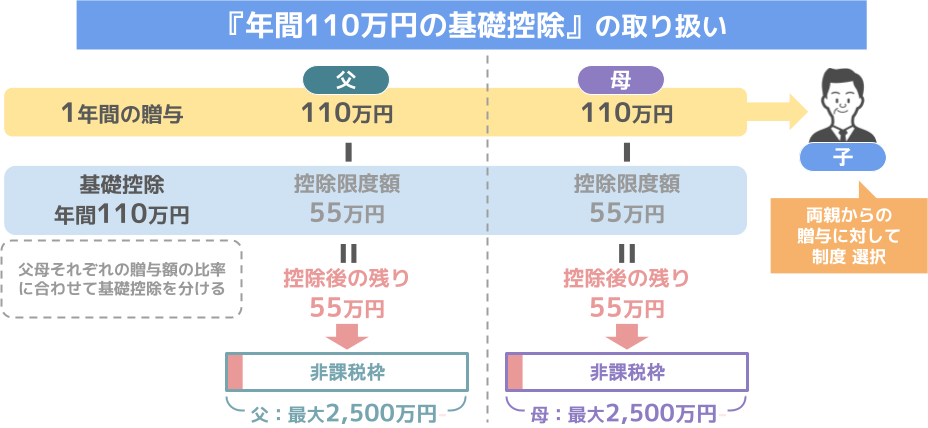

● 両親から『相続時精算課税制度』を使って贈与を受ける場合、

● 年間の基礎控除額は『贈与を受ける人一人につき110万円』が限度額となる、というものです。

どういうことなのか、

『2,500万円の非課税枠』と『110万円の基礎控除』の違いと合わせて、もう少し詳しく解説をしていきましょう。

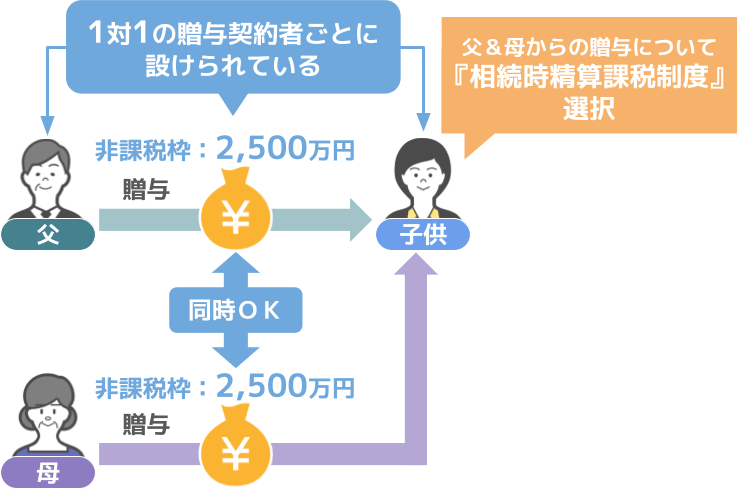

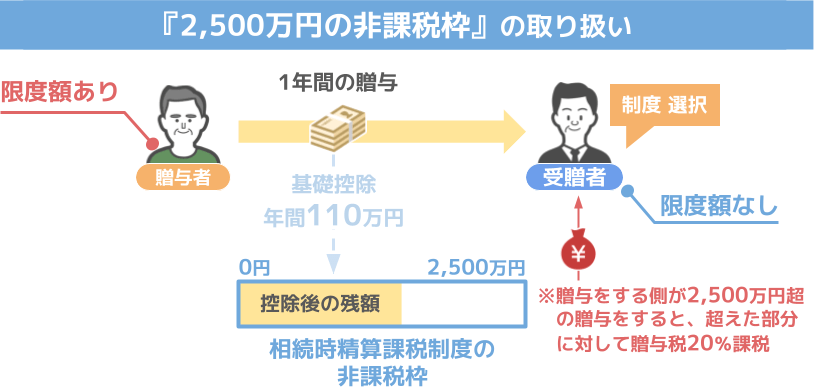

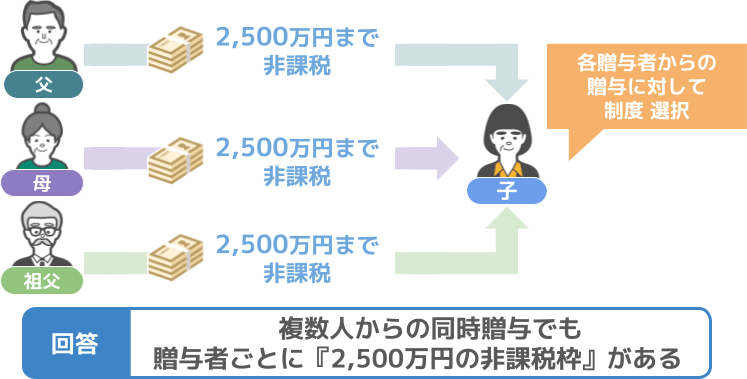

【2,500万円の非課税枠の取り扱い】

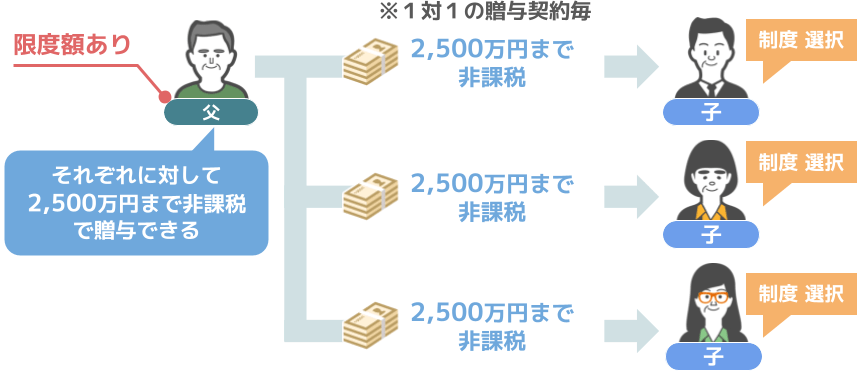

まず前提として、『相続時精算課税制度』の『2,500万円の非課税限度額』については、〝1対1の贈与契約者ごと〟に設けられています。

ですので上図の様に、子供が両親からの贈与について『相続時精算課税制度』を選択した場合、

● 父親からも『相続時精算課税制度』によって贈与を受けることが可能ですし、

● 同時に母親からも『相続時精算課税制度』によって贈与を受けることが可能になるのです。

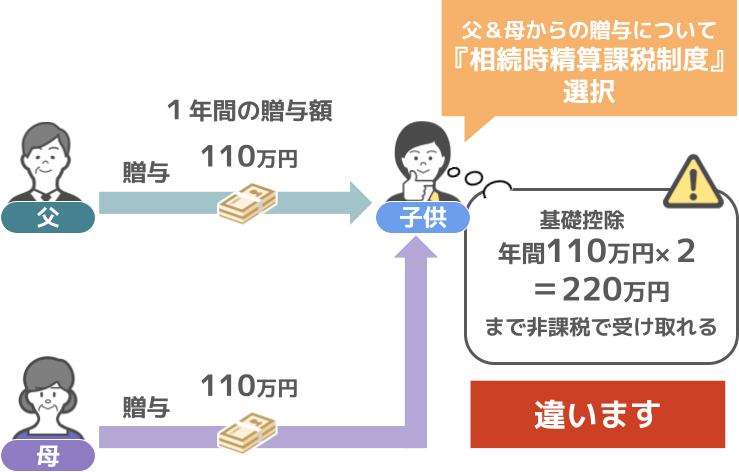

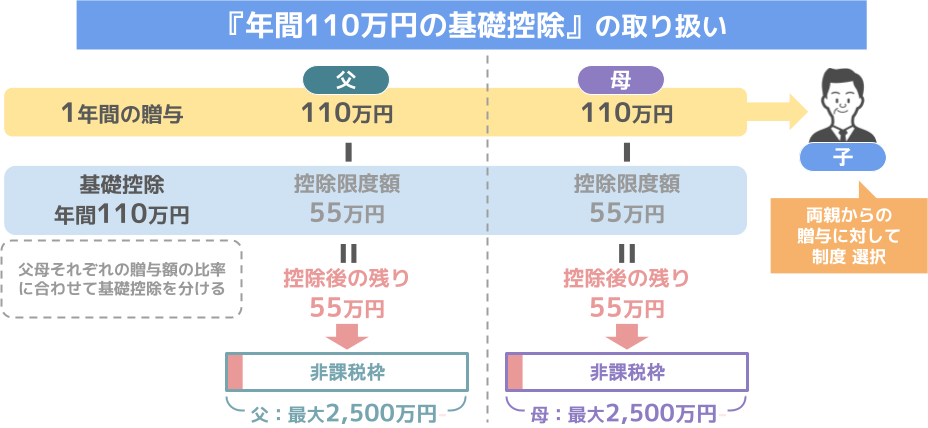

そこで多くの方は、

「なるほど、父親からも母親からも『相続時精算課税制度』を使って年間110万円の非課税枠で贈与を受ければ、合計220万円までの贈与を非課税で受け取ることが出来るんだ!」

と、このよう思われるのですが、実は違うのです。

と言いますのも、2024年1月1日以降に設けられる『(相続時精算課税制度の)110万円の基礎控除』については、

あくまでも『贈与を受ける人一人につき110万円』が限度額となっています。

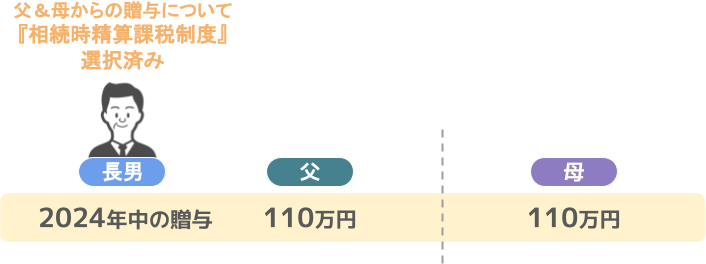

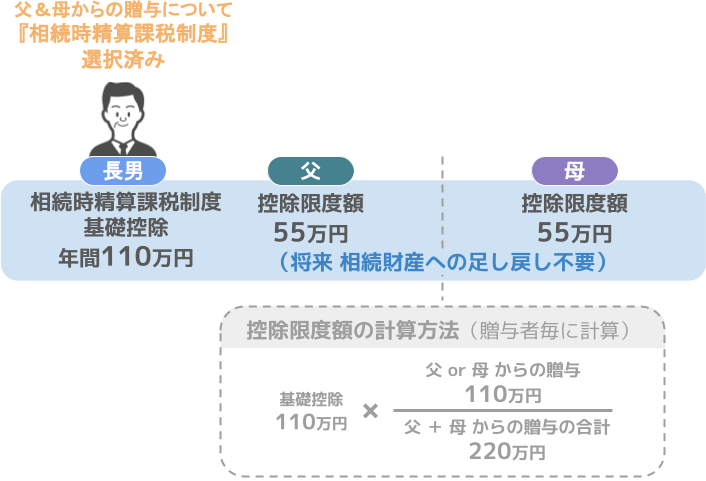

つまり、下図のモデルケースの長男が『相続時精算課税制度』を使い、

● 2024年中に父から110万円、母から110万円の贈与を受けた場合、

基礎控除の対象として相続財産への足し戻しを回避できるのは、

● 父からの贈与については55万円まで、

● 母からの贈与については55万円まで、となります。

ですので残りの部分、つまり父からの贈与55万円分、母からの贈与55万円分に関しては、

●『相続時精算課税制度』の『2,500万円の非課税枠』へ蓄積され、

● 将来 贈与者の相続が発生した際には、相続財産に足し戻されることになりますし、

● 贈与を受けた翌年2月1日~3月15日までの申告期間中に、贈与税の申告も必要となる、という点には注意が必要です。

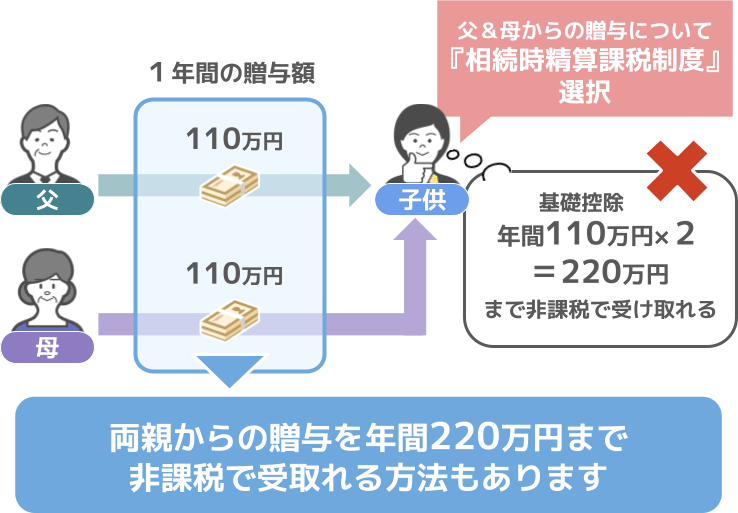

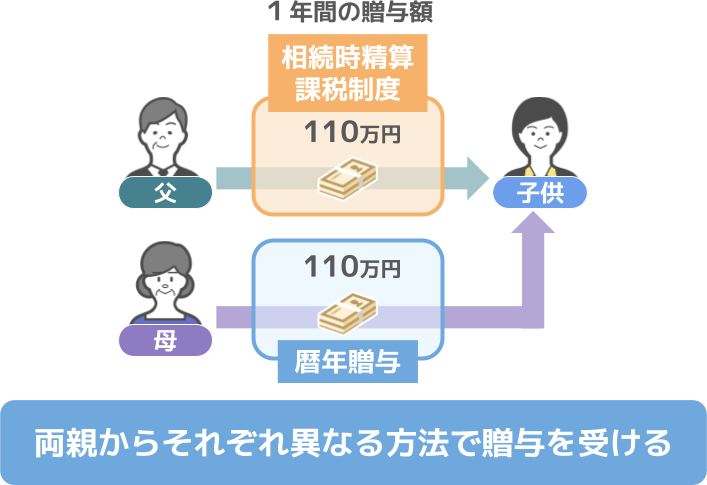

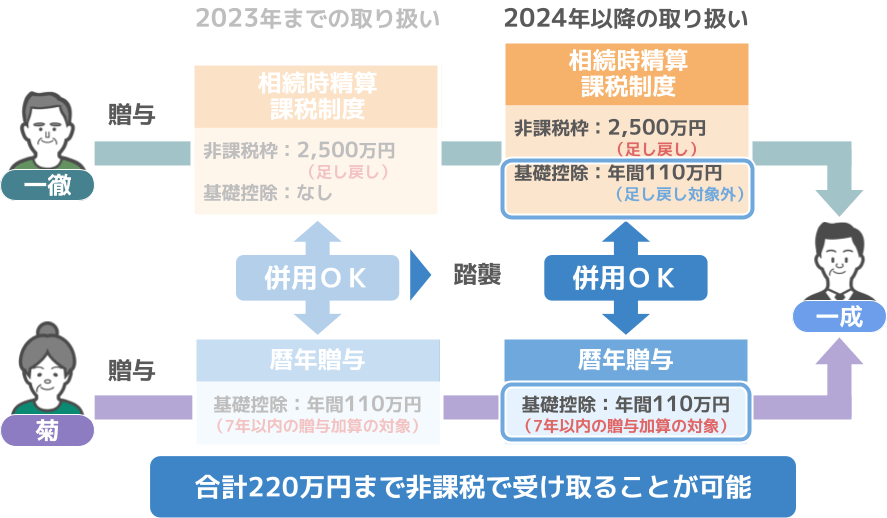

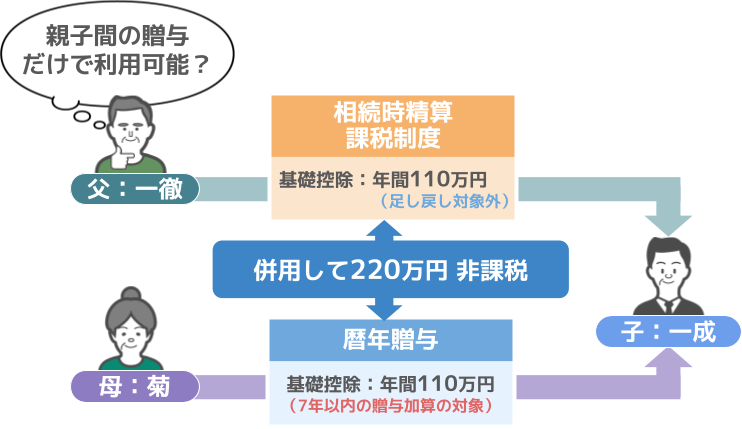

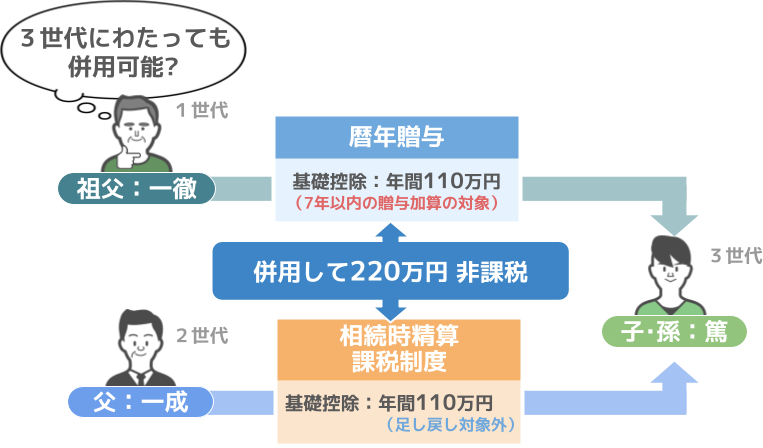

③2024年1月1日以降に年間220万円までの贈与を非課税で受取る方法

ですが実は、両親からの贈与を年間220万円まで非課税で受取れる方法もあります。

それが、

● 一方の親からは『相続時精算課税制度』で年間110万円の贈与を受け、

● もう一方の親からは『暦年贈与』で年間110万円の贈与を受けるという方法です。

なぜ併用使いができるのかを、以下の佐藤家をモデルに解説をして行きます。

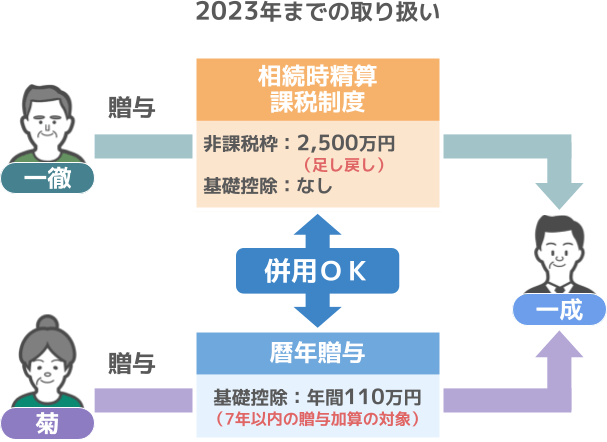

まず、生前贈与の取扱というのはもともと、

①父(一徹)から、子供(一成)に対して『相続時精算課税制度』で贈与を行い、

②母(菊)から、子供(一成)に対して『暦年贈与』で贈与(年間110万円まで非課税)を行うという、併用使いが認められています。

(※母親からの暦年贈与は7年以内の贈与加算に注意)

そして、その流れを2024年以降もそのまま踏襲しますので、新・贈与制度が始まる2024年1月1日以降は、

①父(一徹)から、子供(一成)に対して『相続時精算課税制度』を使い、年間110万円までの贈与を非課税で行い、

②母(菊)から、子供(一成)に対して『暦年贈与』を使い、年間110万円までの贈与を非課税で行う。

つまり一成さんは、父親・母親両方から、

年間110万円を上限として、合計220万円までの贈与を非課税で受けることが可能になったんです。

(※母親からの暦年贈与は7年以内の贈与加算に注意)

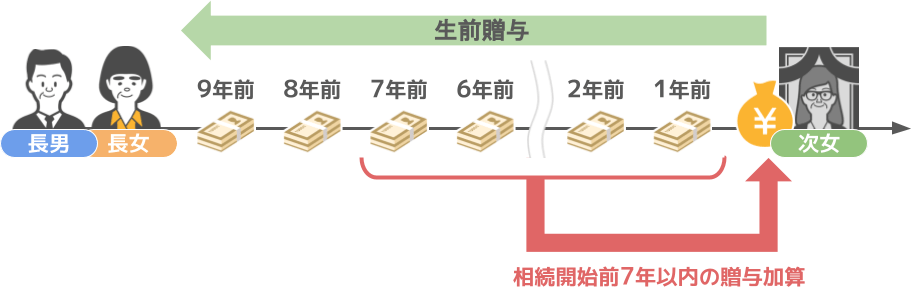

ですがこの併用使いの場合、母親からの『暦年贈与』は『相続開始前7年以内の贈与加算』の影響を受けますので、

その点についてはシッカリと覚えておいて頂き、贈与者の年齢が若いうちから贈与を開始して頂ければと思います。

『7年以内の贈与加算』の概要や、『贈与加算の影響を受けない賢い贈与の方法』については、

「決定版、2024年以降の生前贈与はこれでOK!」という記事内で詳しく解説をしておりますので、是非ご覧になってみて下さい。

では次の章では、『相続時精算課税制度』の初年度の手続き方法や必要書類について見て行きましょう。

④相続時精算課税制度の初年度の手続き&必要書類

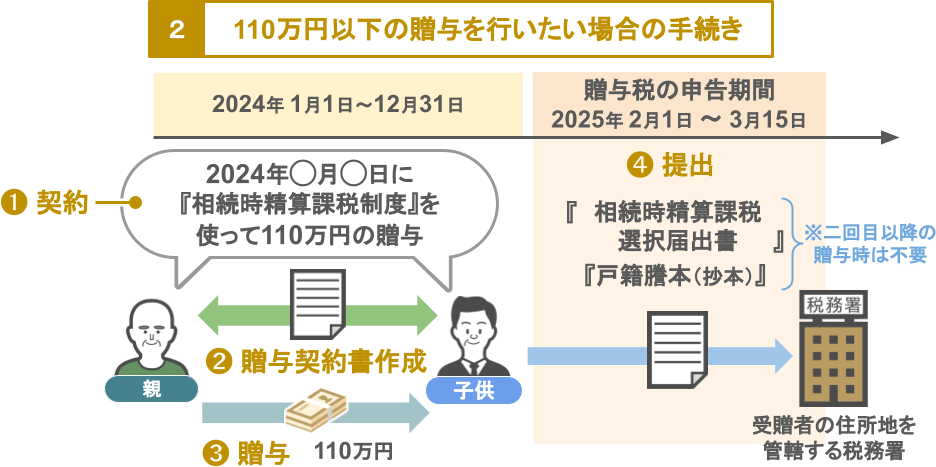

「2024年1月1日以降に相続時精算課税制度を活用していきたい!」という場合、

贈与をする額によって、制度の手続き方法は2通りに分かれます。

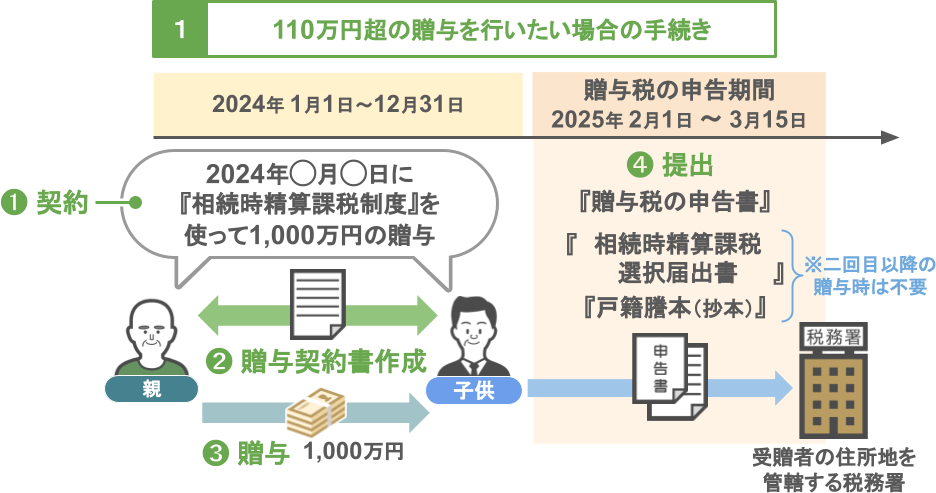

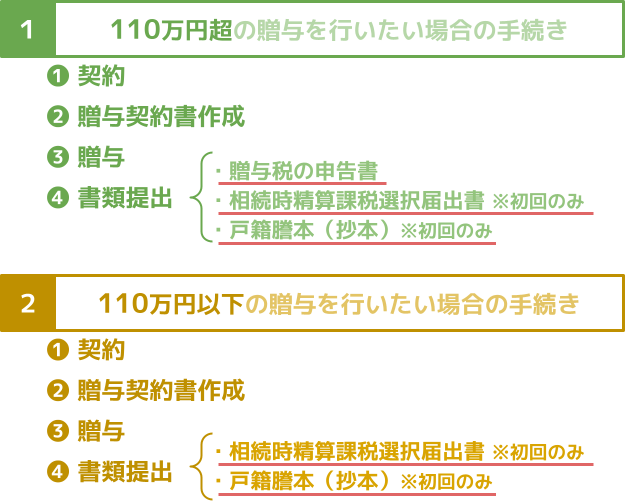

❶110万円超の贈与を行いたい場合

2024年1月1日以降に『相続時精算課税制度』を使い〝110万円超〟の贈与を行いたい場合には、

(1)親と子供の間で、「2024年〇月〇日に『相続時精算課税制度』を使って1,000万円の贈与を行う」という契約のもと、

(2)贈与契約書を作成した上で、

(3)実際に1,000万円を贈与して下さい。

(※1,000万円は仮の数字です。贈与して頂く金額は何万円でも構いません。)

(4)2024年中に贈与を受けた子供は、子供の住所地を管轄する税務署に対し、2025年2月1日~3月15日までの贈与税の申告期間中に、

● 贈与税の申告書

● 相続時精算課税選択届出書

● 贈与を受けた人が贈与者の子や孫であることを証明するための戸籍謄本(戸籍抄本)を提出するようにして下さい。

(※既に相続時精算課税選択届出書&戸籍関連の書類を提出している場合は提出不要です)

❷110万円以下の贈与を行いたい場合

2024年1月1日以降に『相続時精算課税制度』を使い、〝110万円以下〟の贈与を行いたい場合には、

(1)親と子供の間で、「2024年〇月〇日に『相続時精算課税制度』を使って110万円の贈与を行う」という契約のもと、

(2)贈与契約書を作成した上で、

(3)実際に110万円を贈与して下さい。

(※110万円は仮の数字です。贈与して頂く金額は110万円以下でしたら何万円でも構いません。)

(4)2024年中に贈与を受けた子供は、子供の住所を管轄する税務署に対し、2025年2月1日~3月15日までの贈与税の申告期間中に、

● 相続時精算課税選択届出書

● 贈与を受けた人が贈与者の子や孫であることを証明するための戸籍謄本(戸籍抄本)を提出するようにして下さい。

(※既に相続時精算課税選択届出書&戸籍関連の書類を提出している場合は提出不要です)

❶と❷の違いは「親や祖父母から受けた贈与額が、年間110万円を超えているかどうか」です。

贈与を受けた金額が年間110万円以下でしたら、翌年に贈与税の申告書を提出する必要はありません。

ですがどちらの場合も〝初めて『相続時精算課税制度』を利用する際〟には、

● 相続時精算課税選択届出書

● 戸籍関係書類

これらの提出が必要ですので、その点は忘れないようにして下さい。

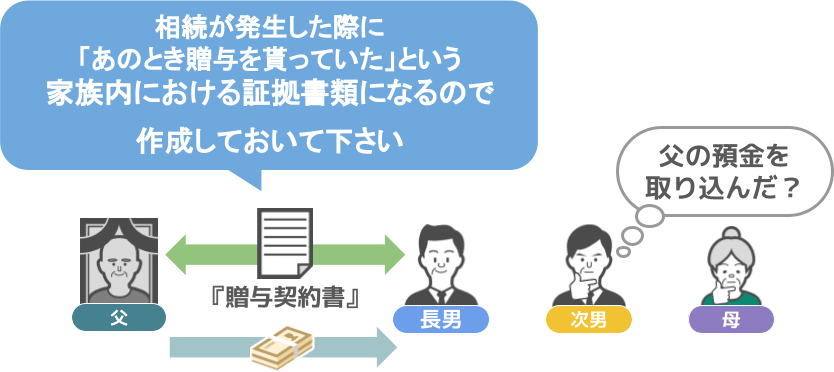

【贈与契約書は作っておこう】

ちなみに、ステップ(2)(3)において、親と子供は贈与契約書を作成した上で、贈与を行っていますが、

● 贈与契約書の作成は必須ではありませんし、

● 「申告の際に税務署に提出しなければならない」という決まりもありません。

ですが贈与契約書があれば、いざ相続が発生した際に、「あのとき贈与を受けていた」という家族内における証拠書類にもなりますので、是非作成しておいて頂ければと思います。

● 贈与契約書の書き方、

● 贈与税の申告書の書き方、

● 相続時精算課税制度 選択届出書の書き方、

● 申告に必要な書類の集め方、

これらについては、令和6年度以降の『相続時精算課税制度』の申告書様式が正式に公開されてから、改めて解説をさせて頂きます。

では、ここまでの『相続時精算課税制度』の概要部分を見て来た上で、

5章と6章では『相続時精算課税制度』を利用する上で必ず知っておいて頂きたい、【メリット・デメリット部分】について見て行きます。

⑤相続時精算課税制度のメリット(3選)

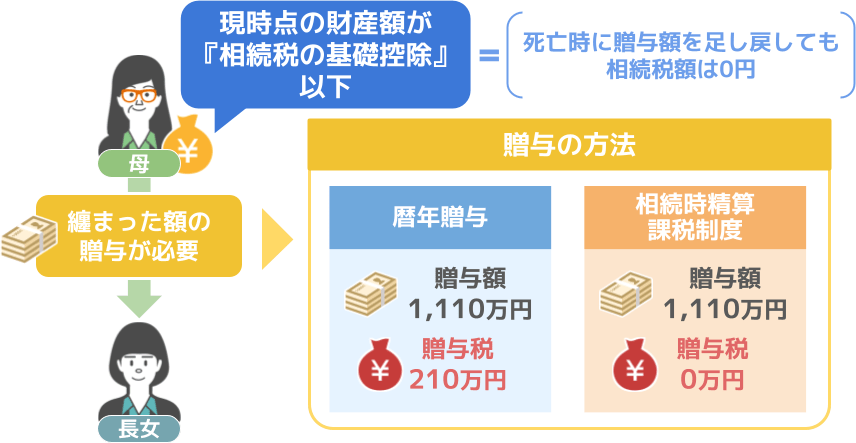

ⅰ贈与者の財産額が〝相続税の基礎控除額以下〟の場合は無税で高額な贈与が可能

メリット1つ目は、【贈与者の財産額が〝相続税の基礎控除額以下〟の場合は高額な贈与が無税で出来る】というものです。

先程もお話した通り『相続時精算課税制度』は、2,500万円までの贈与が非課税で受けられるのに対し、

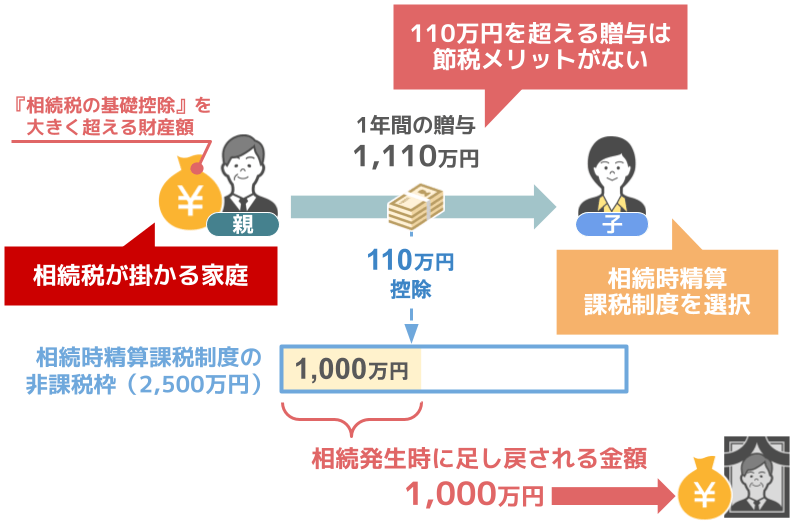

● 年間110万円を超える贈与、例えば1,110万円の贈与をしてしまうと、

● 贈与額1,110万円ー基礎控除額110万円=1,000万円部分は、贈与者が亡くなった際の相続財産へ足し戻しされてしまいます。

ですので、〝相続税が掛かる家庭〟が『相続時精算課税制度』を使って110万円を超える贈与をしても、節税メリットは殆どないのです。

【贈与者の財産額が〝相続税の基礎控除額以下〟の家庭の場合】

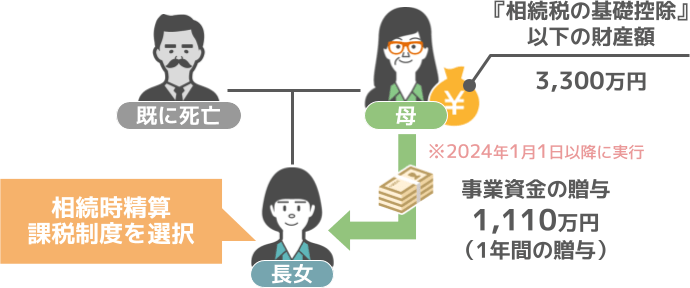

では下図のモデルケースのように、将来相続税が掛からない家庭が『相続時精算課税制度』を使ったらどうなるでしょうか?

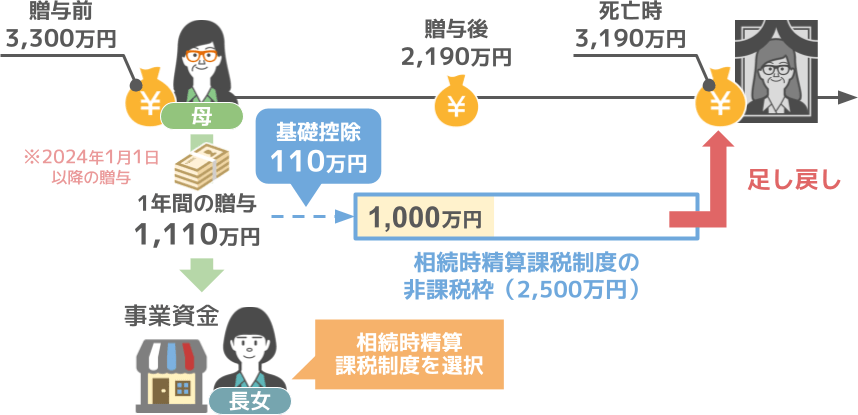

● 母親は3,300万円の財産を所有しており、

● 長女の事業資金のために『相続時精算課税制度』を使って1,110万円の贈与をしました。

(※2024年1月1日以降)

そうしますと、

● 長女は1,110万円の贈与を非課税で受け取ることが出来ましたが、

●『相続時精算課税制度』の基礎控除額110万円を引いた1,000万円部分は、2,500万円の非課税枠内に蓄積されることになりました。

そしてこの蓄積された1,000万円は、将来 母親の相続発生時に母親の相続財産として足し戻しされることになるのですが、

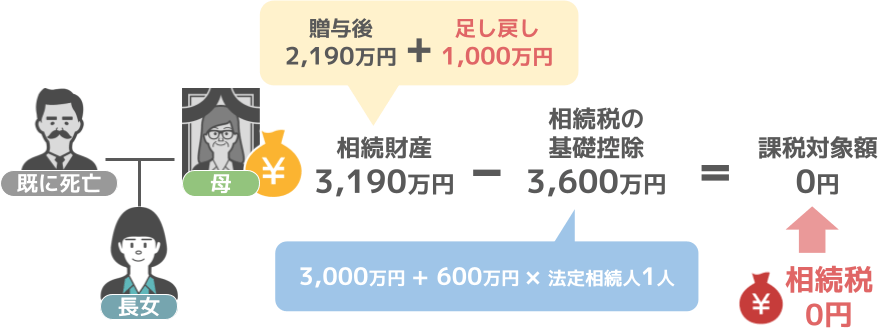

● 現在の母親の財産額は、贈与前の財産額:3,300万円から贈与額:1,110万円を引いて2,190万円となっており、

● そこに『相続時精算課税制度』の足し戻し金額:1,000万円を加算しても、合計額は3,190万円です。

その上で、この一家の相続税の基礎控除額は3,600万円(3,000万円+600万円×法定相続人1人)ありますので、

将来 母親の相続が発生しても、母親の財産には相続税が掛からないのです。

ですので今回の家族のように、

● ある程度まとまったお金を贈与する必要があり、

● かつ贈与者の〝現時点(贈与前)の財産額〟が相続税の基礎控除額(3,000万円+600万円×法定相続人の数)以下という場合でしたら、

上図のように、210万円もの贈与税がかかる暦年贈与を使うよりも、

● 贈与として受け取る時も非課税、

● 相続税も非課税となる、

(※贈与額を相続財産に足し戻しても相続税の基礎控除以下のため)

『相続時精算課税制度』を活用した方がお得というわけです。

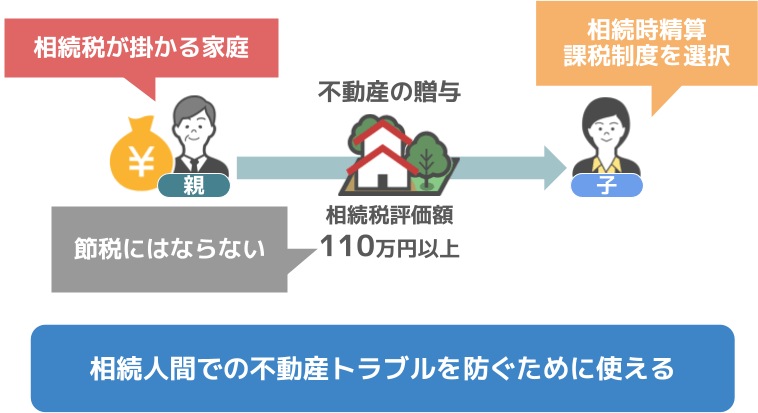

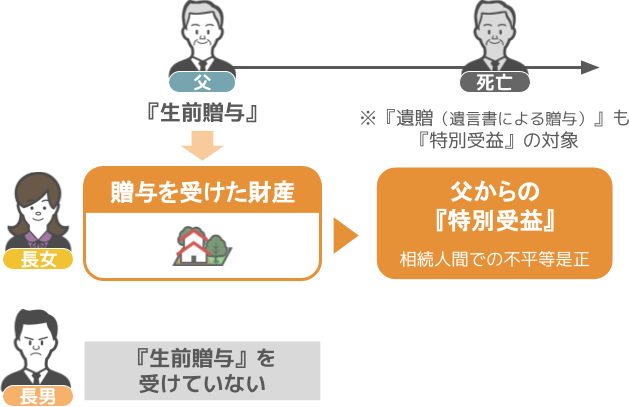

ⅱ将来の相続トラブルを回避することが出来る

相続時精算課税制度のメリット2つ目は、【将来の相続トラブルを回避することが出来る】というものです。

ここまで解説をしてきたように、『相続時精算課税制度』で行った贈与額のうち、

〝年間110万円を超える部分〟は将来 贈与者の相続財産に足し戻しされるため、相続税の節税対策にはなりません。

ですが、たとえ相続税の節税にはならなくても、

『相続時精算課税制度を使って不動産を生前贈与しておくことで、相続人間での不動産トラブルを防ぐ』という使い方もできるのです。

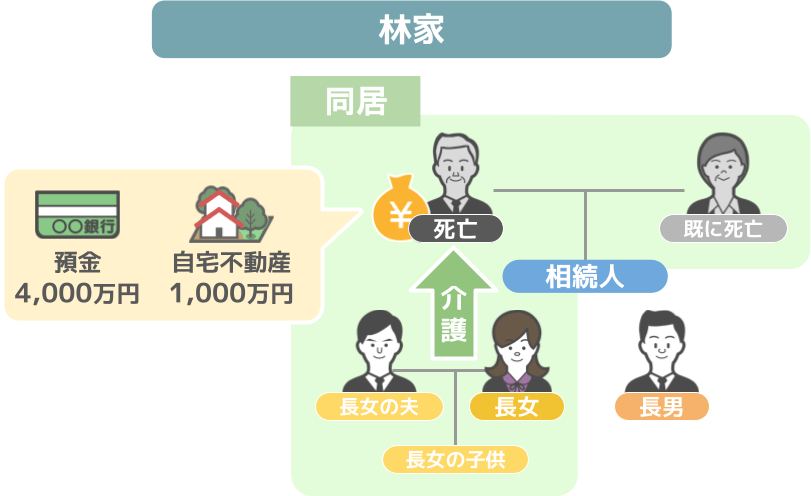

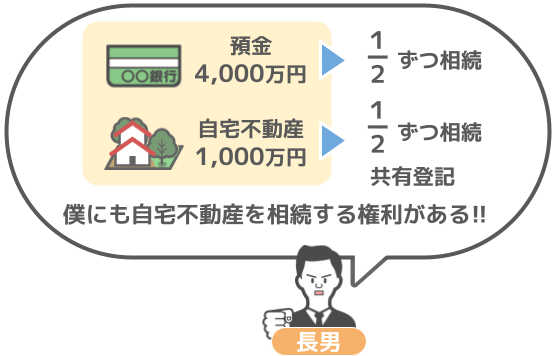

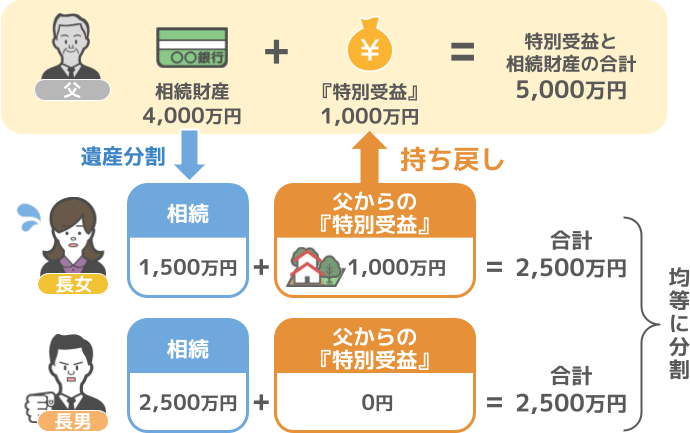

では、下図の林家をモデルケースに解説をしていきましょう。

【家族構成】

父親:今回の被相続人

母親:父親の相続が発生する前に他界

相続人:長女・長男

【父親の財産構成】

預金:4,000万円

自宅不動産:1,000万円

相続人は長女と長男の2人ですが、父親の身の回りの世話等は同居をしている長女一家が長年行って来ました。

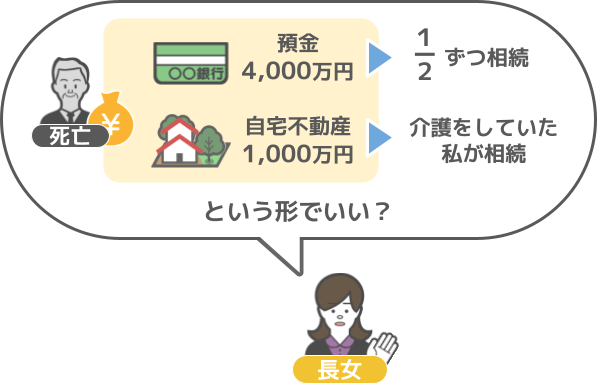

そのため、長女は長男に対して、

「お父さんが遺してくれた預金4,000万円は1/2ずつ相続をして、自宅不動産に関しては、お父さんの介護を住み込みで行ってきた私が相続するという形でいい?」、と主張しました。

しかし二人の姉弟仲は悪く、話はそう簡単にはまとまりません。

長女の言葉に対し長男は、

「僕も父さんの法定相続人なんだから、当然僕にも自宅不動産の2分の1までを相続する権利がある!」

「この土地と建物は僕と姉さんで2分の1づつ相続し、共有登記を行うのが公平だ!」と主張したのです。

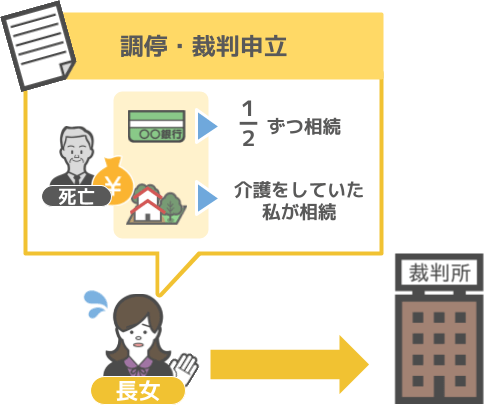

一見、長女の言い分の方が最もな意見に感じますよね。

ですが仮に長女が過去の介護などの貢献度を主張し、調停や裁判に持ち込んだとしても、

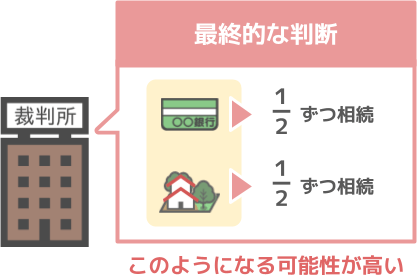

裁判所による最終的な判断としては、「お父さんの自宅不動産は法定相続分に則って長女と長男で2分の1ずつ分割しなさい」、となる可能性が高いんです。

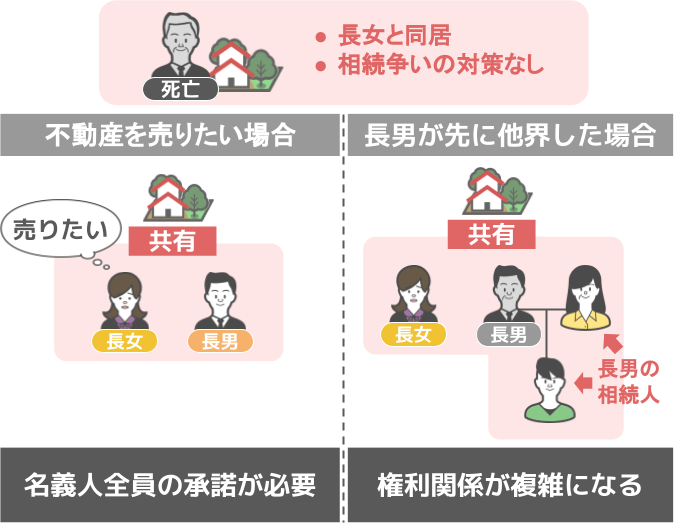

つまり、父親が将来の相続争いを防ぐための対策を何もしないまま亡くなれば、

● 不動産の権利は長女と長男の2人が持つことになり、

● 長女が自宅不動産を売りたいと思っても、長男の承諾がなければ売却できませんし、

● 長男が先に亡くなると、長男の相続人との共有財産となり、さらに権利関係がややこしくなる、

この様なデメリットを負うことになります。

そこで活用できるのが、『相続時精算課税制度』を使った贈与です。

自宅不動産を『暦年贈与』で贈与する場合とどう違うのかも、併せてみていきましょう。

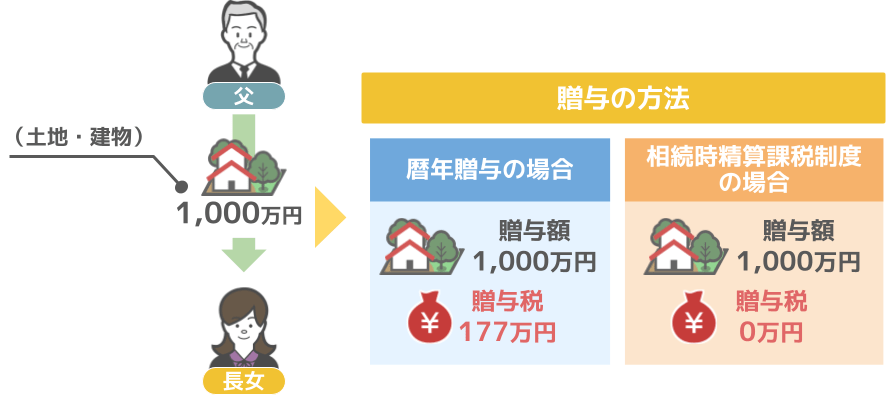

【暦年贈与をした場合】

林家の父親の不動産の相続税評価額は、土地・建物を合わせて1,000万円なので、

この不動産を長女に『暦年贈与』すると、長女は177万円もの贈与税を支払うことになります。

【相続時精算課税制度で贈与をした場合】

ですが、『相続時精算課税制度』を使って不動産の贈与を受けると、

長女は2,500万円までの贈与が非課税なので、今回受け取る不動産については1円の贈与税も支払うことなく自分のものに出来ます。

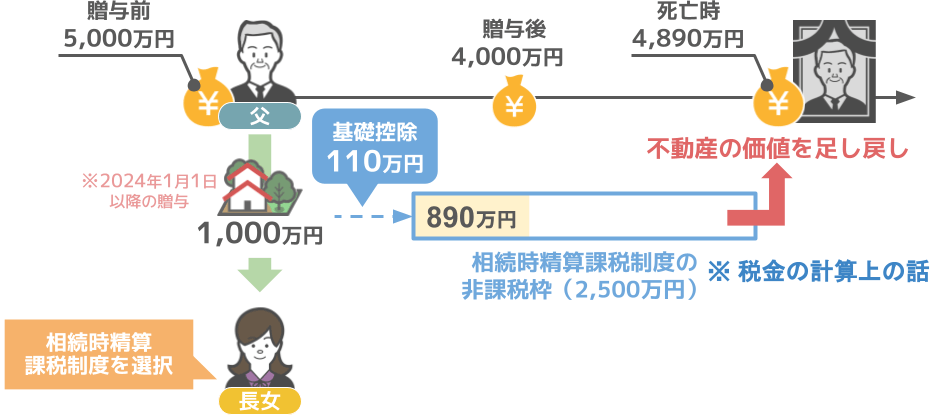

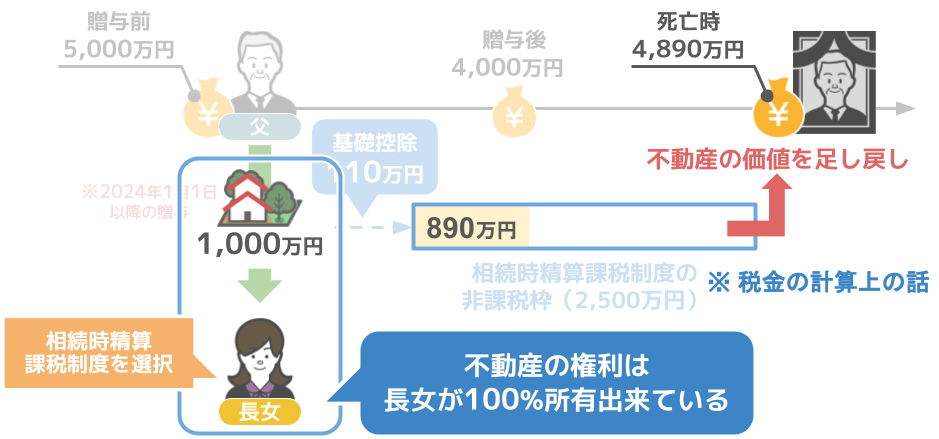

足し戻しをする際に権利はどうなる?:

もちろん冒頭でもお話したように、

父親の相続が発生した際には、〝不動産の価値〟1,000万円から『相続時精算課税制度』の基礎控除額110万円を引いた890万円を、

父親の相続財産として足し戻して相続税を計算することになりますが、これはあくまでも〝税金の計算上〟の話です。

つまり〝不動産の権利〟自体は、父親の生前に長女が100%所有することが出来ていますので、

先程 説明したような、『不動産を長男と共有した場合のデメリット』は生じない、という訳なのです。

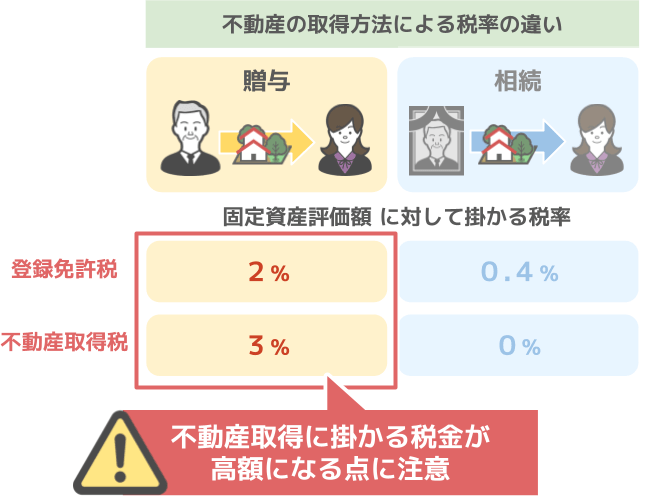

【不動産取得に掛かる税金が高額になる点には注意が必要】

ただし、不動産を生前贈与で貰った場合、『登録免許税』『不動産取得税』という二つの税金が掛かることになり、その税率は、

● 登録免許税:固定資産税評価額の2%、

● 不動産取得税:固定資産税評価額の3%と、相続で不動産を貰う時よりもかなり高額になる点には注意が必要です。

(※固定資産税評価額は毎年市区町村から届く固定資産税の通知書に記載されています)

【特別受益の対象財産になる点には注意が必要】

また、生前贈与を受けた不動産は、相続発生後において『特別受益(相続人間での不平等是正)』の対象財産になります。

ですので、遺産分割協議の際に長男が『特別受益』を指摘した上で均等な遺産の分割を主張した場合、

〝過去の『特別受益』1,000万円分は、一度父親の相続財産に足し戻した〟とみなして、そこから均等に財産の分割をすることになるのです。

つまり佐藤家の長女は、

●〝不動産の権利〟自体は生前に取得することは出来ましたが、

● 1,000万円の『特別受益』分は、将来相続が発生した際に他の家族との間で調整がなされますので、

● 長女だけが一方的に『もらい得』になるわけではない、という部分だけは頭に入れておいてください。

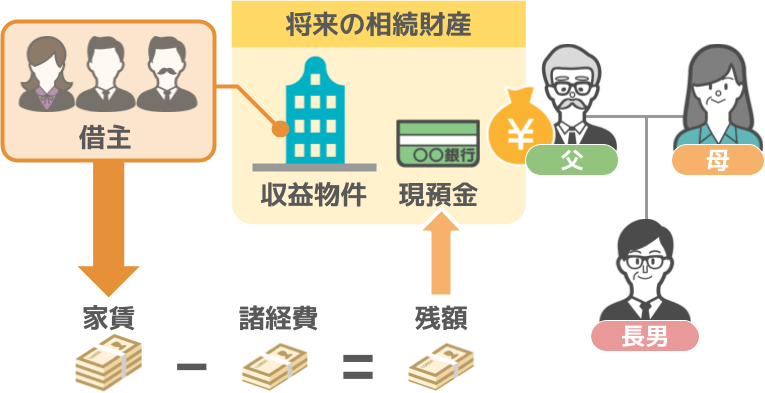

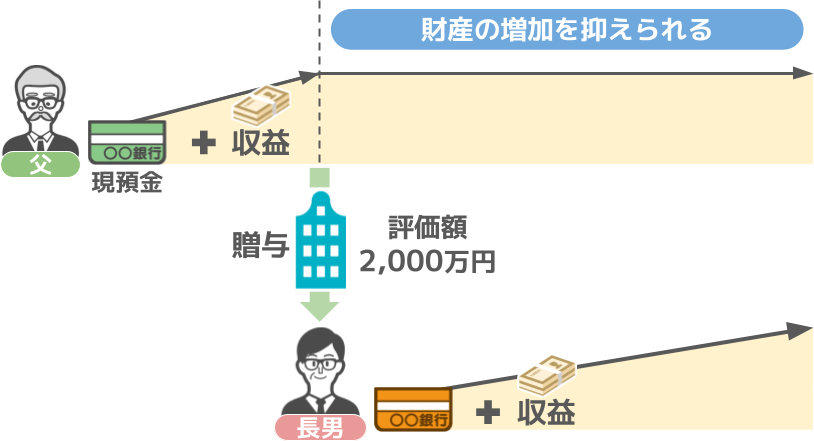

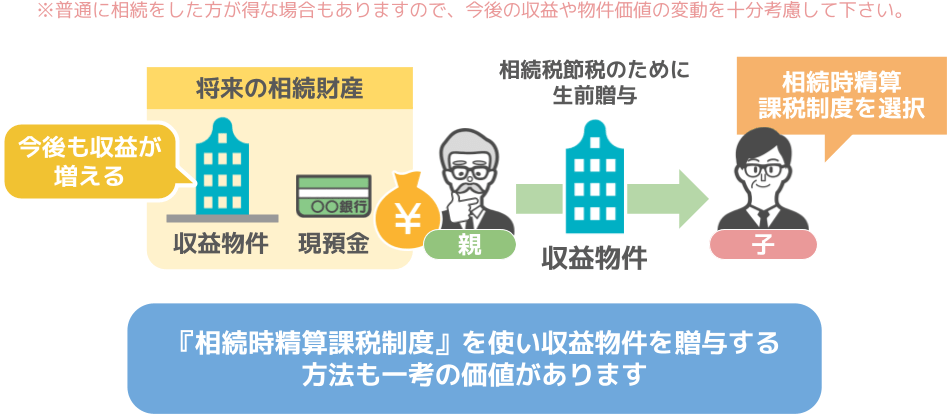

ⅲ収益物件を贈与すれば将来の相続税対策になる

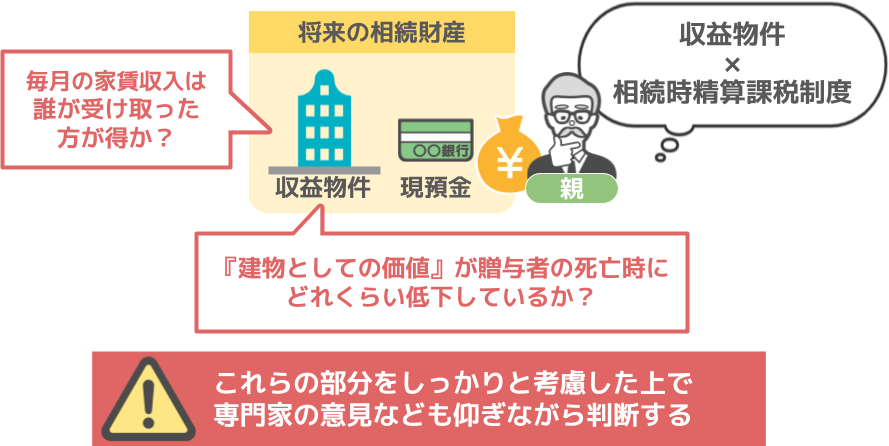

相続時精算課税制度のメリット3つ目は、【収益物件を贈与すれば将来の相続税対策になる】というものです。

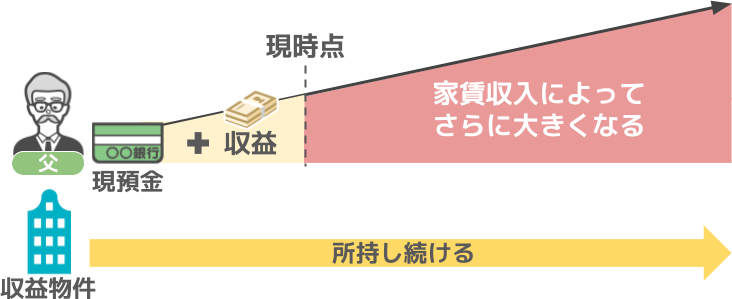

上図のように、親が収益物件(賃貸アパートやマンションなど)を所有している場合、当然、所有者の元には毎月の家賃が入ってきますよね。

その家賃収入から管理費や諸経費などを差し引くと、残額は現金や預金として父親の手元に残り、将来の被相続人となる父親の財産となるわけです。

ですがこの収益物件を、生前に長男に贈与しておけばどうなるでしょうか?

贈与後の収益は、物件の所有者である長男のものになりますから、

父親は不動産収益による自身の財産の増加を抑えることが出来るのです。

とはいえ勿論この場合も、贈与をした物件の〝価値自体〟は、

父親の相続が発生した際、父親の相続財産として足し戻して計算されることになります。

ですが贈与を行うことなく、父親がこの収益物件を持ち続けていた場合、

父親の財産は、毎月入ってくる家賃収入によって、さらに大きくなっていきますよね。

ですので、『現在において、毎月収益が発生する物件を所有している』という方は、

将来の相続税節税のためにも、『相続時精算課税制度を使って収益物件を事前に家族に贈与しておく』という方法も一考の価値があるかと思います。

では次の章では、『相続時精算課税制度』を利用する上で必ず知っておいて頂きたい、制度のデメリット部分についても見て行きます。

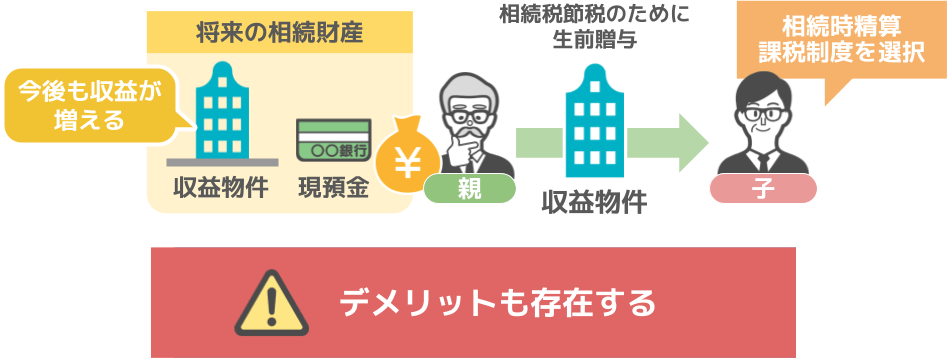

⑥相続時精算課税制度のデメリット(3選)

ⅰ将来価値の下がる財産を贈与すると損をする

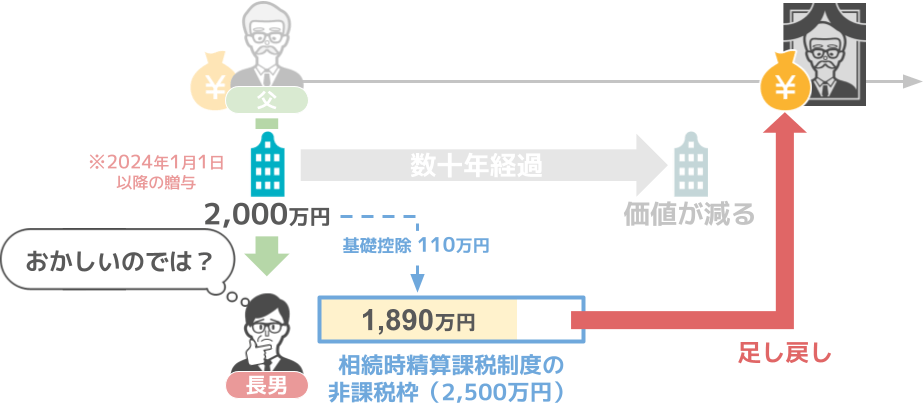

相続時精算課税制度のデメリット1つ目は【将来的に価値の下がる財産を贈与すると損をする】というものです。

先程の【相続時精算課税制度のメリット】において、「収益物件を贈与すれば将来の相続税対策になる」とお話しましたが、

実はこの節税対策にはメリットと併せてデメリットも存在します。

どのようなデメリットなのかを、前章(ⅲ)のモデルケースを基に具体的に説明していきましょう。

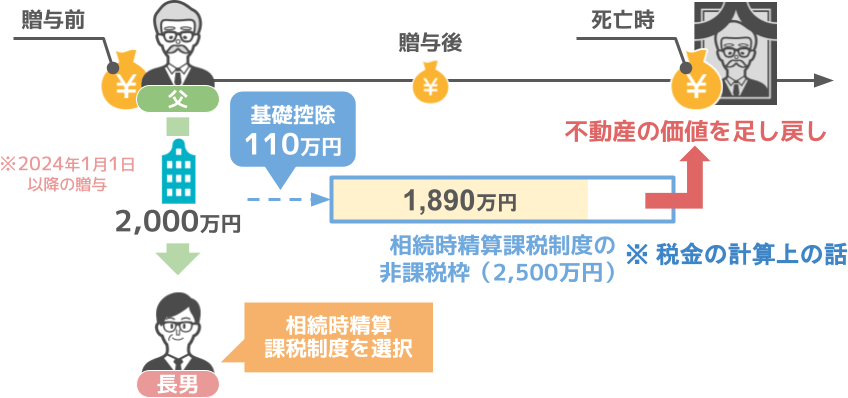

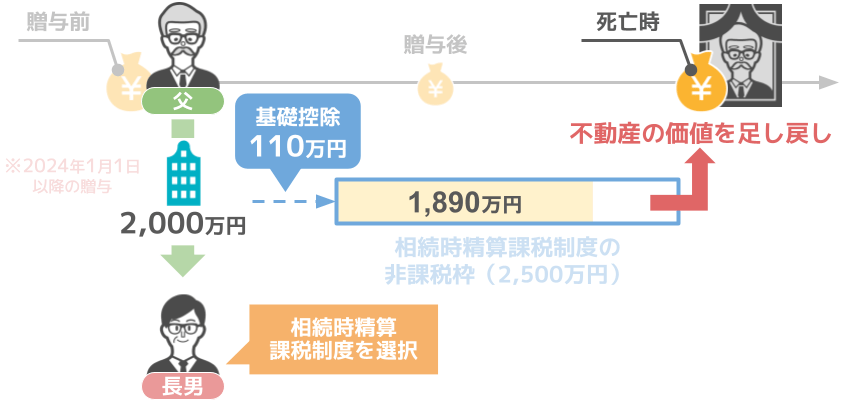

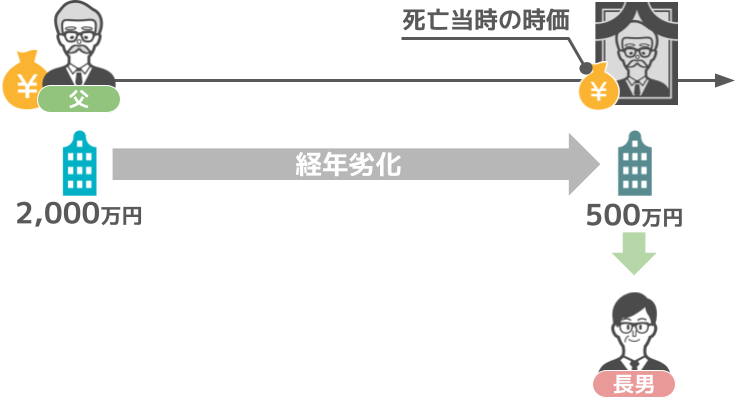

前章の(ⅲ)において、長男は『相続時精算課税制度』を使い、父親から評価額2,000万円の建物を受け取っていましたよね。

そして父親の相続が発生した際に、

贈与を受けた時の評価額2,000万円から110万円の基礎控除額を控除した1,890万円を、父親の相続財産に足し戻していました。

ですが、ここで相続税に詳しい方でしたら、

「あれ?相続税って被相続人が亡くなった当日の時価で計算をするんじゃない?」

「建物は経年劣化で確実に価値が減っていくんだから、

贈与日から数十年も経った建物の価値を贈与日と同じ1,890万円(2,000万円ー110万円)で計上するのはおかしいんじゃない?」と、このように思われたのではないでしょうか。

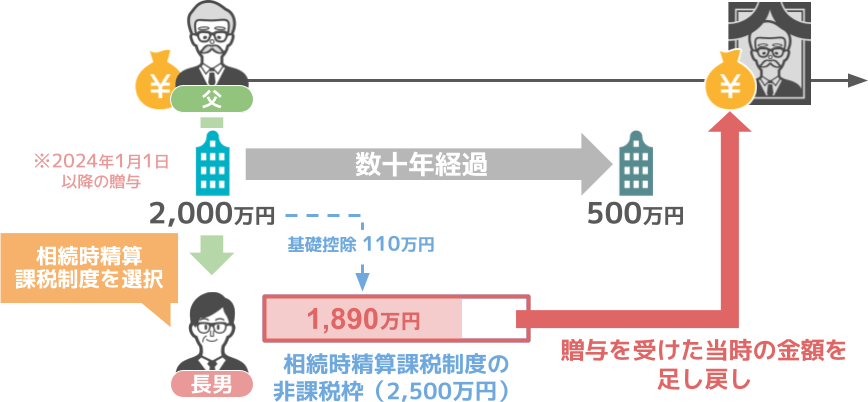

確かに、この建物の価値は、

● 贈与を行った時点の建物の評価額は2,000万円でしたが、

● 父親が亡くなった時には500万円にまで価値が下がっていました。

しかし、ここからが重要なポイントなのですが、

●『相続時精算課税制度』を使って贈与を行った場合、

● 贈与当時に2,000万円の評価額だった建物が、贈与者の相続発生時において500万円になっていたとしても、

● 亡くなった方の財産に足し戻しされる金額は、『贈与を受けた当時の金額』となるのです。

つまり亡くなった方の財産に足し戻される金額は、

● 贈与者の相続発生時における500万円ではなく、

● 贈与当時の2,000万円から110万円の基礎控除額を控除した1,890万円という訳です。

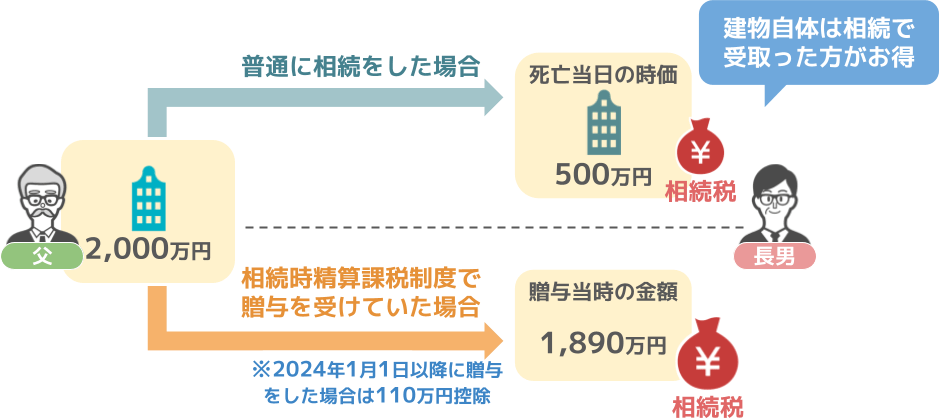

【生前贈与をしていなければどうなっていた?】

では逆に、2,000万円の価値があった建物を、『相続時精算課税制度』などを使わず(生前贈与を受けず)、

普通に相続で受け取っていたらどうなっていたでしょうか?

この場合、亡くなった方の財産に計上することになる金額は、被相続人が亡くなった当日の相続税評価500万円で良いのです。

結果、2,000万円の建物自体については、『相続時精算課税制度』等で生前贈与をせずに、相続で受取った方が断然お得だった・・・というわけですね。

ですので、『収益物件×相続時精算課税制度の節税策』を検討されている方は、

● 毎月入ってくる家賃収入を誰が受取った方が得か、

● 現在の収益物件の『建物としての価値』が、贈与者の死亡時にはどれくらい低下しているのか、という部分もしっかりと考慮した上で、

専門家の意見なども仰ぎながら「贈与をする・しない」の判断をして頂ければと思います。

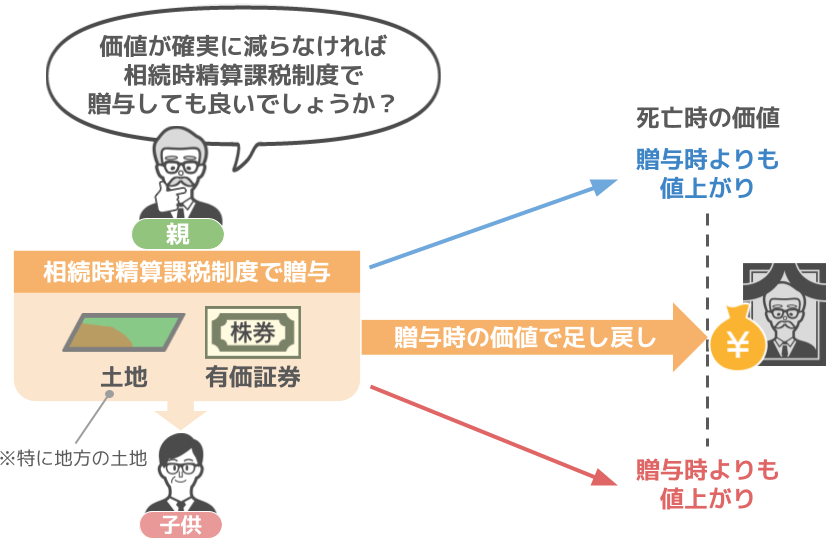

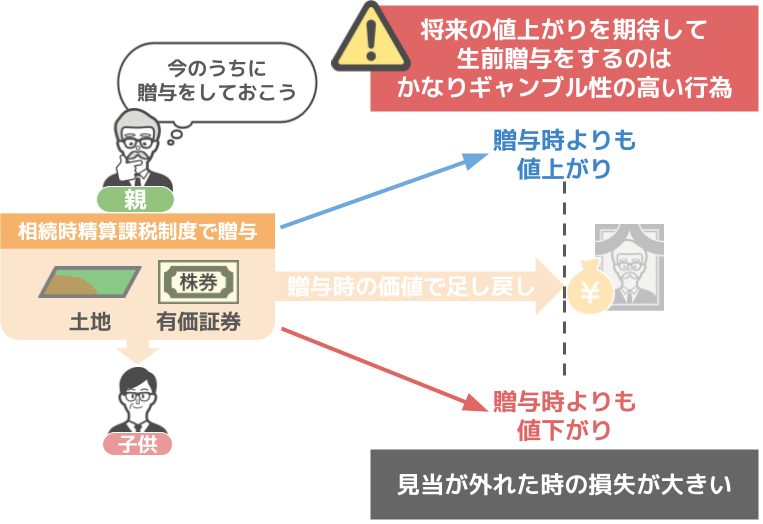

【土地や有価証券の贈与も慎重な検討が必要】

ちなみに、「土地や有価証券といった価値が確実に減るとは言えない(上がる可能性のある)ものを、相続時精算課税制度を使って贈与するのは良いでしょうか?」、という質問を受けることもあるのですが・・・、

私自身はお客さんに対して、「土地(特に地方の土地)や有価証券などを相続時精算課税制度を使って贈与することはやめておいた方が無難ですよ」、とアドバイスをしております。

やはり、将来の値上がりを期待して生前贈与をするのは、かなりギャンブル性の高い行為となり、見当が外れた時の損失が大き過ぎますからね。

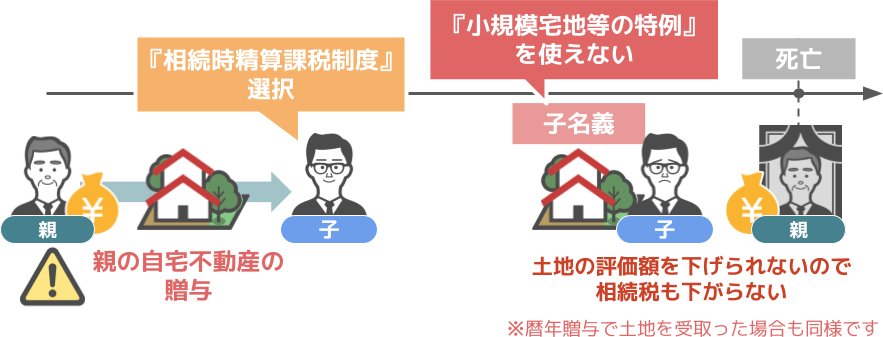

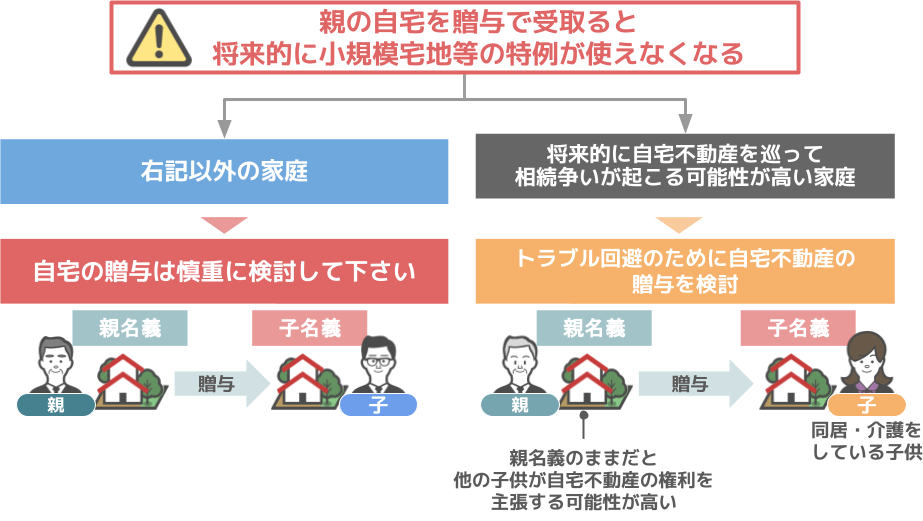

ⅱ親の自宅を贈与で受取ると将来的に小規模宅地等の特例が使えなくなる

相続時精算課税制度のデメリット2つ目は、【親の自宅を贈与で受取ると将来的に小規模宅地等の特例が使えなくなる】というものです。

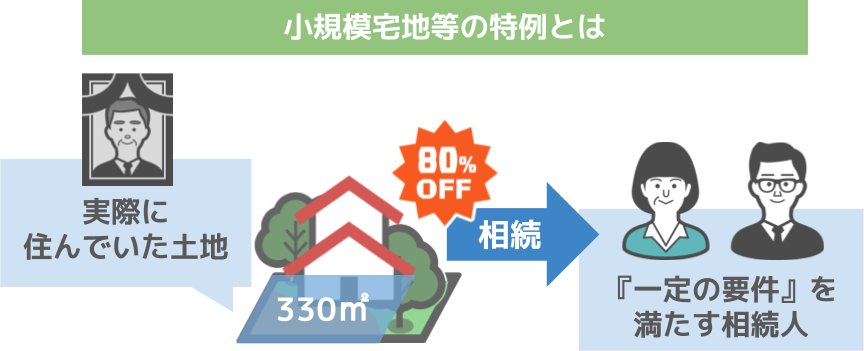

まずは、前提となる『小規模宅地等の特例』について簡単に解説をしていきましょう。

『小規模宅地等の特例とは』、

● 亡くなった方が実際に住んでいた土地であれば、

● 一定の要件を満たす相続人が相続した場合、

● その土地の330㎡までを80%引きの価格で相続しても良い、という制度。

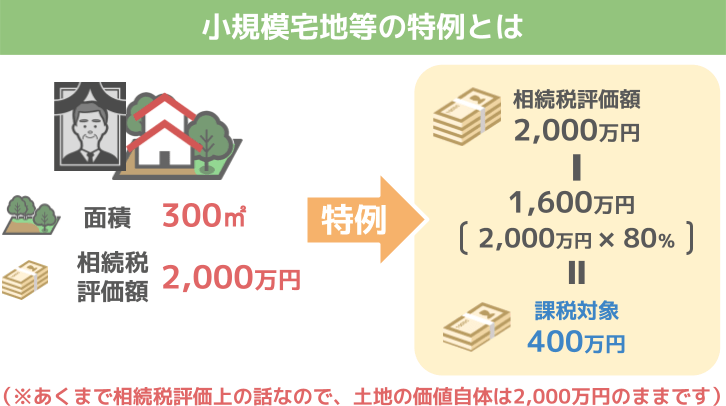

仮に亡くなった方の土地(300㎡)の評価額が2,000万円でしたら、

『小規模宅地等の特例』を使うことにより、その土地を80%引きの評価額(400万円)で相続できますので、

その節税効果はかなり大きなものとなります。

(※あくまで相続税評価上の話ですので、土地の価値自体は2,000万円のままです)

しかしこの特例を使うためには、『亡くなった方が実際に住んでいた土地』を『亡くなった方の相続財産』として受け取る必要があります。

つまり、自宅の土地を、

● 贈与者が存命の内に『相続時精算課税制度』を使って受け取ってしまうと、

(※暦年贈与で土地を受取った場合も同様です)

● もうこのお得な特例は使えなくなる、という訳です。

ですので、前章(ⅱ)でお話したような『将来的に自宅不動産を巡って相続争いが起こる可能性が高い家庭の方』以外は、

自宅の土地・建物を贈与をするかについて慎重に検討をして頂ければと思います。

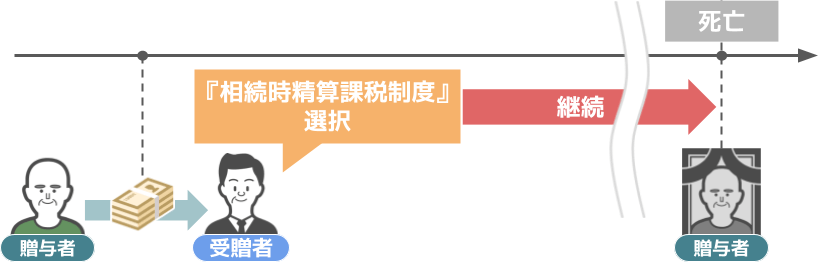

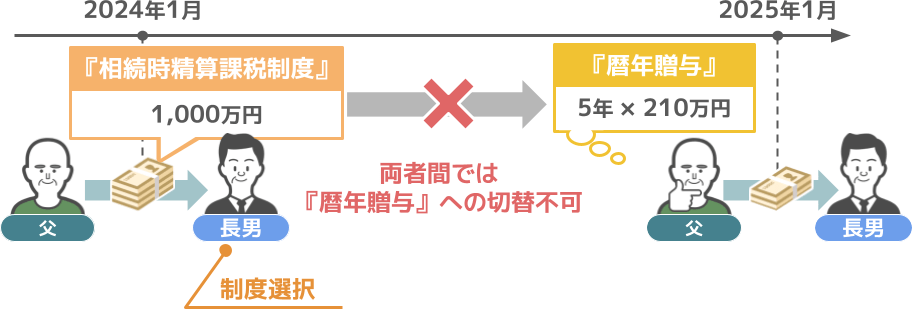

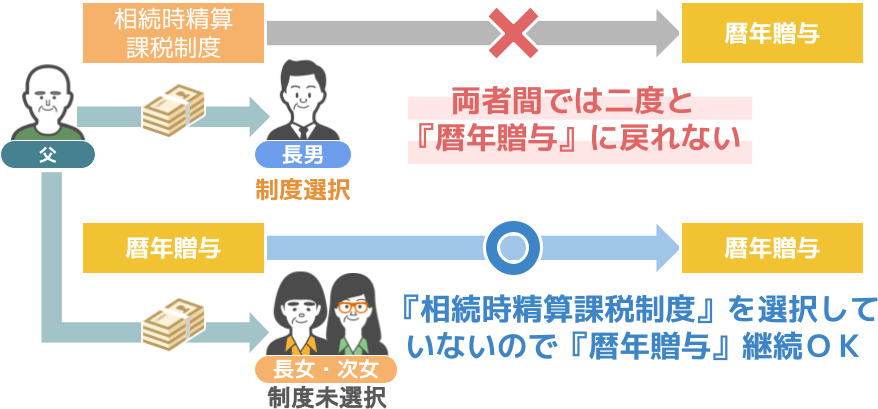

ⅲ一度相続時精算課税制度を選択すると暦年贈与には戻れない

相続時精算課税制度のデメリット3つ目は、【一度 相続時精算課税制度を選択すると暦年贈与には戻れない】というものです。

『相続時精算課税制度』は、一度制度の利用を選択してしまうと、贈与者が亡くなるまで強制的に制度の利用が継続されることになります。

つまり、上図の様な一家の父親が、

●『相続時精算課税制度』を選択した長男に対して、2024年1月に1,000万円の贈与を行った上で、

● 翌年2025年1月から5年間にわたって、今後は暦年贈与を使って210万円の贈与をしようとしても、

一度『相続時精算課税制度』を選択してしまっているので、この両者間においては、もう二度と『暦年贈与』に戻ることが出来ません。

つまりこの一家の父親が、2025年以降に210万円×5年分の贈与を行ったとしても、

それはただ単に『相続時精算課税制度の限度額』という箱の中身に500万円分が蓄積されただけとなってしまうのです。

ですので、『一度相続時精算課税制度を利用すると、もうその両者間においては二度と暦年贈与には戻れない』、という部分は絶対に忘れないようにして下さい。

ちなみに、父親から長男への贈与については『相続時精算課税制度』の選択をしたため、もう二度と『暦年贈与』に戻ることは出来ませんが、

父親と長女、父親と次女の間においては、『相続時精算課税制度』の選択をしておりませんので、引き続き暦年贈与を使って頂いて問題ありません。

『一度相続時精算課税制度を利用すると、もう二度と暦年贈与には戻れない』というのは、

あくまでも〝相続時精算課税制度を選択した両者間〟について取り扱いですからね。

さてここまでお話して来た内容によって、2024年1月1日以降に『相続時精算課税制度』を利用するかどうか、皆さんの中でも考えが固まって来たのではないでしょうか。

ではその上で、この記事の最後の章では、2024年1月1日以降の『相続時精算課税制度』について、

特によく聞かれる質問7選に対して、順番に回答していきたいと思います。

⑦2024年以降の相続時精算課税制度についてよく聞かれる質問7選

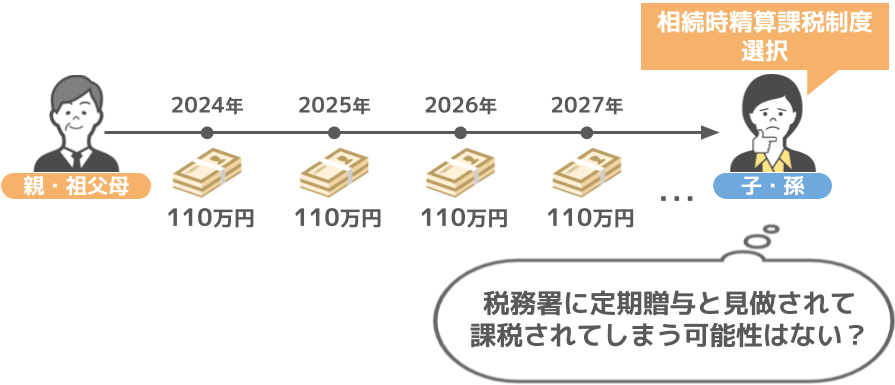

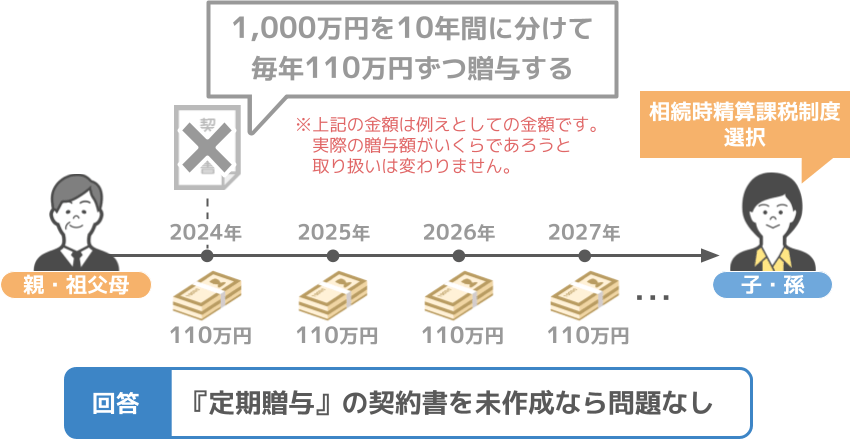

【質問①】相続時精算課税制度での110万円贈与は定期贈与に該当する?

『相続時精算課税制度』を選択し、毎年110万の贈与を受け続けた場合、

税務署に『定期贈与』とみなされて課税されてしまう可能性はないのでしょうか?

【回答】

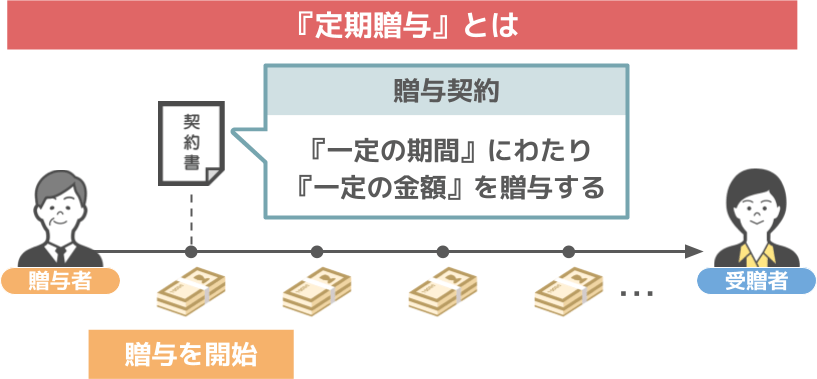

まず前提として『定期贈与』とは、

『一定の期間』にわたり『一定の金額』を贈与するという旨の贈与契約書を作成した上で、贈与を開始することを言います。

ですので、『相続時精算課税制度』を利用する親子間(若しくは祖父母と孫の間)で、

「1,100万円を10年間に分けて毎年110万円ずつ贈与する」、という旨の贈与契約書を作成していないのであれば、現状の贈与に何も問題ありません。

(上記の金額は例えとしての金額です。実際の贈与額がいくらであろうと取り扱いはかわりません)

『定期贈与』に関しては、『【国税OBが語る】毎年同じ時期に同じ金額の贈与は危険!?定期贈与のウソホントを解説!』という記事で詳しく解説しておりますので、是非チェックしてみて下さい。

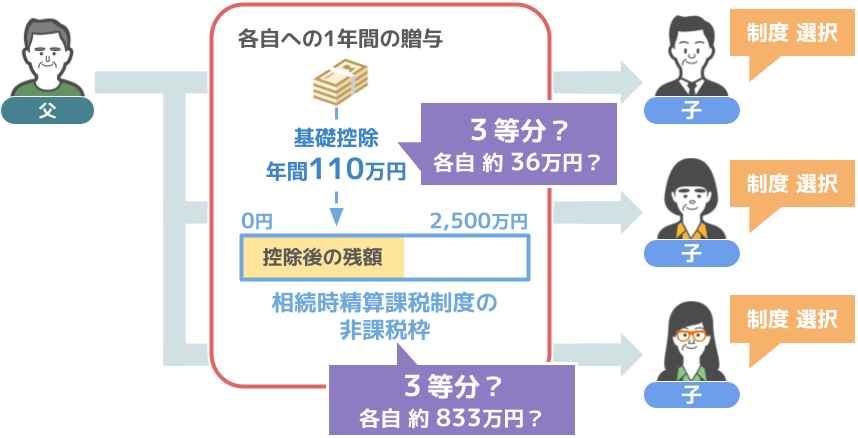

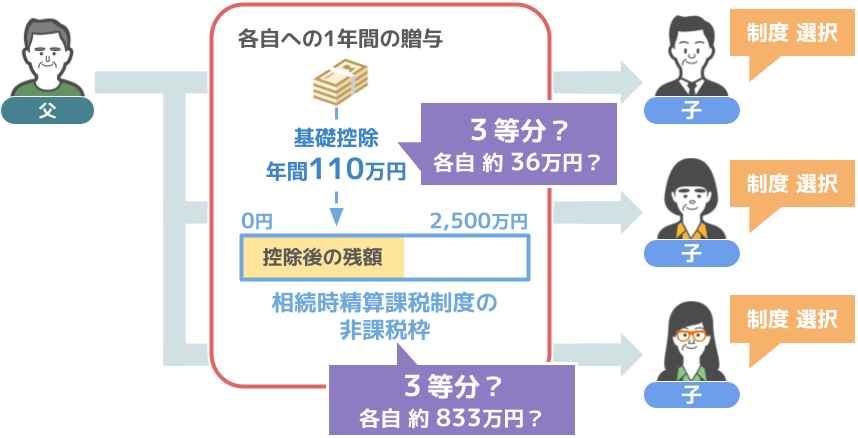

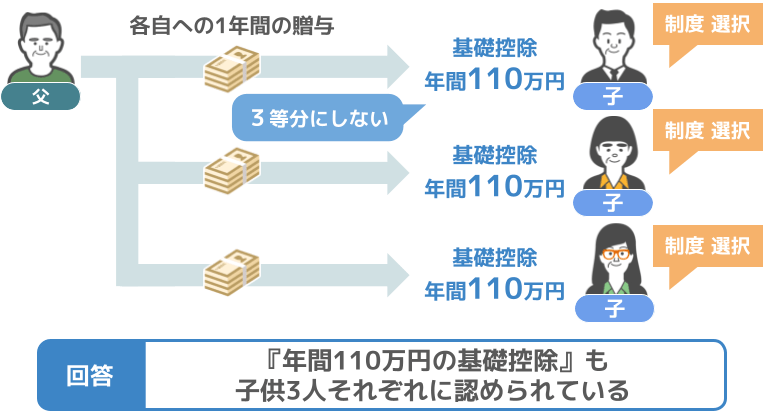

【質問②】相続時精算課税制度の非課税枠は贈与を受ける人数によって変わる?

父親が一人、子供が3人おり、父親が子供達3人に対して『相続時精算課税制度』で贈与を行う場合、

➀2,500万円の非課税枠は子供達3人で3等分するのでしょうか?

➁また、年間110万円までの非課税枠も子供達3人で3等分するのでしょうか?

【回答】

『相続時精算課税制度』を利用する際の『2,500万円非課税枠』と『年間110万円の基礎控除額』の限度額の取扱いについては、

贈与者側と受贈者側(贈与を受けた人側)で異なるので、非常にややこしいですよね。

ですのでここで一度、両者の違いについて整理してみましょう。

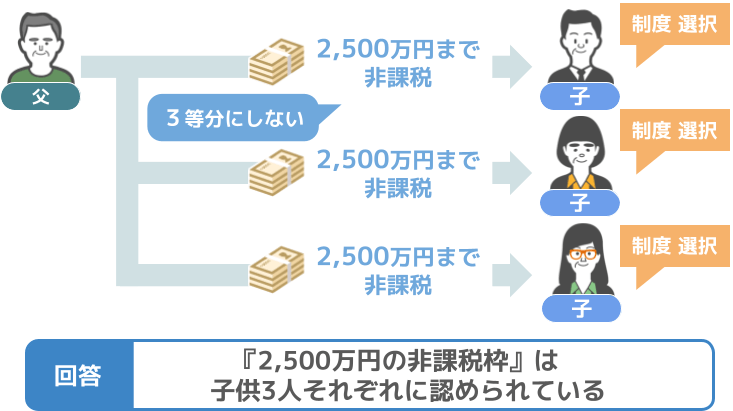

【2,500万円の非課税枠】

まず『相続時精算課税制度』の2,500万円の非課税枠については、

まず『相続時精算課税制度』の2,500万円の非課税枠については、

● 贈与者側に限度額が設けられており、

● 受贈者側には限度額が設けられておりません。

(※贈与者が2,500万円超の贈与をすると、受贈者は超えた部分に対して20%の贈与税を支払う必要がある)

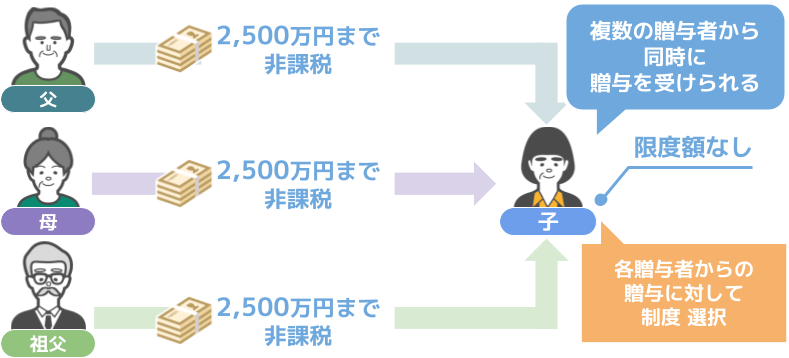

つまり質問者さん一家の場合、

父親からの贈与に対して、子供達3人それぞれに2,500万円の非課税枠が認められており、

同時に、子供達が母親と祖父からの贈与についても『相続時精算課税制度』を選択していた場合は、

母親からも2,500万円、祖父からも2,500万円と、複数人から贈与を受けることが出来るという訳です。

【年間110万円の基礎控除額】

逆に『相続時精算課税制度』の年間110万円の基礎控除額については、『贈与を受ける側』に限度額が設けられており、

● 両親から同時に『相続時精算課税制度』で110万円の贈与を受けたとしても、

● 基礎控除額の限度額は110万円となります。

さて、ここまでの内容を踏まえた上で、頂いた質問に回答をしていきましょう。

【質問➀】

父親が一人、子供が3人いる場合、2,500万円の非課税枠は子供達3人で3等分するのでしょうか?

【回答➀】

2,500万円の非課税枠は子供達3人それぞれに認められております。

また、子供達が母親と祖父からの贈与についても『相続時精算課税制度』を選択していた場合は、

母親からも2,500万円、祖父からも2,500万円と、複数人から相続時精算課税制度を使って贈与を受けることが可能です。

【質問➁】

父親が一人、子供が3人いる場合、年間110万円までの非課税枠も子供達3人で3等分するのでしょうか?

【回答➁】

年間110万円の基礎控除額については、子供達3人それぞれに年間110万円の基礎控除が認められておりますが、

両親から同時に『相続時精算課税制度』で110万円の贈与を受けたとしても、基礎控除額の限度額は110万円までとなる点には注意が必要です。

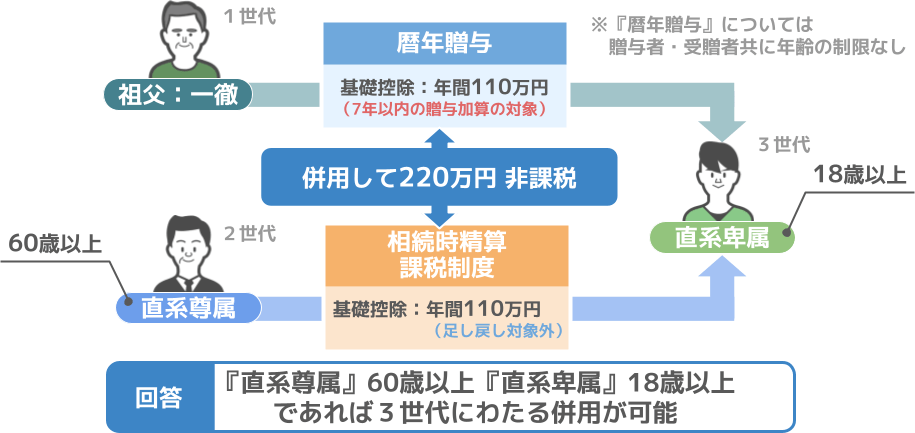

【質問③】相続時&暦年の併用使いは3世代間においても利用できる?

下記の質問は、当該記事の3章で紹介した〝『相続時精算課税制度』と『暦年贈与』を併用し、合計220万円までの贈与が非課税で実行出来る〟という部分について寄せられました。

年間220万円の併用使いというのは、

● 一徹さんから一成さんに対して『相続時精算課税制度』を使って110万円を贈与、

● 菊さんから一成さんに対して『暦年贈与』を使って110万円を贈与という、親子間における贈与だけで利用可能なんでしょうか?

それとも、

● 一徹さんから孫の篤さんに対して『暦年贈与』で110万円を贈与、

● 一成さんから子供の篤さんに対して『相続時精算課税制度』で110万円を贈与という、3世代間に渡っても併用使いは可能なんでしょうか?

【回答】

『相続時精算課税制度』と『暦年贈与』の併用使いは、3世代間に渡っても利用可能です。

もう一度、『相続時精算課税制度』の適用要件をおさらいしてみましょう。

相続時精算課税制度は、

● 制度を利用する年の1月1日時点において、

● 60歳以上の直系尊属(祖父母や父母)から、

● 18歳以上の直系卑属(子や孫)に対し生前贈与が行われた場合、

● 贈与者1人につき最大2,500万円まで、受取った金額が非課税となる。

というものでしたよね。

ですので、贈与者・受贈者の年齢(贈与をする年の1月1日時点)が、

● 贈与者である直系尊属(祖父母や父母)が60歳以上、

● 受贈者である直系卑属(子や孫)が18歳以上であれば、3世代間に渡って併用使いが可能となります。

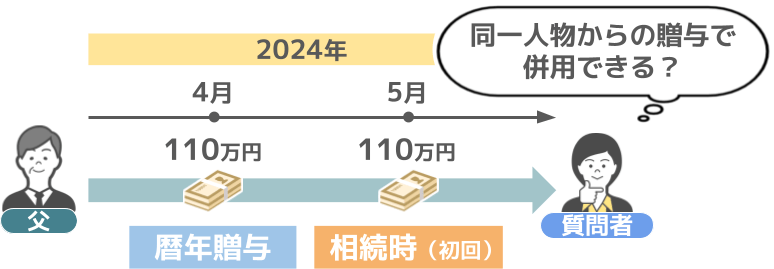

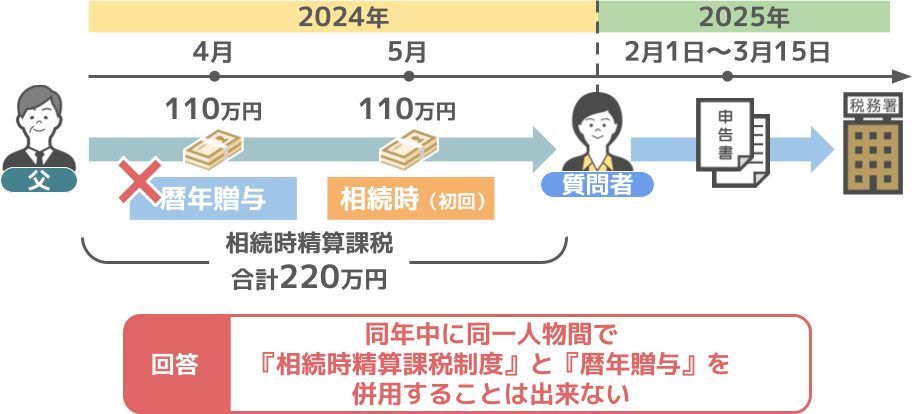

【質問④】相続時&暦年の併用使いは2024年中に同一人物間で利用できる?

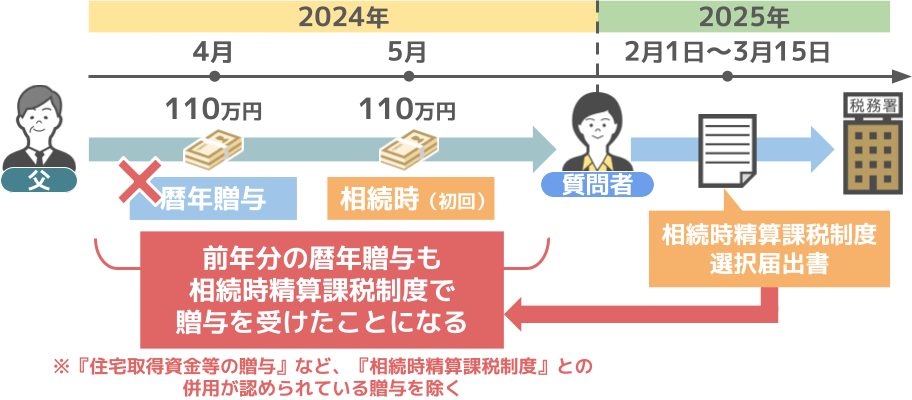

● 私と父親の間で2024年4月に『暦年贈与』で110万円の贈与を受け、

● 2024年5月に『相続時精算課税制度』で110万円の贈与を受けることは可能でしょうか?

【回答】

残念ながら、同年中に同一人物間で『相続時精算課税制度』と『暦年贈与』を併用することは出来ません。

贈与を受けた後、受贈者は、

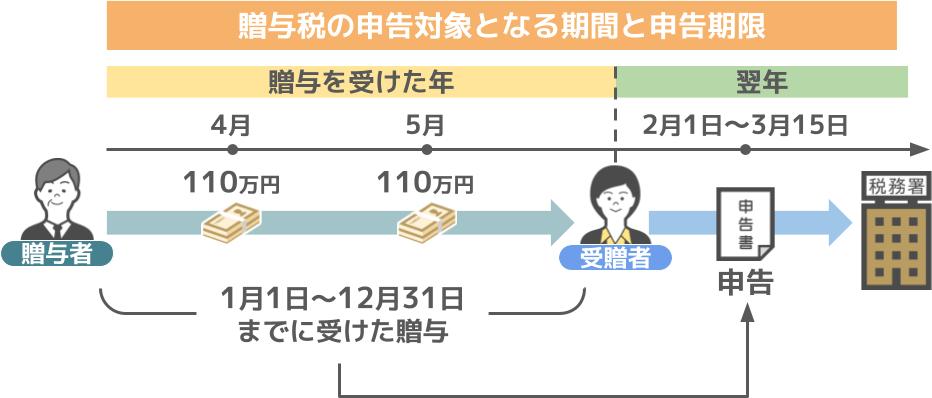

● その年の1月1日~12月31日までに受けた贈与について、

●「いくら貰ったのか」「どのような特例を適用させるのか」「贈与税は幾らなのか」ということを、

● 翌年2月1日~3月15日までの期間中にまとめて申告を行うことになります。

ですので質問者さんは、

● 2024年5月に受けた贈与について『相続時精算課税制度』を適用させたいため、

● 翌年の申告期間中に『相続時精算課税制度選択届出書』を提出することになりますが、

● この書類を提出した時点で、前年分の『暦年贈与』についても『相続時精算課税制度』で贈与を受けたことになるのです。

(※『住宅取得資金等の贈与』など、『相続時精算課税制度』との併用が認められている贈与を除く)

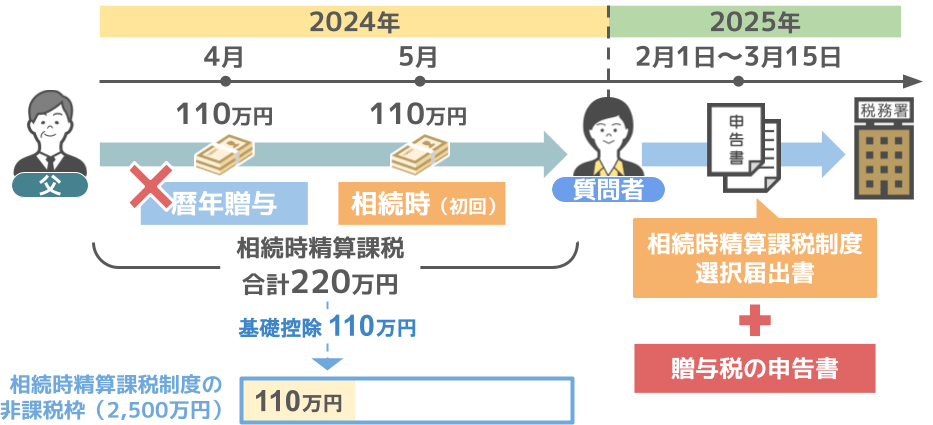

つまり質問者さんの場合、

● 2024年中に『相続時精算課税制度』を使って220万円の贈与を受けたことになり、

●『相続時精算課税制度』の2,500万円非課税枠の中には、贈与額220万円から年間110万円の基礎控除額を引いた110万円が蓄積し、

● 更に翌年(2025年)の申告時期においては、『相続時精算課税制度選択届出書』に加え、『贈与税の申告書』も提出しなくてはならない、という訳です。

ですので、「同年中に同一人間で相続時精算課税制度と暦年贈与の併用は出来ない」、という部分はシッカリと覚えておいて下さい。

【質問⑤】兄弟姉妹間においても相続時精算課税制度は利用できる?

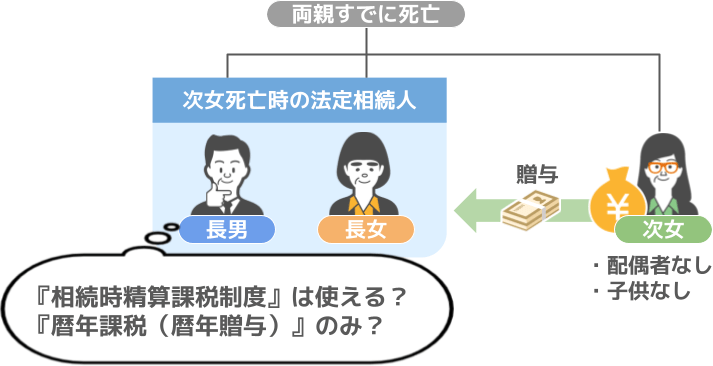

次女は配偶者がいない為、『法定相続人』は長男である私と長女の2人になります。

この場合、私達は次女から『相続時精算課税制度』で贈与を受けることは出来るのでしょうか?

『暦年課税(暦年贈与)』で贈与を受けるしかないのでしょうか?

【回答】

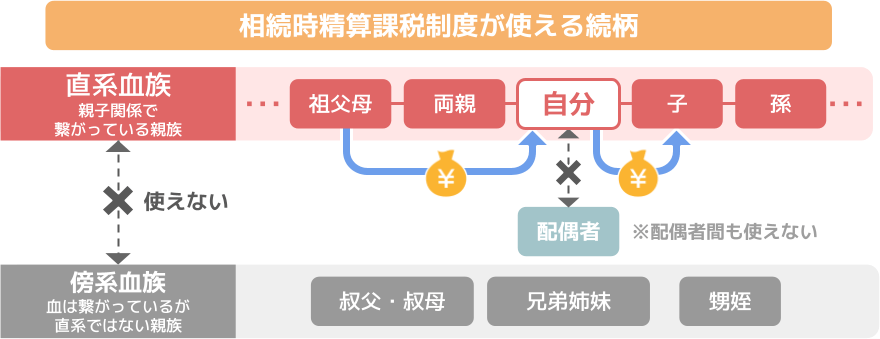

残念ながら『相続時精算課税制度』は、

● 祖父母⇒孫、

● 親⇒子というような、直系血族間(親子関係で繋がっている親族)でしか利用することが出来ません。

(※兄弟姉妹は傍系血族となります)

ですので質問者さん達兄弟姉妹の場合、相続開始前7年以内の贈与加算に注意しつつ、『暦年贈与』を活用するしかありませんね。

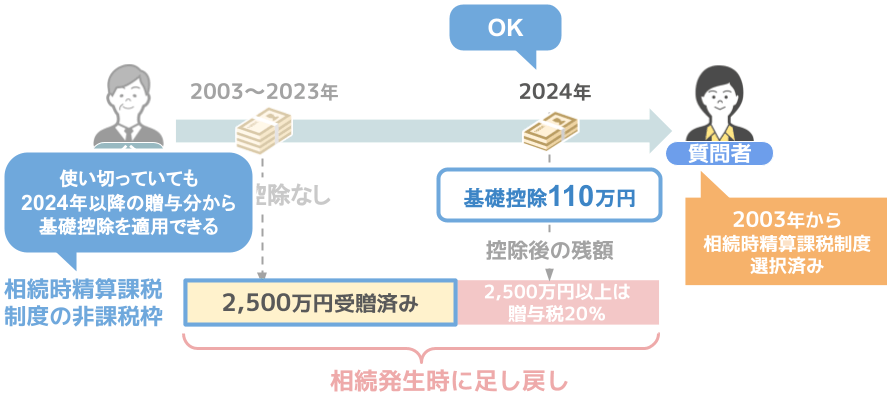

【質問⑥】既に制度を使っていても2024年以降に制度は利用出来る?

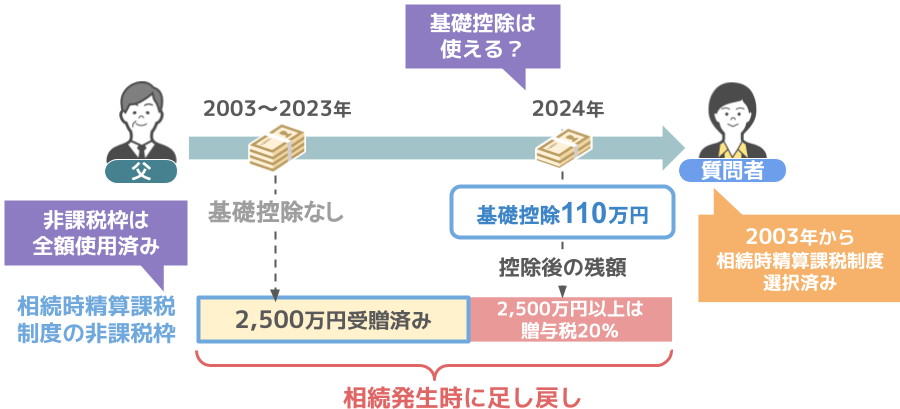

私は『相続時精算課税制度』が開始された2003年から制度を使っています。

そんな私と父親の間でも、2024年1月1日以降における『相続時精算課税制度』の『110万円の基礎控除額』を使うことは出来るのでしょうか?

ちなみに『2,500万円の非課税枠』は全て使い切っています。

【回答】

2003年当初から『相続時精算課税制度』を利用されていたとしても、2024年1月1日以降の『相続時精算課税制度』の恩恵は受けることが出来ます。

またその際、『2,500万円の非課税枠』を全て使い切っていたとしても、制度の恩恵は問題なく受けることが出来ますのでご安心下さい。

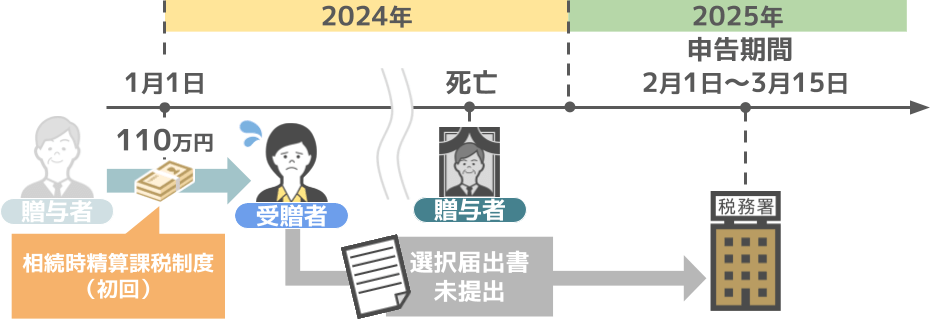

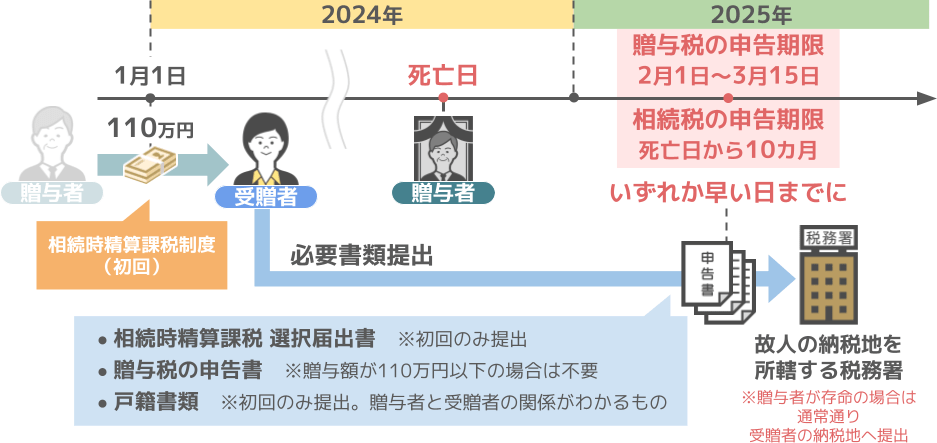

【質問⑦】制度を利用した上で贈与者が翌年の申告期間前に亡くなった場合はどうなる?

●『相続時精算課税制度』の初回の贈与110万円を2024年1月1日に受け、

● 制度適用の手続きをする前、つまり贈与税の申告期間である2025年2月1日までに贈与者が亡くなった場合、

●『相続時精算課税制度』の『110万円基礎控除額』は適用されるのでしょうか?

【回答】

ご質問のケースの場合、2024年中に受けた贈与が『暦年贈与』ではなく、『相続時精算課税制度』であることを証明するためには、

● 『贈与税の申告期限』若しくは『相続税の申告期限』のいずれか早い日までに、

● 『相続時精算課税選択届出書』を贈与税の申告書(贈与額が110万円以下の場合は選択届出書のみ)に添付して頂き、

● 贈与者と受贈者の関係の分かる戸籍書類を付け、

● 『故人の納税地』にある所轄税務署に提出をして下さい。

(※贈与者が存命の場合は通常の手続き通り『受贈者』の納税地の税務署へ提出してください。)

これにより、2024年中に受けた110万円については『相続時精算課税制度』で贈与を受けたことになり、

『暦年贈与』として7年以内の贈与加算の対象になることはありませんからね。

まとめ

では今回の記事のまとめです。

今回は「【完全保存版】2024年以降の相続時精算課税制度を徹底解説!押さえておくべき制度の概要と視聴者の方からよく聞かれる質問7選」について見て来ました。

ここまでのお話を聞かれて、2024年1月1日以降に相続時精算課税制度を利用するかどうか、皆さんの中でもカナリ考えが固まって来たのではないでしょうか。

その上で「制度を使いたくても、必要な書類の集め方や書類の書き方が分からない」という方に向けての解説記事は、

令和6年度以降の『相続時精算課税制度』の申告書様式が公開されましたら、改めて投稿をさせて頂きます。

ですので、もう暫くお待ち頂ければ幸いです。