【高額納税を回避】不動産を売却する際に〝取得費〟が分からない場合の対応策4選!

以前こちらの記事で、親から相続した自宅を売却した場合にかかる

●『譲渡所得税』の計算方法と

● その際に重要となる『取得費』について詳しく解説を行いました。

その内容をざっくりと復習しますと、

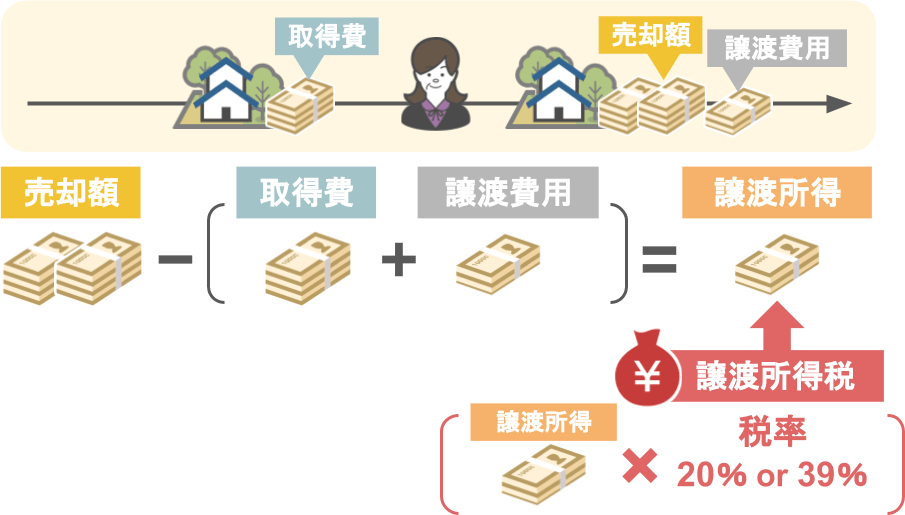

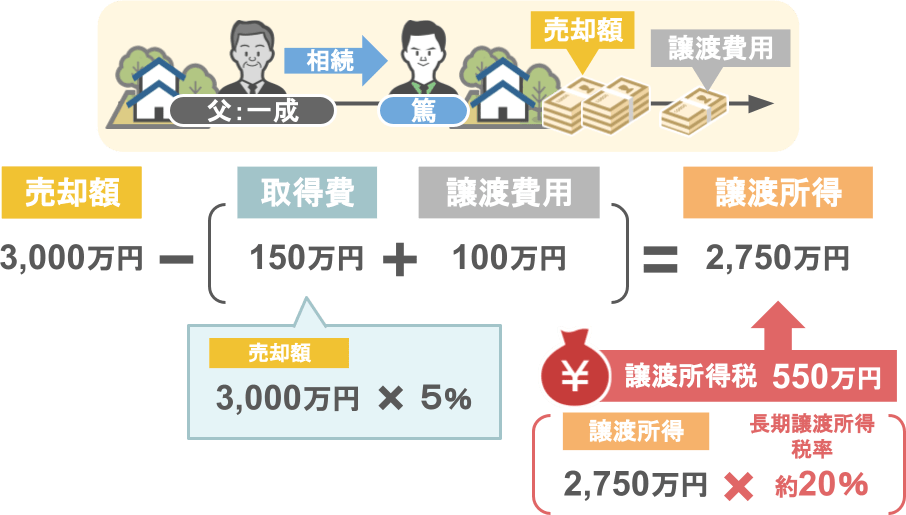

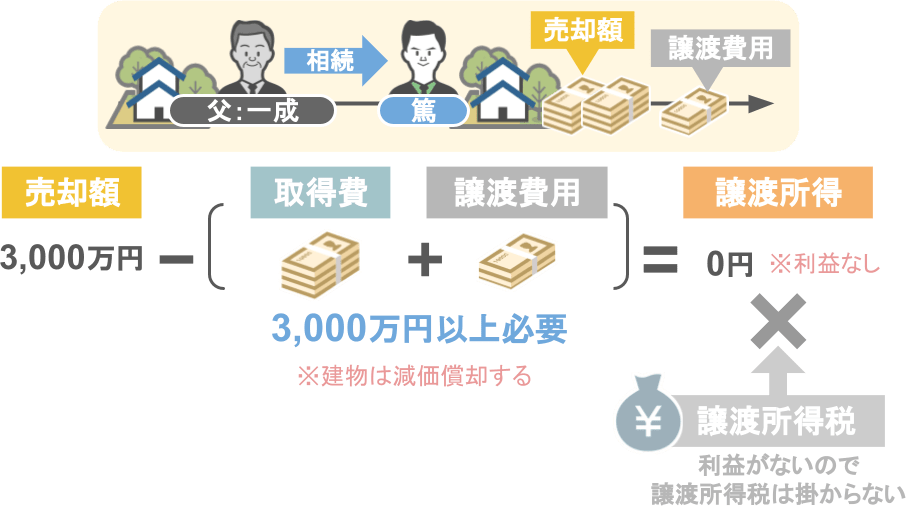

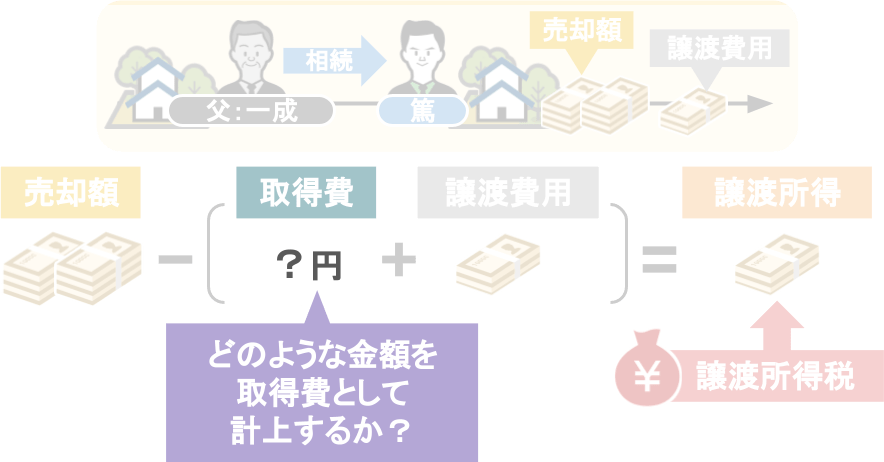

『譲渡所得税とは』

●『不動産を売却して得た金額(売却額)』から

●『当初不動産を取得した時の価格(取得費)』と『不動産を売却するためにかかった費用(譲渡費用)』を引き、

● その上でもなお利益が出ている人に対して課税される税金です。

● 利益が出た部分に対して20%(所得税15%+住民税5%)もしくは39%(所得税30%+住民税9%)の税率を掛けた金額を納税

という内容でした。

ですので、『譲渡所得税』は不動産を売却した人全てに課税されるわけではないのです。

例えばこの図のように、

● 相続した自宅の売却額:3,000万

● 相続した自宅の取得費:4,000万円

● 不動産を売却するためにかかった譲渡費用:100万円

このような前提条件でしたら、

● この売買においては利益が出ておらず、篤さんに『譲渡所得税』はかかりません。

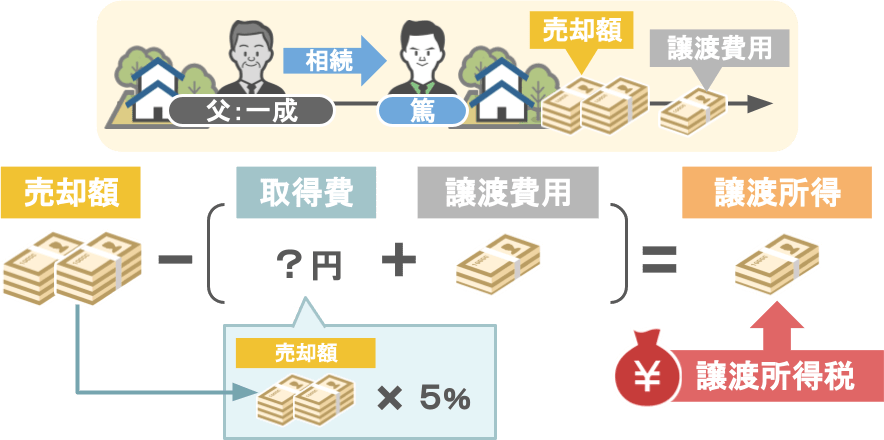

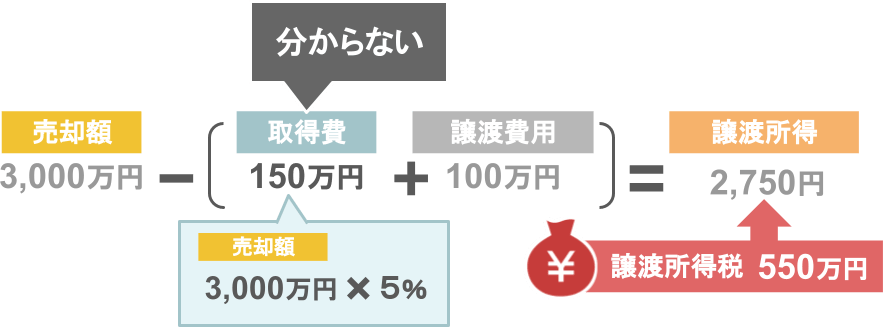

しかし、篤さんが一成さんから相続した不動産の『取得費』がわからない場合はどうなるでしょうか?

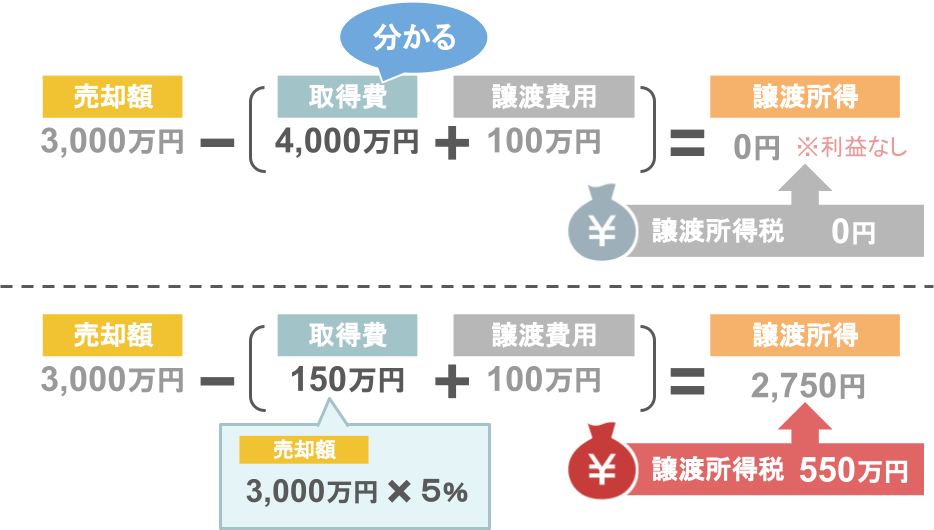

その場合に出てくるのが『取得費の5%ルール』です。

このルールは、

● 譲渡所得税の計算をする際に売却した不動産の当初の取得金額が分からない場合は

● 売却した金額の5%に当たる金額を取得費として計上できますよ

というものです。

先ほどの例を元に見ますと、

● 相続した自宅の売却額:3,000万

● 相続した自宅の取得費:不明

● 不動産を売却するためにかかった譲渡費用:100万円

このように、相続した自宅の取得費がわからない場合、

● 取得費として計上できる金額:売却金額3,000万円×5%=150万円 となります。

その上で篤さんにかかる譲渡所得と譲渡所得税を計算しますと

譲渡所得:

売却額:3,000万円-(取得費:150万円+譲渡費用:100万円)=譲渡所得:2,750万円

譲渡所得税:

譲渡所得:2,750万円×長期譲渡所得税率:約20%=譲渡所得税:550万円

となります。

どうでしょうか?

譲渡所得税の計算において、

「売却する不動産の当初の取得費が分かるか・分からないか」

これがいかに重要な問題かを、ここまでのお話で理解して頂けたかと思います。

ですので、今回の記事では

『譲渡所得税』の計算を行う上で重要となる『取得費』にスポットを当て、

● 大前提として「不動産の取得費というのはいつの時点における取得費を指すのか?」

という部分を改めて復習した上で、

● 不動産の取得費がわからない場合の対応策4選

について見ていきます。その上で、

● この方法を使って取得費を計上してしまうと税務署に否認される可能性が高い

というものについてもお話しをし、最後に

● 一度5%ルールで申告をすればその後に当時の取得価格が分かる資料が見つかっても修正をすることはできないのか

というポイントについて解説をしていきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

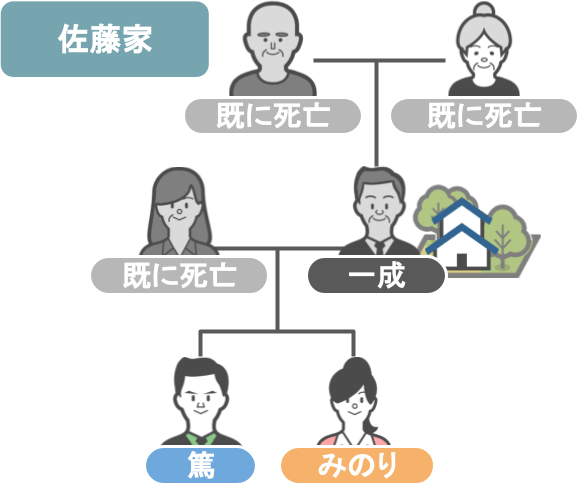

①不動産の取得費についての考え方(概要)

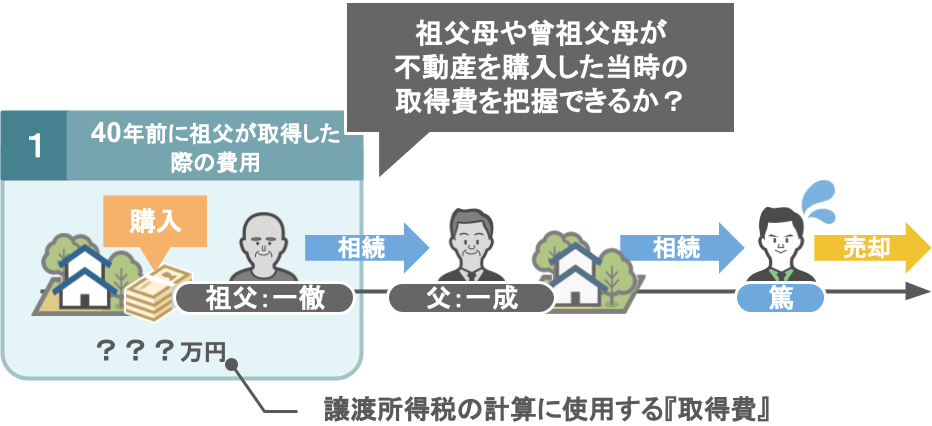

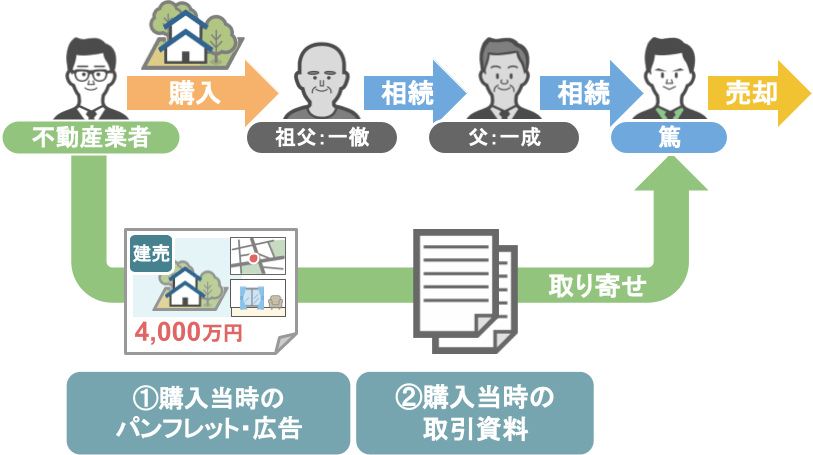

では、まず初めに『自分が所有している不動産の取得費を把握する方法』について、こちらの佐藤家をモデルに見ていきましょう。

最初に「譲渡所得税というものはどういった場合に課税されるのか?」という部分のおさらいをしましょう。

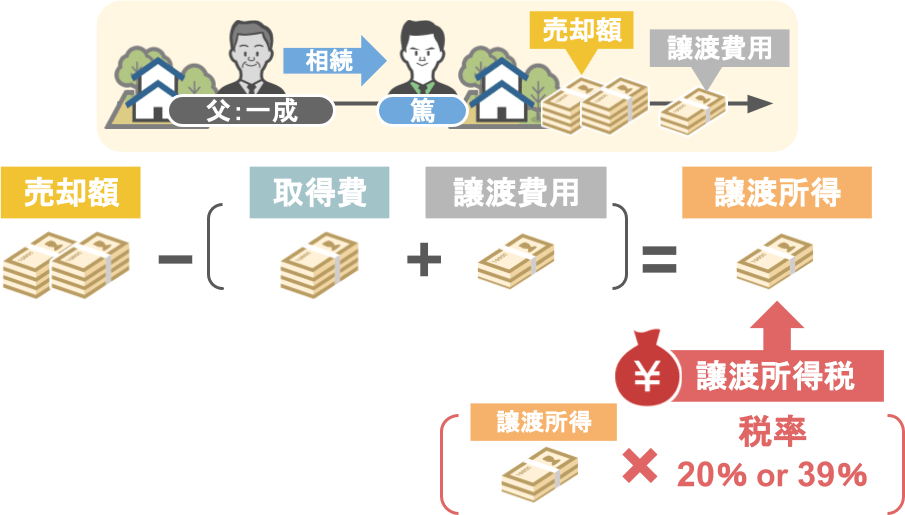

【譲渡所得税が課税される場合】

●『不動産を売却して得た金額(売却額)』から、

●『当初不動産を取得費た時の価格(取得費)』と『不動産を売却するためにかかった費用(譲渡費用)』を引き

● その上でもなお利益が出ている人に対して課税される。

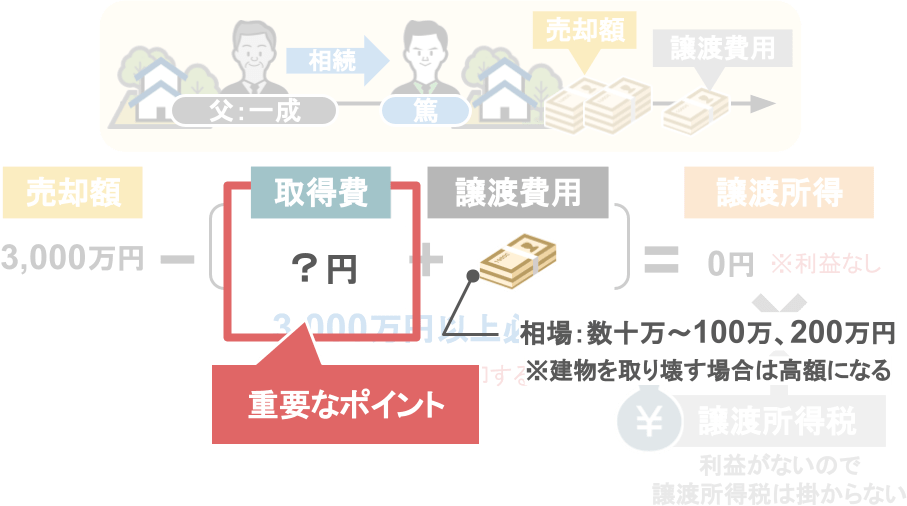

ですので、親から相続した土地建物が3,000万円で売却できた場合に、譲渡所得税を1円も支払わなくても済むためには、

● 不動産の『取得費』と

● 売買にかかった『譲渡費用』

の合計額が3,000万円以上でないといけません。

売却時にかかる譲渡費用の相場は、数十万円~100万円、200万円くらいです。

もし建物を取り壊す場合には相当な金額になりますが、そうでなければそこまで高額な金額にはなりません。

ですので、

●『譲渡所得税がゼロ円になるかどうか』は

●『取得費がいくらになるのか』という部分が非常に重要なポイントになるのです。

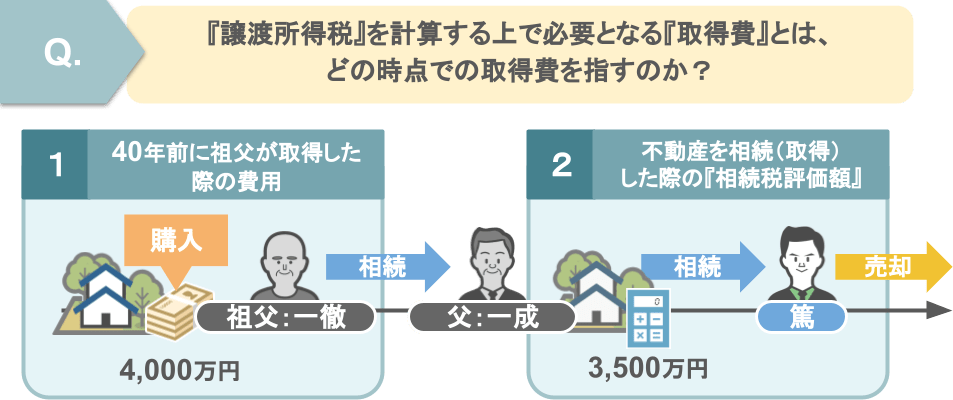

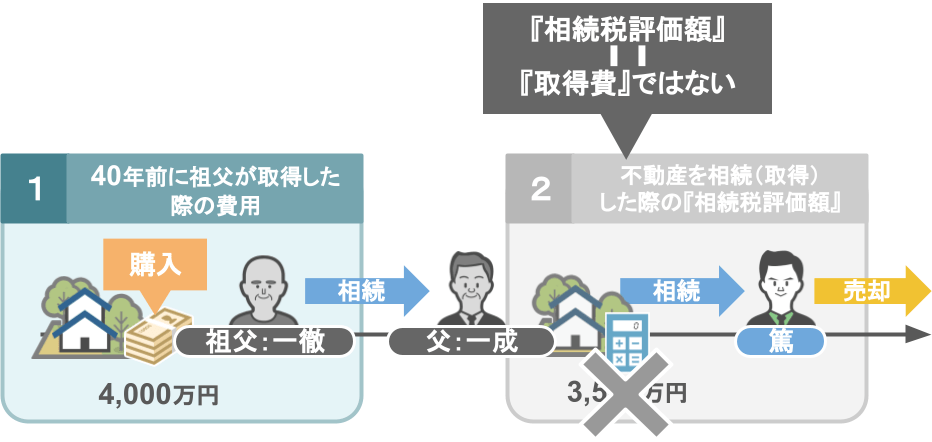

ではここまでを踏まえた上で皆さんにクイズです。

譲渡所得税を計算する上で必要となる『取得費』とは、次のうち『どの時点での取得費』をさすのでしょうか?

1⃣ 40年前に『祖父が不動産を購入した際に支払った4,000万円』

2⃣ 祖父から不動産を相続した一成さんが亡くなり、新しい相続人の『篤さんが不動産を相続した際の相続税評価額3,500万円』

さて、どちらでしょうか。

ちなみに「2⃣の相続税評価額って何?」という方はこちらの記事で詳しく解説をしておりますので、是非ご覧になってみてください。

では、正解は・・・

1⃣40年前に『祖父が不動産を購入した際に支払った4,000万円』

が譲渡所得税を計算する際の『取得費』となります。

ですので、自分で譲渡所得税の計算をする方の場合、

相続人が親から『相続をした時の相続税評価額』=『取得費』ではありませんので気をつけてくださいね。

さて、では

譲渡所得税の計算に使う『取得費』=『祖父が不動産を購入した当時の金額』

と分かったところで、いよいよ本題です。

皆さんは、祖父母やもっと前の曾祖父母が不動産を購入した当時の金額を把握することができますか?

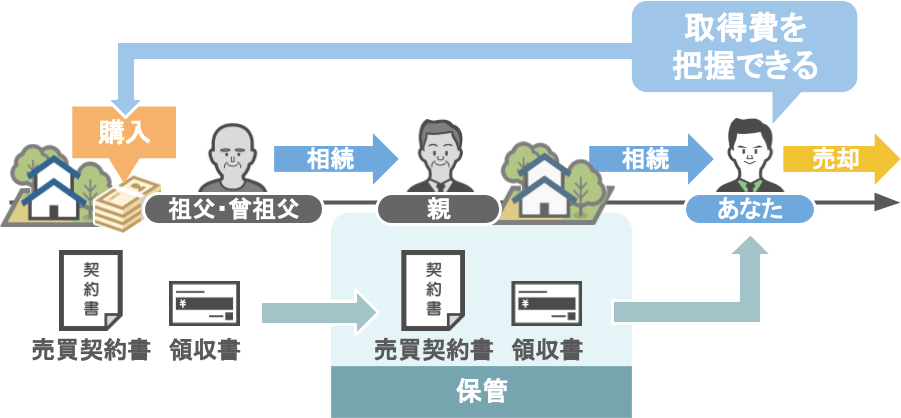

例えば、皆さんの両親が祖父や曽祖父が、不動産を購入した際の

● 売買契約書、領収書などを持っていた場合には

●『取得費』の把握が可能です。

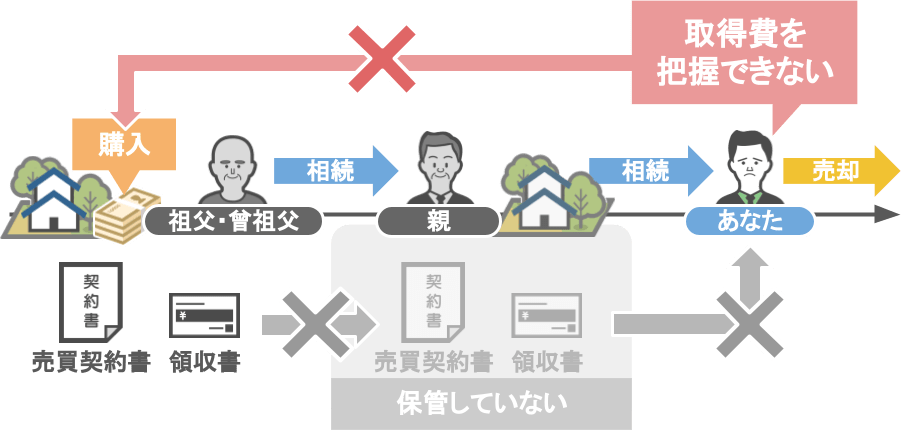

しかし、それらが保管されていなければ、先祖代々の不動産の取得費を把握することは難しいですよね。

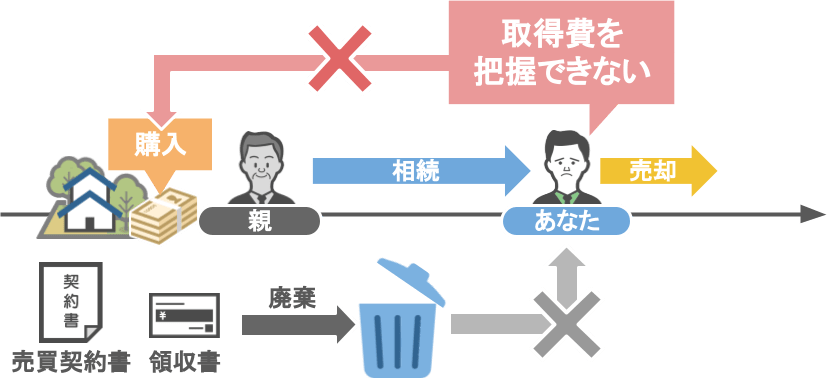

また、あなたのお父さんが購入した土地であっても

● その土地の売買契約書や領収書をお父さん自らが捨ててしまっていれば

● 不動産の取得費を把握することはできません。

では、「不動産の取得費がわからない場合一体どういった金額を取得費として計上するのか?」というと、

冒頭でもお話したように、『不動産売却価格の5%』の金額が譲渡所得税の計算をする上での『取得費』となるのです。

【不動産売却価格の5%を取得費とする場合】と【正式な取得費を把握できている場合】を比較すると、

どちらの方が譲渡所得税が高くなるかは、冒頭でもお話した通りです。

冒頭の篤さんのように、【先祖代々の土地に住んでいるご家庭】の場合

● 不動産購入当時の取得費がわからず

● 不動産売却価格の5%が適用され

● 高額な譲渡所得税を納める必要がある

というケースが多いのです。

ここまでの話を聞いて

「不動産の取得費がわからない場合は、5%ルールに従うしかないのか・・・」

とみなさん落胆されているかもしれませんが、諦めるのはまだ早いです。

次の章でお話しする対応策をとれば、もしかしたら皆さんも、譲渡所得税の計算の際に不動産売却価格の5%以上の金額を取得費として計上できるかもしれません。

では、早速その方法について見ていきましょう。

②取得費が分からない時の対応策4選

取得費がわからない時の対応策には、大きくわけて次の4つがあります。

1 不動産購入当時のパンフレットや広告を不動産業者から取り寄せる

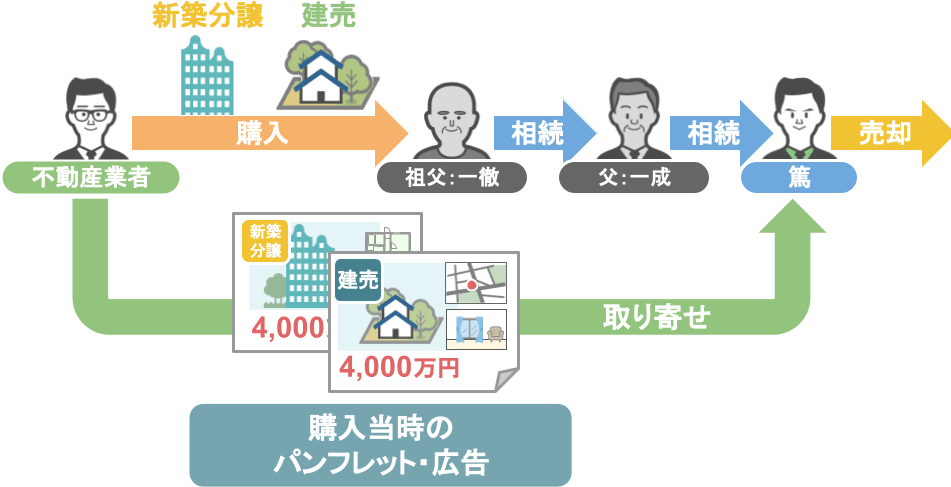

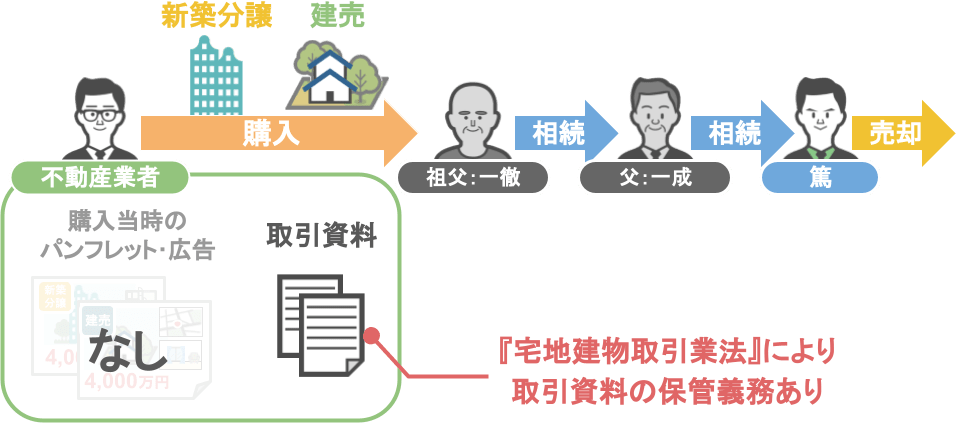

一つ目は【不動産購入当時のパンフレットや広告を不動産業者から取り寄せる】という方法です。

例えば、『新築の分譲マンション』や『建売住宅』などを購入していた場合、

● 当時の金額が記載されたパンフレットや広告を不動産業者から取り寄せることができれば、

● その金額を取得費として譲渡所得税の計算に用いることが可能です。

ですので、「売却したい不動産の購入価格が分からない」という方は、

● 親御さんなどに不動産を購入した当時に利用した不動産業者を聞いて、

● 購入当時のパンフレットや広告がないかを是非確認してみてください。

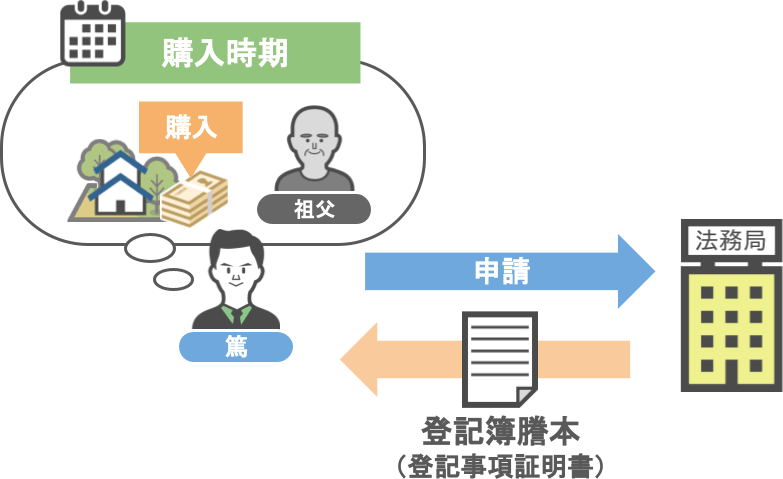

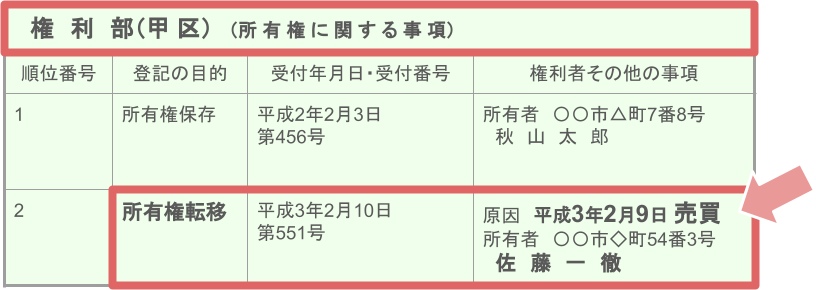

その際に【不動産を購入した時期を把握したい場合】は、

● 法務局で該当する不動産の『登記簿謄本』を取得し

● その謄本の『権利部(甲区)』の部分を見ることで把握することができます。

登記簿謄本を取得する方法については、また別の記事で詳しく解説したいと思います。

2 売り主や仲介業者に不動産購入当時の取引記録を開示して貰う

取得費がわからない場合の対応策二つ目は【売主や仲介業者に不動産購入当時の取引記録を開示してもらう】という方法です。

不動産業者は、宅地建物取引業法により、過去の取引資料について一定期間の保管義務が定められてるため、

● 不動産を購入した当時に利用した不動産業者が、購入当時のパンフレットや広告を保存していなかった場合でも、

● 過去の取引資料が保管されている可能性があります。

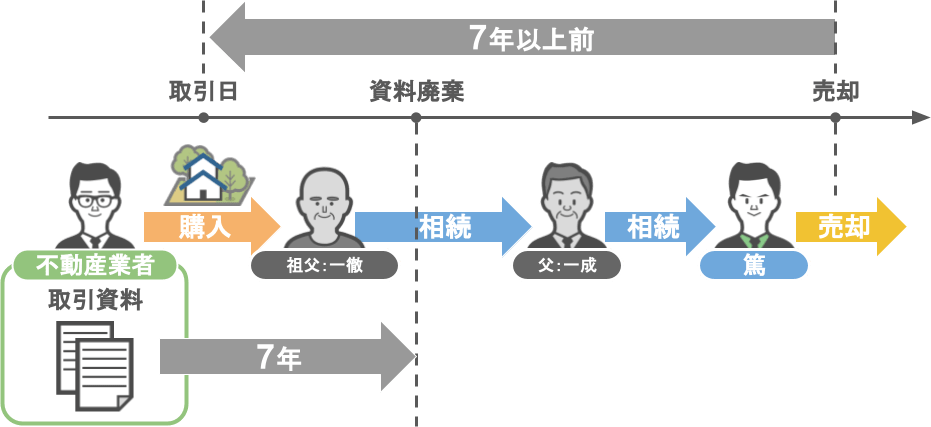

ですが、取引資料の保存義務期間は『取引が行われた日から7年間』となっていますので、

● 現時点において不動産の取引から7年以上が経過している場合、

● 資料を保存していないという業者もいるでしょう。

しかし、電子化が進んでいる不動産業者でしたら、保存義務期間を超えても

● 当時の取引台帳

● 取引価格がわかる売買契約書

などを保管してくれているところもあるでしょうから、一度確認をしてみると良いでしょう。

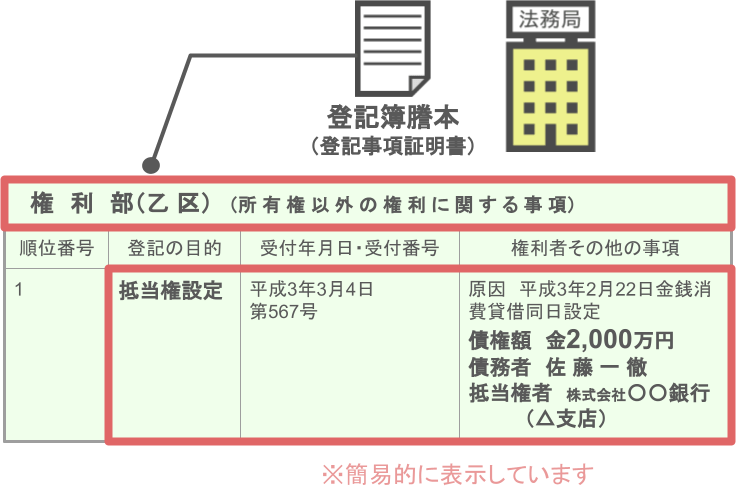

3 該当する不動産の登記簿謄本で抵当権の設定額を確認する

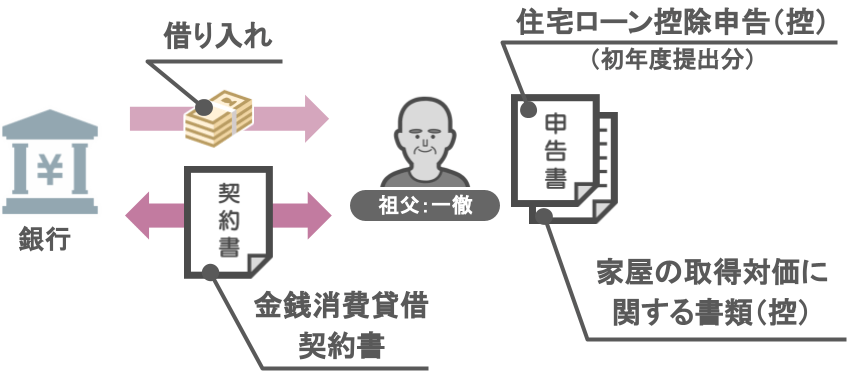

取得費がわからない場合の対応策三つ目は【該当する不動産の登記簿謄本で抵当権を確認する】という方法です。

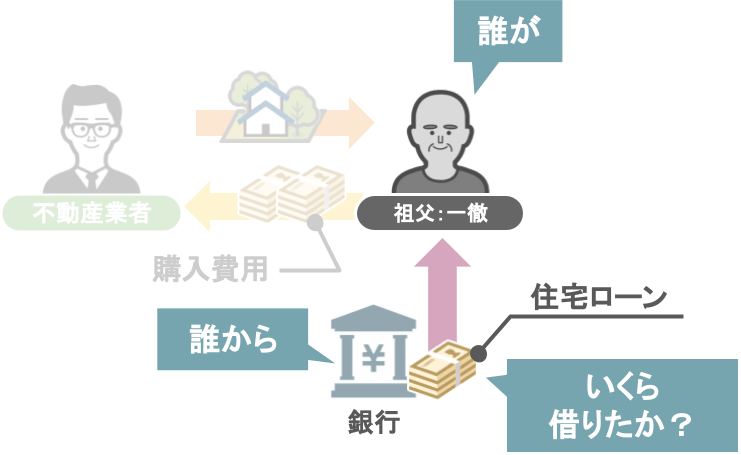

自宅の購入費用というのは高額ですから、購入時に住宅ローンを組まれている方も多いですよね。

そしてその際に、「誰が誰からいくらの金額を借りて住宅を購入したのか」という記録は、

登記簿謄本の『権利部(乙区)』の部分に記載されます。

こちらの画像で言うと、

● 債権額 金2,000万円

● 債務者 佐藤一徹

● 抵当権者 株式会社◯◯銀行△支店

という形ですね。

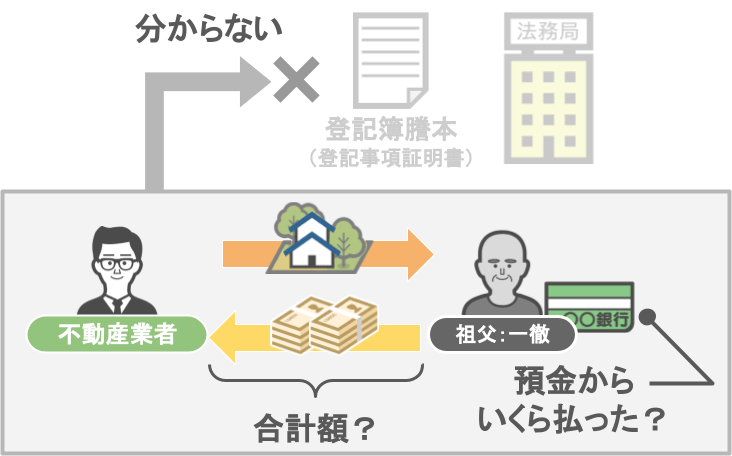

しかし、この登記簿謄本に記載されている金額は『銀行から借り入れた2,000万円』だけで、

● 自分の預金からいくら支払ったか

● 全額でいくらだったのか

という部分はわかりません。

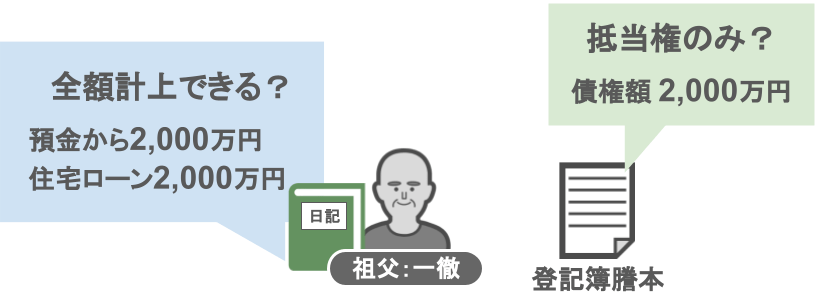

では、もし祖父一徹さんの日記に、

● 住宅購入のために預金から2,000万円、

● 住宅ローンとして2,000万円を借り入れた

と書かれていた場合、住宅を売りたい篤さんは『取得費』をいくら計上できるのでしょうか。

● 預金から支払った額+抵当権(住宅ローン)部分を含めた全額でしょうか?

● それとも抵当権(住宅ローン)部分の2,000万円しか計上できないのでしょうか?

答えは・・・

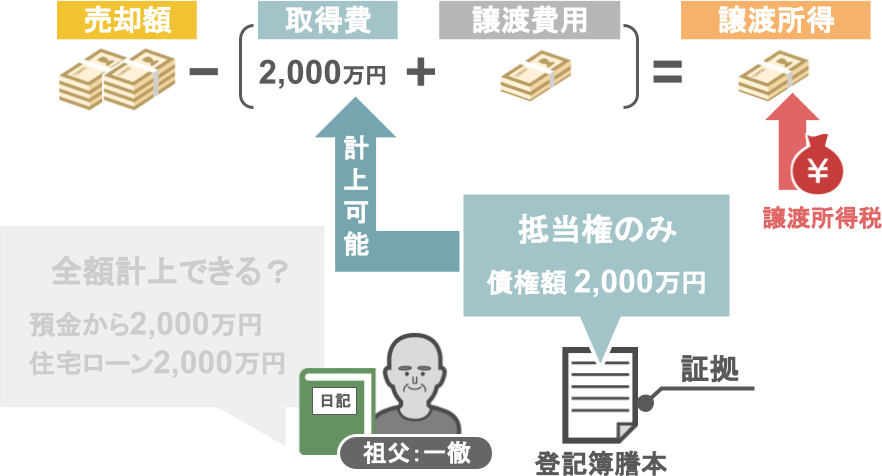

きちんと証拠として残っている、『抵当権(住宅ローン)部分の2,000万円』しか取得費として計上することはできません。

いくら譲渡所得税の申告の際に

「祖父は過去に、自分の預金から2,000万円を確実に支払いました。父もそう言っていましたし、祖父の日記にもそのように書かれていました」

とこのように主張しても、それは証拠としては弱く、取得費として認められるのは抵当権部分の2千万円のみとなります。

ですので、

「残りの2千万円を含めた4000万円を取得費として計上したい」

という場合には、先ほどお話ししたように不動産業者に連絡を入れて、

【➀不動産購入当時のパンフレットや広告を不動産業者から取り寄せる】

【➁売主や仲介業者に不動産購入当時の取引記録を開示してもらう】

という方法を試してみてください。

その他にも、

● 住宅ローン控除の初年度に提出した申告書の家『屋の取得対価に関する書類』や

● 銀行に借入を行った際の『金銭消費貸借契約書の控え』など

これらの書類が不動産を購入した人の自宅に無いか、ぜひ探してみてください。

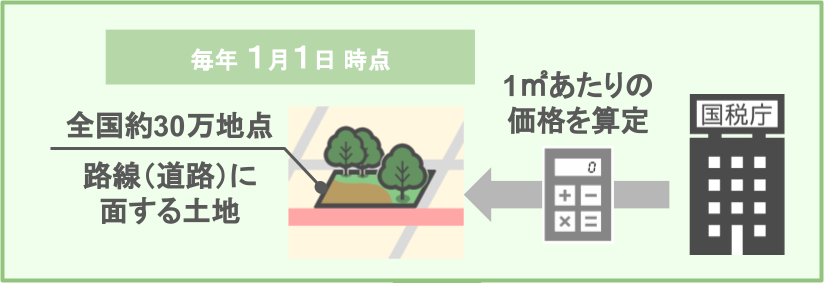

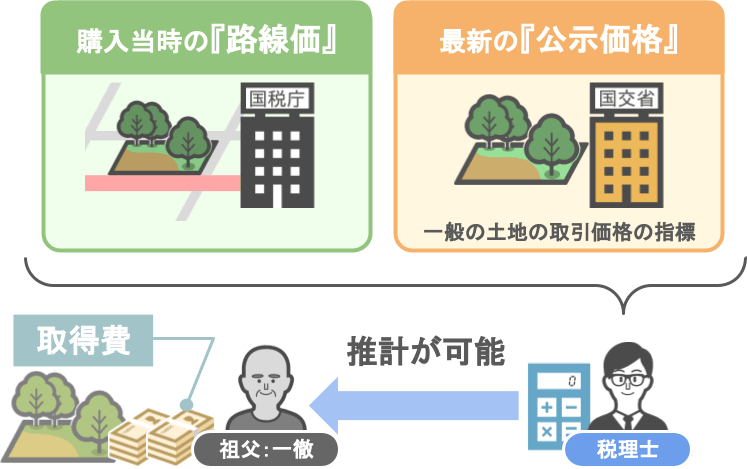

4 不動産購入当時の路線価を把握し現在の公示価格から推計する

取得費がわからない場合の対応策四つ目は【不動産購入当時の路線価を把握し現在の公示価格から推計する】という方法です。

この方法は少し難易度が高いので、「こういった方法もあるんだ」と知っていただいた上で、

譲渡所得税の申告を税理士に依頼する際に、この方法での推計を頼んでみるのもいいかもしれませんね。

では順番に見ていきます。

まず、今回の対応策の要となる『路線価』とはどういうものなのかというと、

● 国税庁が全国約30万地点の路線に面する土地について

● 毎年その年の1月1日時点における1㎡あたりの価格を算定したもの

でして、

『亡くなった方の土地の評価』や『土地を生前贈与する際の評価額』

などの指標として使われます。

そして、

●『路線価』を把握した上で、

● 日本の土地の取引価格の指標となる『公示価格』を使えば、

不動産を購入した当時の『取得費』を推計することができます。

今回はざっくりとした説明なので『路線価』や『公示価格』の詳しい調べ方などは割愛します。

実際に自分でも調べてみたいという方はこちらの記事を参考にして下さい。

では早速、『取得費』を推計する方法を見ていきましょう。

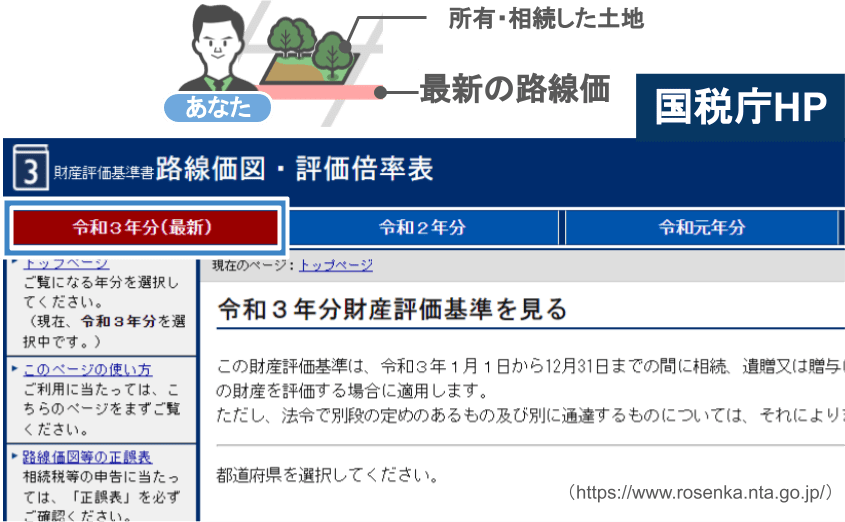

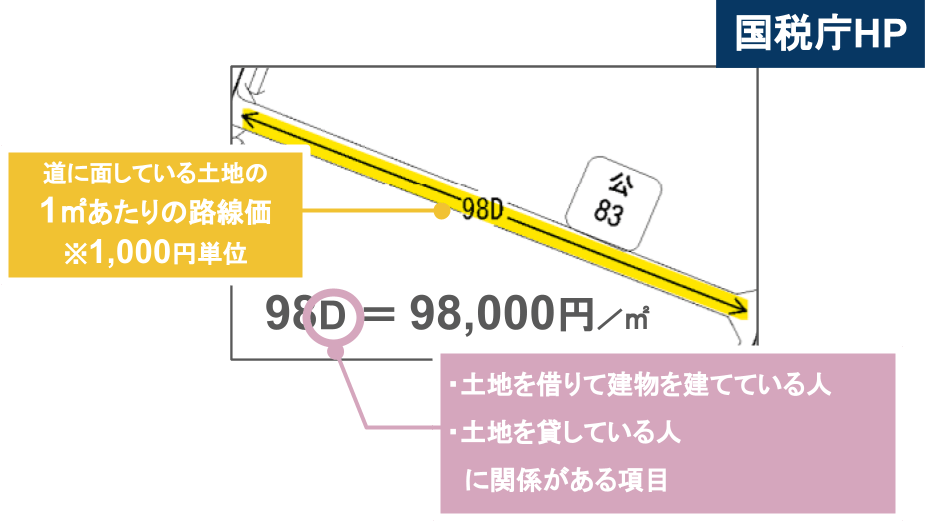

まずは、あなたが所有または相続した土地の『最新版の路線価』を国税庁のホームページから検索をします。

今回は例題として、私が事務所を構えている兵庫県の姫路市を参考に見ていきます。

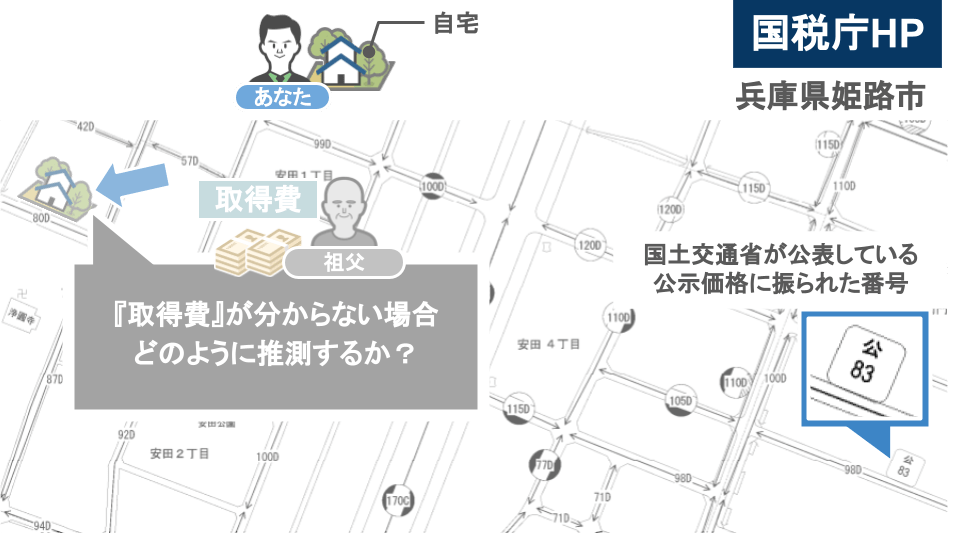

あなたの自宅が路線価図の左上の部分にあり、相続した土地の取得費がわからないという場合、

取得費を推計するためには、まず路線価図にある「公」という文字に注目してください。

「公」という文字の下に「83」という数字が書かれていますよね。

これは、国土交通省が公表している公示価格に振られた番号でして、

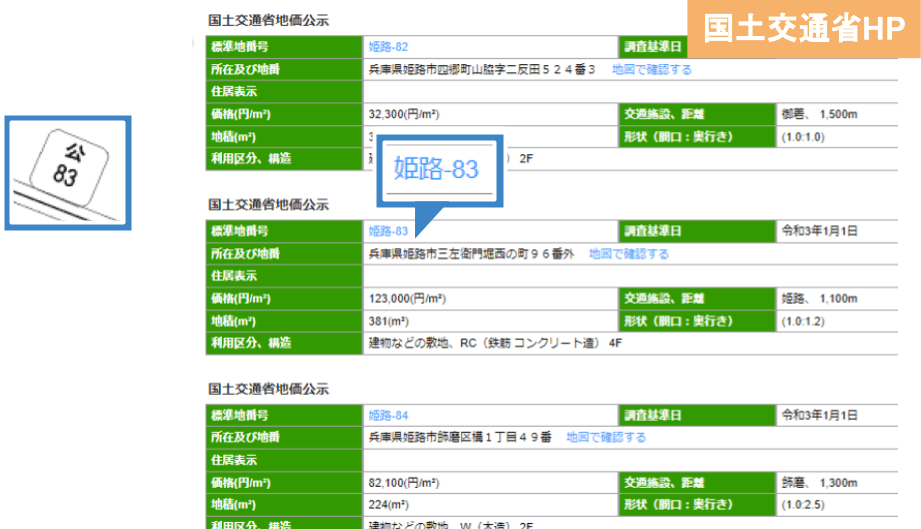

この数字をもとに、国土交通省のホームページで『兵庫県姫路市の住宅地83番』を選択すると、

下の画像のようなページが表示されます。このページを見ると、

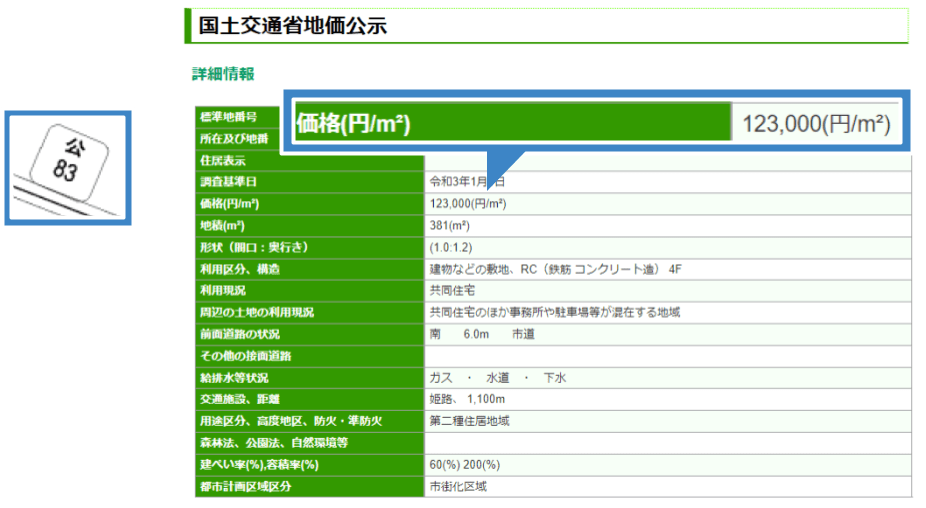

路線価図で「公83」と書かれていた地点の1㎡あたりの単価が123,000円だということが確認できます。

では、路線価のページに戻り「公83」の下の路線価を見ます。

この数字が「98D」となっていますよね。

この数字が、この道に面している土地の1㎡あたりの『路線価』になります。

路線価図に書かれている数字は1,000円単位なので、この場所の『路線価』は98,000円です。

ちなみにこの路線価の後ろにアルファベットが記載されていますが、これは

● この土地を借りて建物を建てている人

● この土地を貸している人

などに関係がある項目ですので、今回詳しい解説は割愛します。

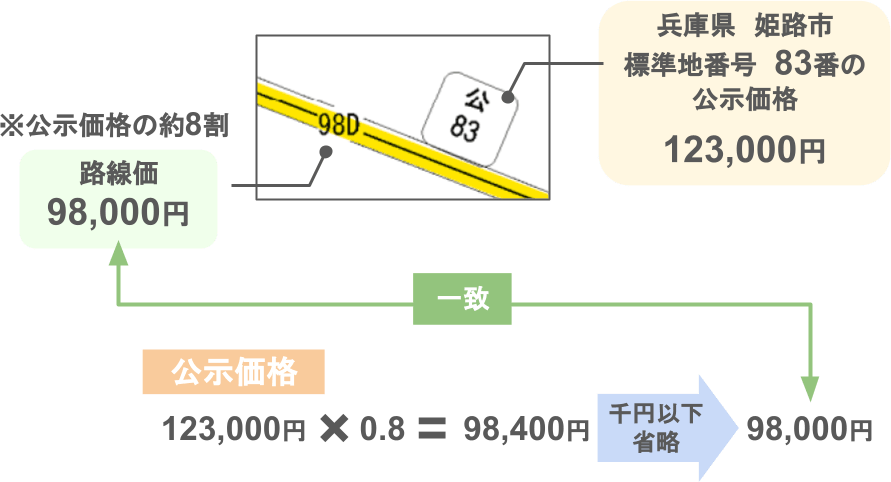

『路線価』は『公示価格』の約8割の価格で設定されていますので、

● 公示価格123,000円の8割は98,400円で、

● 1,000円以下は省略し98,000円となりますので、

きちんと『路線価』の数字と一致しました。

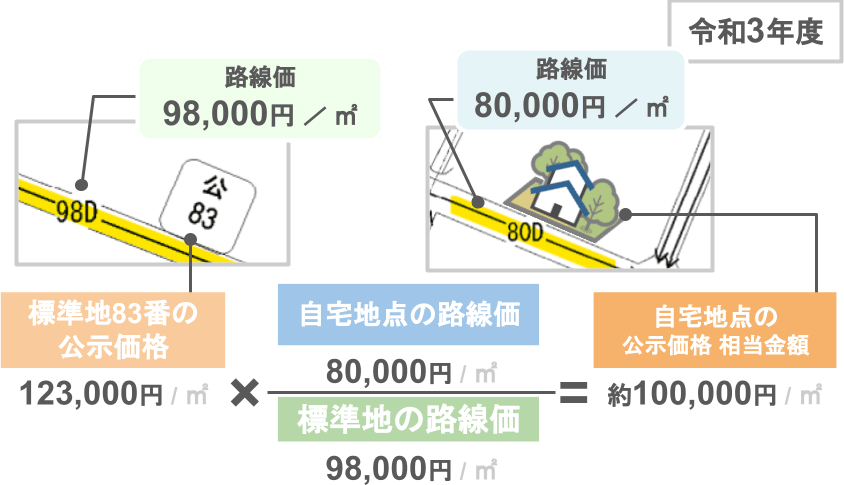

ではこの数字を、最初に確認した『自宅地点の路線価』に当てはめてみましょう。

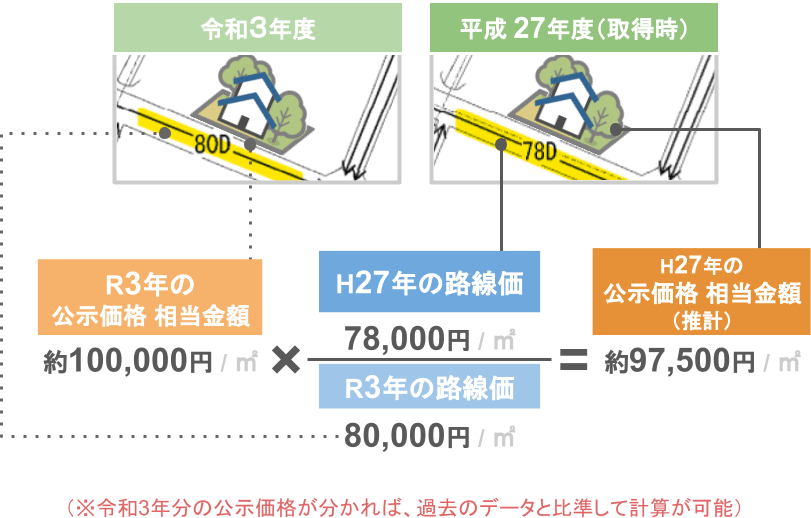

● 令和3年度における『自宅地点の路線価』は80D(1㎡あたり80,000円)で、

●『路線価』98,000円地点の『公示価格』が123,000円なので、

●『路線価8万円の地点』を公示価格相当金額に置き換えると、約10万円となります。

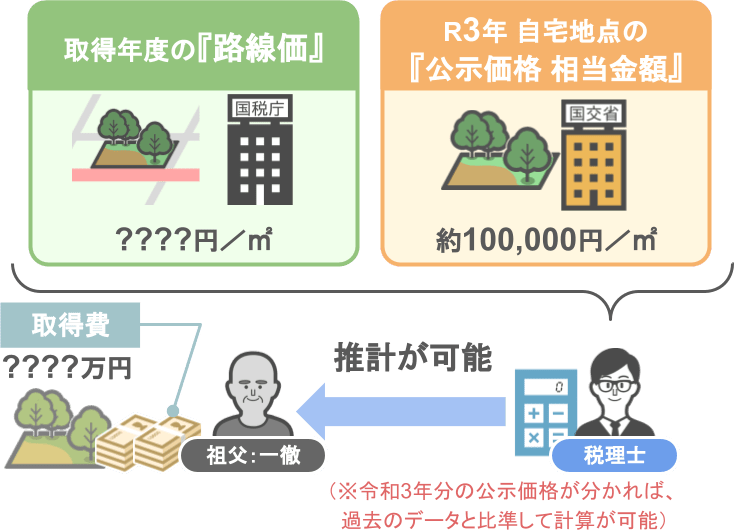

令和3年度における『自宅地点の公示価格相当金額(一般の土地の取引価格)』が1㎡当たり10万円と分かれば、

●『不動産を取得した土地の路線価』を調べることで、

●『不動産を購入した当時の取得費』を推計することができます。

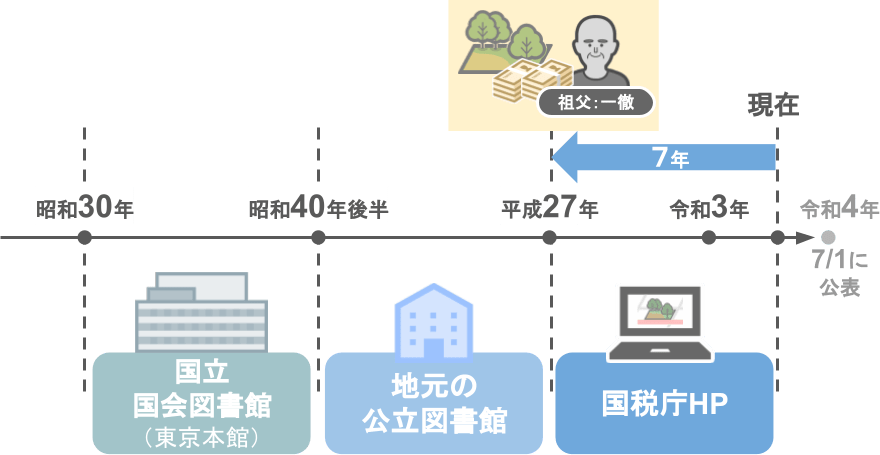

ですが、国税庁のホームページから路線価を調べることができるのは7年前までとなっているので、

それ以前の路線価を調べたい場合は以下の場所で調べる事ができます。

昭和40年後半以降の路線価:

地元の公立図書館

昭和30年以降の路線価を調べたい場合:

国立国会図書館

今回は令和3年から7年前の『平成27年度』を不動産の購入日と仮定して、その年度の姫路市の『路線価』を見てみます。

すると、不動産購入当時における自宅地点の路線価は78D(1㎡当たり78,000円)でした。

ここから令和3年の数字を適用すると、

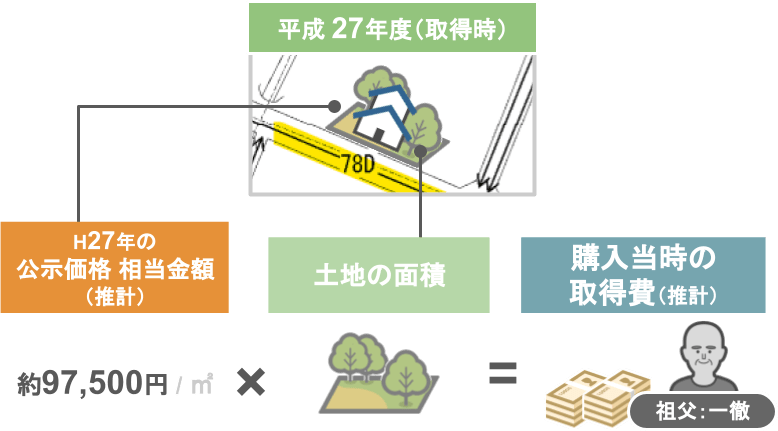

不動産を購入した当時の『公示価格相当金額』は1㎡あたり約97,500円ということがわかりました。

後はこの数字に自宅の面積をかければ、住宅を購入した当時の取得費が推計ができます。

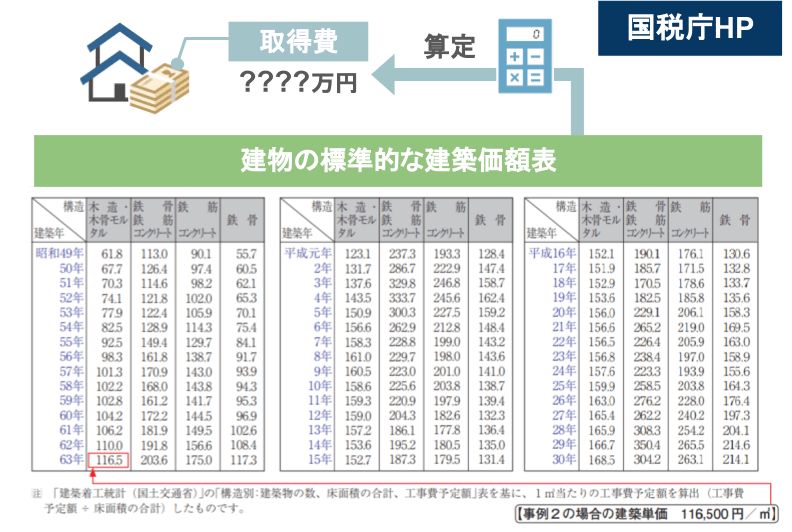

ちなみに建物の価格が分からない時には、

国税庁のホームページで公表されている『建物の標準的な建築価格表』を基として建物の建築価格を算定することにより、

建物の取得価格を計算することも可能です。

さてここまで取得費がわからない時の対応策として四つの方法をお話してきました。

【➀不動産購入当時のパンフレットや広告を不動産業者から取り寄せる】

【➁売主や仲介業者に不動産購入当時の取引記録を開示してもらう】

【➂該当する不動産の登記簿謄本で抵当権の設定額を確認する】

【➃不動産購入当時の路線価を把握し現在の公示価格から推計する】

ここまでお話してきた内容はどれも、

● きちんと証拠を集めることができたり

● 合理的な推計をすることができれば

譲渡所得を計算する上での取得費として計上できる可能性があるものです。

一方次の章でお話しする方法は、国税OBの経験則から申しますと、

譲渡所得を計算する上での取得費として計上しても税務署から否認されるケースの方が多いです。

一応簡単に説明はして行きますが、「どうしても5%ルールを回避したい」という方は、

申告を依頼する税理士に「上記の四つの対応策で取得費を計上できないか」と相談をされるのが良いかと思います。

③この方法は税務署に否認される可能性が高い

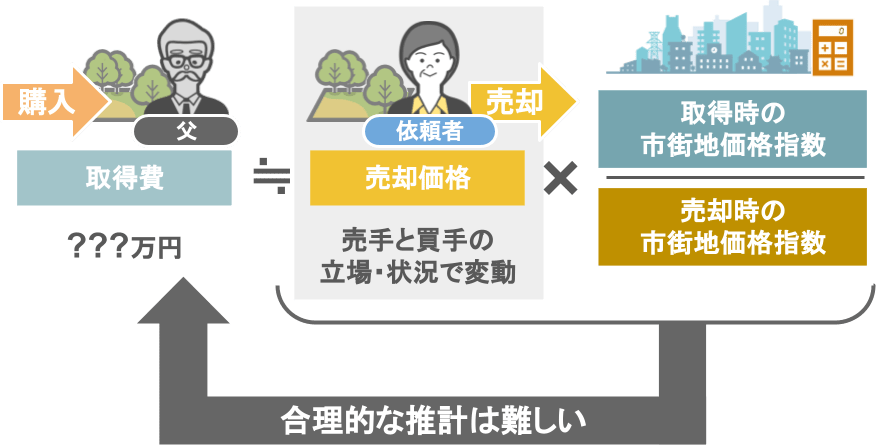

では、ここからは、

取得費がわからない場合の対応策として実行しても、税務署に否認される可能性が高い

【市街地価格指数を使っての取得費の推計】について、

「なぜ国税OBの私がこの対応策をお勧めしないのか」という理由を交えながら、ざっくりと解説していきます。

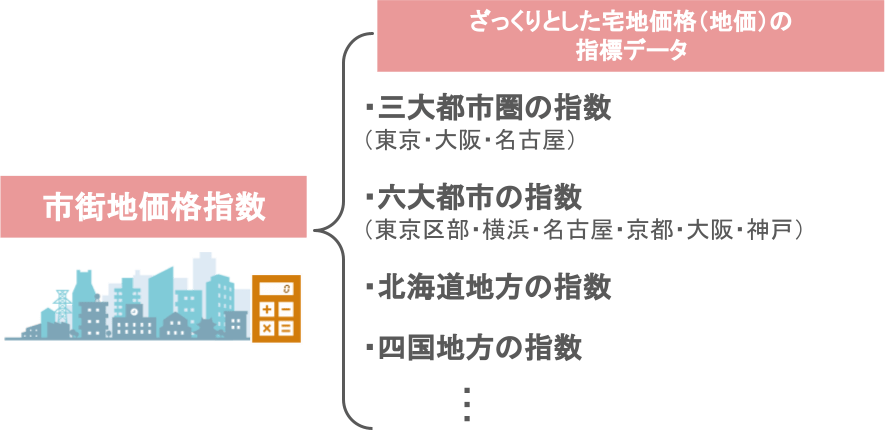

まず、『市街地価格指数』というのは、『全国の主要198都市の宅地を対象に、市街地における宅地価格の推移を表したデータ』でして、

一般財団法人日本不動産研究所が毎年2回調査を実施して指数を計算しています。

インターネットなどの記事を見ますと

「『市街地価格指数』を使えば譲渡所得の計算をする際の取得費が推計できる」

というものも目にしますが、

この方法はよほど計算における理論がしっかりしていないと、高確率で税務署に否認されます。

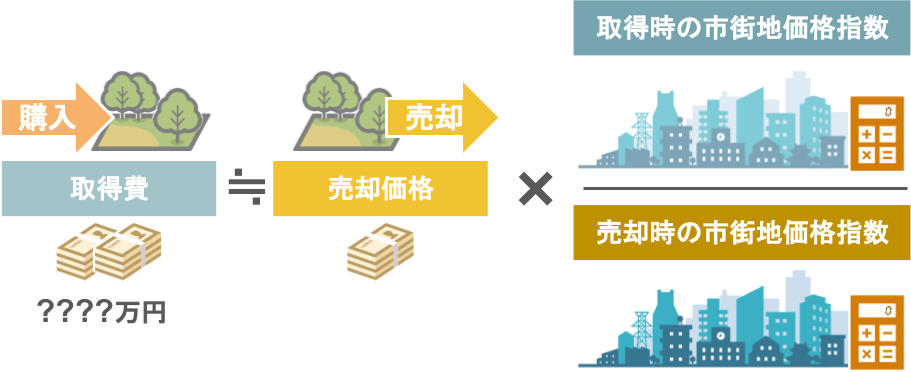

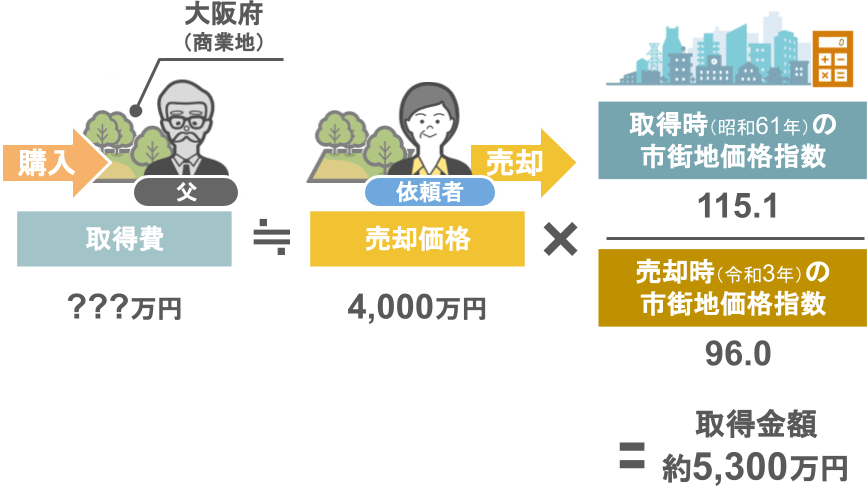

と言いますのも、この方法はこちらの式を用いて土地の取得費を計算するのですが、

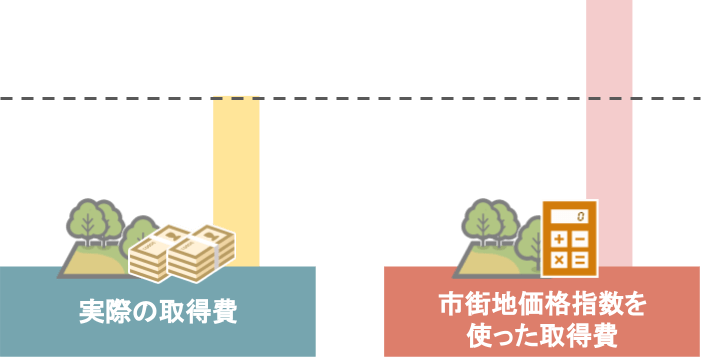

多くの場合、この計算結果である『市街地価格指数を使って出した取得費』と『実際の取得費』には乖離が生じるからなのです。

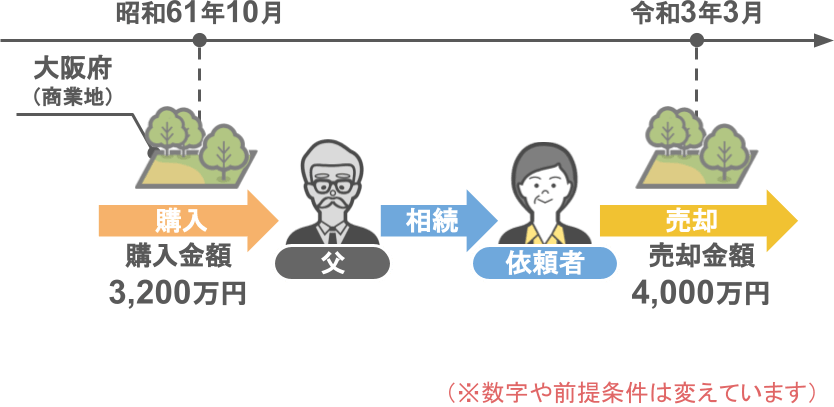

では、実際にどれくらいの差が出るのかを、私が譲渡所得税の申告に携わった案件をもとに見てみましょう。

依頼に来られた方は、亡くなったお父さんが購入した土地を相続し、その後売却をされました。

土地の所在地:大阪の商業地

土地の所在地:大阪の商業地

土地の購入時期:昭和61年10月

購入した金額:3,200万

土地の売却時期:令和3年3月

売却金額:4000万円

もしもこの土地の取得費がわからない場合、『市街地価格指数』で計算すると

土地の売却価格4,000万円×取得時の市街地価格指数115.1÷売却時の市街地価格指数96.0=約5,300万円となります。

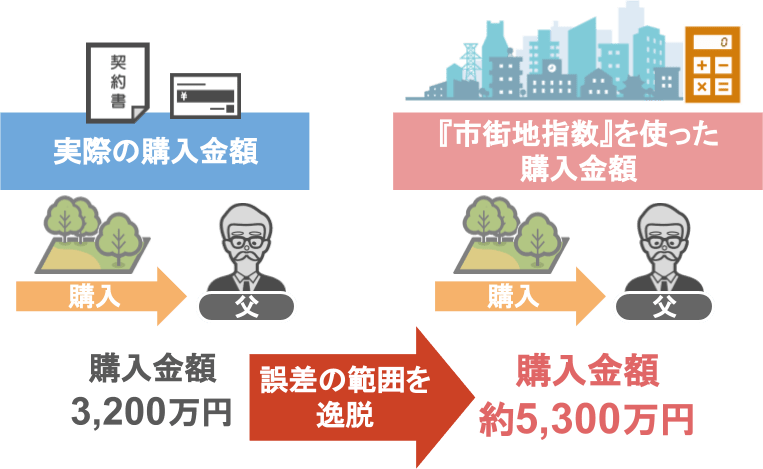

どうでしょうか。

実際にこの方のお父さんが土地を購入した金額は3,200万円円なのに対して

市街地価格指数を用いて取得費を計算すると、当初の購入金額は約5,300万円です。

誤差の範囲を完全に超えて全く違う数字になっていますよね。

なぜこのような大きな乖離が起こってしまうのかと言うと、『市街地価格指数』というのは、

日本の三大都市圏の指数、6大都市の指数、北海道地方の指数、四国地方の指数・・・

というように、『ざっくりとした宅地価格の指標データ』となっているからです。

ですので、かなり専門的な経験やノウハウをもってしても、

「市街地価格指数を使って土地の取得費を完璧に推定する」というのは至難の技なのです。

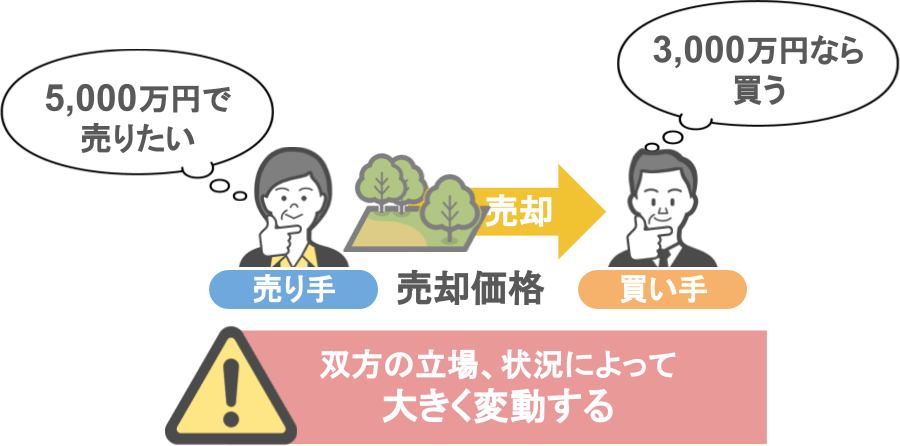

それに、そもそも土地の売買というのは

● 買う側の立場

● 売る側の状況

などによって売却価格は大きく変わってきますので

『市街地価格指数』を使って取得費を求める計算式に、『土地の売却価格』を入れている時点で、

合理性のある取得費の推計は難しい。というわけなのです。

この理論で申告をして通るのであれば、

実際の取得費を隠して市街地価格指数を使った取得費を使い、大きく譲渡所得税を下げることができるのですから、

税務署がこのような方法を安易に認めるはずがありません。

ですので、『取得費』がわからない場合の対応策としては、まずこちらの四つを試していただいて

【➀不動産購入当時のパンフレットや広告を不動産業者から取り寄せる】

【➁売主や仲介業者に不動産購入当時の取引記録を開示してもらう】

【➂該当する不動産の登記簿謄本で抵当権の設定額を確認する】

【➃不動産購入当時の路線価を把握し現在の公示価格から推計する】

『市街地価格指数』を使った取得費の推計は、あくまでもこれら四つのケースを補完するくらいのもの。

という位置づけに留めておいてください。

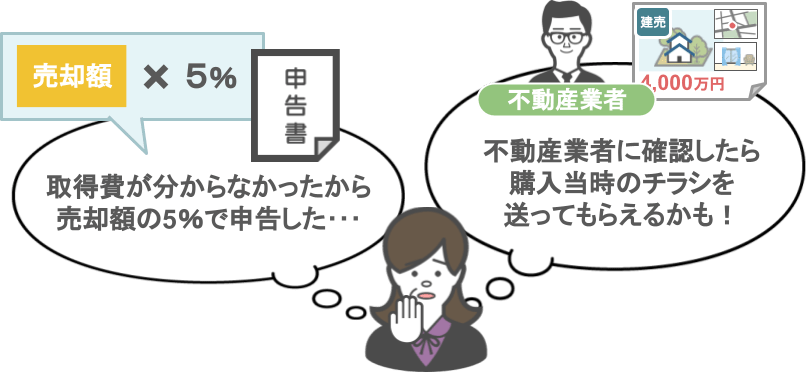

さて、ここまでの話を聞いて、

「あれ?私は以前、譲渡所得税の申告の際に取得費がわからなかったから、取得費を売却価格の5%で計算して申告をしたけど、

不動産業者に確認をしたら購入当時の価格が載っているチラシを送ってもらえるかもしれない。」

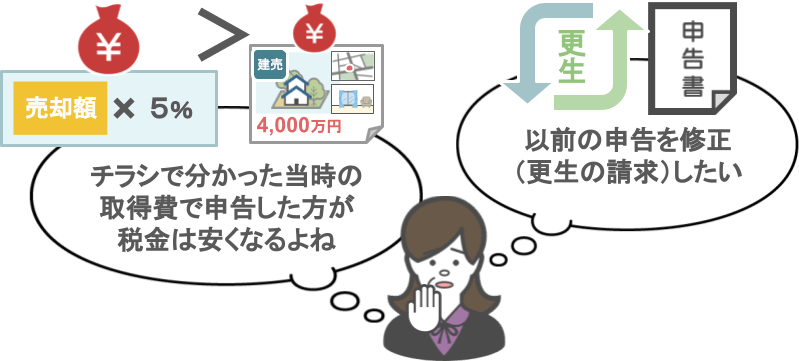

「売却価格の5%で申告するよりも、チラシでわかった当時の取得費で申告をした方が税金は安くなるだろうから、

以前の申告を修正したい」

とこのように思った方もおられるでしょう。

この場合果たして税務署は更正の請求を認めてくれるのでしょうか。

最後の章で解説をしていきます。

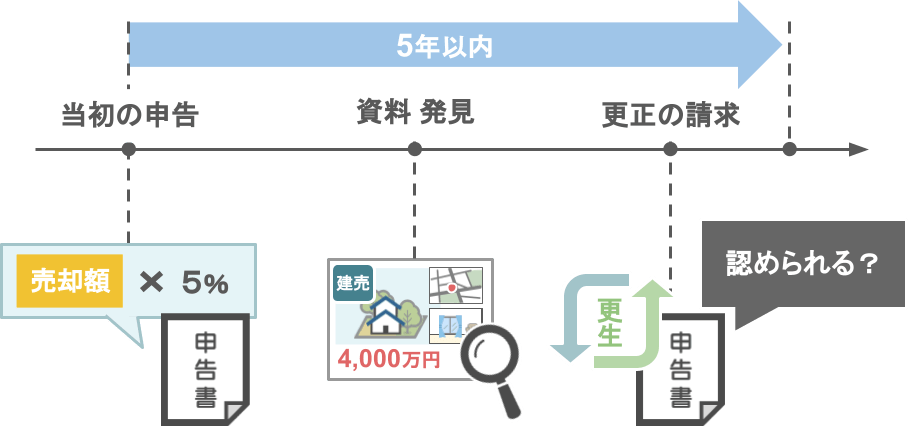

④一度5%ルールで申告をすれば更正することが出来ないの?

● 当初の申告において売却価格の5%で申告をして、

● 申告をした後になって当時の購入価格が分かる資料が出てきた場合、

● 法定申告期限から5年以内でしたら更正の請求は認められるのか?

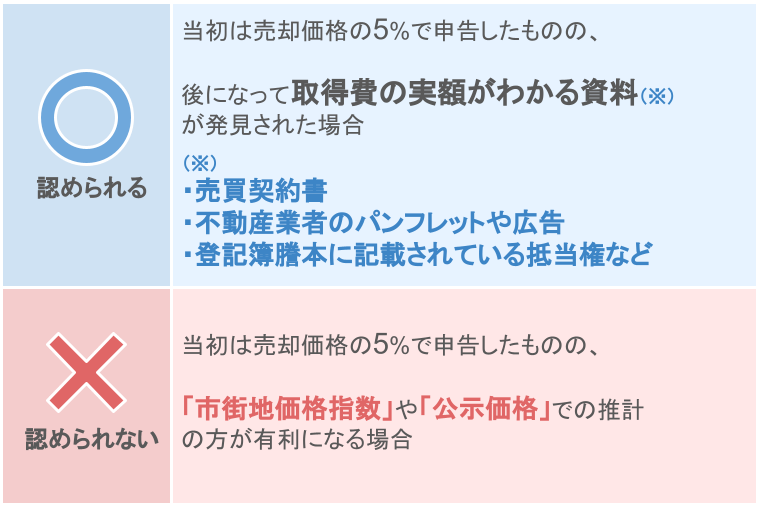

答えとしては、下の表のように【更正の請求が認められるケース】と【認められないケース】があります。

【更正の請求が認められるケース】

当初は売却価格の5%で申告したものの、後になって取得費の実額がわかる資料が発見された場合

つまり

● 売買契約書や不動産業者のパンフレットや広告、

● 登記簿謄本に記載されている抵当権が分かる書類などを手に入れることができれば

● 法定申告期限から5年以内でしたら更正の請求は認められます。

【更正の請求が認められないケース】

当初は売却価格の5%で申告したものの、市街地価格指数や公示価格を使って推計した方が有利になる場合

法定申告期限から5年以内であっても、更正の請求は認められませんので注意をしてください。

まとめ

さて、今回は不動産を売却する際に取得費がわからない場合の対応策4選という内容を見てきました。

順番に復習していきますと、

【➀不動産購入当時のパンフレットや広告を不動産業者から取り寄せる】

【➁売主や仲介業者に不動産購入当時の取引記録を開示してもらう】

【➂該当する不動産の登記簿謄本で抵当権の設定額を確認する】

【➃不動産購入当時の路線価を把握し現在の公示価格から推計する】

というものでした。

その他にも『市街地価格指数』を使って取得費を推定するという方法をインターネットの記事などでよく目にしますが、

この方法で計算した取得費が合理的であると認められるためには、かなりの理論武装が必要になります。

ですので、先ほどもお話ししましたが『市街地価格指数』を使っての取得費の計算はこれら四つのケースを補完するくらいのもの。

という位置づけに止めておいてください。