成人年齢が18歳になることによって起こる相続・贈与の変更点〝4選〟

2022年4月1日から成人年齢が、20歳から18歳に引き下げられることにより、相続・贈与の分野におきましても複数の制度が影響を受けることになります。

具体的には、成人年齢が18歳になることで、

➀従来よりも柔軟な遺産分割が可能になったり、

②家族間での財産の移転時期が短縮されたり、

➂将来の相続税の節税対策が、これまでよりもお得に実行できたりと、こういった複数のメリットを受けることができる一方で、

逆に相続税がかかる人にとっては、

➃税額を大幅に減らすことができる、相続税の未成年者控除の金額が減額される、といったデメリットも生じることになります。

そこで今回の記事では、成人年齢の引き下げに合わせた相続・贈与に関する四つの変更点が、2022年4月1日以降、私たちの暮らしにどのような影響を及ぼすのかについて、1つずつ解説していきたいと思います。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

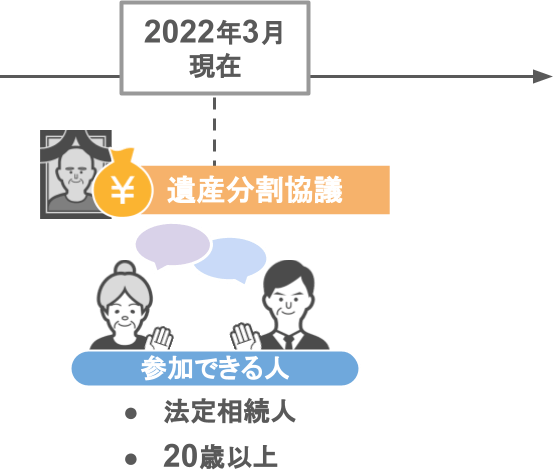

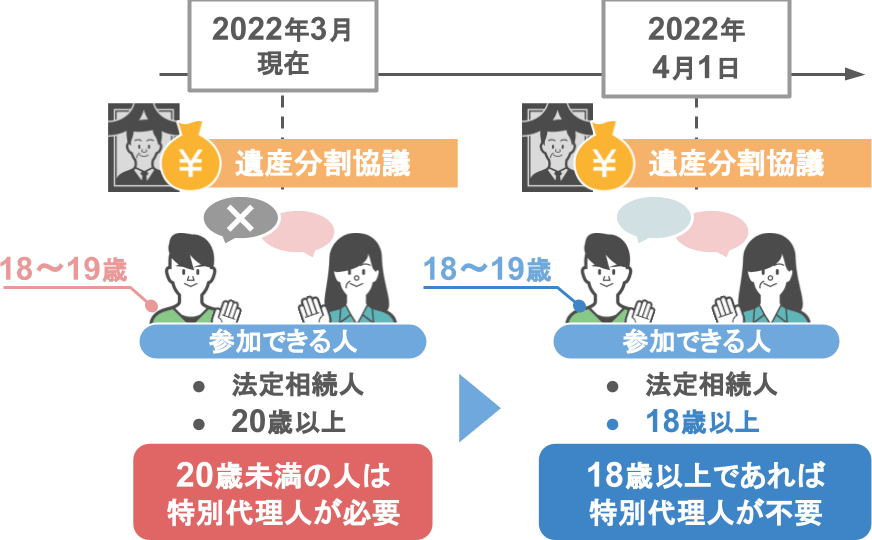

①遺産分割協議の参加可能年齢が18歳からに変更

成人年齢引き下げによる相続・贈与の変更点一つ目は、

【遺産分割協議の参加可能年齢が20歳から18歳になることで、将来の相続税の節税対策が従来よりも実行しやすくなる】というものです。

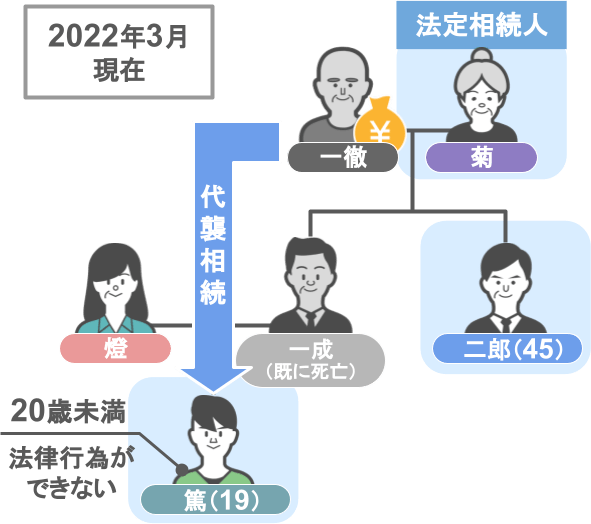

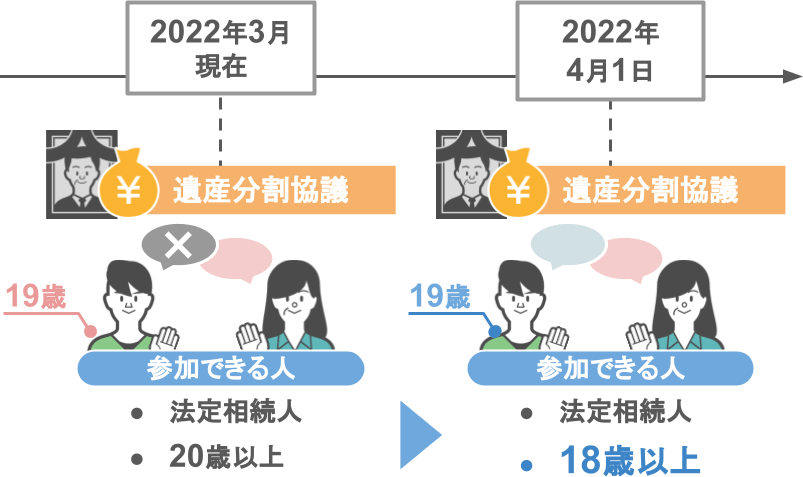

2022年3月現在において、『遺産分割協議』に参加できる人というのは、

● 亡くなった方の法定相続人で、

● かつ年齢が20歳以上の成人に限られています。

つまり、こちらの佐藤家の一徹さんが亡くなった場合、

法定相続人となるのは、

● 配偶者:菊さん

● 子供:次郎さん

● 孫:篤(あつし)さん

(※子供の一成さんが既に亡くなっているので、一徹さんの財産を代襲相続)

となるのですが、相続人の一人である篤さんは、20歳未満で法律行為ができません。

つまり、この3人の間では、正式な『遺産分割協議』を行うことはできないのです。

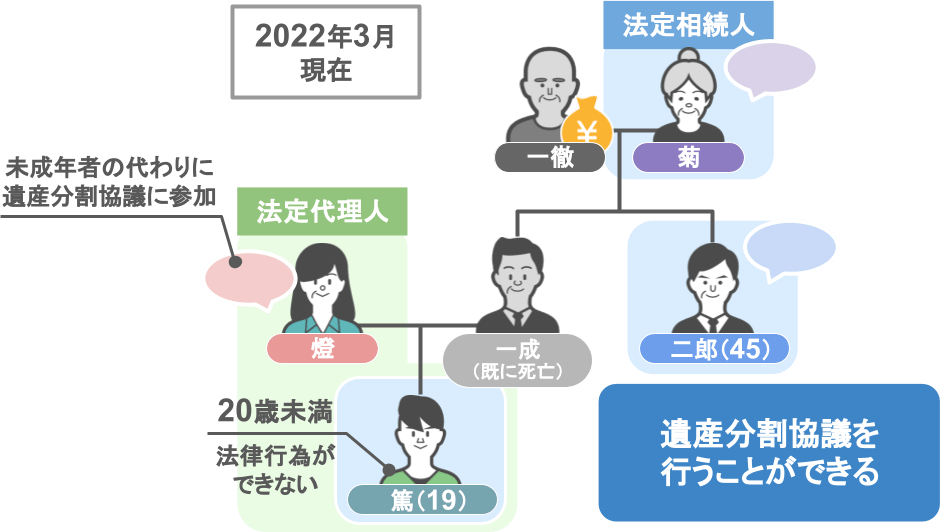

では「相続人に未成年者がいる場合、亡くなった方の財産はどのように分割すれば良いのか?」というと、解決策としては簡単です。

● 自分で法律行為ができない未成年者に代わり、

● 親権者である親が『法定代理人』として『遺産分割協議』に参加すればいいのです。

(※今回のケースで言うと篤(あつし)さんの親である燈(あかり)さん)

そうすれば、佐藤家の相続人達は問題なく『遺産分割協議』を行うことができます。

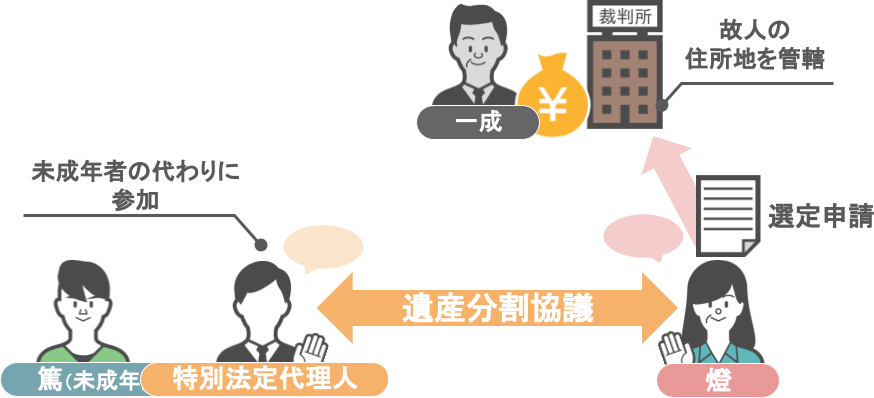

ですが次のパターンでは、親権者であっても、未成年者の『法定代理人』として『遺産分割協議』に参加することができません。

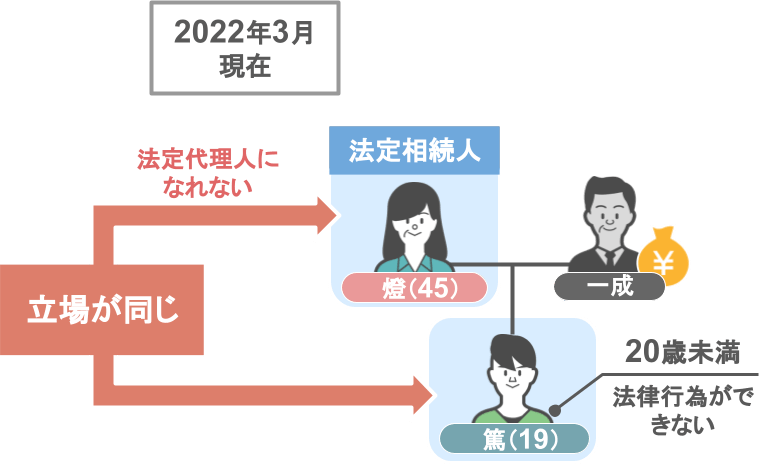

【親が未成年者の法定代理人になれない場合】

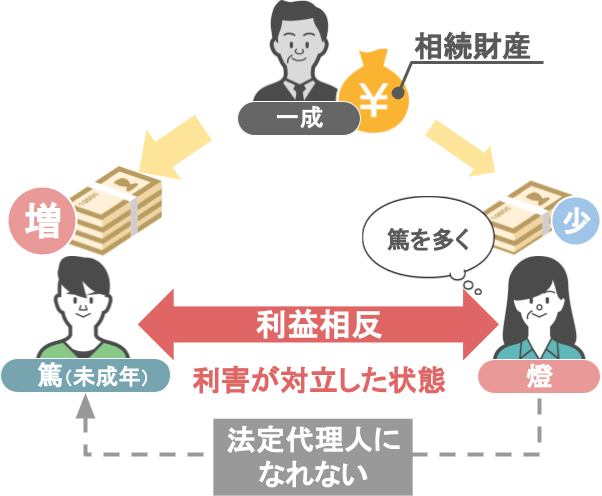

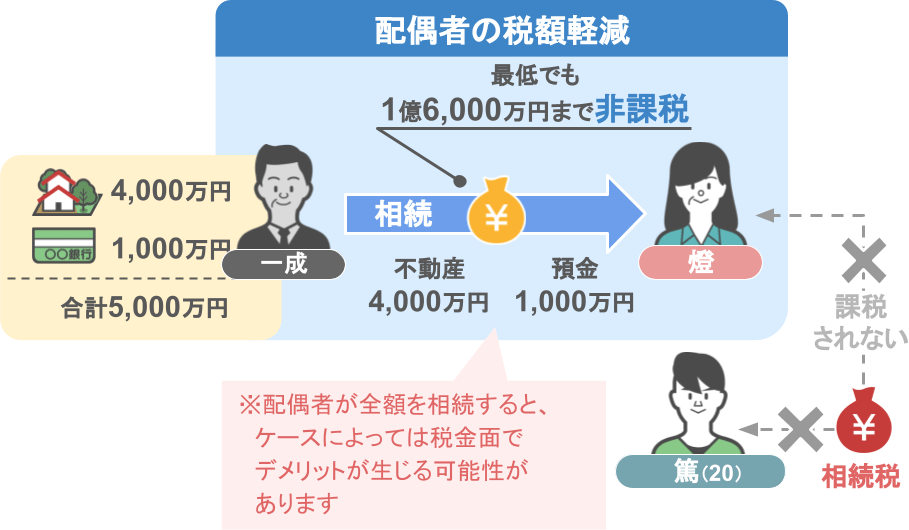

● このパターンにおける被相続人(亡くなった方)は一成さんですから、

● 燈さんと篤さんはどちらも同じ『法定相続人』という立場になっていますよね。

この場合、

● 燈さんが篤さんの『法定代理人』として、篤さんの受け取る財産を少なくすれば、相対的に自分の受け取る財産は増えますし、

● 逆に篤さんの受け取り財産を多くすれば、自分の受け取る財産は少なくなります。

こういった状態のことを『利益相反』と言いまして、利害が対立した状態では、親は未成年の子供の『法定代理人』となることはできないのです。

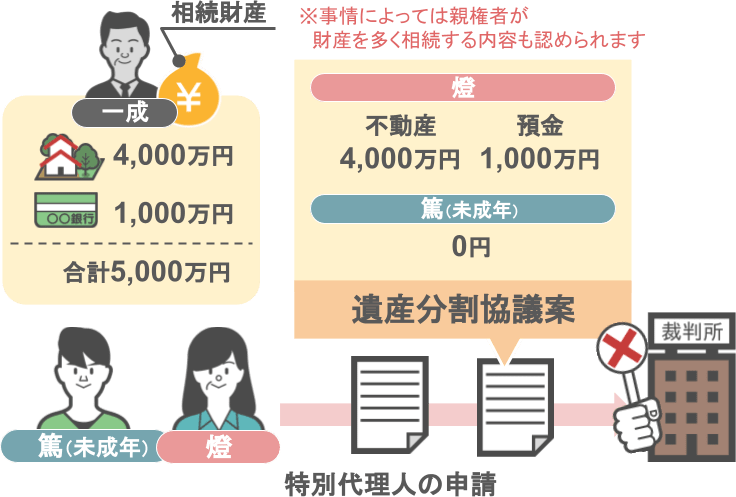

では、「親が未成年の子供の法定代理人となれない場合、どのように『遺産分割協議』を進めればいいのか?」といいますと、

この場合、親権者である燈さんは、

● 被相続人である一成さんの住所地を管轄する家庭裁判所に対して、

● 未成年者の篤さんの代わりに遺産分割協議に参加できる『特別代理人』の選定を申請をする必要があります。

『特別代理人』については、

● 遺産継承権がない親戚、

● 弁護士や司法書士などの専門家、などを『特別代理人』として選ぶ場合が多いのですが・・・、

実は『特別代理人』が選定されたとしても、自由な遺産分割協議ができるわけではありませんので、誰を選んでもあまり大差はありません。

どういうことかと言いますと、

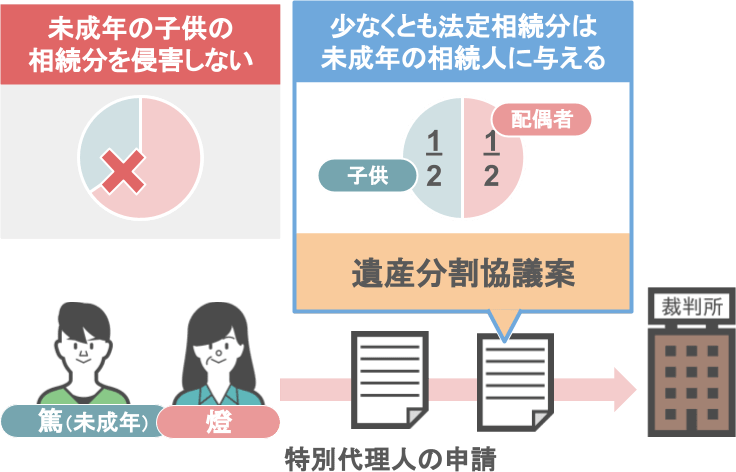

家庭裁判所に対して『特別代理人』の申請をする際には、『遺産分割協議案』も添付する必要があるのですが、

基本的に、この際に提出する『遺産分割協議案』というのは、

● 未成年者の相続分を侵害しないように、

● 少なくとも『法定相続分』は未成年の相続人に与えるように作成する必要があるのす。

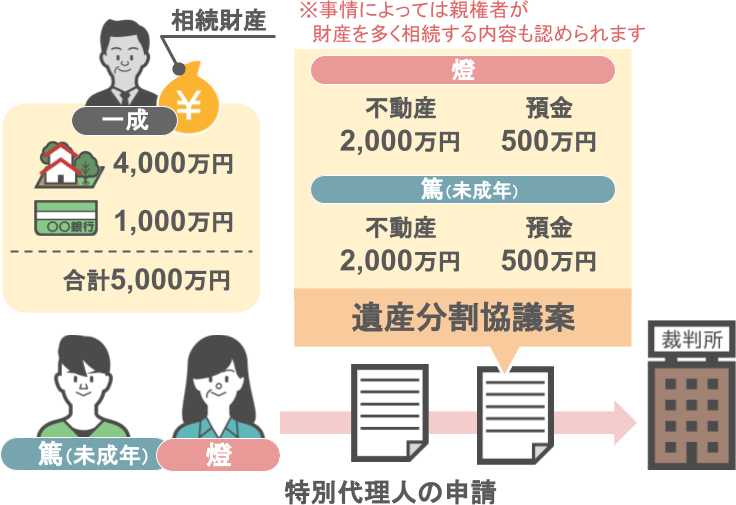

ですので、一成さんの財産が、

● 自宅不動産:4,000万円

● 預金:1,000万円

合計:5,000万円であった場合、

家庭裁判所に提出する『遺産分割協議案』には、

●『法定相続分』どおり、燈さん篤さん其々が、

● 不動産:2,000万円、預金:500万円を相続する、という内容になるんですね。

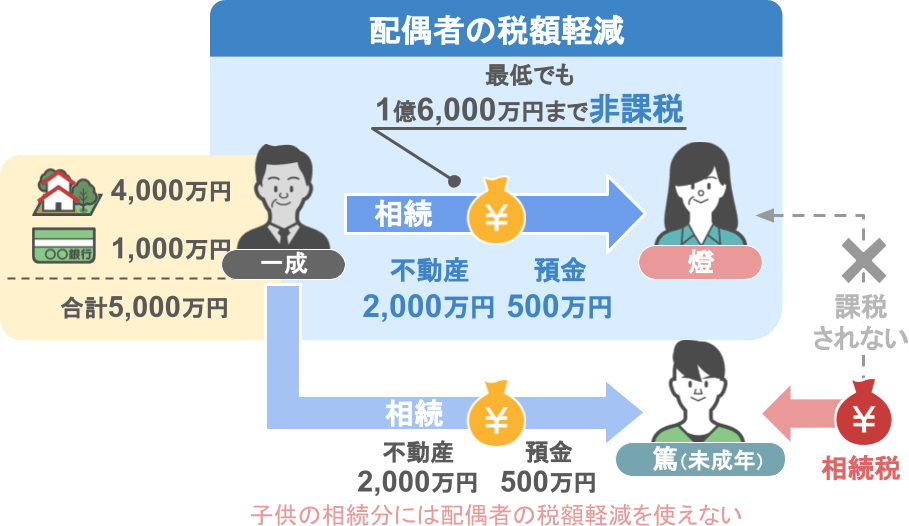

この場合、燈さんは

● 亡くなった方の配偶者なら、最低でも1億6000万円までは非課税で財産を受けられる『配偶者の税額軽減』という特例制度を、

● 自らが相続する2,500万円部分にしか使うことができません。

ですが、

● もしもこの時の篤さんが20歳以上で、

●『特別代理人』を選定することなく『遺産分割協議』に参加し、

●「僕は今回は1円も財産を相続しなくてもいいよ」という選択を取ってくれれば、

● 燈さんは一成さんの財産5,000万円全額に対して『配偶者の税額軽減』を使うことが出来ていたのです。

しかし、実際の篤さんは未成年ですので、

● 「燈さんが全ての財産を相続する」という内容で『遺産分割協議案』を作り、家庭裁判所に提出をしても、

● 特別代理人の選定が認められない可能性がある、というのが2022年3月現在の法律となります。

このように、未成年者がいる場合の財産の分け方はほぼ決まっていますから、誰を『特別代理人』に選んだとしても大差はありません。

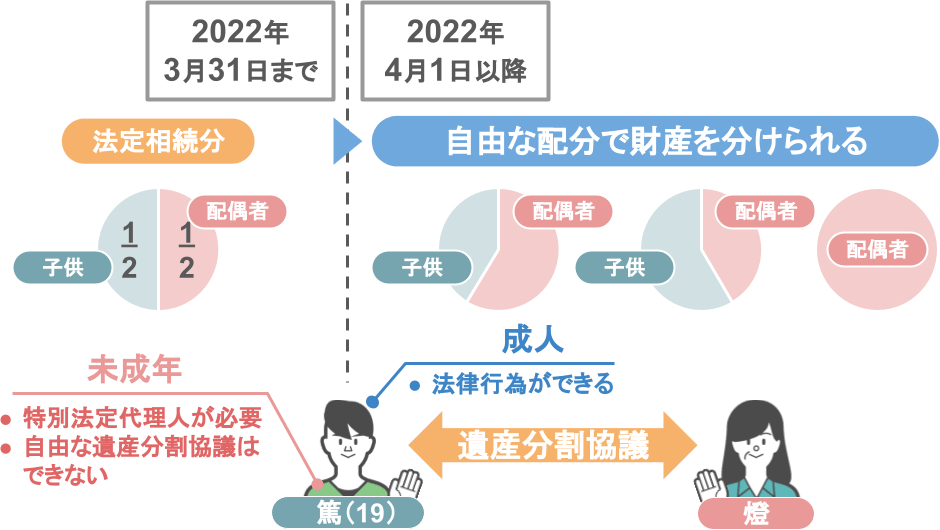

しかし2022年の4月1日からは、遺産分割協議の参加可能年齢が18歳以上となります。

これにより、佐藤家のケースにおいては、

● 篤さんも成人として遺産分割協議に参加することができ、

● 法定相続分に縛られない自由な配分で財産を分けることができます。

つまり、佐藤家同様に

● 相続人の中に18歳19歳のお子さんがいらっしゃる家庭の場合は、

● 2022年の4月から、相続税の節税対策がとりやすくなる。

ということですね。

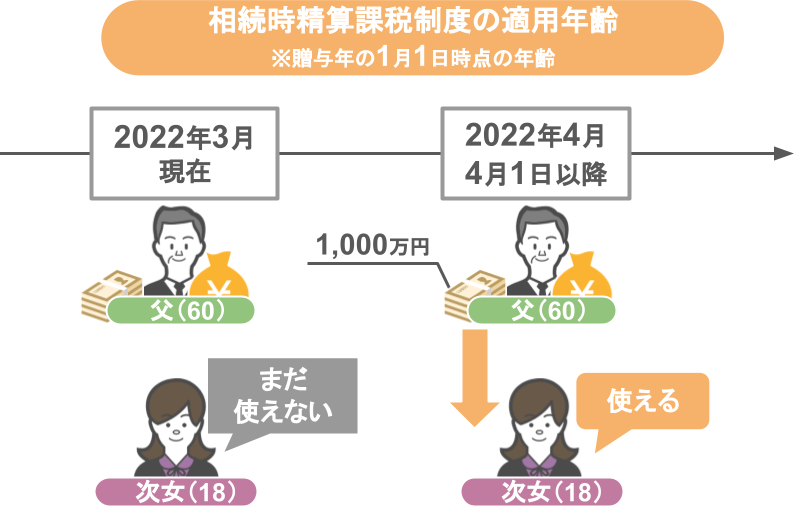

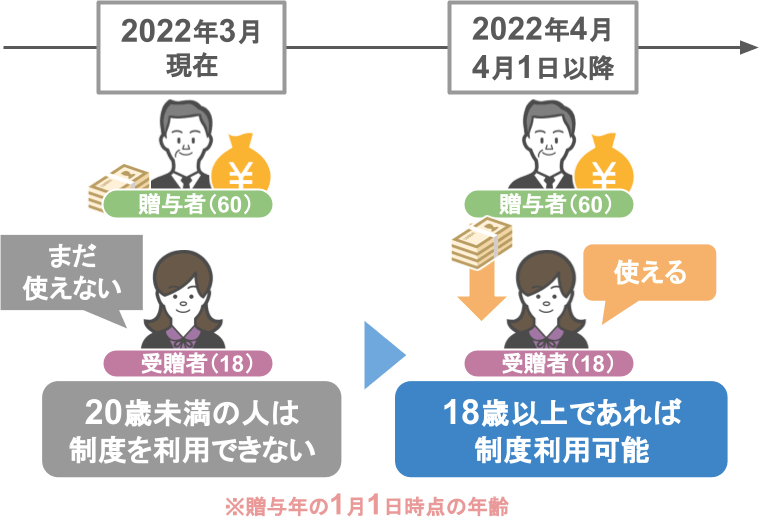

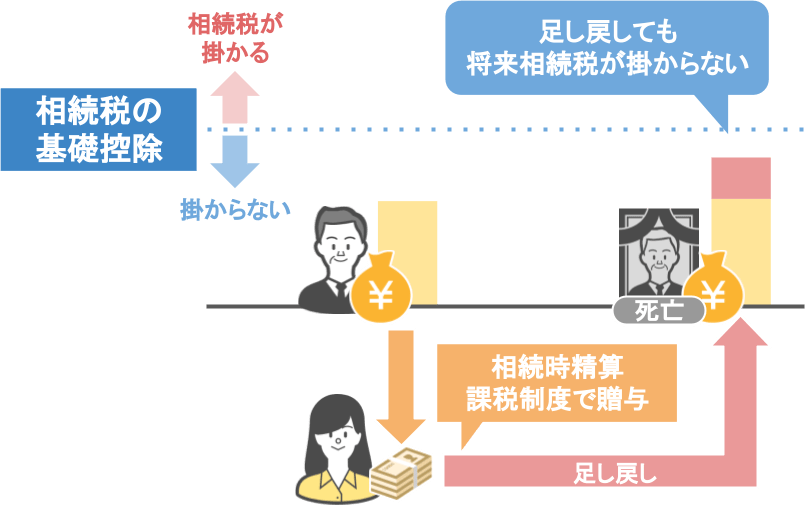

②相続時精算課税制度の適用年齢が18歳からに変更

成人年齢引き下げによる相続贈与の変更点二つ目は、

【相続時精算課税制度の適用年齢が20歳から18歳になることで、将来相続税がかからない家庭においては、家族間での財産の移転をより早く実行できる】

というものです。

どういうことかといいますと、

2022年3月現在における『相続時精算課税制度』は、

● 贈与を受けた年の1月1日時点において、60歳以上となる祖父母や父母から、20歳以上となる子や孫に対して

● 生前贈与が行われた場合、

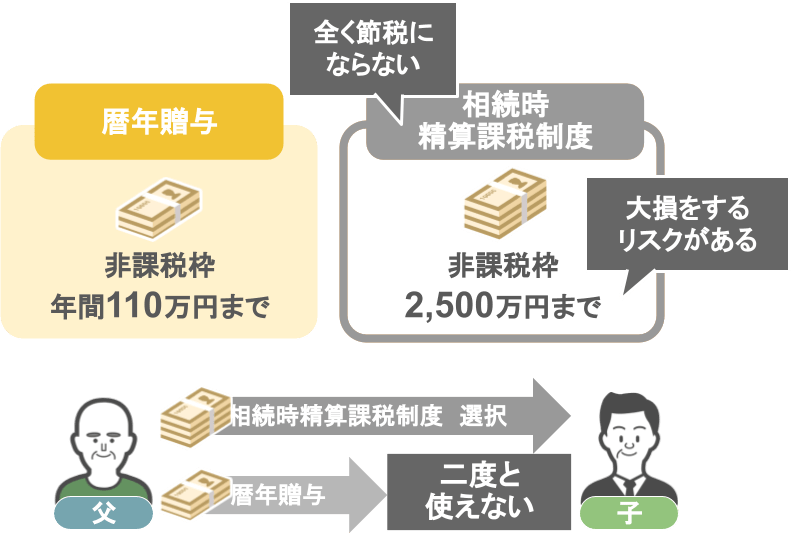

● 贈与者一人につき最大2,500万円まで受け取った金額が非課税となる制度です。

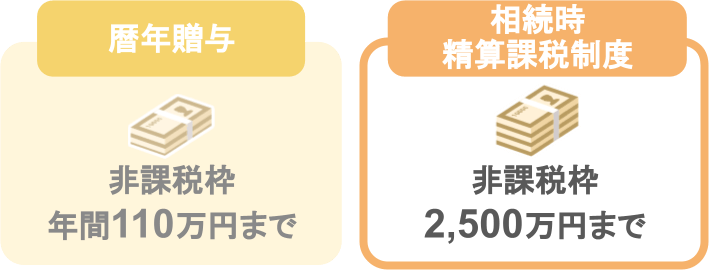

ここまで聞くと、

「年間110万円までしか非課税枠を使えない暦年贈与よりも、2,500万円までなら、いくらでも非課税で贈与が受けられる相続時精算課税制度を活用した方が、手っ取り早く多くのお金の受け渡しができるし、お得じゃない」

とこう思われた方もいらっしゃるかもしれませんが、実はそうではありません。

確かに『相続時精算課税制度』というのは、

● 非課税額も多く、

● 贈与を受けたお金をどのような用途に使っても良い、

という一見使い勝手の良い太っ腹な制度に見えます。

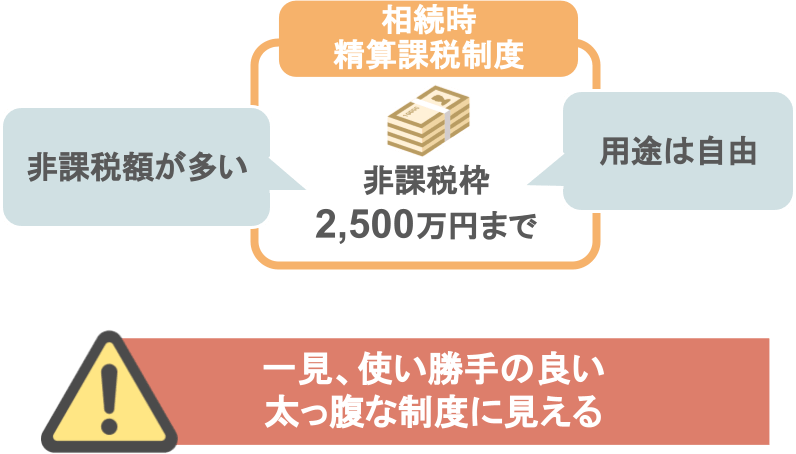

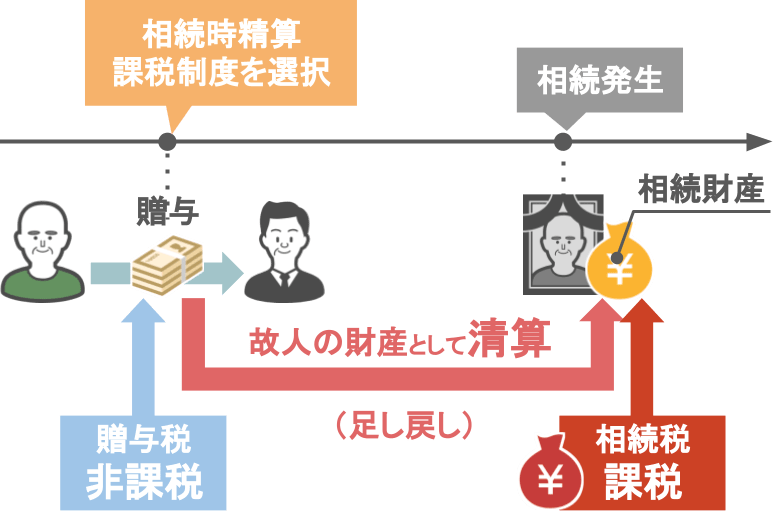

しかしこの制度は、その名前のとおり

● 贈与を行う際には、一旦贈与税を非課税にするのですが、

● いざ相続が発生した時には、これまで非課税としていた分の金額を、故人の財産として清算して課税しますよ、

という制度なのです。

ですので、相続税の節税になると思ってこの制度を使ったとしても、

● 全く節税対策にならないどころか、むしろかえって大損をしてしまうというリスクもありますし、

● 仮に、この制度を父親と子供の間で一度でも選択すると、この親子間では110万円の暦年贈与がもう二度と利用できなくなる

といったデメリットもあります。

これらデメリットの詳しい内容については、こちらの記事で解説しておりますので今回は割愛しますが、

こういった理由から、基本的に私は、

『相続時精算課税制度』を使いたいというお客さんに対し、安易にこの制度を勧めることはありません。

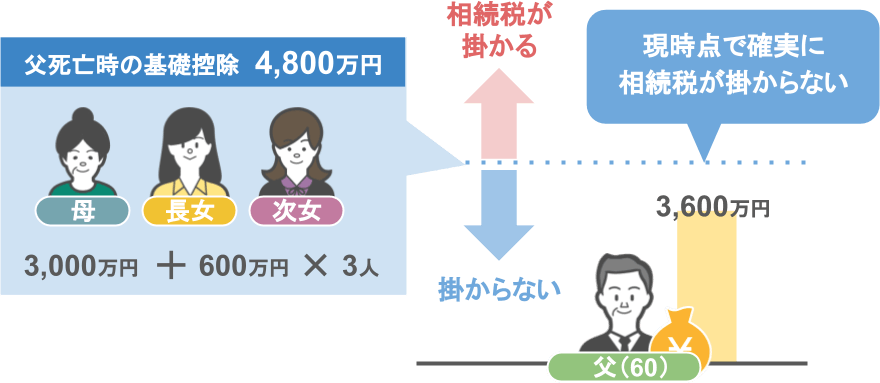

しかし、将来相続税がかからない家庭においては、『相続時精算課税制度』の利用を検討されてもいいかもしれません。

【相続時精算課税制度の利用を検討する価値がある家庭】

例えばこちらの家族のように

『現時点において確実に相続税がかからない家庭』があるとします。

この家庭の場合、

● 生前に父親から20歳以上の子供である長女に対して1,000万円の贈与を行い、

● その1,000万円が父親の死後に相続財産として、足し戻しされたとしても、

● 結局父親の財産は相続税の基礎控除以下ですよね。

つまりこの一家においては、『相続時精算課税制度』を使っても何のデメリットも無いんです。

このように将来相続税がかからない家庭においては、

財産の早期移転という点でみた場合に、『相続時精算課税制度』は十分に有効な手段となります。

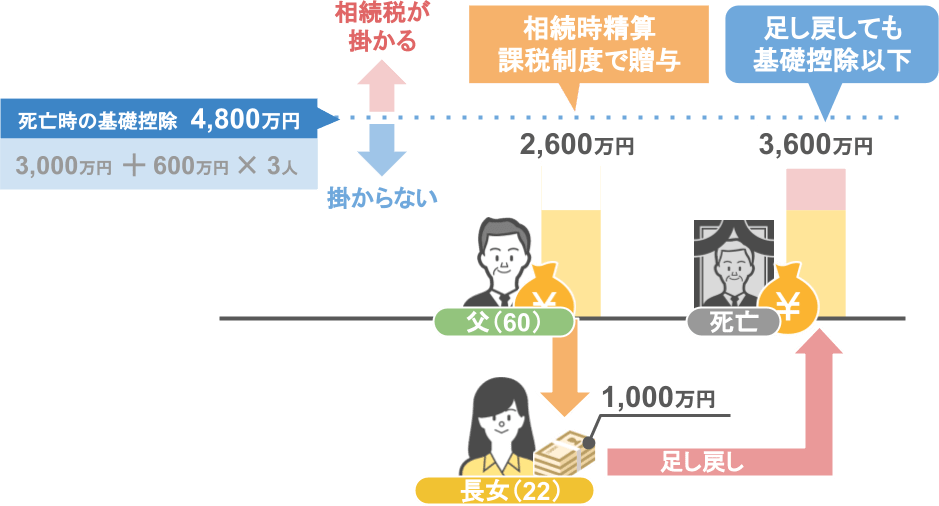

しかし2022年3月時点における制度の適用条件は、

『贈与を受けた年の1月1日時点において60歳以上となる祖父母や父母から、20歳以上となる子や孫に対して生前贈与を行うこと』

となっていますので、今回のモデルケースの父親が、

「次女の夢を応援するために、相続時精算課税制度を使って1,000万円ほどの贈与をしてあげたい」と思っても、

次女の年齢が20歳に達するまでは、この制度を活用することはできませんでした。

しかしこの『相続時精算課税制度の適用年齢』が、2022年の4月1日からは18歳以上となります。

これによりこの父親は、18歳の次女に対しても『相続時精算課税制度』を使って1,000万円の贈与を行うことができるようになる

ということですね。

今回説明したケース以外にも、【相続時精算課税制度を使った方が得をするケース】について、こちらの記事

で詳しく解説をしておりますので、気になる方は先ほどの記事とともにご覧になってみてください。

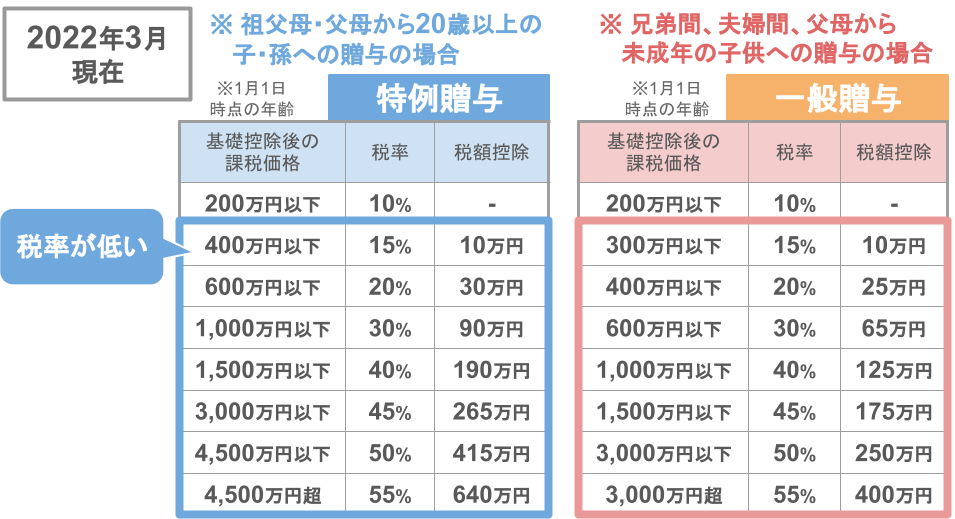

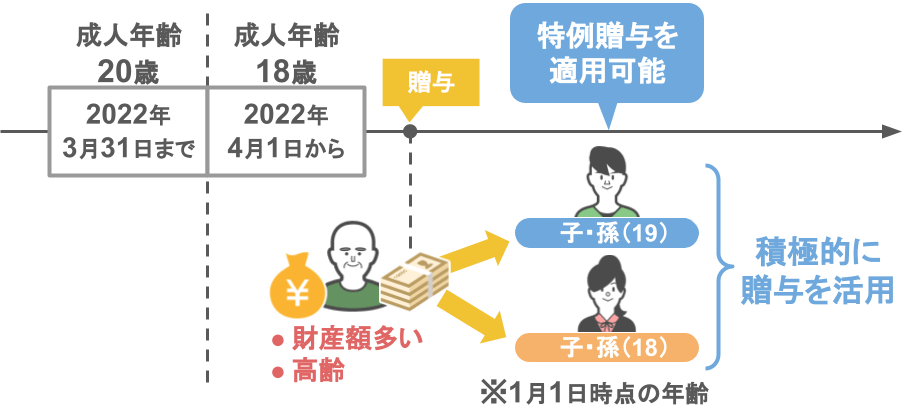

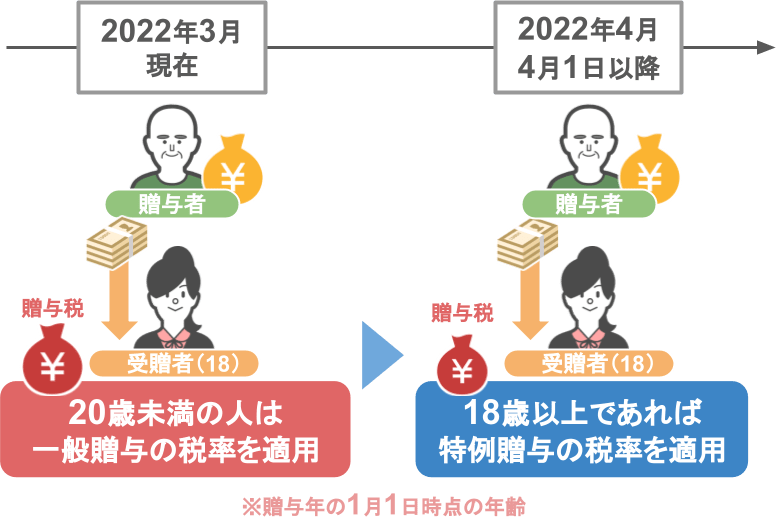

③贈与税の特例贈与の適用年齢が18歳からに変更

成人年齢引き下げによる相続贈与の変更点三つ目は、

【特例贈与の適用年齢が、20歳から18歳になることで、将来の相続税の節税対策がこれまでよりもお得に実行できる】

というものです。

順を追って説明をしていきます。

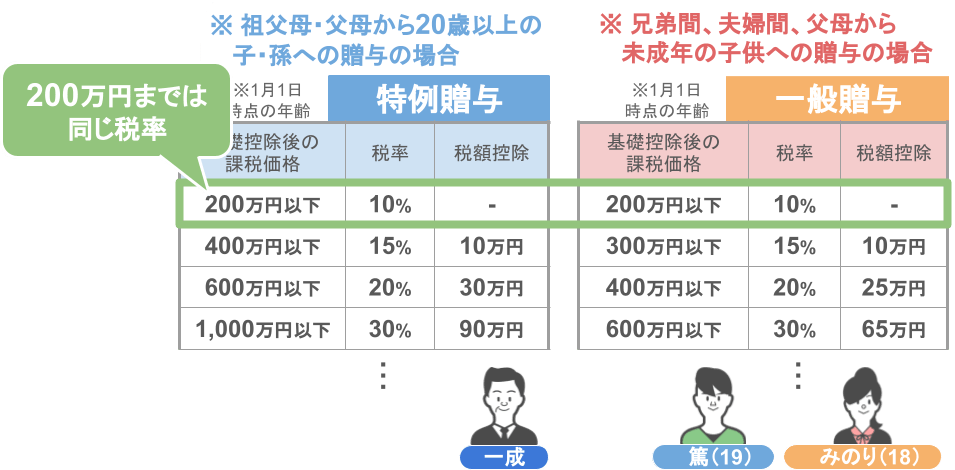

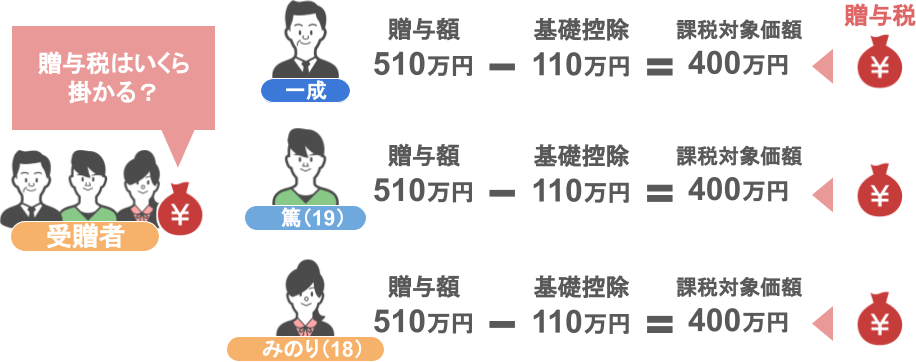

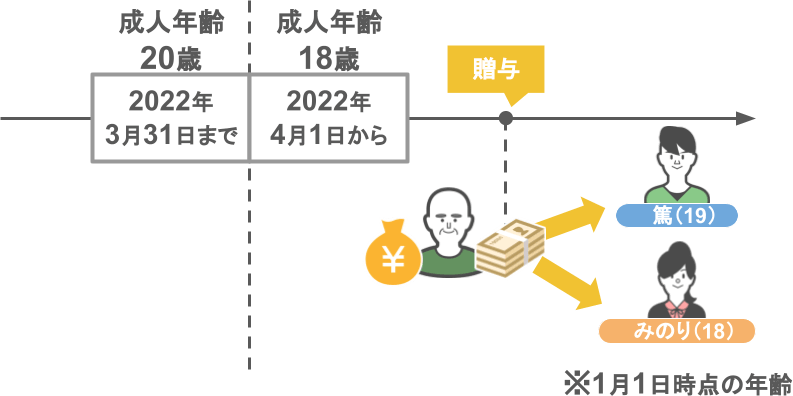

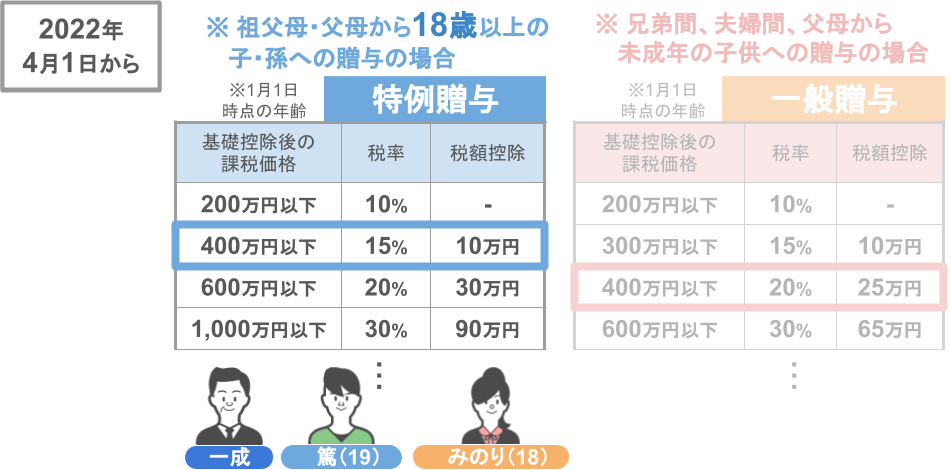

まず贈与税の税率は、

● 両親や祖父母から20歳以上の子や孫に対して行われる『特例贈与』と

● それ以外の関係性の間で行われる『一般贈与』で

異なる税率が設定されています。

そして表をみればわかるように、『特例贈与』の方が低い税率で贈与が可能なのです。

つまり、この『特例贈与』の適用年齢が20歳から18歳になるということは、

「相続税の節税対策が、これまでよりも少しお得に実行できる」

ということですね。

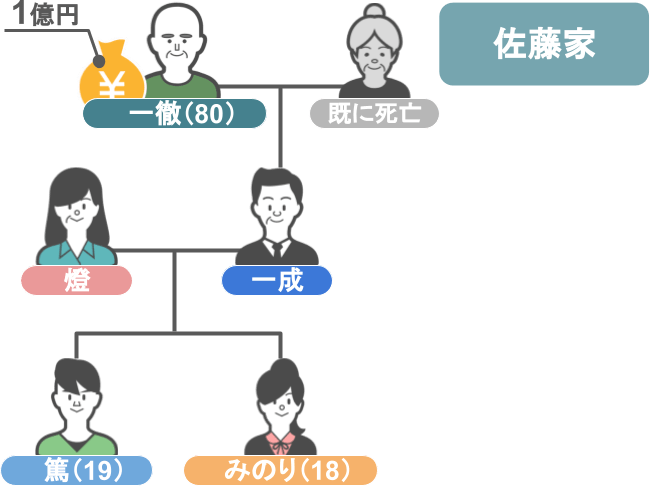

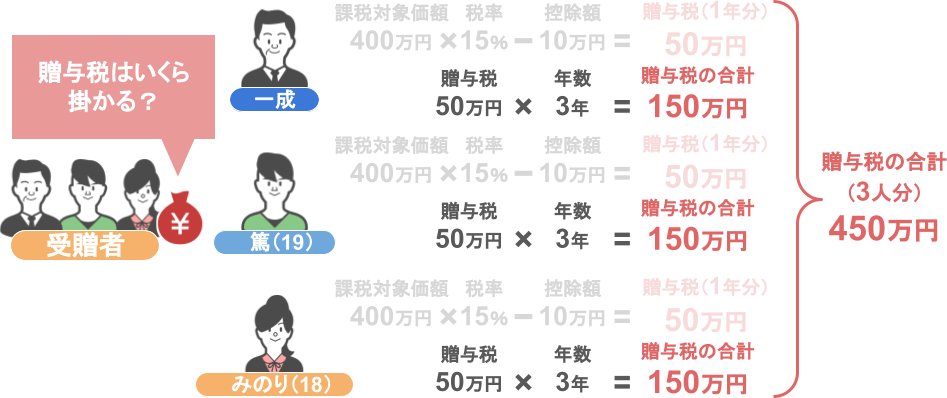

税率表だけを見ても少しイメージが湧きにくいと思いますので、こちらの佐藤家を具体例として見ていきましょう。

今回は、こちらの佐藤家の一徹さんが

【➀相続が発生するまでに何も対策を取らなかったケース】

【②子供と孫二人に310万円ずつの贈与を3年間行ったケース】

【➂2022年3月31日までに子供と孫二人に510万円ずつの贈与を3年間行ったケース】

【➃2022年4月1日以降に子供と孫二人に510万円ずつの贈与を3年間行ったケース】

について検討します。

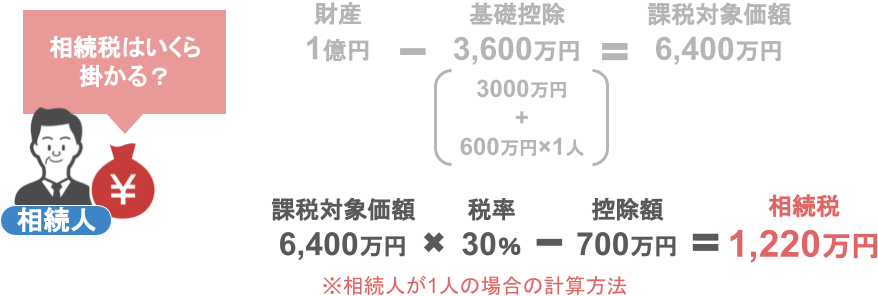

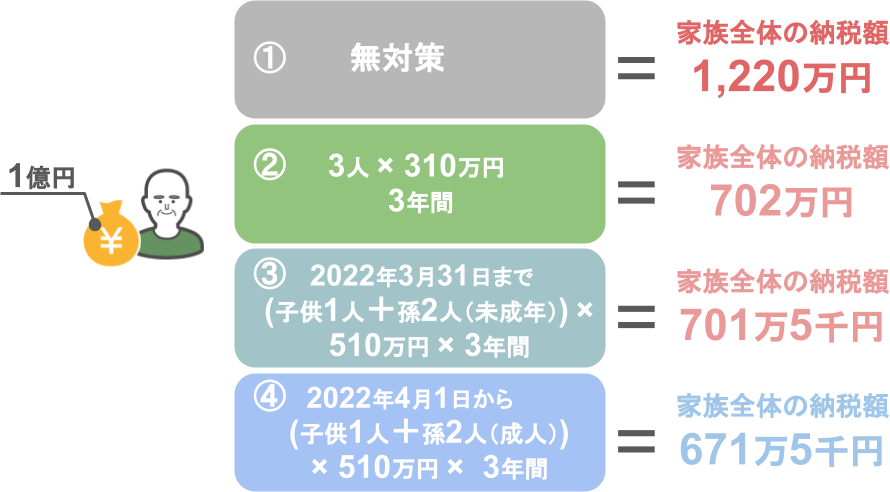

【➀相続が発生するまでに何も対策を取らなかったケース】

ではまず、財産を1億円所有していた一徹さんが、何も生前対策を行わないまま亡くなった場合、

佐藤家の相続人に対する相続税はいくらかかるかを見ていきましょう。

● 一徹さんの財産額1億円から、相続税の基礎控除である3,600万円を引き、

● そこに相続税の税率30%をかけ、控除額700万円を引いた金額1,220万円が、佐藤家全体の相続税額となります。

【②子供と孫二人に310万円ずつの贈与を3年間行ったケース】

次に、財産を1億円所有していた一徹さんが、

● 生前に子供と孫二人に310万円ずつの贈与を

● 3年間行った場合、

佐藤家の相続人に対する相続税・贈与税はいくらかかるかをみていきます。

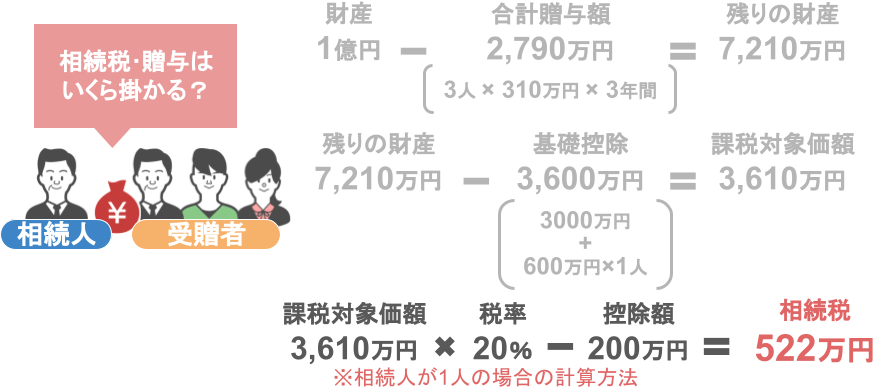

相続税の計算:

● 財産額1億円から、3人に310万円の贈与を3年間行った場合の残りの財産は7,210万円。

● そこから相続税の基礎控除である3,600万円を引き、

● 相続税の税率20%をかけ、控除額200万円を引いた金額522万円が、佐藤家全体の相続税額となります。

贈与税の計算:

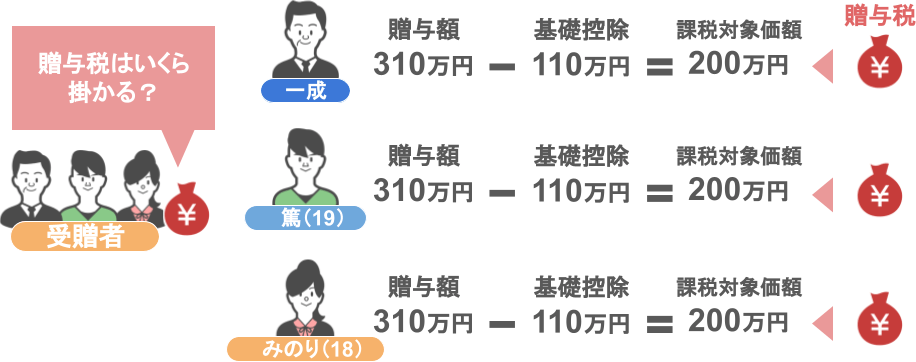

その上で今回のケースにおいて、一成さん、篤さん、みのりさんは生前に一徹さんから、310万円ずつの贈与を受けていたので、

● 310万円から、贈与税の基礎控除110万円を引いた金額200万円に対して贈与税がかかります。

その際の贈与税の計算をするために、先ほどの贈与税の税率表を使うのですが、

贈与を受けた金額から贈与税の基礎控除110万円を引いた残額(贈与額310万円-基礎控除110万円=課税対象額200万円)にかかる税率は、

『特例贈与』『一般贈与』に関わらず10%となります。

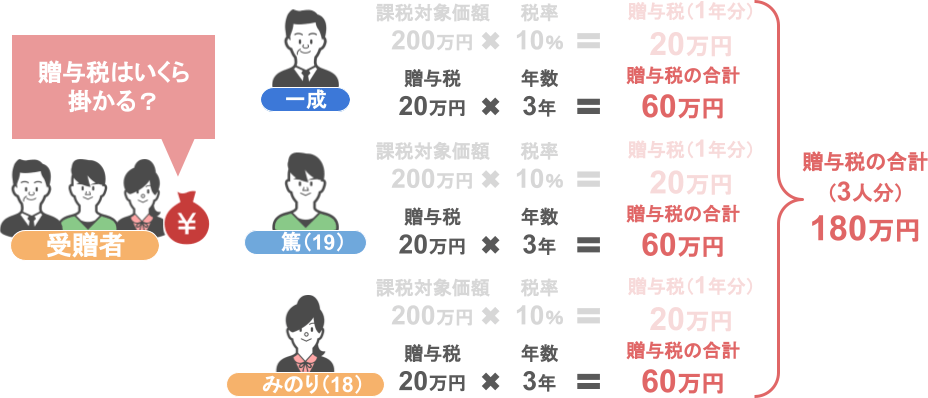

そのため、

● 200万円に税率10%を掛けた金額20万円が、それぞれが1年に支払う贈与税額となり、

● 20万円の贈与税を3年分支払いますので、一人当たりの贈与税の合計額は60万円。

● 3人で合計180万円となります。

相続税と贈与税の合計:

今回のケースにおける佐藤家全体の納税額は、

● 一成さんが支払う相続税522万円に

● 3人それぞれが支払う贈与税の合計額180万円足して

合計702万円となりました。

【➂2022年3月31日までに子供と孫二人に510万円ずつの贈与を3年間行ったケース】

次に、財産を1億円所有していた一徹さんが、

● 生前に子供と孫二人に510万円ずつの贈与を

● 3年間行った場合、

佐藤家の相続人に対する相続税・贈与税はいくらかかるかを見てみましょう。

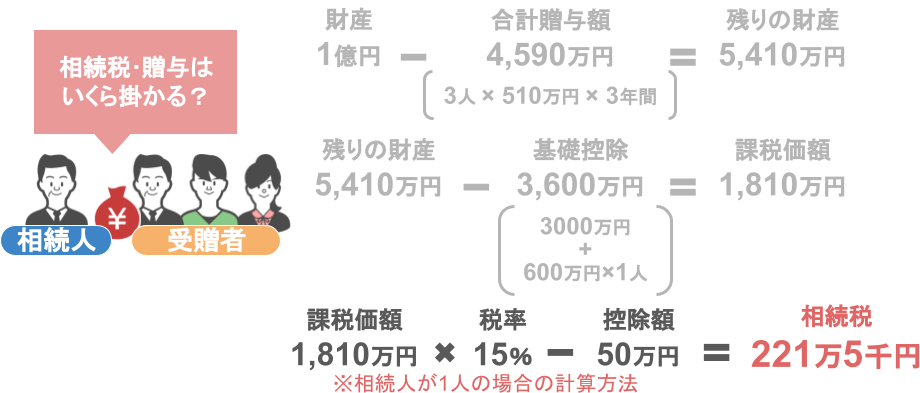

相続税の計算:

● 財産額1億円から、3人に510万円の贈与を3年間行った場合の残り財産は5,410万円。

● そこから相続税の基礎控除である3,600万円を引き、

● 相続税の税率15%をかけ、控除額50万円を引いた金額221万5千円が佐藤家全体の相続税額となります。

贈与税の計算:

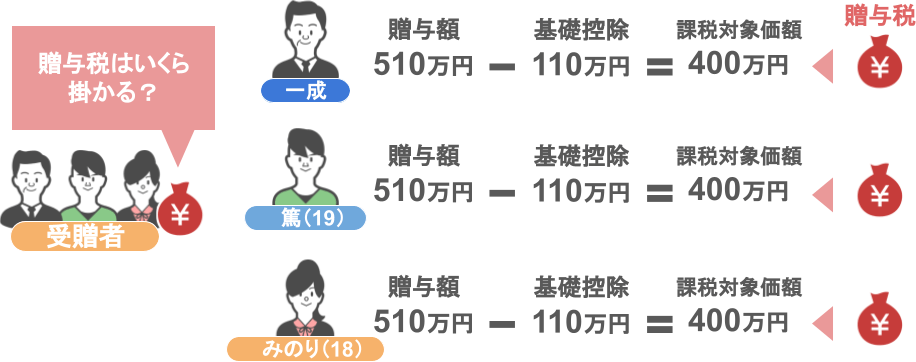

その上で、今回のケースにおいて一成さん篤さんみのりさんは、生前に一徹さんから510万円ずつの贈与を受けていたので、

● 510万円から贈与税の基礎控除110万円を引いた金額、400万円に対して贈与税がかかります。

400万円にかかる税率は、

●『特例贈与』の場合は15%、控除額は10万円

●『一般贈与』の場合は税率20%、控除額25万円です。

そのため、一成さんの贈与税と篤さん・みのりさんの贈与税の計算結果は異なります。

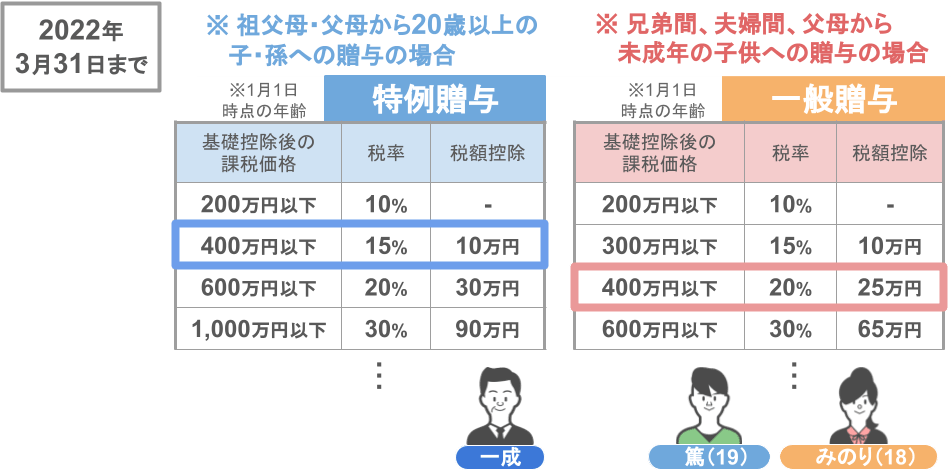

一成さんの贈与税:

● 400万円に税率15%をかけ、控除額10万円を引いた金額、50万円となり、

● その3年分である150万円が合計の贈与税額となります。

篤さん・みのりさんの贈与税:

篤さんとみのりさんはどちらも2022年3月31日までは法律上未成年ですから、『特例贈与』の税率は使えず『一般贈与』の税率で贈与税を計算することになります。

● 400万円に税率20%をかけ、控除額25万円を引いた金額、55万円となり、

● その3年分である165万円が二人それぞれの贈与税額となります。

そして、一成さんと篤さん、みのりさんの贈与税額を合計すると、贈与税の総額は480万円となります。

相続税と贈与税の合計:

今回のケースにおける佐藤家全体の納税額は、

● 一成さんが支払う相続税221万5千円と、

● 3人それぞれが支払う贈与税の合計額480万円を足して、

● 701万5千円となりました。

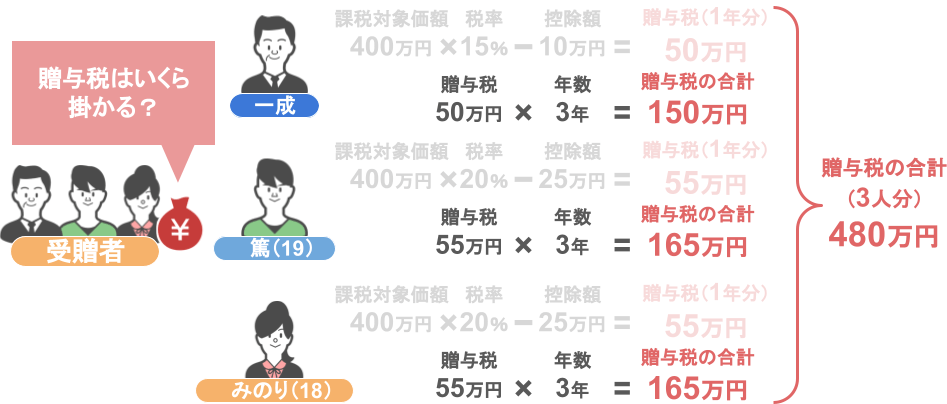

【➃2022年4月1日以降に子供と孫二人に510万円ずつの贈与を3年間行ったケース】

ですが、2022年4月1日以降は、成人年齢が20歳から18歳に引き下げられることで、

先ほど『一般贈与』の税率を適用するしかなかった、篤さんとみのりさんも、

一成さん同様に『特例贈与』の税率を使うことができます。

そうしますと、

贈与税の計算:

● 一成さん篤さんみのりさんが生前に一徹さんから受けていた510万円の贈与から、基礎控除110万円を引いた金額400万円に対して、

● 特例贈与の税率15%をかけ、控除額10万円を引いた金額、50万円が贈与税となり、

● その3年分である150万円が、それぞれが支払う贈与税の合計額となります。

● 150万円の贈与税を3人が支払うので、合計額は450万円ですね。

相続税と贈与税の合計:

今回のケースにおける佐藤家全体の納税額は、

● 一成さんが支払う相続税221万5千円と、

● 3人それぞれが支払う贈与税の合計額450万円を足して、

● 671万5千円となりました。

どうでしょうか、

財産額1億円の一徹さんが、➀~➃の行動を採った場合における佐藤家全体の納税額を比較すると、

➀相続が発生するまでに何も対策を取らなかった場合:

1,220万円

②子供と孫二人に310万円ずつの贈与を3年間行った場合:

702万円

➂2022年3月31日までに子供と孫二人に510万円ずつの贈与を3年間行った場合:

701万5千円

➃2022年4月1日以降に子供と孫二人に510万円ずつの贈与を3年間行った場合:671万5千円

ということになりました。

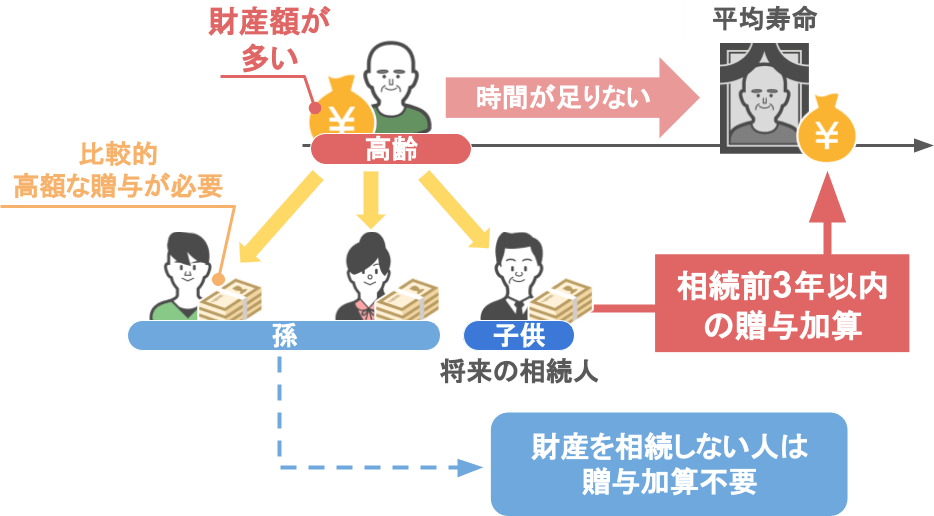

今回のケースは、財産額も多く、贈与者が高齢であったことから、

●『相続開始前3年以内の贈与加算』を回避するために、

● 比較的高額な贈与をしなければならない家庭をモデルに解説をしました。

こういった家庭の方は、

2022年4月1日以降の生前贈与においては、18歳や19歳の子や孫に対しても、積極的に特例税率を使った生前贈与の活用を検討してみてください。

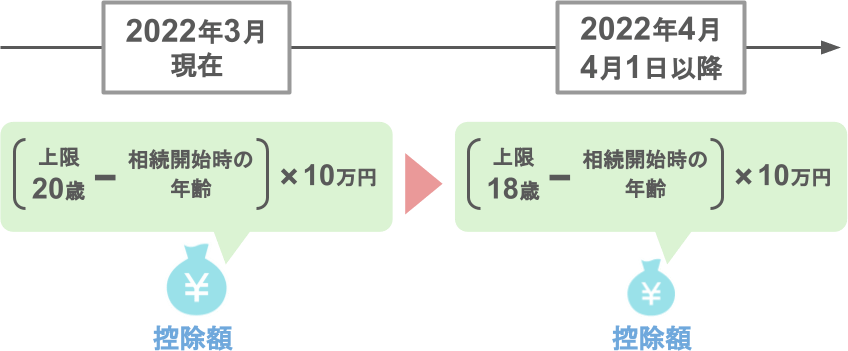

④相続税の未成年者控除の上限が18歳に変更

成人年齢引き下げによる相続贈与の変更点四つ目は、

【相続税の未成年者控除の上限が、20歳から18歳になることで相続税がかかる人にとっては、その税額を大幅に減らすことができる、相続税の未成年者控除の金額が減額される】

というものです。

この変更点に関しては、今回の記事において、唯一納税者のデメリットとなる内容となっています。

どういうことか順番に見ていきましょう。

まず相続税の未成年者控除の概要からお話しします。

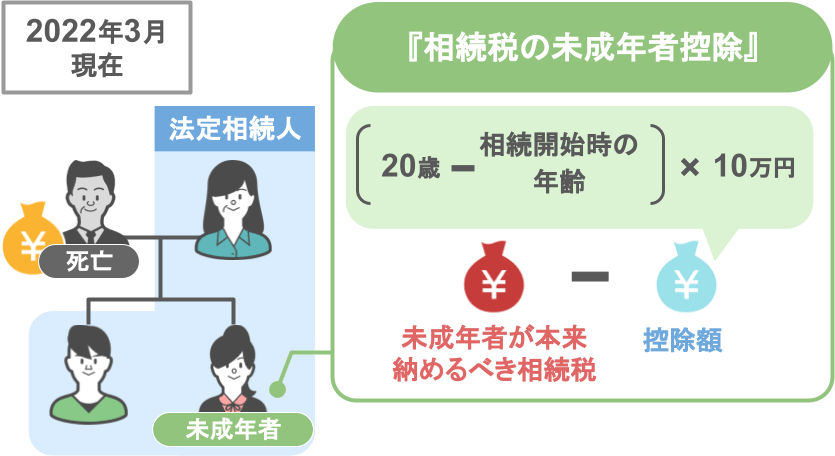

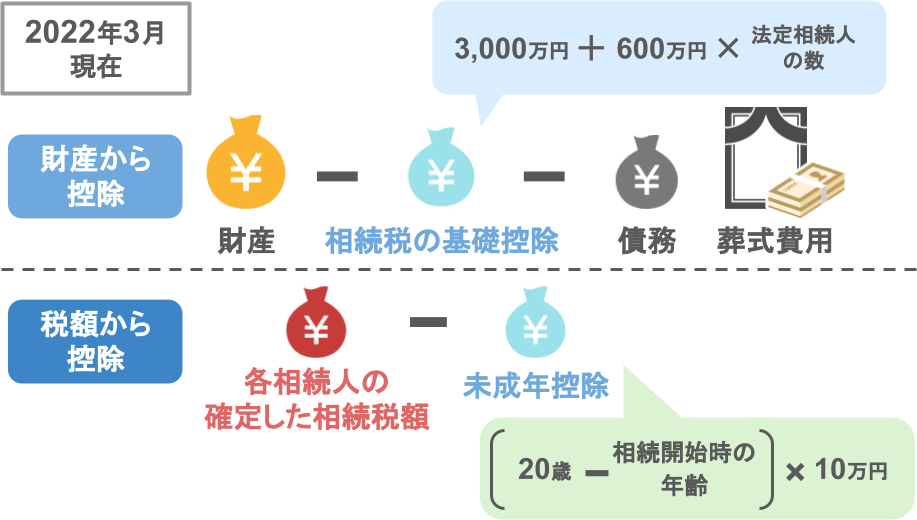

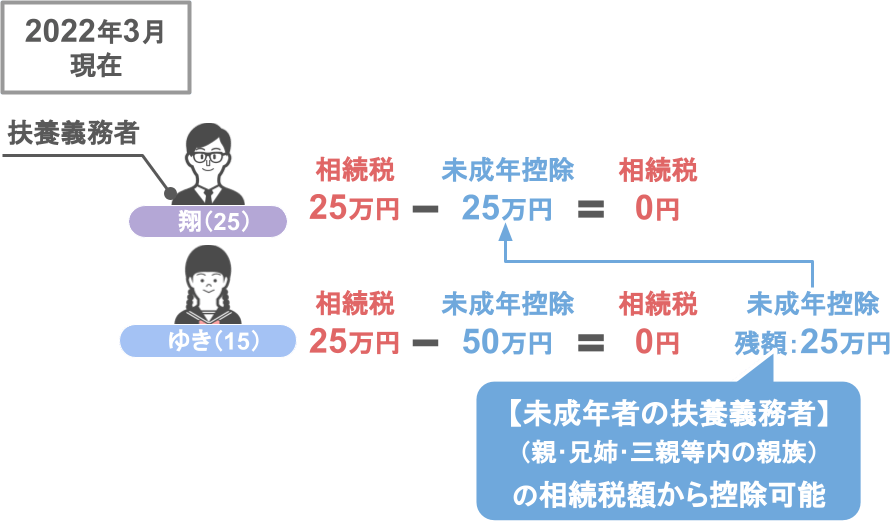

『相続税の未成年者控除とは』

● 相続が発生した際に相続人の中に未成年者がいる場合、

● その未成年者は、20歳ー相続開始時の年齢に、10万円をかけた金額を、未成年者が本来納めるべき相続税額から控除できる

という制度です。

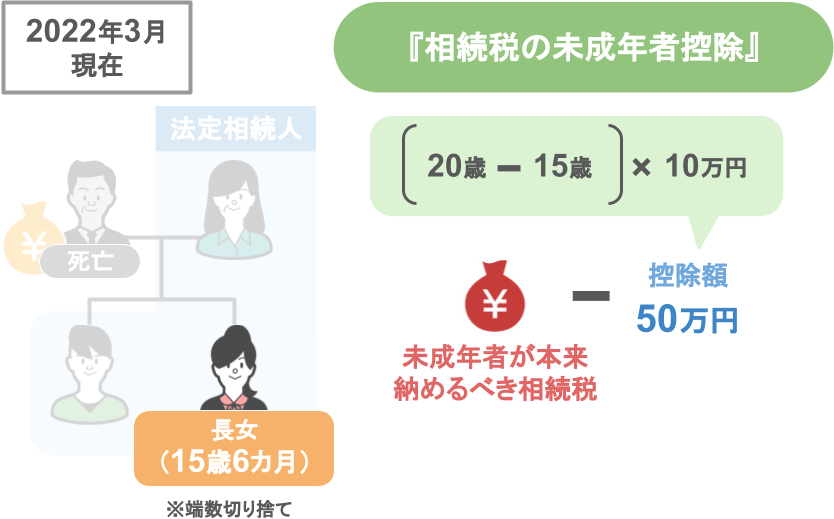

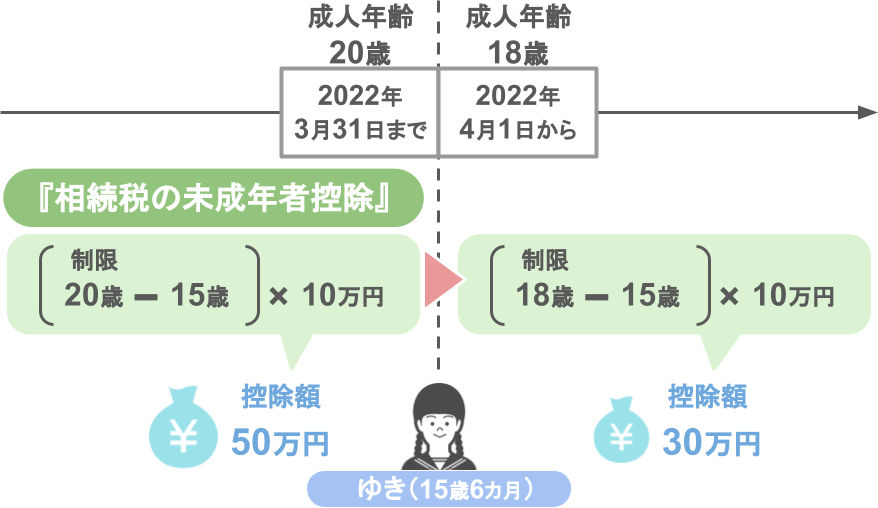

具体的な計算方法をみていきましょう。

● 相続人である長女の年齢が仮に15歳6ヶ月だった場合、

● 未成年者控除の計算においては6ヶ月部分を切り捨て、長女の年齢は15歳です。

ですので先ほどの公式に当てはめると、長女の未成年者控除額は

● 20歳ー15歳×10万円=50万円 ということになります。

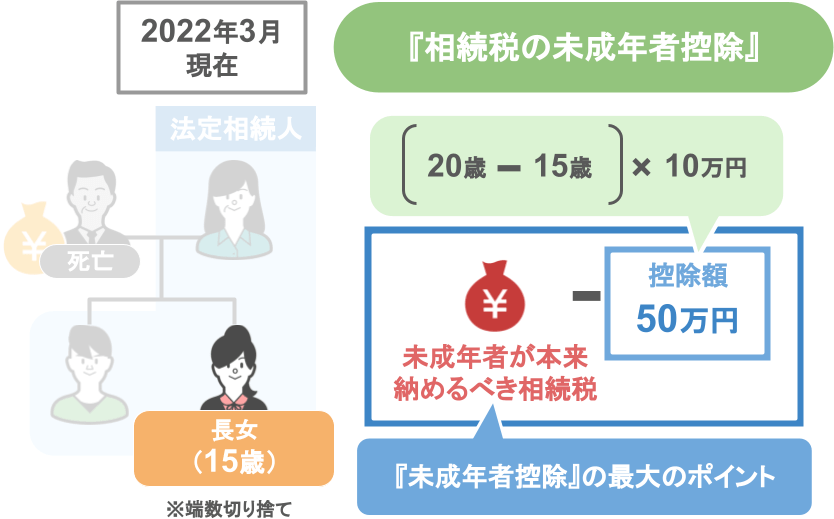

この50万円という控除額に対していまいちピンとこない方もいらっしゃるでしょうが、

この未成年者控除の最大のポイントは、なんといっても、

「本来納めるべき相続税額から、一定額を控除することができる」という部分なのです。

つまり、亡くなった方の財産額から控除を行う『相続税の基礎控除』や『債務・葬式費用』とは違い、

「各相続人の確定した相続税額から、直接一定額を控除できる」という部分がものすごく大きいのです。

実際にこちらのモデルケースを使ってみていきましょう。

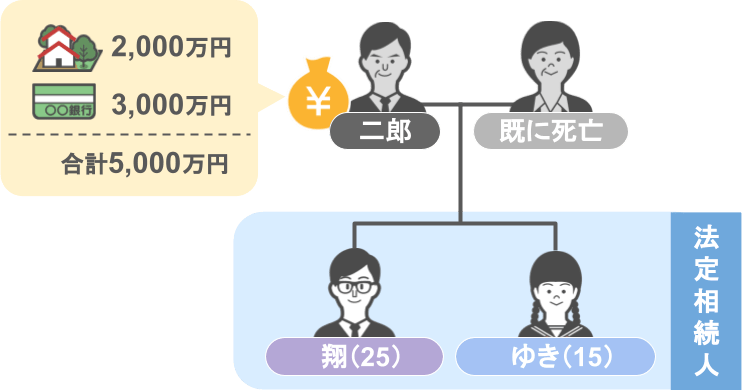

今回亡くなった次郎さんは、

● 不動産:2,000万円

● 預金:3,000万円

合計で5,000万円の財産を所有していました。

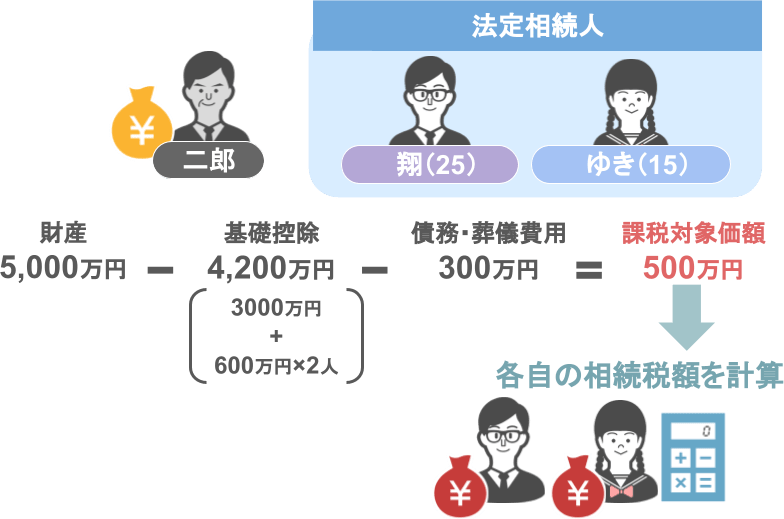

● 財産5,000万円から、相続税の基礎控除4,200万円と、債務・葬式費用として300万円を引き、

● 課税対象額は500万円です。

あとはこの金額を基に、それぞれの相続税額を計算するのですが、詳しい計算方法はこちらの記事で解説しておりますので、

気になる方はチェックをしてみてください。

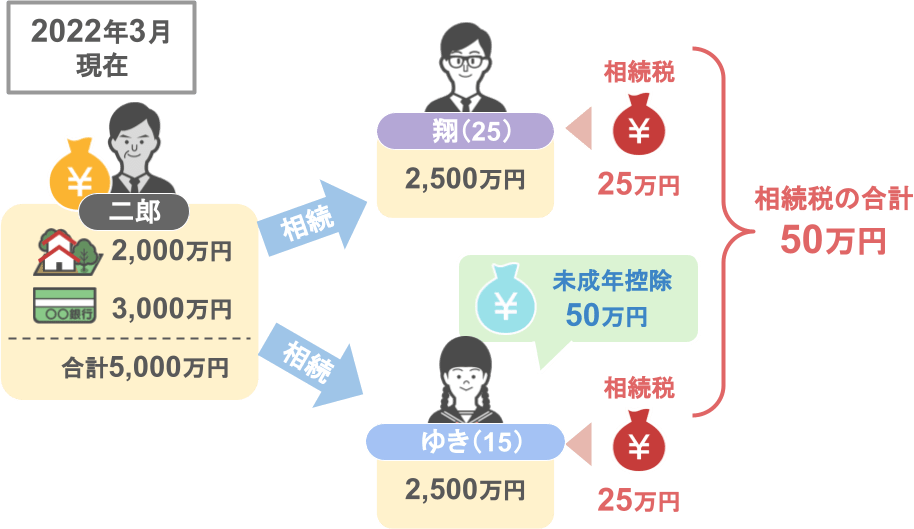

計算の結果、翔さんとゆきさんの相続税額は、

● 各自25万円、合計50万円となるのですが、

● ゆきさんには50万円の未成年者控除がありますので、

● 相続税額25万円から50万円を引いて、ゆきさんの相続税額は0になります。

その上で、ゆきさんの未成年者控除額は、まだ25万円部分が使われていません。

この残額については、未成年者の扶養義務者(親や兄弟、その他3親等内の親族)の相続税額から控除することが可能です。

ですので、

● ゆきさんの扶養義務者である、翔さんの相続税額25万円から未成年者控除の残額25万円を引いて、

● 翔さんの相続税額も0になる、ということですね。

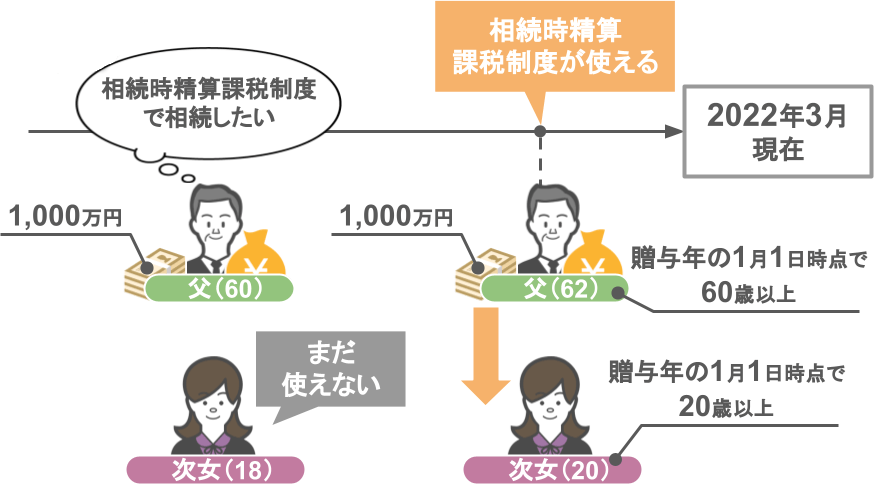

ですが、この未成年者控除の年齢制限が2022年の4月1日からは18歳に変更されます。

今回のケースでは、15歳6ヶ月のゆきさんは、

● 20歳ー15歳×10万円の50万円が未成年者控除の金額となっていたのが、

2022年の4月1日からは

● 18歳ー15歳×10万円の30万円が未成年者控除の上限金額となってしまいます。

この未成年者控除については、まだまだ内容を話しきれていませんので、また後日にでも改めて、控除を受けるための詳しい要件や注意点などを解説したいと思います。

まとめ

今回は、成人年齢が18歳になることによって起こる相続贈与の変更点4選、ということでこれら四つの変更内容をお話しました。

①遺産分割協議の参加可能年齢が18歳からに変更

②相続時精算課税制度の適用年齢が18歳からに変更

③贈与税の特例贈与の適用年齢が18歳からに変更

④相続税の未成年者控除の上限が18歳に変更

簡単に復習しますと、

成人年齢が18歳になることで

● 遺産分割協議の参加可能年齢も下がり、

● 18歳19歳の相続人は、特別代理人を立てることなく遺産分割協議に参加し、自由な財産の分配がしやすくなります。

また相続時精算課税制度の適用年齢が、18歳からになることで、家族間での高額な財産の移転が18歳から可能になります。

ただし注意点として、この制度の利用をお勧めできるのは、現時点において将来相続税がかからないご家庭です。

さらに、贈与税の特例贈与の適用年齢が、18歳からになることで、将来の相続税の節税対策が従来よりも少しお得に実行できるようにもなる。

こういったメリットがある一方で、

逆に相続税の未成年者控除の上限が18歳になることで、相続税の税額を、直接控除できる金額が減額されることになる、こういったデメリットが生じるということも解説してきました。

今回の記事でお話した内容を踏まえ、2022年4月1日からの成人年齢引き下げ後は、有利に使える変更部分は、ぜひ積極的に活用していただきたいと思います。