タンス預金はバレる!国税OBがタンス預金をオススメしない5つの理由

日頃から相続・贈与の情報を発信している当事務所ですが、タンス預金を行うことの是非についてお客さんから次のような質問をよく受けます。

「私の親は結構な金額のお金を、タンス預金として保管しています。これって将来相続が発生した際に税務署にばれますか?」

「去年親から現金で100万円をもらい、家の金庫に保管しました。

そして今年も、親から100万円をもらい、同じく家の金庫に保管しています。

このままタンス預金として保管を続けるのは何か問題がありますか?」

はたして、現金を資金移動の記録が残らない場所に保管する『タンス預金』はやったほうがいいのか、やらない方がいいのか・・・

ずばり結論から言いますと、私はタンス預金での現金の保管はお勧めしておりません。

なぜなら、単純に、〝タンス預金でお金を貯めること自体〟が皆さんにとってメリットよりもデメリットの方が大きいからです。

具体的なデメリットとしては、

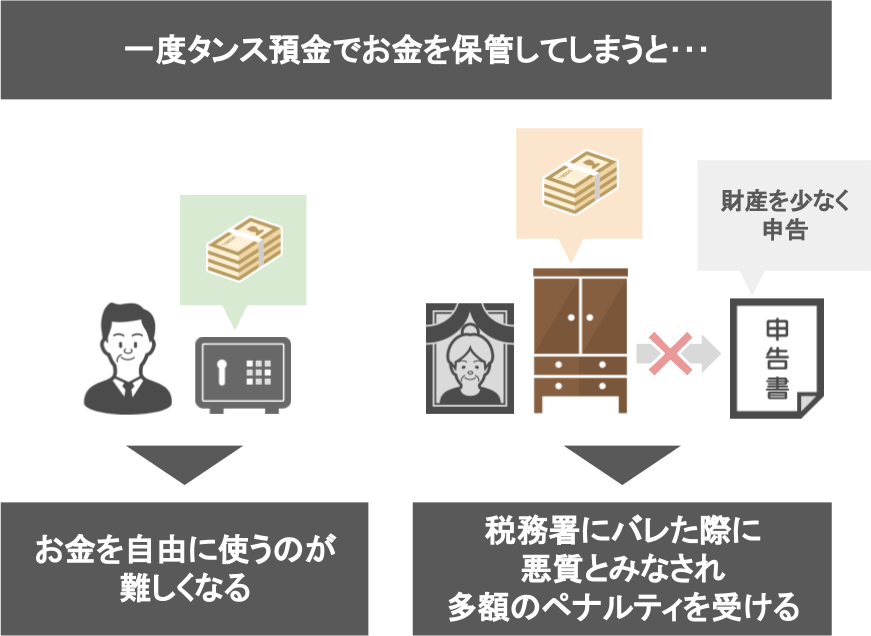

一度タンス預金でお金を保管してしまうと、

● そのお金を自由に使うことが難しくなる、

● タンス預金を隠して相続税の申告を行わなかった場合、税務署にバレた際に悪質とみなされ、多額のペナルティを受ける、

このようなリスクがあります。

ですので、今回の記事では、

➀タンス預金の概要

➁なぜタンス預金は税務署にバレてしまうのか

➂タンス預金の5つのデメリット

という3つのテーマについてお話していきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①タンス預金の概要

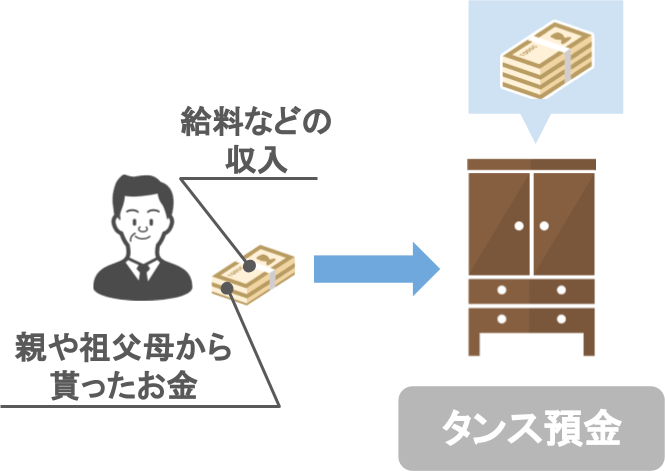

まず皆さん、タンス預金と聞くと、

『お給料で入ってきた収入や、親や祖父母からもらったお金などを、自宅のタンスにしまい込んで保管するもの』

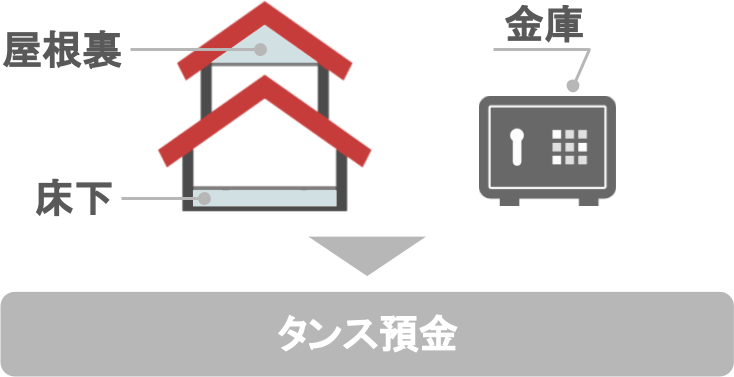

という認識だと思いますが、この他にも

『自宅の床下や屋根裏、金庫などに保管したもの』もタンス預金となります。

ではこのタンス預金、今の日本においてどれくらいの金額が蓄財されているか皆さんご存知でしょうか。

第一生命経済研究書が発表する、2019年のレポートによれば

と書かれています。

なんと、2019年の1月時点で日本には約50兆円のタンス預金が眠っているんです。

では、なぜこれほどの金額がタンス預金として家庭内に保管されることになったのでしょうか?

その理由としては

●「銀行預金はマイナス金利や金融機関の破綻の影響を受ける可能性がある」といった、金融システムに対する不安

● 相続が発生した際には口座凍結のリスクが発生する

●「税務署にできるだけ自分の資産を把握されたくない」という預金者の思い

●「相続税や贈与税を払いたくない」という脱税目的

このような思いが合わさってタンス預金が行われているのです。

②なぜタンス預金は税務署にバレてしまうのか

では、タンス預金のお金を【実際に使った場合】や【相続が発生して税務調査が行われた場合】には、

税務署に把握されてしまうものなんでしょうか?

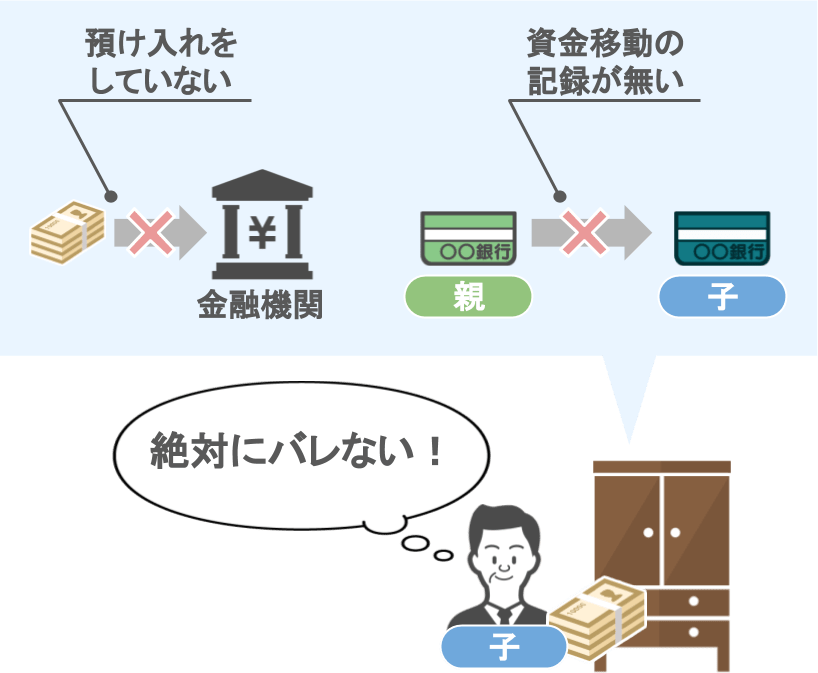

「金融機関にも預け入れていないし、資金移動の記録も残していないんだから、絶対にバレようがない。」

と、このように考える方が多いのですが、タンス預金は税務署にばれます。

では税務署は、金融機関のデータにも残っていないタンス預金をどうやって把握するのか?

その調査手法についてお話します。

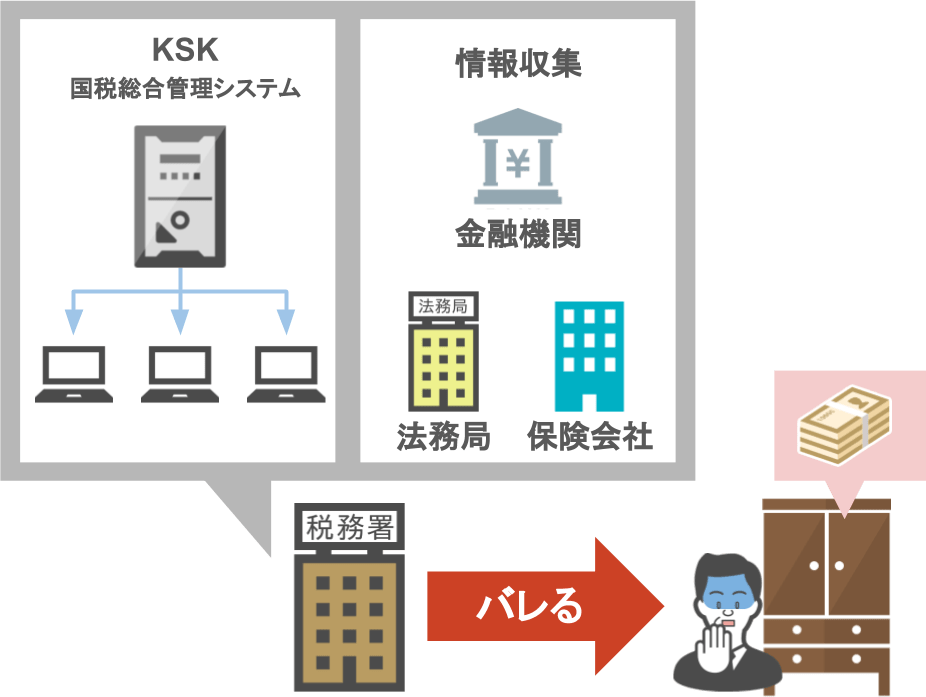

【生前中の情報収取】

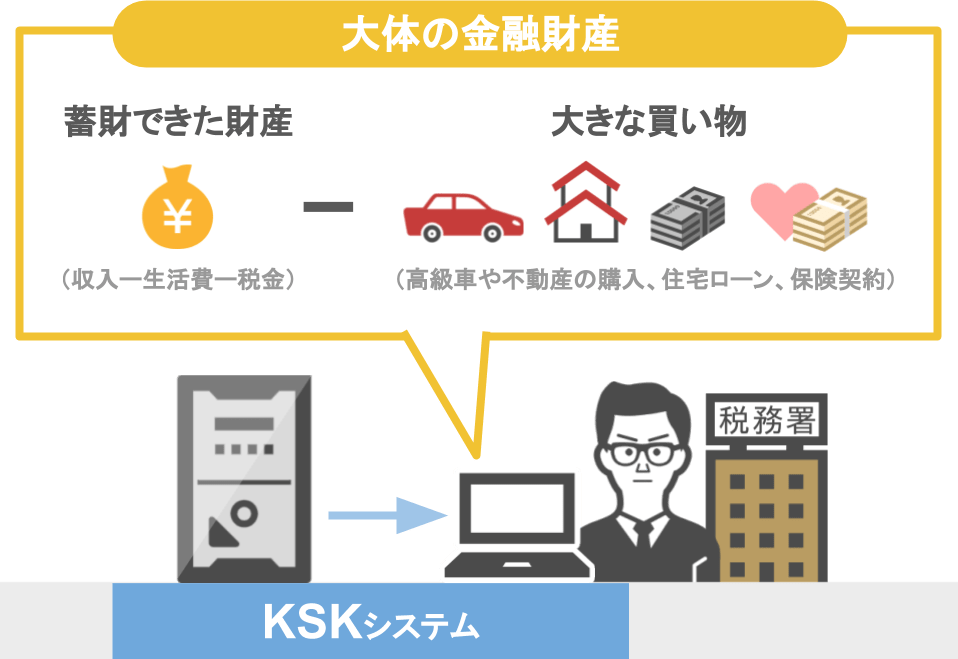

税務署には、『国税総合管理システム(通称KSK)』という国税庁独自の大型コンピューターがあり、ここに皆さんの過去のお金に関する情報がすべて入っています。

例えば、

● A子さんが、30年前に土地を売って高額のお金が入った

● B男さんが、生命保険料支払い、C男さんがその保険金を受け取った

● D子さんが、金を売却した

● E男さんが、不動産を他の会社に賃貸して賃料をとっている

このような取引内容を、各取引先が『支払調書』という書類にして税務署に提出し、その内容を基に税務署は『KSK』に情報を入力しています。

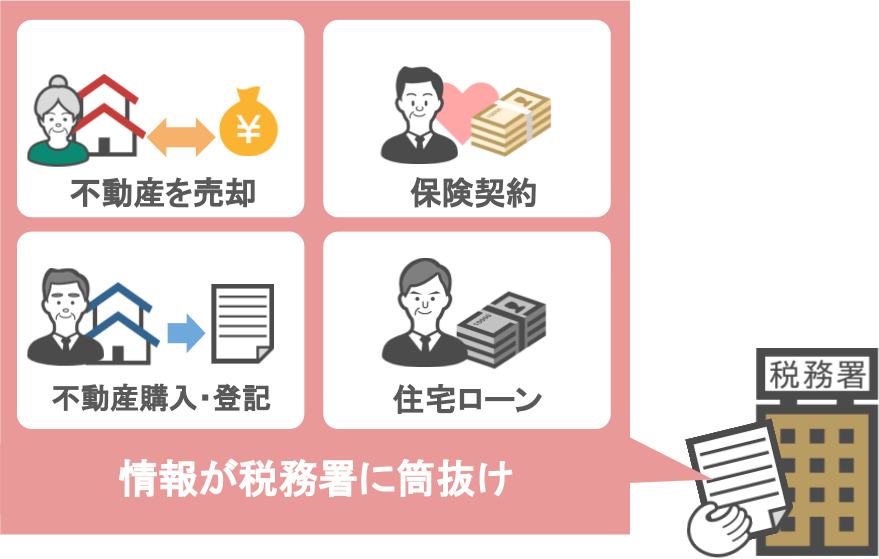

ですので、

● 誰かがある程度大きな金額で不動産を売却したり、

● 保険の契約をしたり、

● また不動産を購入して登記をしたり、

● 住宅ローン組んだり、

こういった行動を取るとその情報は税務署に筒抜けになるのです。

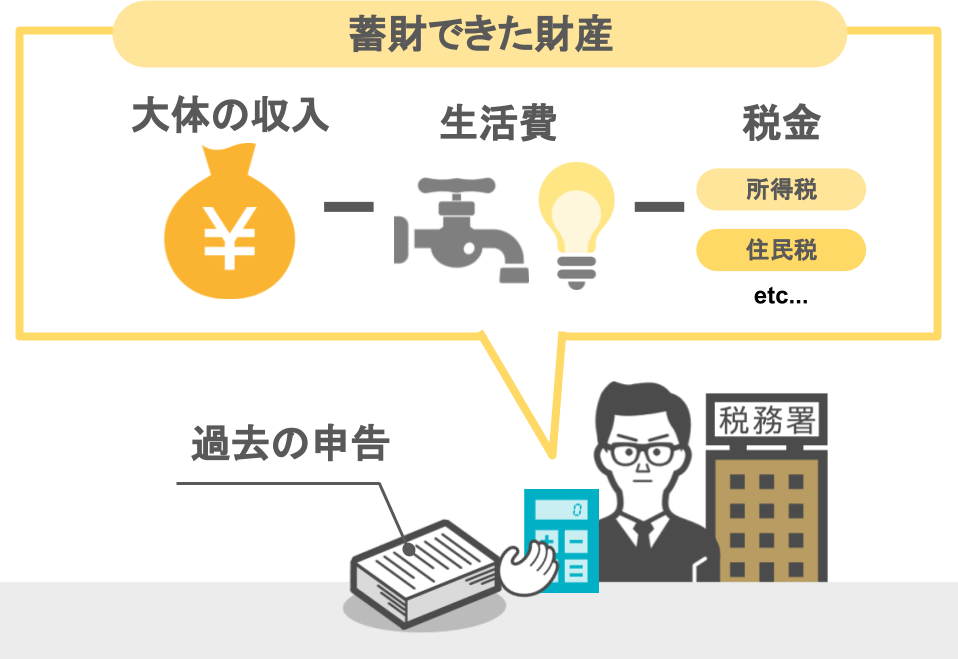

【過去の申告内容から蓄財できた財産の計算】

そしていざ相続が発生した際には、亡くなった方の家族から『相続税の申告書』が提出されてくるのですが、

相続税が掛かる程の財産をお持ちの方は、生前に何らかの税金の申告をされています。

税務調査官はその申告内容から、

● 大体の収入を割り出し、

● 生活費や支払ってきた税金を差し引いて

● 蓄財できたであろう財産を計算します。

例えば、10年以上働いて稼いできた方がいらっしゃったとすると、

「過去の申告内容から、この人の収入なら10年以上の勤務で5,000万円は蓄財できただろう」

とこういうふうに目安をつけます。

【大体の金融財産を計算】

次に、

● 先ほど計算した『蓄財できたであろう財産』から

●『KSK』に登録されている『大きな買い物の金額』を差し引くと、

凡その『金融財産』の額が分かります。

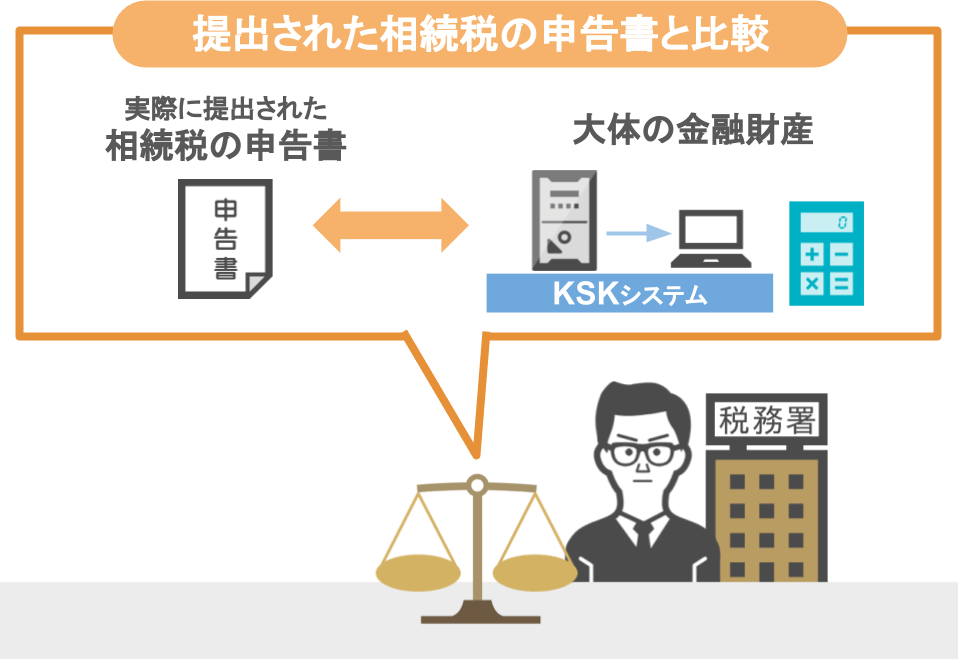

【提出された相続税の申告書と比較】

亡くなった方の『金融財産』の額についてある程度のあたりをつけた後は、

● 実際に提出された相続税の申告書の内容と、

● 調査官が『KSK』のデータを元に計算した、亡くなった方の『金融財産』の額を比較します。

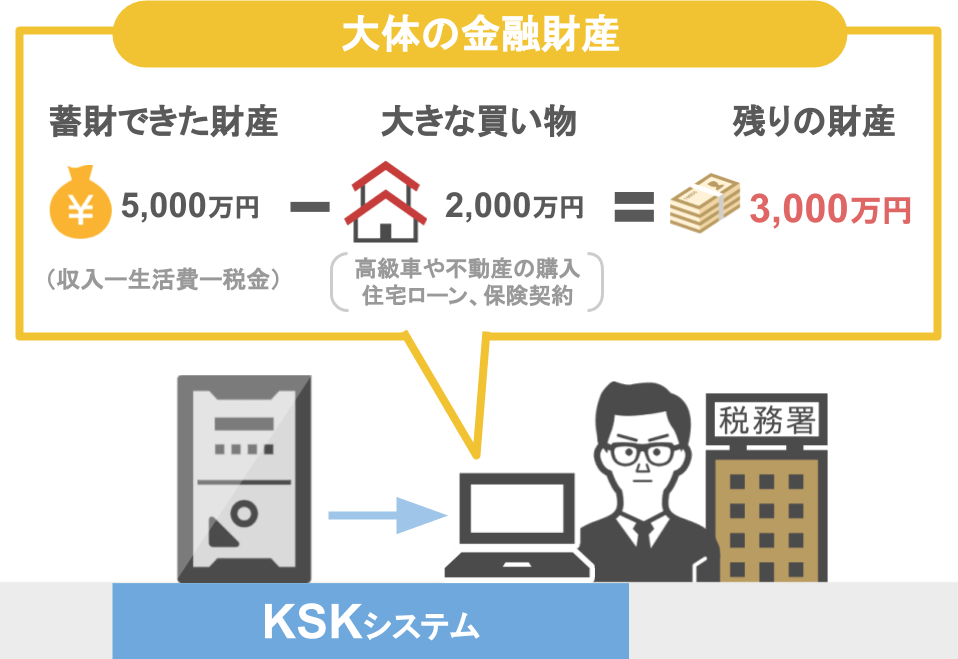

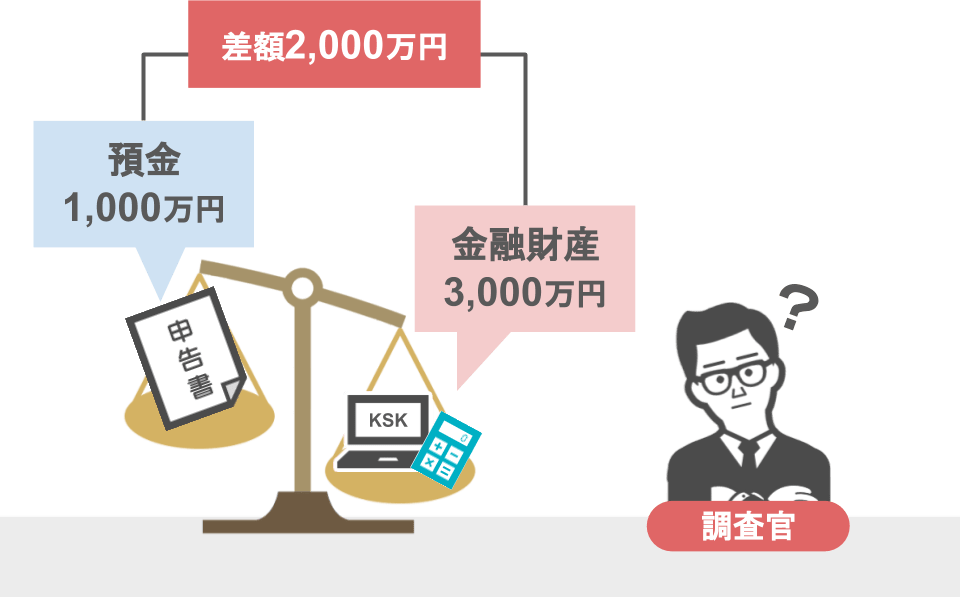

例えば、『KSK』のデータを基に計算した結果が、

蓄財できた財産:5,000万

大きな買い物:2,000万円

だったとすると、

亡くなった方の残りの財産は3,000万円くらいです。

ですので、申告書にも同じくらいの財産が記載されているはずですが・・・

実際に提出された申告書には預金が1,000万円しか記載されていないとなると、

「あれ?じゃあこの差額2,000万円はどこにいったの?」

と怪しむのです。

【預金照会】

●『申告書に記載されている内容』と『調査官が計算した財産額』に大きな差があれば、

● 調査官は金融機関に照会文章を送り、亡くなった方と相続人の『預金照会』を行います。

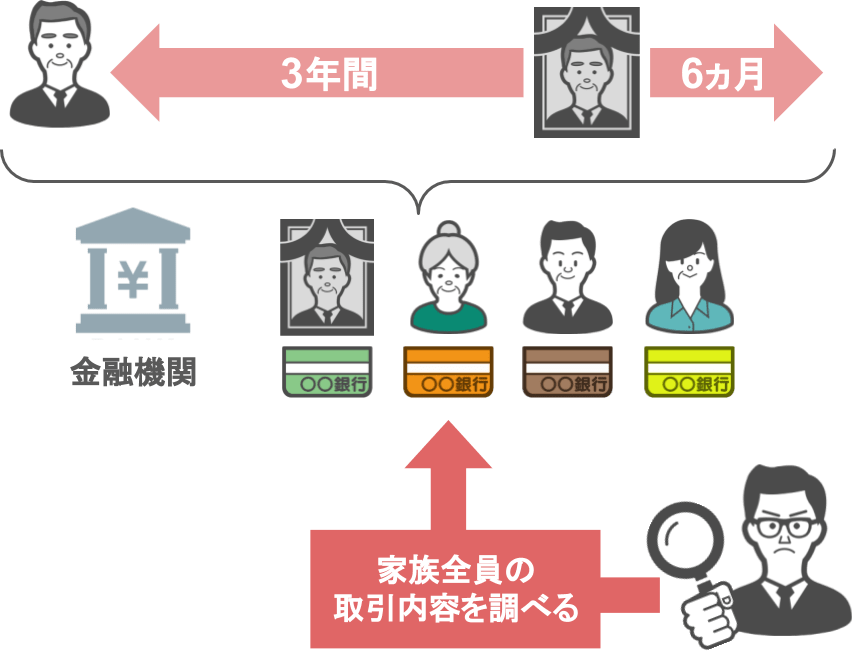

その際に調査官が調べる過去の取引履歴の期間と対象者は、以下のとおりです。

取引履歴の期間:被相続人が亡くなられた日から起算して、死亡前の過去3年間、死亡後6か月間

対象者:亡くなった方と、その家族全員

そして照会の結果が以下のようになったとします。

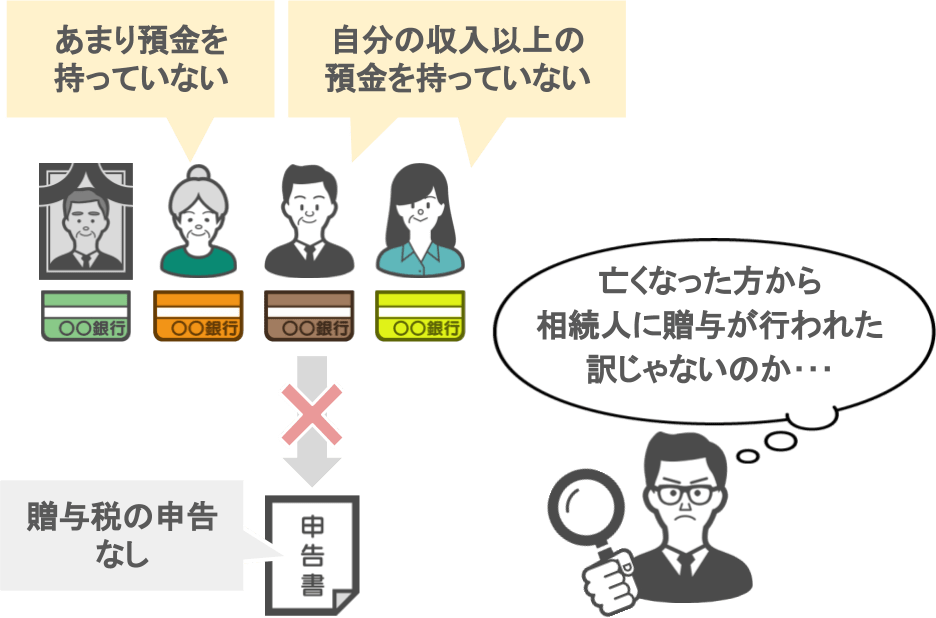

配偶者の預金額:あまり預金を待っていない。

子供の預金額:子供自身の収入上の預金を持っていない。

家族に贈与を行った形跡:

贈与税の申告書の提出履歴はなし。預金の取引履歴を見ても、家族への贈与は見当たらない。

このような結果の場合、調査官は、

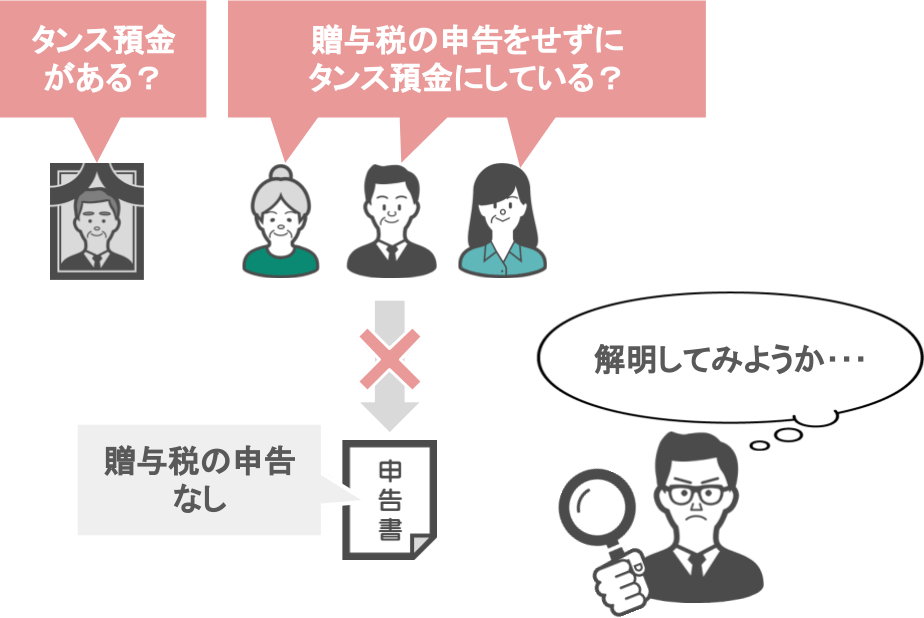

「じゃあこの人は自宅にタンス預金があるのでは?

もしくは、家族が生前にお金をもらったのを無申告でタンス預金にしているのでは?

ちょっと解明してみようか」

ということで、調査対象とするわけです。

このように税務署は、

●『KSK』や各金融機関、法務局や保険会社などから日々膨大な情報を収集しており、

● その結果、納税者のタンス預金がバレるのです。

③タンス預金の5つのデメリット

ここまでの内容で「タンス預金は税務署の情報収集力によって結局バレます」というお話をしてきました。

ですが実際には、

● すべての家庭のタンス預金が100%の確率でバレるわけではありませんし、

● そもそも〝相続税がかからない財産額の家庭〟がタンス預金をしていても税務署は何も言いません。

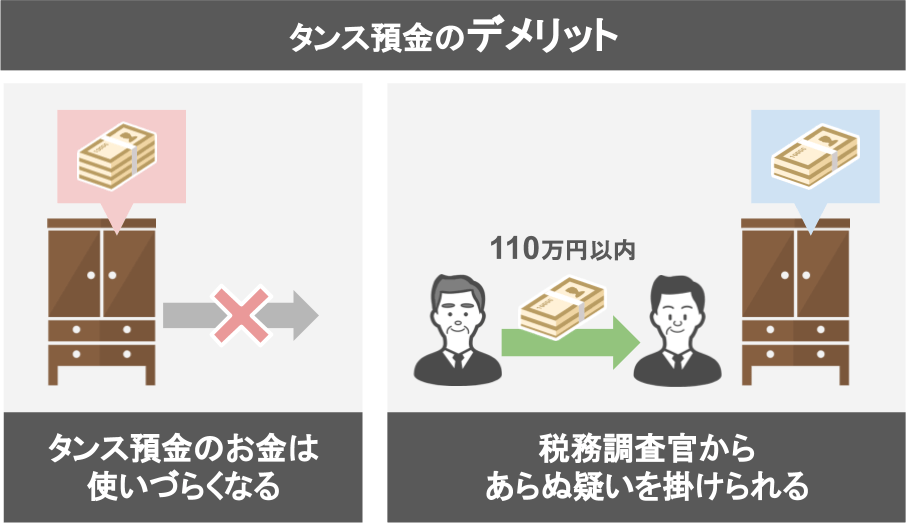

ですが冒頭でも言いましたように、一度タンス預金をしてしまうと、

● タンス預金として保管していたお金は使いづらくなる

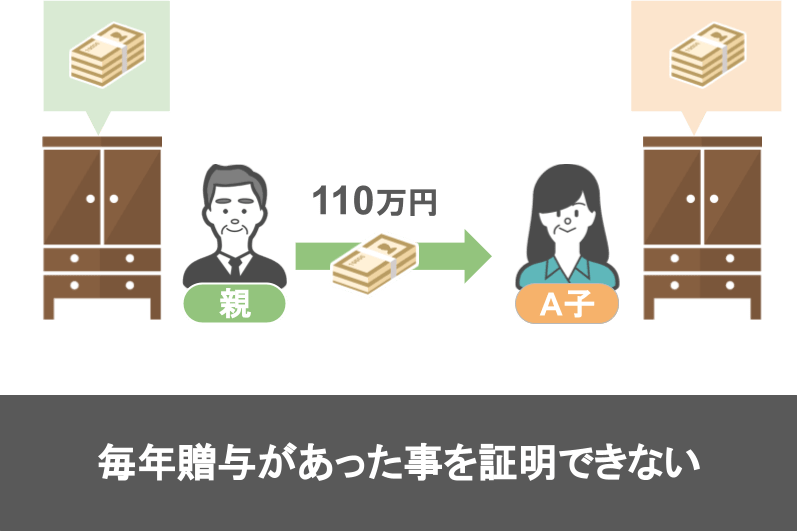

● キチンと家族間で110万円以内での贈与を行っていたのに、税務調査官からあらぬ疑いをかけられてしまう

といったデメリットもあります。

ですのでここからは、実際にタンス預金をすることにより生じる5つのデメリットについてお話していきます。

ⅰ一度タンス預金をすると、そのお金を自由に使えなくなる

デメリットの一つ目は、【一度タンス預金で高額なお金を保管してしまうと、そのお金を自由に使えなくなる】というものです。

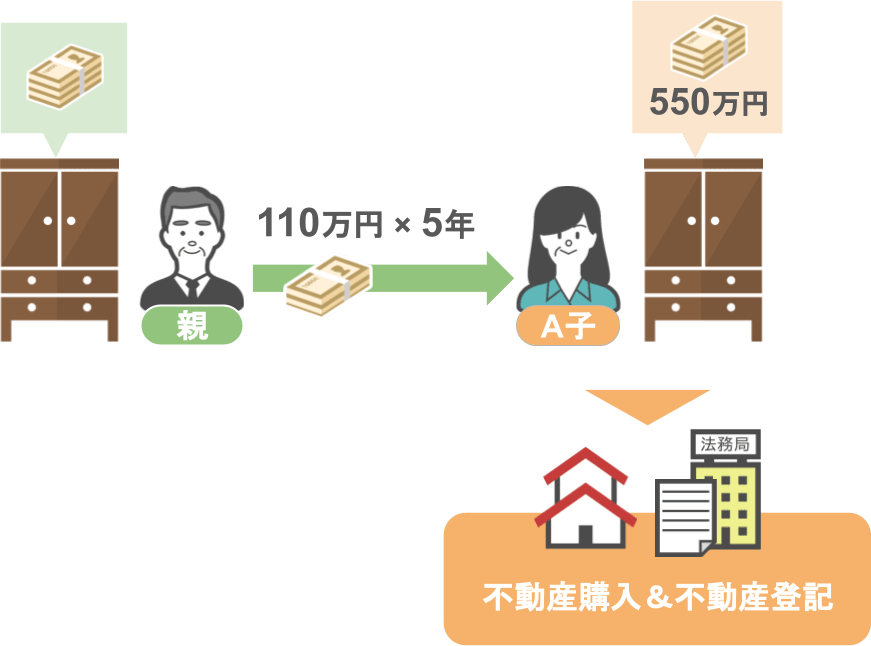

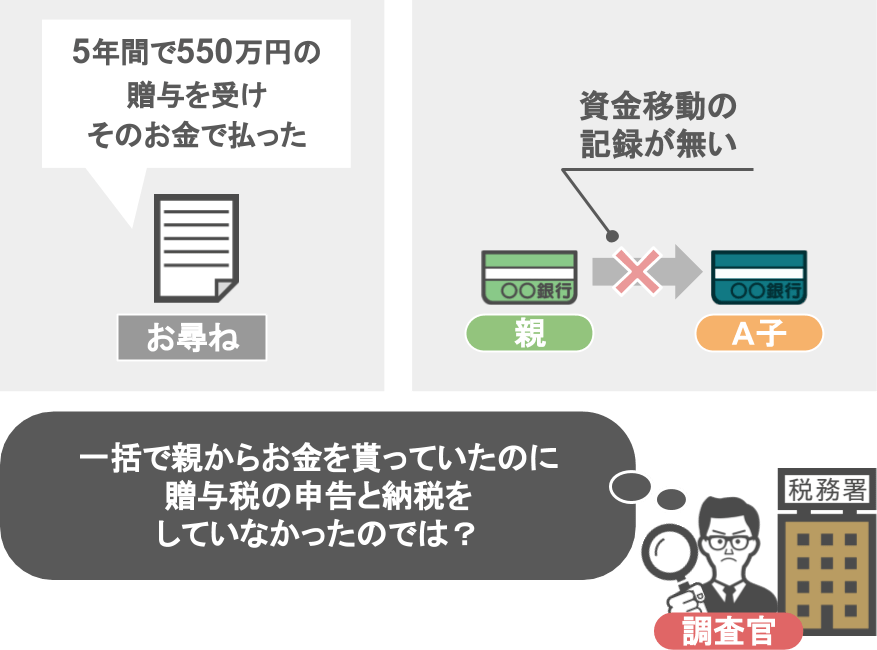

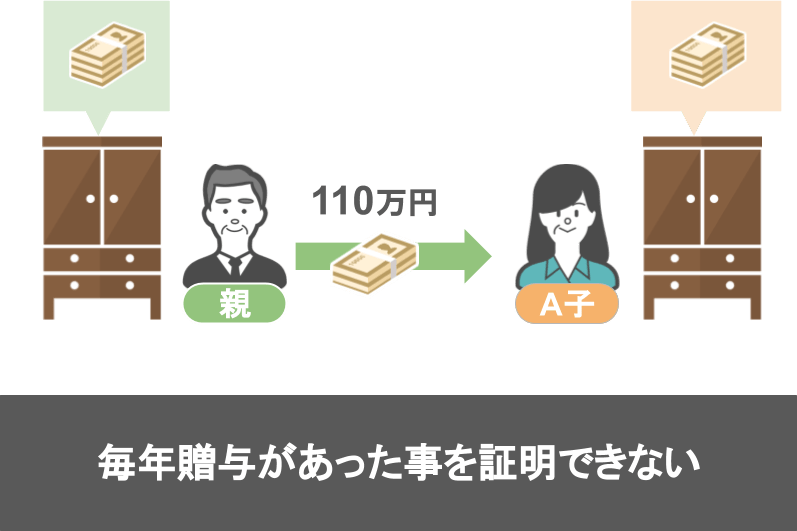

例えば、A子さんという人が、

● 親のタンス預金から毎年『贈与税の基礎控除内の金額』で贈与を受けて、

● A子さんはそのお金を自分のタンス預金にしていたとします。

● その贈与が5年間続き、合計550万円のお金がA子さんの手元に貯まったので、

● そのお金を元手にA子さんは不動産を購入し、不動産登記を行いました。

そうしますと、この記事 でもお話ししてるように、

税務署は法務局から「A子さんが不動産を購入した」という情報を手に入れます。

● そこでA子さんは不動産購入の実態が掴まれ、

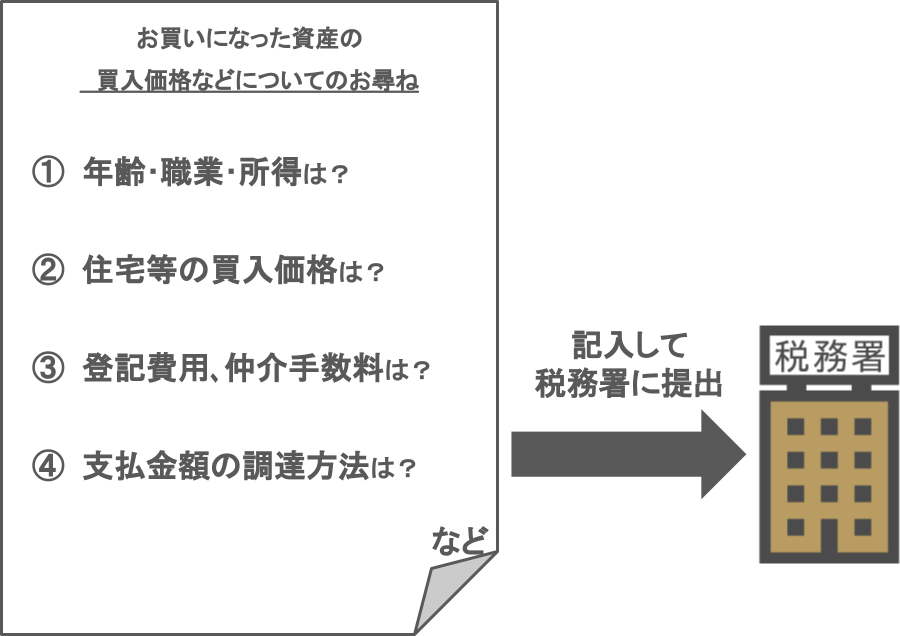

● 税務署から『お買いになった資産の買入価格などについてのお尋ね』という文書が送られてくるのです。

このお尋ねの内容としては、

➀あなたの年齢・職業・所得

➁住宅等の買入価格

➂登記費用・仲介手数料

➃支払い金額の調達方法

などが尋ねられており、不動産を所得した人は、この各項目記入して税務署に提出する事になります。

A子さんは④支払金額の調達方法について、

「親からの暦年贈与5年分から支払った」

と書き税務署に提出しました。

一見、A子さんの行動は何も問題ありませんよね。

● 毎年110万円以内の贈与は法律で非課税となっていますし、

● そこから不動産の購入資金を捻出することも何も問題はないように見えます。

ですがこの場合、〝何も問題がない〟とわかっているのは、A子さん本人だけなのです。

A子さんからの返信が書かれた書類を見た税務調査官は、

「5年間で550万円の贈与を受け、そのお金で払ったと書いてあるけど、

親の口座からA子さんの口座にお金が移っている記録もないし、

本当は一括で親からお金をもらっていたのに贈与税の申告と納税をしていなかったんじゃないのか?」

と疑い、A子さんを追求します。

A子さんは、

● 親のタンス預金から毎年贈与を受け、

● それを自分のタンス預金として保管していたものですから、

調査官に対して「贈与税の基礎控除110万円の範囲内でもらったお金が貯まったものです」

と言ったところで、その事実を証明することができません。

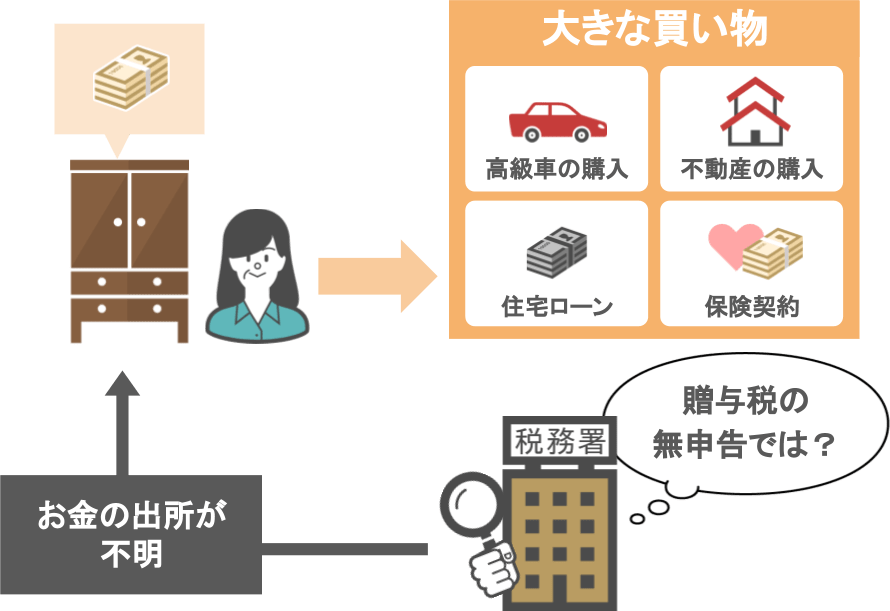

2章で『KSK』システムを説明しましたが、

税務署は誰かがある程度大きなお金を使って

● 高級車や不動産を買ったり、

● 住宅ローンを返済したり、

● 保険の一括払いの契約をしたり

といった行動をとると、その情報を把握した上でお金の出所を調べます。

その結果、親からもらったタンス預金でお金で大きな買い物をした人は、そのお金の出所が不透明であることから、

税務署から贈与税の無申告を疑われてしまうのです。

現金を銀行口座ではなくタンス預金で貯めている方は、このように

「お金の不透明性や現金の蓄財の過程をきちんと税務調査官に証明できない」

という後ろめたさも相まって、【タンス預金で貯めたお金で大きな買い物をする】という選択肢が取りづらくなるのです。

ⅱ将来の税務調査時にタンス預金が発覚するとペナルティがある

デメリットの2つ目は【将来の税務調査時にタンス預金での税金逃れが発覚すると、重いペナルティがある】ということです。

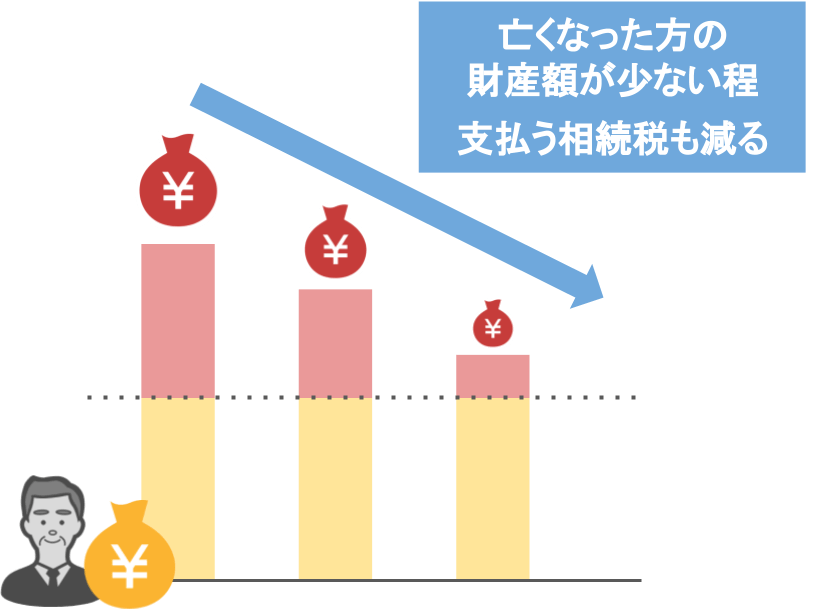

相続税は、亡くなった方の財産のうち、各家庭における基礎控除を超える部分に対して掛かる税金ですから、

亡くなった方の財産額が少なければ少ないほど、支払う相続税も減ります。

そして、支払う相続税を下げようとして用いられてしまう方法の一つが『タンス預金』です。

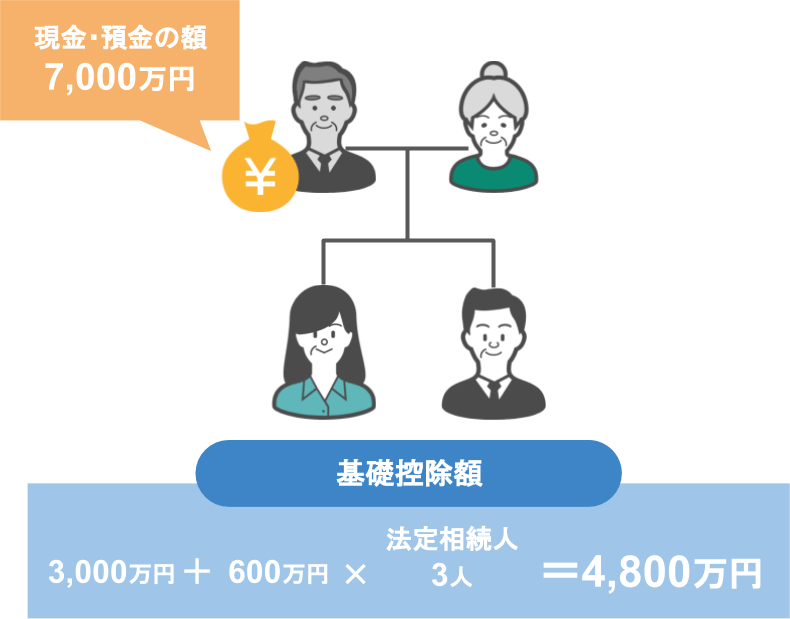

具体例を上げるために、下図のような家族をモデルケースとしてお話をしていきましょう。

被相続人の現預金額:7,000万円

相続税の基礎控除額:4,800万円

通常の場合は、『財産額』7,000万円から『相続税の基礎控除』4,800万円を引いた残りの2,200万円の部分に相続税が課されるのですが、

もし被相続人の方が生前に、現預金7,000万円の内、現金3,000万円をタンス預金として隠していたらどうなるでしょう。

被相続人の現預金額:4,000万円

相続税の基礎控除額:4,800万円

表面上はこのようになるので、

「これで相続税の申告もしなくていいし、税金も払わなくていい。よかったよかった!」

と、こう思われる家庭もあるかもしれませんが、これは非常に危険です。

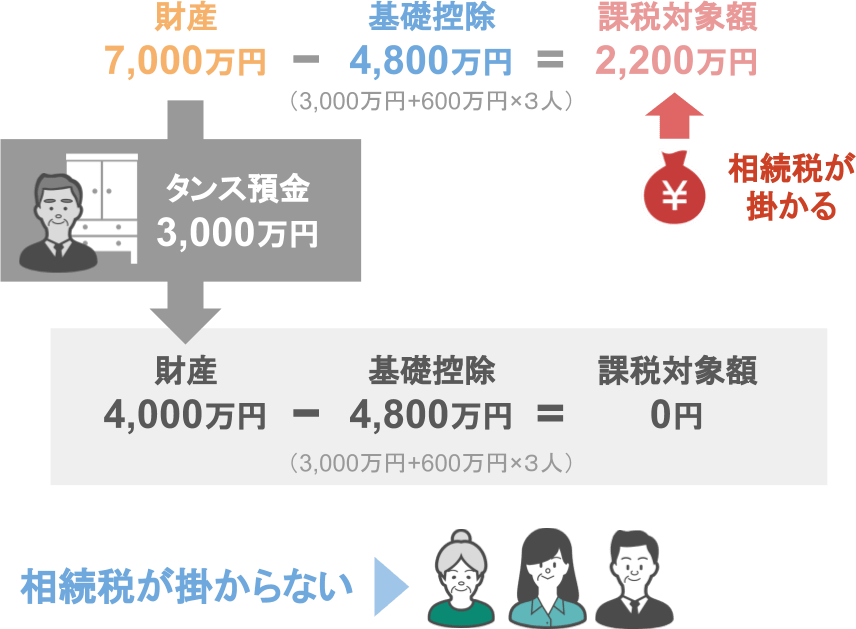

税務署は、

● 相続税の基礎控除を大きく下回るような家庭の調査を行っていませんが、

● 基礎控除を超えるか超えないか、ギリギリの家庭の調査は積極的に行っています。

その理由は、こちらの記事でも解説していますが、

税務調査官にとっての【相続税の無申告案件】というのは、【楽に手柄を挙げることができる非常に美味しい案件】だからなのです。

ですから、

● タンス預金を使って『相続税の基礎控除』をギリギリ越えないように調整しても、

● 税務署の情報収集力によって補足されてしまいます。

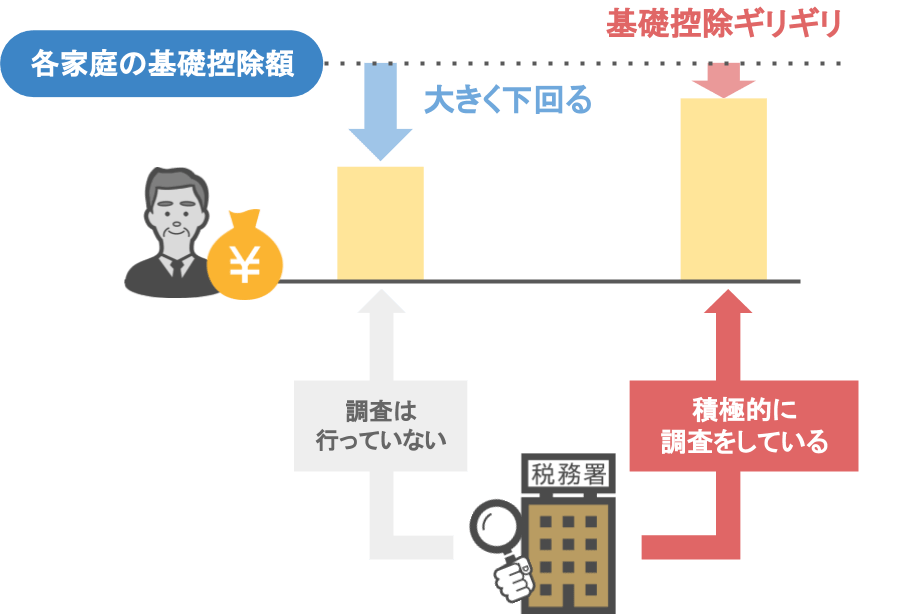

ではもしも、

● タンス預金が発覚し、

● 税務署から修正申告をするように指導された場合、

一体どのようなペナルティーを受けるのでしょうか?

詳しい数字までお話していると、記事が長くなりますので、ざっくりと話しをすると、

〝相続税の申告・納税期限〟から〝実際に納付をする日〟までの日数に応じた『延滞税』が課税され。

さらに、悪質度合に応じた『重加算税』が課税されます。

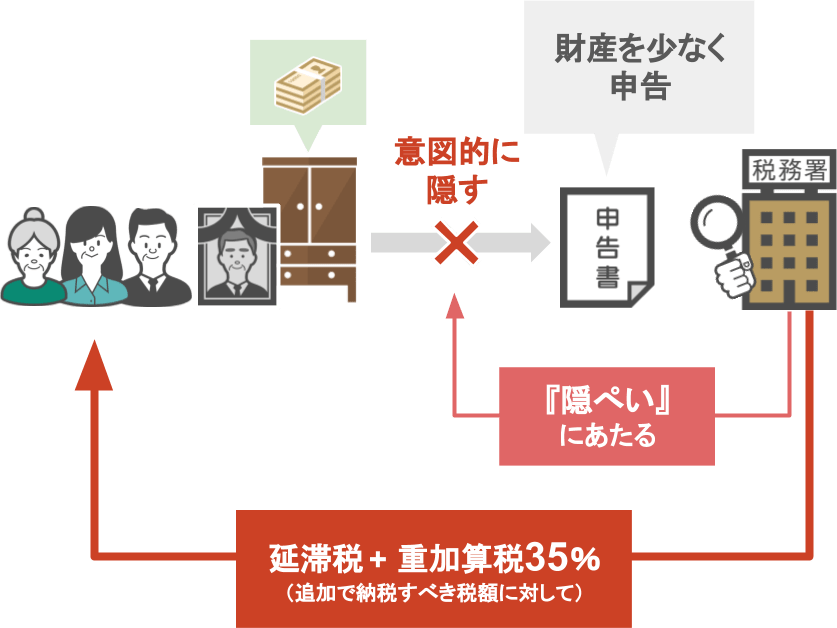

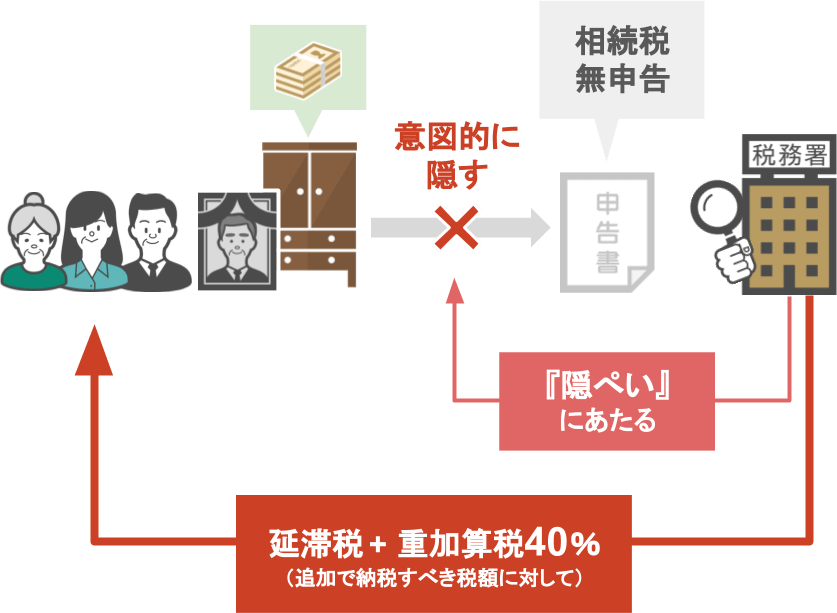

【タンス預金を意図的に隠して相続税を少なく申告したことが、〝隠蔽〟にあたると判断された場合】

『延滞税』に加え『重加算税』35%が課税されます。

【タンス預金を意図的に隠して相続税を無申告で逃れたことが隠蔽にあたると判断された場合】

『延滞税』に加え、『重加算税』40%が課税されます。

このように、『タンス預金』を隠したままでいると、本来支払うべきだった相続税のほかに、非常に重たいペナルティを支払うハメになってしまうのです。

また【1億円を超すようなタンス預金を意図的に隠していた場合】には、脱税で起訴されることもありますから、

やはり『タンス預金』はできるだけ素直に申告しておく方が無難ですね。

ⅲ内外を通してセキュリティ面に問題がある

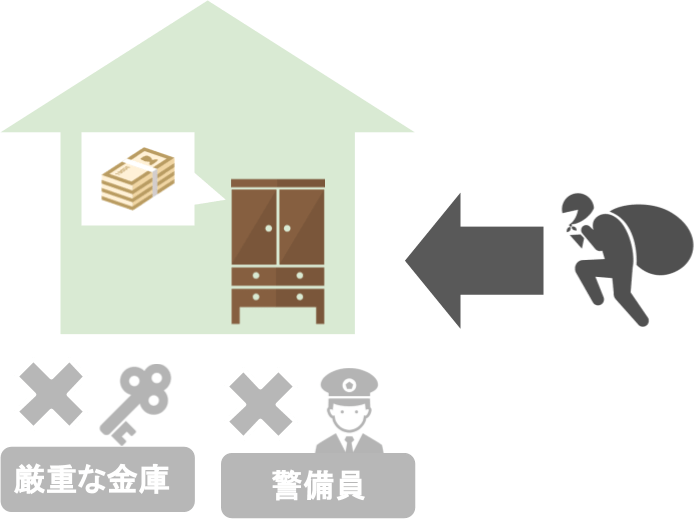

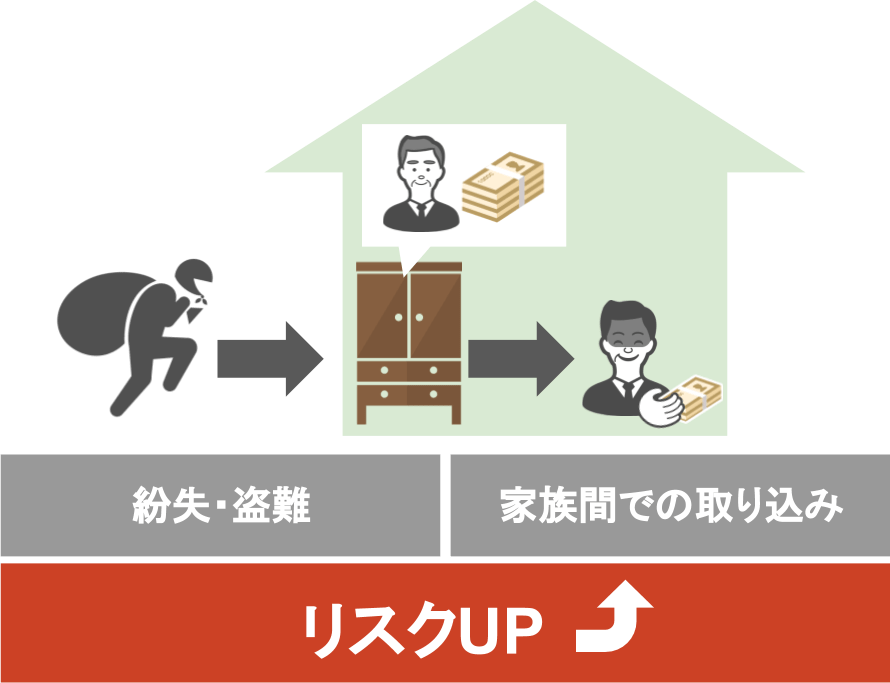

デメリットの3つ目は【内外を通してセキュリティ面に問題がある】ということです。

【外向きのセキュリティの問題】

これについては、皆さん想像がつきますよね。

一般的なタンス預金というのは、

● 銀行のような厳重な金庫もなければ

● 預金を守ってくれる警備員もいません。

私の事務所のお客さんの中には、実際にタンス預金を盗まれた方がいらっしゃいます。

その方はある日、登記費用の支払いのために30万円ほどを引き出し家に保管していたのですが、その日の夜に泥棒に入られ、その30万円をすべて盗まれてしまいました。

幸いその方は寝ていて、犯人とは鉢合わせせずに済んだのですが、ご本人はかなり気落ちされていました。

ですから、自宅で『タンス預金』をしていると、盗難・火災・自然災害などによって、保管していた大金が失われてしまう危険性が常にあるのです。

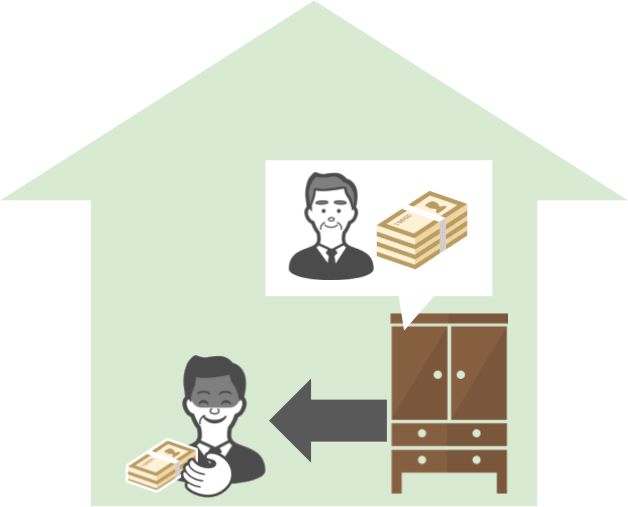

【内向きのセキュリティの問題】

またタンス預金は〝内向きのセキュリティにも弱い〟という欠点があります。

『内向きのセキュリティ』とは何かというと、〝家族の取り込み〟です。

あまり気持ちの良い話ではないのですが、あり得ない話ではありません。

銀行や証券口座にお金を預け入れている場合でしたら、本人以外が出金しようとしても、

● ATMでは暗証番号を求められ、

● 窓口では本人確認が行われるので、

簡単にはお金を引き出せません。

しかし自宅に保管されているタンス預金の場合は、そうのようなセキュリティはありませんし、

どうしてもお金に困っている家族がお金を取り込んでしまう可能性はゼロではありません。

そして、それにより家族間における不信感やトラブルなどに発展する可能性もあるのです。

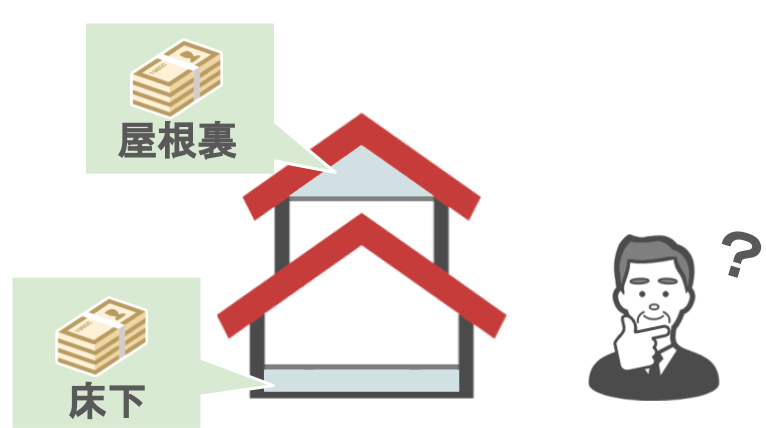

ⅳ保管場所を失念・紛失する可能性がある

デメリットの4つ目は、【預金の保管場所を忘れる、又は紛失するリスクがある】ということです。

先ほどのセキュリティの話にも関係するのですが、盗難や自然災害のリスクからタンス預金を守るために、

タンス預金を本人しか分からない場所(屋根裏や床下)にお金を保管する人もいます。

そういった場合、人目につかない場所に保管したことが裏目に出て、保管した本人も場所を忘れてしまうことが起こるのです。

また、そのまま被相続人がタンス預金の存在を家族に明かさずに亡くなってしまった場合、

タンス預金のことを聞いていなかった家族は、もちろんその存在を知りません。

ですので残された家族は、」

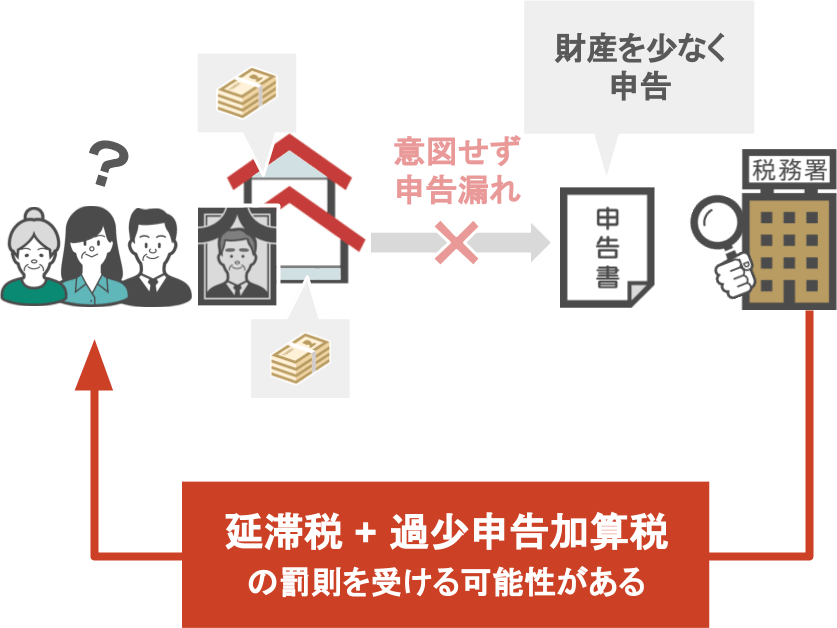

● 被相続人のタンス預金の存在に気づかないまま相続税を申告し、

● 結果、『過少申告加算税』や『延滞税』という罰則を受ける可能性もあるのです。

数年前の話ですが、私が税務調査の立ち合いをした案件でも、調査官によってタンス預金が発見された事がありました。

知り合いの税理士が担当したとある方の相続税の調査に私も立会いをした際の事なのですが、

初日の調査で税務調査官が「家の中を見せてください」というものですから、

「どうぞどうぞ」と言って一緒に家の中を見て回っていました。

そしたらなんと、タンスの引き出しから紙袋に無造作に入れられた5,000万円もの現金が出てきたのです。

とんでもない大金持ちのお宅だったのですが、相続人である奥さんも「お金の存在を忘れていた」との事でした。

幸い、〝隠していた〟のではなくて〝忘れていた〟のですから、『重加算税』は免れたのですが・・・

税務調査官は当初、

「故意に申告から除いていたんだろう」

と、『重加算税』をかけるような言い方をしましたが、

「故意に隠していたんだったら、調査官が来て調査を受けるのにすぐに見つかるような所に平然と置いておかないでしょう!」

と意見を言ったため『重加算税』の課税は免れました。

このように、タンス預金をしていると、失念や紛失により、残された家族にペナルティが振りかかるリスクもあるのです。

ⅴ2024年の新札発行により更に旧札が使いづらくなる

デメリットの5つ目は【2024年の新札発行により、さらに旧札が使いづらくなる】ということです。

政府はこれまで約20年ごとに紙幣を切り替えていまして、前回の紙幣の切り替えは2004年の11月に行なわれました。

そして今回の新札への切り替え時期は2024年に行われると既に公表されています。

その際、現在の紙幣をタンス預金として持っている人は、2024年の新札切り替えのタイミング以降、これまで以上にお金が使いづらくなります。

具体例を一つ挙げましょう。

● 仮にあなたが車の販売店の店員で、

● 車を買ってくれたお客さんが、500万円分の現金を一括で、しかもすべて〝聖徳太子の柄のお札〟で支払ってきたらどうしますか?

びっくりしますし、

「こういう人がいた」と身近な人との会話の話題にしますよね。

また、

「この聖徳太子の500万円は受け取ってもいいのか」と、税務署に連絡するかも知れません。

このように、旧紙幣でタンス預金をしている人は、

● 買い物の際に抱かれる疑念

● 税務署への連絡

これらを恐れて、旧札での大きな買い物がしづらくなります。

「じゃあ旧札と新札の区別をなくせばいいんだ」

と、新札切り替え前にタンス預金を全て銀行口座に預け入れればどうでしょう。

この場合も、ある日突然その人の通帳に大金が入金されるわけですから、

「資金移動の記録が残らないように・・・」

と、これまで必死に隠していたタンス預金の存在がそこで露呈してしまうわけです。

やはりどう転んでも、一度タンス預金で溜め込んだお金というのは表では使いづらいんですね。

まとめ

では今回の記事のまとめです。

現在の日本においては、2019年1月の時点で約50兆円のタンス預金が眠っていると言われています。

確かにタンス預金には以下の様なメリットもあります

● 銀行に預けている際のマイナス金利の影響を受けない

● 金融機関の破綻の影響を受けなくてすむ

しかし一方で、一度『タンス預金』という形で数百万円以上の現金を保管してしまうと、

● タンス預金の特徴である〝不透明〟さ故に、現金を自由に使うことが難しくなりますし、

「堂々と使えないから」と家にずっと置いておけば、

● 年数が経つごとに、紛失・盗難・家族間での取り込みのリスクも上がります。

その上、将来の税務調査の際に〝タンス預金による税金逃れ〟が発覚した場合には、非常に重たいペナルティを科されることになります。

ここまで読んで頂いた皆さんなら、

「タンス預金で高額な現金を保管しておくとのは、メリットよりもデメリットのほうが圧倒的に大きい」

ということを理解して頂けたのではないでしょうか。

また、どうしても税務調査官からは「タンス預金は脱税をして貯めたお金」という風に見られてしまいます。

ですので私は、常日頃からお客さんに対して、

「やましくないものは誰から見てもすぐに分かるような形で残しておいてください。

現預金の贈与であれば、少々振込手数料がかかったとしても、振り込みという形で証拠を残しておいてください」

と言っています。

年間110万円の贈与であろうと、きちんと振り込みで行っていれば、

将来 税務調査を受けたとしても、その証拠(口座の取引履歴)をただ見せるだけで、やましいお金ではないことが調査官に伝わります。

ですが、親のタンス預金から子供にお金がわたり、子どももそのお金をタンス預金で保管していた場合、

それを将来の税務調査で説明するのは至難の技です。

タンス預金が形成された経緯の説明には時間も労力もかかりますし、

親子2人しか知らない行為ですから、結局 調査官にわかって貰えない事さえあります。

ですから、

「やましくないお金は、できれば公明正大に贈与をされた方が良い」

ということは確実に言えます。

タンス預金でお金を貯めるというリスクの高い方法をわざわざとらなくても、

当事務所でこれまでお話してきたような贈与制度や相続税の特例を使えば、

● 配偶者の税額軽減

これらを使えば、将来支払う相続税の額を十分に抑えることが可能です。

これらの制度をきちんと理解し、活用する事で、

何の後ろめたさもなく、賢く堅実に将来の相続税の節税を行って頂ければと思います。