【令和4年度最新版】住宅取得資金の贈与は最高で1,000万円までが非課税に!特例を利用するために必要な〝8つの条件〟を解説!

マイホームの購入というのは、働き盛りの世代・子育て世代の人たちにとって家計を大きく圧迫する人生最大の買い物ですよね。

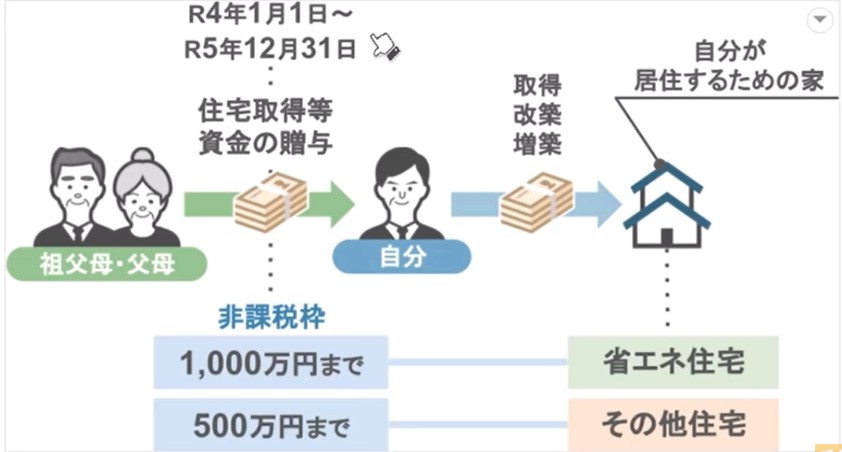

そんな家計の大きな負担になる住宅の購入資金について、自分がそのための住宅の取得や増改築に使うための資金を、令和4年1月1日から令和5年12月31日までに、祖父母や両親から贈与を受けた場合には、なんと贈与を受けた金額の1,000万円までが非課税となる「住宅取得資金の贈与」という太っ腹な制度があります。

この制度は贈与を受ける側にも、贈与を行う画面にも、非常にメリットのある大変良い制度なんですが、このお得な制度のメリットだけを不動産業者などから聞いて、きちんとした利用条件を把握しないまま使ってしまったことで、多額の贈与税を支払う羽目になったという方もいらっしゃいます。

ですので今回の記事では、まず初めに住宅取得資金の贈与の概要について、令和4年から新しく改正されたポイントを含めて解説し、その上で住宅取得資金の贈与を利用するために必要な8つの条件を押さえた上で、メリットだけではなく、この制度を利用することによって起こるデメリットや、注意点についても詳しく見ていきます。

そして最後に読者の方から頂いた質問に対して、これは皆さんのためになるなと思うものを厳選し回答をしていきたいと思います。

ではまず、この住宅取得資金の贈与とは一体どういったものなのか?その概要部分について見ていきます。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①住宅取得資金の贈与の概要(令和4年度最新版)

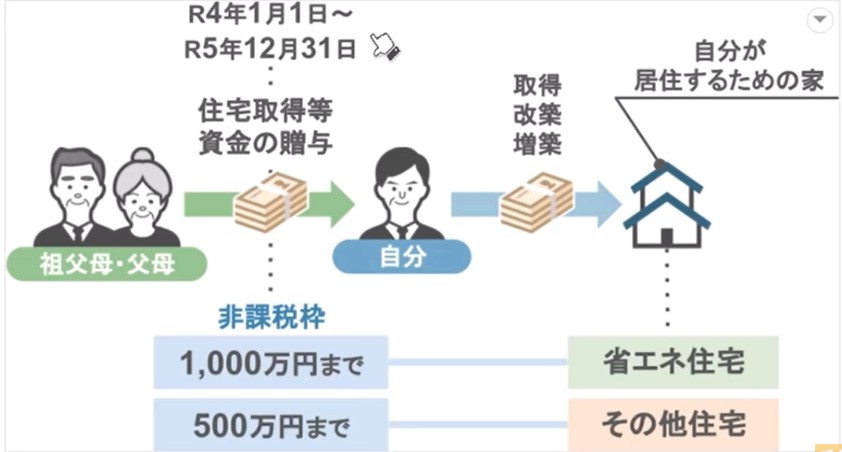

この制度は令和4年1月1日から令和5年12月31日までの間に、自分が住む家の購入や、リフォーム増築のために使うお金を、祖父母や両親から贈与を受けた場合、省エネ住宅であれば最高で1,000万円、その他の住宅なら最高で500万円までの贈与が非課税となる制度です。

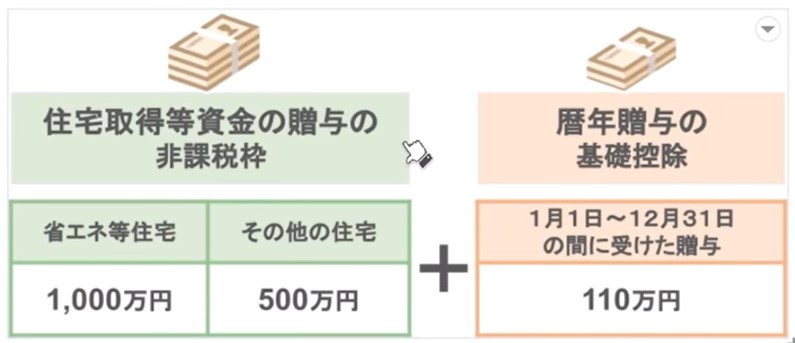

ちなみに厳密に言いますと、この制度と年間110万円の暦年贈与は併用ができますので、この下の表の金額+110万円までが非課税となる、という部分は覚えておいてください。

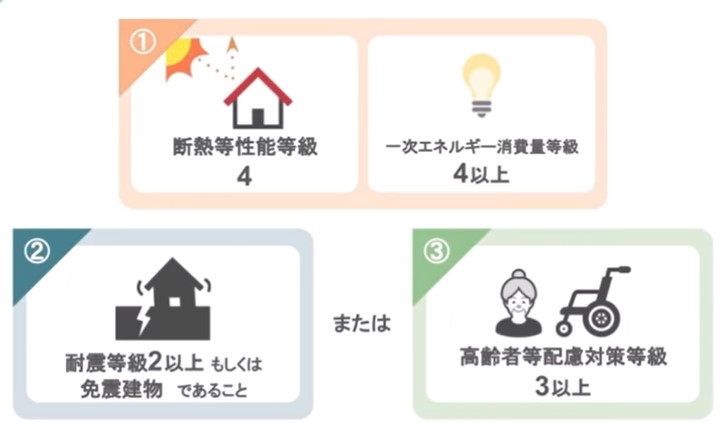

また先ほどから住宅取得資金の贈与を使って、住宅の購入やリフォームを行う場合、その住宅が省エネ等住宅か、それ以外の住宅かで非課税額が変わるとお話していますが、この省エネ等住宅というのは、何を持って省エネ等住宅と定義されているのかと言いますと、詳しくは下の図のような基準があり、この基準を満たしている住宅のことを、省エネ等住宅と言います。

そして省エネ等住宅を取得するために贈与を受けた場合には、翌年に贈与税の申告をする際に先ほどの基準に適合しているという証明書を、贈与税の申告書と一緒に提出をするという流れになります。

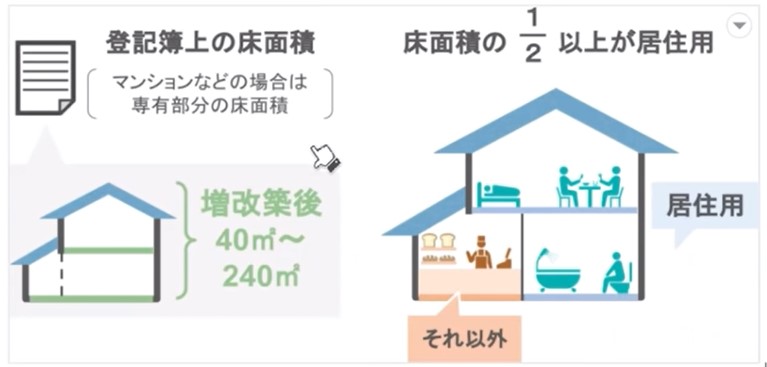

また新築・取得・増築する家屋には、他にも条件がありまして、まず家屋を新築・取得する場合には、住宅用の家屋の登記簿上の床面積が40㎡以上240㎡以下で、かつその床面積の1/2以上に相当する部分が贈与を受けた人の居住用であること、という決まりがあります。

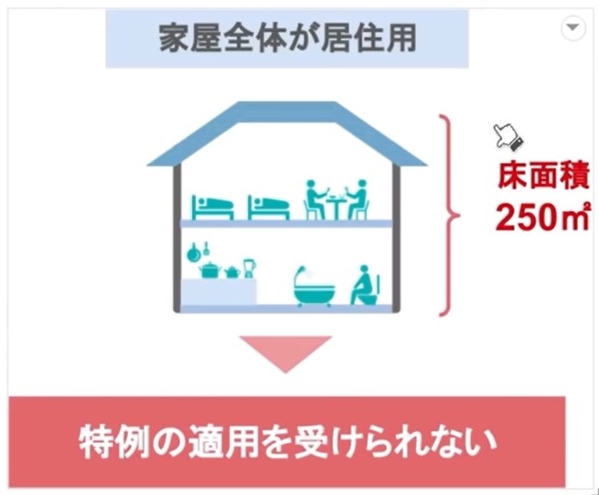

例えば家屋全体が居住用であったとしても、その床面積が250㎡であれば、特例の適用を受けることはできません。

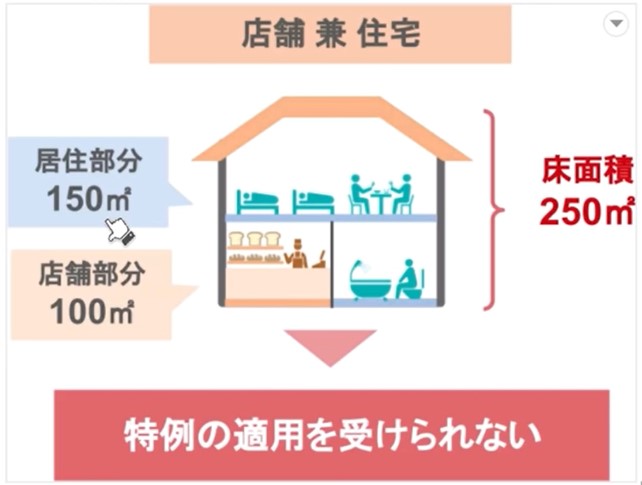

また店舗兼住宅の場合で、店舗部分が100㎡、居住部分が150㎡なら、居住部分だけを見れば40㎡から240㎡の範囲内に収まっていますが、この特例は家屋全体の床面積で判断をしますので、この店舗兼住宅の床面積は合計250㎡となり、特例の適用を受けることができません。

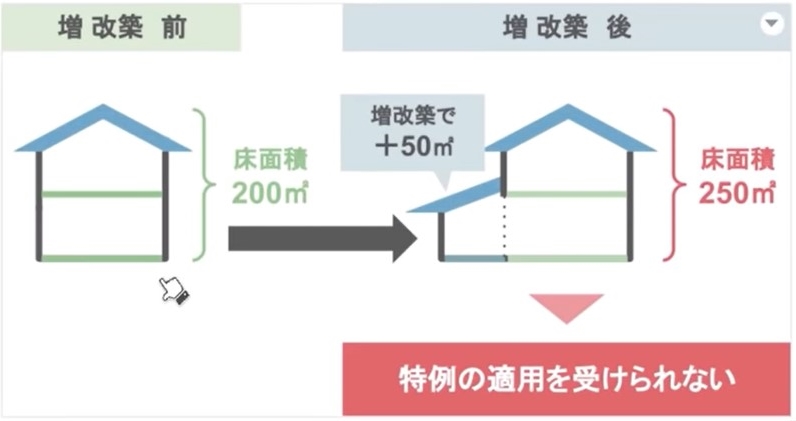

また住宅取得資金の贈与を使って、家屋の増改築を行う場合の条件としては、増改築後の家屋の登記簿上の床面積が40㎡以上240㎡以下で、かつその床面積の1/2以上に相当する部分が贈与を受けた人の居住用であること、という決まりがあります。

例えば元の家屋の床面積が200㎡で、増改築により床面積が50㎡広くなりますと、家屋全体の床面積が250㎡となってしまうので、特例の適用を受けることができないということになるんですね。

他にも自分が所有かつ居住している家屋に対しての増改築でないといけなかったり、工事費用が100万円以上、かつ費用の1/2以上が居住部分に対する工事にかかる費用であること、といった条件も満たしている必要があります。

さてここまでが住宅取得資金の贈与に関するざっくりとした概要となります。

②住宅取得資金の贈与を利用するために必要な〝8つの条件〟

ではここからは、住宅取得資金の贈与を利用するために、ここだけは押さえておかなければいけないという8つの条件について解説をしていきます。

【条件1】直系の親族間で行われる金銭の贈与にのみ利用が可能

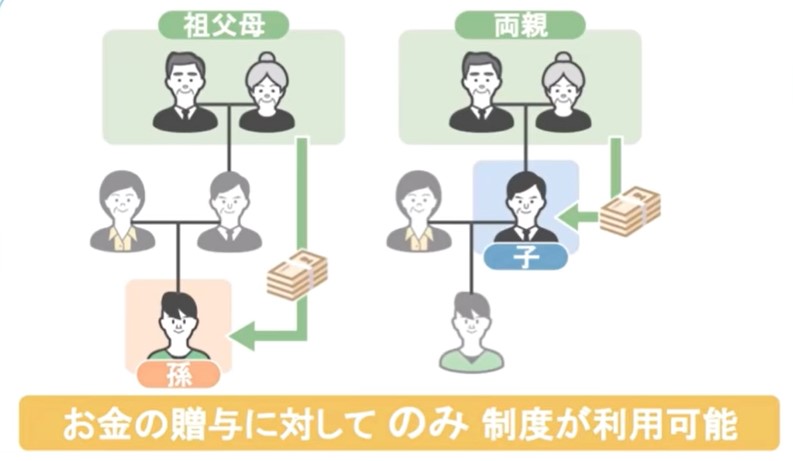

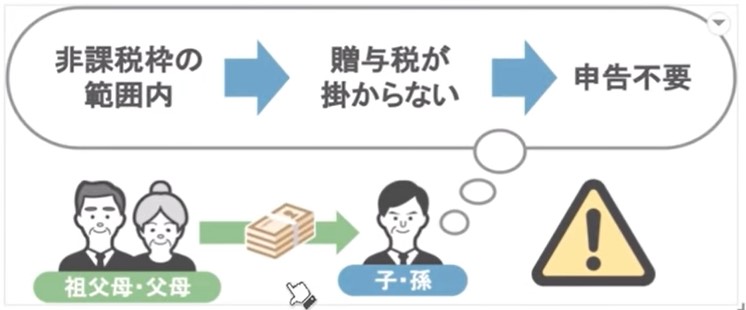

まず最初に、住宅取得資金の贈与を利用するために必要となる条件の1つ目は、直系の親族間で行われる金銭の贈与にのみ、制度の利用が可能ということです。

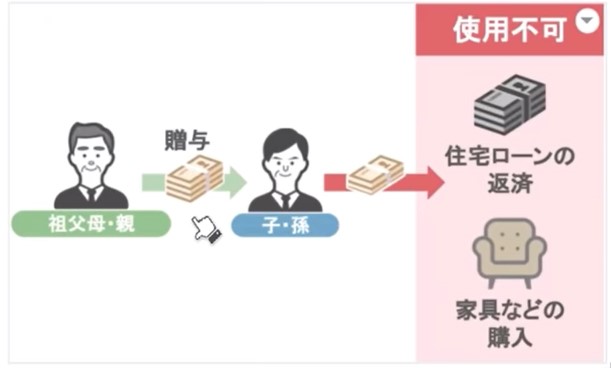

つまり住宅取得資金の贈与は、下の図のように祖父母から孫へ、あるいは両親から子供へのお金の贈与に対してのみ利用できるということですね。

まれに義理の祖父母や父母から贈与を受けておられる方がおられますが、これは対象外となります。

【条件2】配偶者やその家族、親戚などから住宅を取得しない

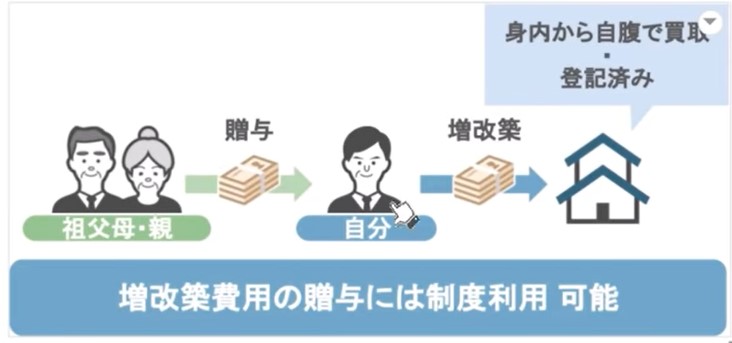

次に2つ目の条件は、配偶者やその家族親戚などから住宅を取得しないということです。

要は住宅取得資金の贈与を使って身内が持っている家を買い取るということはできません。

この制度を使って住宅を取得する場合には、あくまでも新築で家を購入するか、他人から中古住宅を購入する必要があるので、その点については注意が必要です。

しかし身内から自腹で買い取った家のリフォーム費用については話が別です。

自分のお金を使って身内から建物を購入し、自分の名義で登記を行えば、登記を行った家は正式にあなたのものですよね。

ですから登記完了後に、自宅をリフォームするためのお金を親や祖父母から贈与を受けるという行為は、何も問題ありません。

【条件3】贈与を受ける側の年齢が18歳以上

次に住宅取得資金の贈与を利用するために必要となる条件の3つ目は、贈与を受ける側の年齢が18歳以上であるということです。

この特例を使う場合、贈与を受ける側の年齢は、贈与を受ける年の1月1日時点で18歳以上でないといけません。

例えば2022年7月5日に住宅取得資金の贈与を受けた人が、前日の7月4日に18歳の誕生日を迎えていた場合、この制度は利用できないということになります。

逆に今年住宅取得資金の贈与を受ける人は、今年の1月1日時点で18歳になっていれば OK ということですね。

【条件4】贈与を受ける側の所得金額が2,000万円以下

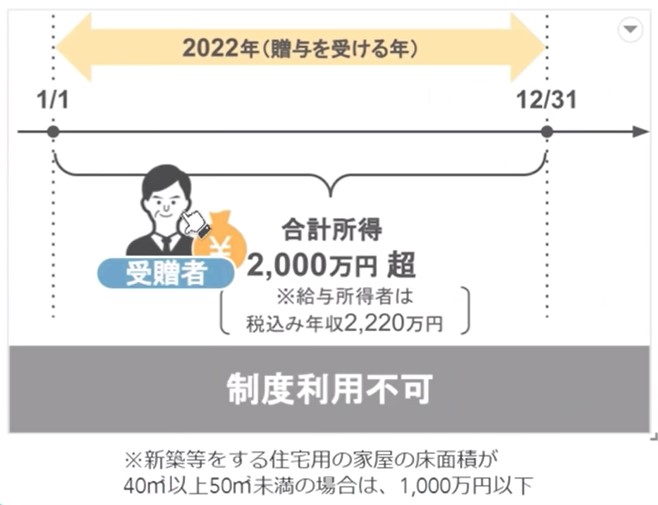

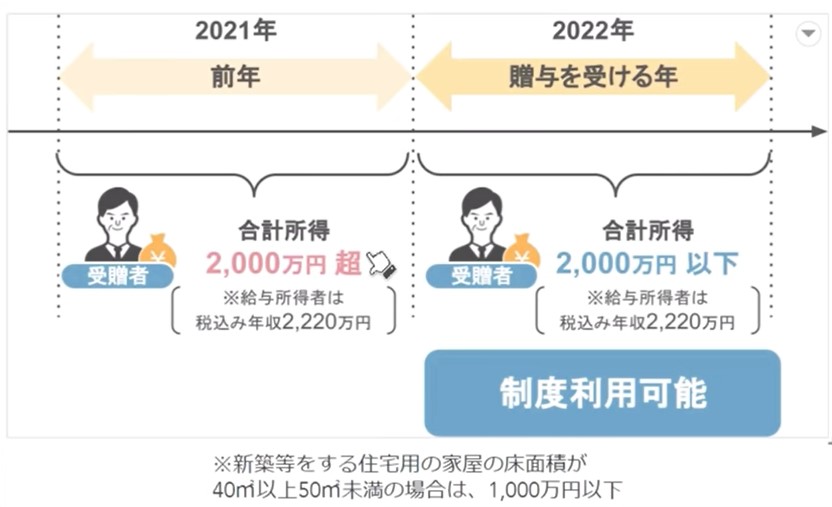

次に住宅取得資金の贈与を利用するために、必要となる条件の4つ目は贈与を受ける側の所得金額が、2,000万円以下であるということです。

住宅取得資金の贈与を受ける人は、贈与を受ける年の合計所得金額が2,000万円を超えていた場合には、この制度は利用できません。

例えば2022年に住宅取得資金の贈与を受ける場合、前年の2021年における合計所得金額が2,000万円を超えていたとしても、贈与を受ける2022年の合計所得金額が2,000万円以下であれば、制度を利用することが可能ということですね。

【条件5】過去に住宅取得資金の贈与を受けていない

次に住宅取得資金の贈与を利用するために必要となる条件の5つ目は、過去に住宅取得資金の贈与を受けていないということです。

平成21年から平成26年までに住宅取得資金の贈与を受け、翌年に申告手続きをし、制度の適用を受けた人は、新たにこの制度を使うことができません。

【条件6】貰った資金は必ず〝全額〟住宅の取得等のために使うこと!

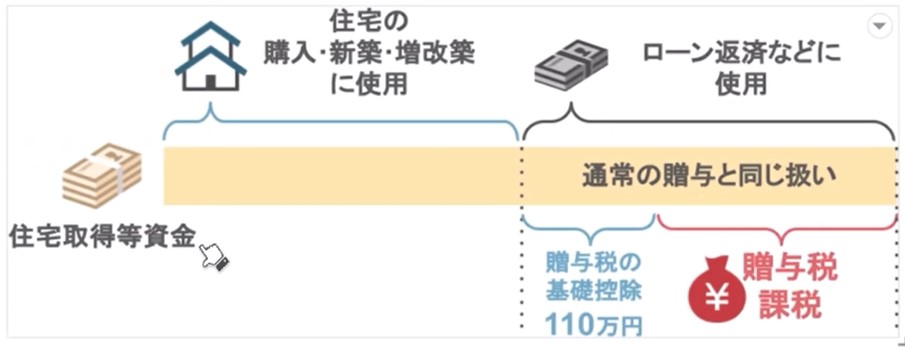

次に住宅取得資金の贈与を利用するために必要となる条件の6つ目は、もらった資金は必ず全額住宅取得等のために使うということです。

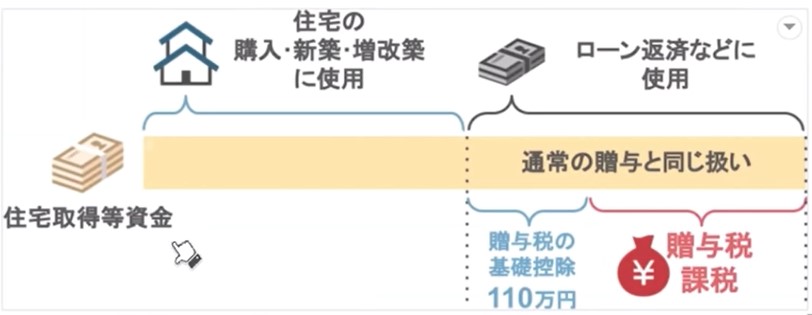

この住宅取得資金の贈与を受ける場合には、もらったお金は全額住宅の取得資金、住宅の新築資金、住宅の増改築資金、といったことに使わないといけません。

よくある注意点としては、この制度を利用して贈与を受けたお金をローンの返済に使おうとする人や、家具などの購入費用に当てようとする人もいますが、これはやってはいけません。

そもそも住宅ローンというのが、住宅購入のための借金に過ぎず、住宅の購入そのものではありませんよね。

そのため住宅取得資金の贈与を使って、贈与を受けたお金をローンの返済など使ってしまうと、その贈与分というのは通常の贈与と同じ扱いになり、年間110万円を超える部分に対しては、贈与税が課税されることになります。

ですので住宅取得資金の贈与として贈与を受けたお金は、きちんと全額を住宅の取得、新築、増改築のためにだけ使うようにしましょう。

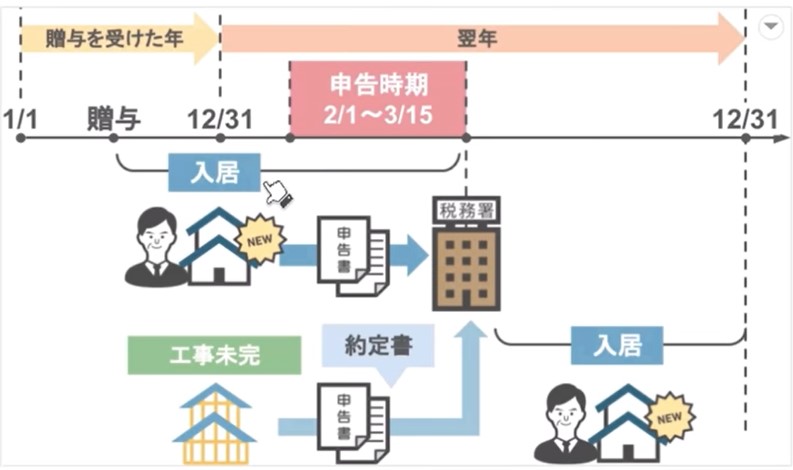

【条件7】贈与を受けた年の翌年3月15日までにその家屋に居住する

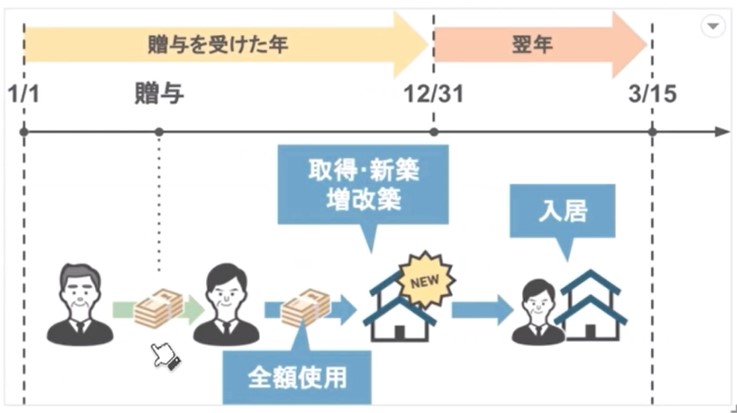

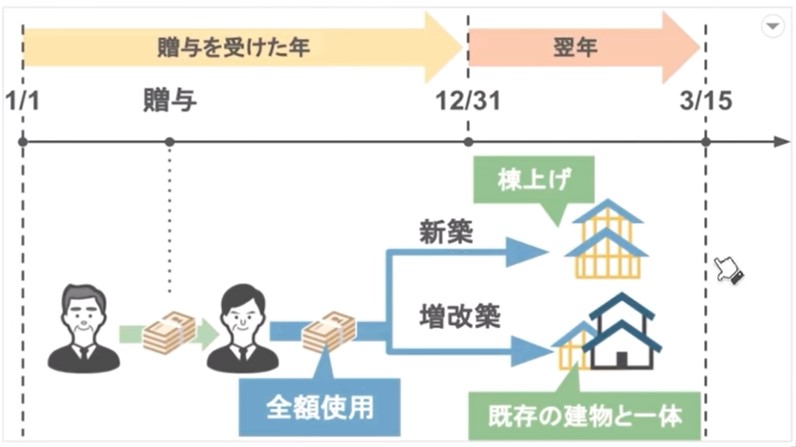

次に住宅取得資金の贈与を利用するために必要となる条件の7つ目は、贈与を受けた年の翌年3月15日までに、住居の取得・新築・増改築を行い、その家屋に居住するということです。

住宅取得資金の贈与を受けた場合には、贈与を受けた年の翌年3月15日までに、贈与を受けた資金の全額を使って、住宅の取得・新築・増改築を行い、その住宅に住んでおくことが必要となります。

「じゃあ新築や増改築の場合、贈与を受けた翌年の3月15日までに、工事が終わらなければこの特例を使えないの?」と不安に思われる方もいらっしゃるかもしれませんがご安心ください。

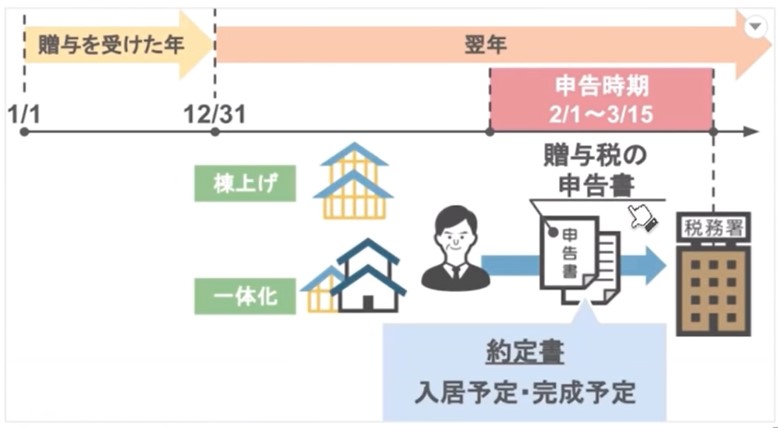

新築の場合でしたら、3月15日までに棟上げが終わっている状態だったり、増改築の場合でしたら、3月15日までに既存の住宅と一体となっている状態になっていましたら、贈与を受けた人はその家に住む意思があると認められるんですね。

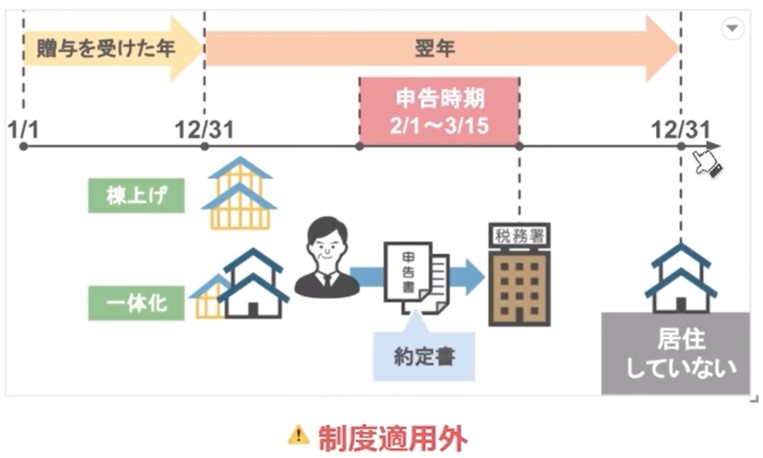

ですので贈与税の申告と共に、いつ入居予定なのかいつ完成予定なのか、こういった事項を記入した約定書を提出していただければ、たとえ住宅取得資金の贈与を受けた年の、翌年3月15日までにこの住宅に住んでいなかったとしても、制度を利用することは可能となります。

ただし住宅取得資金の贈与を受けた年の、翌年3月15日を超えてその年の12月31日までにその住宅に住んでいない場合は、この制度の適用外となってしまい、贈与税の修正申告をして、贈与税を支払わなくてはいけませんので注意してください。

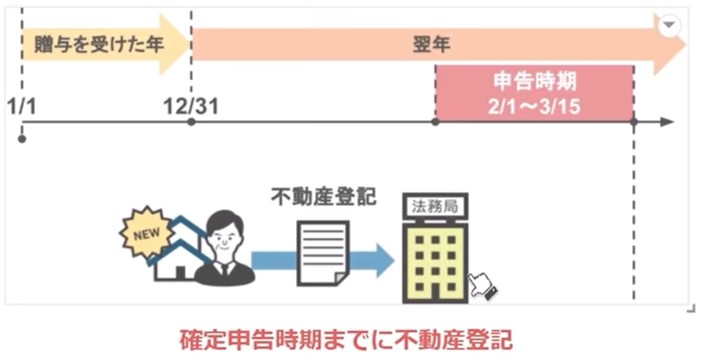

また贈与を受けた人は、新しく取得した住居を所有しなければ住宅取得資金の贈与を受けることができませんので、翌年の贈与税の申告時期までに不動産登記を済ませておくことを絶対に忘れないで下さいね。

【条件8】贈与を受けた翌年の2月1日から3月15日の間に必ず申告を行う

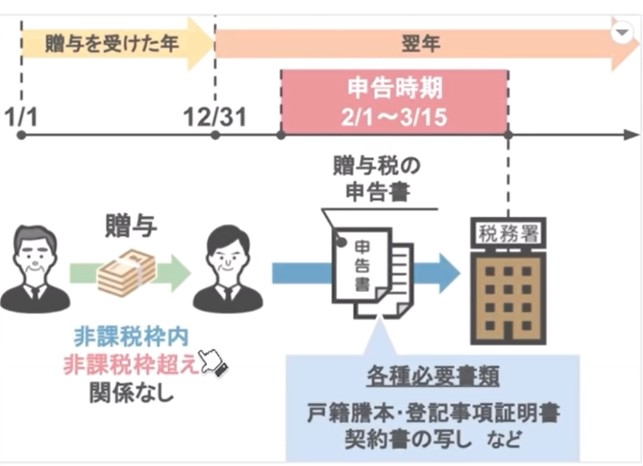

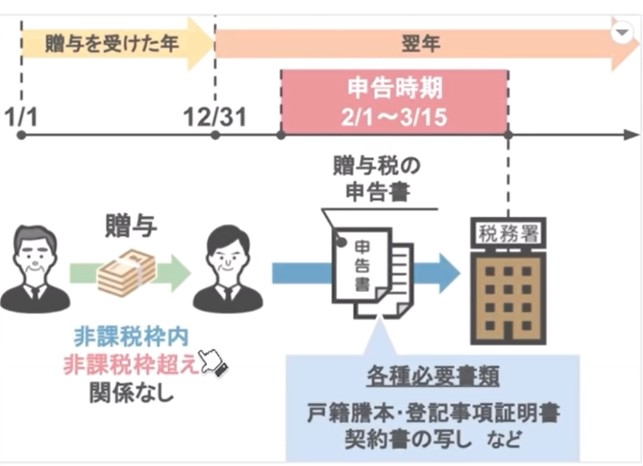

最後に住宅取得資金の贈与を利用するために必要となる条件の8つ目は、贈与を受けた翌年の2月1日から3月15日の間に必ず申告を行うということです。

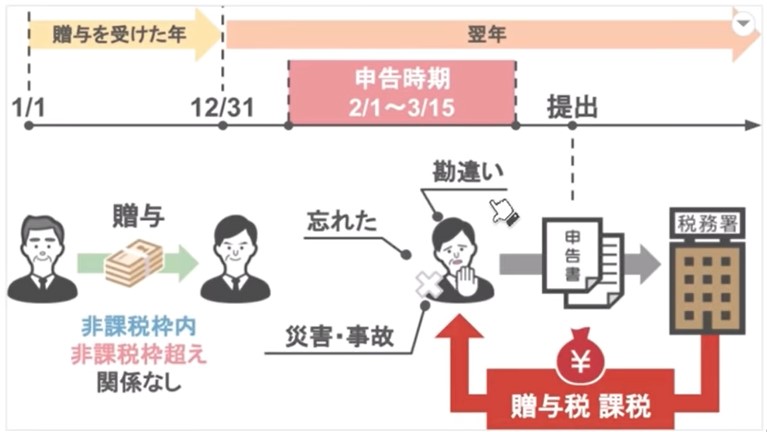

住宅取得資金の贈与に関しては、毎年制度の適用を認められない人たちが一定数いらっしゃいます。

それはどういった方かと言うと、親や祖父母から贈与を受けた金額が、特例の非課税限度内だからと、自分には贈与税はかからないと、翌年の申告の時期に贈与税の申告をしない人達です。

ですがこの住宅取得資金の贈与というのは、贈与を受けた金額が非課税枠の範囲内であろうが、非課税枠を超えていようが、特例の恩恵を受けたいのであれば、贈与を受けた翌年の2月1日から3月15日までの間に、必ずこの制度を利用する旨を記載した贈与税の申告書と、戸籍謄本、登記事項証明書、契約書の写しなどの各種必要書類を税務署に提出しないといけません。

例え忘れていた、勘違いをしていた、災害や事故に巻き込まれた、などどんな事情があったとしても、申告が3月15日を1日でも過ぎてしまうと、この制度を利用することができず、贈与を受けたお金に対して、贈与税が課税されることになります。

なので繰り返しになりますが、どんな事情があったとしても、申告が3月15日を1日でも過ぎてしまうと、この制度を利用することができません。

それに加え、申告の際には各種証明書や契約書の写しなど、たくさんの書類を添付する必要がありますから、住宅取得資金の贈与を今から利用したいと考えておられる方は、早め早めに準備をして、必ず期限内に申告を済ませるようにしてください。

さてここまでの内容を見てこられた方の中には、今すぐにでも住宅取得資金の贈与を使いたいと思った方もいらっしゃるでしょうが、ちょっと待ってください。

③当該制度を使うことによって起こるデメリットと注意点

この制度は冒頭でも話したように、制度自体の人気も高く、贈与を受ける側行う側にとってもメリットの大きいとても良い制度なんですが、この制度を利用する上で知っておかなければならないデメリットと、いくつかの注意点も存在するんですね。

ですので次の章ではこの住宅取得資金の贈与を利用する上でのデメリットと注意点についてもみていきましょう。

【デメリット】『小規模宅地等の特例』が使えなくなる!

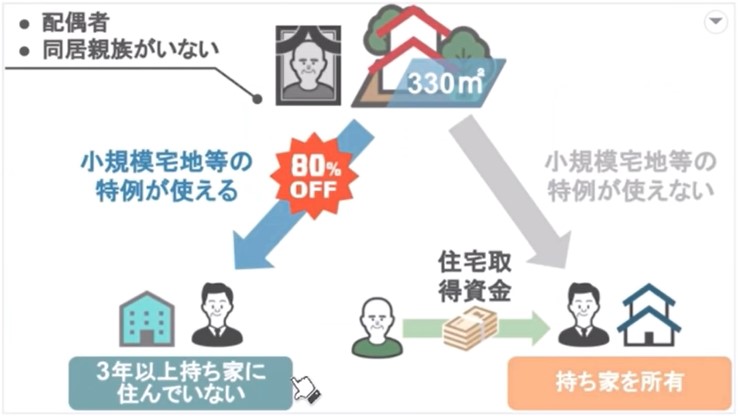

では住宅取得資金の贈与を利用する場合のデメリットとは一体何かというと、それはこの制度を使って、自分の自宅を持ってしまうと、将来親の相続が発生した際に「小規模宅地等の特例」が使えなくなるということです。

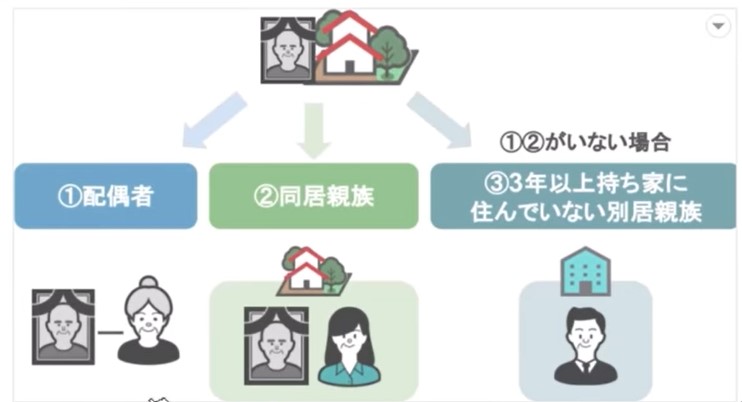

この「小規模宅地等の特例」とは、亡くなった方が実際に住んでいた土地であれば、一定の要件を満たす相続人が相続した場合、その土地の330㎡までを80%引きの価格で相続してもよいという制度です。

仮に亡くなった方の本来の土地の本来の価値が2,000万円なら、小規模宅地等の特例を使うことにより、その土地を80%引きの400万円という評価額で相続をすることができるんです。

本来2,000万円の価値のある土地が、1,600万円減額されて、400万円の評価額で相続できるわけですから、その節税効果はかなり大きいですよね。

しかしこのお得な特例を使うためには、自宅を相続する人が亡くなった方の配偶者であるか、亡くなった方と同居していた親族であることという条件があるんですね。

もし亡くなった方に配偶者も同居親族もいない場合は、亡くなった方と別居していた親族で3年以上の家に住んでいない人、要は賃貸暮らしの人であればこの特例を会うことができるのですが、いずれの場合も自分の持ち家がある人は、小規模宅地等の特例を受けることができないんです。

つまり子供さんが現在賃貸暮らしの状態でしたら、子供さんがそのまま賃貸暮らしを続ければ、将来亡くなった方の自宅を相続する際に、土地の330㎡までを最大80%引きで相続できる小規模宅地等の特例を使えるのですが、子供さんが住宅取得資金の贈与を受けて持ち家を所有してしまうと、将来親御さんの相続が発生した際には、小規模宅地等の特例は使えなくなるというわけなんです。

ですので住宅取得資金の贈与を使って、子供に家を持たせるかどうかは、子供さん自身の考えや生活状況、生前贈与を考えている方の財産状況などをよくよく加味した上で、専門家の指示を仰ぎながら、判断をしていただきたいと思います。

さてここまでが住宅取得資金の贈与を利用する場合のデメリットの解説となります。

では最後に住宅取得資金の贈与を利用する場合の、これらの注意点について順番に見ていきましょう。

【注意点1】住宅取得資金の贈与は贈与をする側ではなく贈与を受ける側が基準となる

住宅取得資金の贈与を利用する場合の注意点1つ目としては、住宅取得資金の贈与の非課税枠は贈与をする側ではなく、贈与を受ける側が基準となるということです。

例えば親から住宅取得資金の贈与を受けた場合、その住宅が省エネ等住宅であれば1,000万円の非課税枠が利用できますよね。

ですがこれはお父さんからも1,000万円の贈与を非課税で受けて、さらにお母さんからも1,000万円の贈与を非課税で受けることができるということではありません。

住宅取得資金の贈与の非課税枠というのは、あくまでも贈与を受ける側がベースですから、両親からの贈与の合計額が住宅取得資金の贈与の非課税枠である1,000万円と、贈与税の基礎控除110万円の合計である1,110万円を超えれば、その超えた部分には贈与税がかかります。

つまり、両親を合わせて2,000万円の贈与を受けた場合には、非課税枠を超える890万円部分に対して、贈与税がかかるという点には注意をしておいてください。

【注意点2】『住宅取得資金の贈与』で取得した住宅は短期間で売却(賃貸)してはいけない

次に住宅取得資金の贈与を利用する場合の注意点2つ目は、住宅取得資金の贈与で取得した住宅は、短期間で売却や賃貸をしてはいけないということです。

住宅取得資金の贈与を受けて取得した住宅を短期間で売却したり、人に貸した場合その人はこの特例の適用が取り消される可能性があります。

先ほど8つの条件の際にも触れましたが、住宅取得資金の贈与を利用する条件の中には、贈与を受けた方は、翌年の3月15日までに対象となる住宅に住んでいること、もしくは3月15日までに工事が終わっていない場合であっても、必ずその年の12月31日までに対象となる住宅に住んでおくことという条件がありましたよね。

そのため住宅取得資金の贈与を受けて住宅を取得した方は、最低でも贈与を受けた翌年の12月31日までは、対象の住宅を手放したり人に貸してはいけません。

これを守らずに短期間で住宅を売却したり、人に貸したりした場合には、制度の適用が取り消される可能性がありますので気をつけておいてください。

【注意点3】『住宅取得資金の贈与』と『相続時精算課税制度』の安易な併用はNG

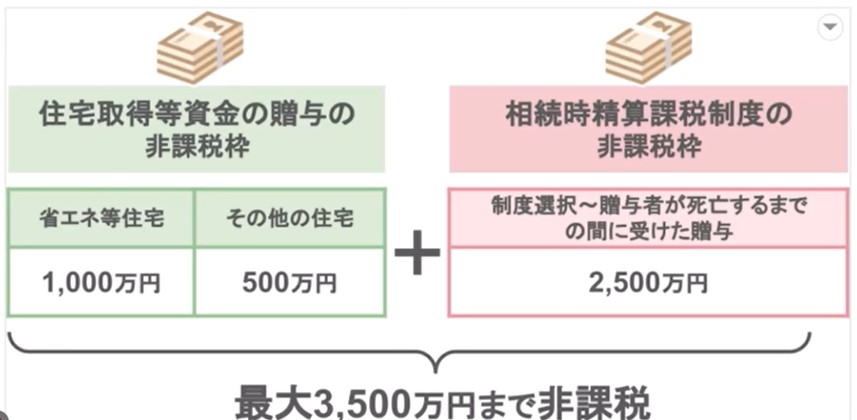

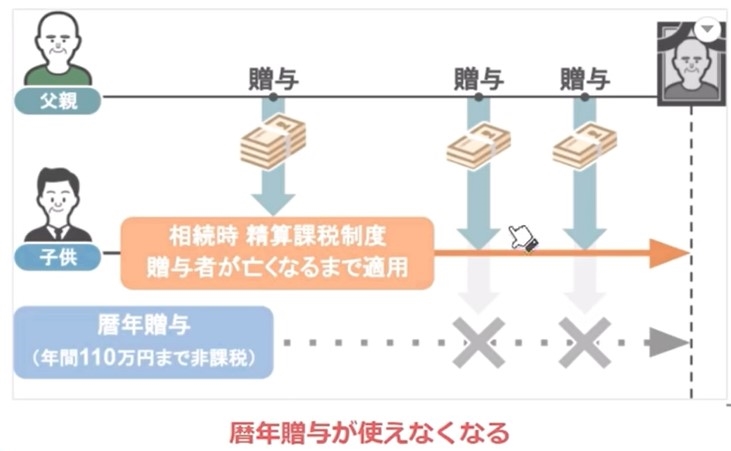

では最後に住宅取得資金の贈与を利用する場合の注意点3つ目は、住宅取得資金の贈与と「相続時精算課税制度」の安易な併用はおすすめしないということです。

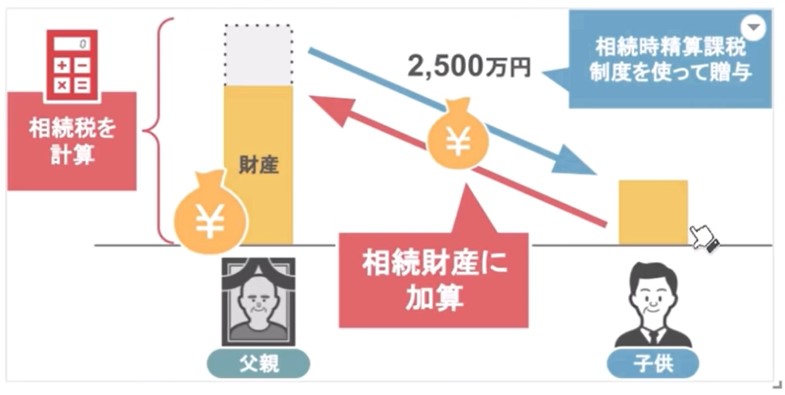

どういうことかまず「相続時精算課税制度」についてざっくり説明しますと、この相続時精算課税制度というのは、祖父母や父母から子や孫に対して生前に行った贈与については、最大で2,500万円まで非課税にしますよ、ですが贈与の合計額が2,500万円を越えれば、その後の贈与分に対しては一律で20%の税金をかけますよ、というものです。

この相続時精算課税制度と住宅取得資金の贈与は、併用して利用することが可能ですので令和5年12月31日までに住宅取得資金の贈与を受けた場合、最大で3,500万円までの金額を非課税で贈与を受けることができるんです。

ですのでここまでの話を聞かれた方は「この二つの制度を併用して使えば、子供が家を買うときの負担が減るし、贈与する側の財産も一度に非課税で渡せるし、一石二鳥じゃないか」と思われるかもしれませんが、ちょっと待ってください。

以前こちらの記事(「【相続時精算課税制度】2,500万円までの贈与が非課税に!制度の概要と利用上の注意点を解説」)でも解説しておりますが、相続時精算課税制度を安易に利用するというのはとても危険なんです。

といいますのもこの相続時精算課税制度を使って贈与を行った分というのは、相続が発生した際に亡くなった方の財産として足し戻して、相続税の計算をする必要があるんですね。

ですのでせっかく父親が生前に2,500万円の贈与を行い、自分の財産を減らしたとしても、結局その2,500万円は父親の相続が発生した際に、父親の財産に足し戻しされてしまいます。

つまり生前贈与による節税効果は1円も発生していないということになるんですね。

それだけならまだしも、一度父と子供の間で相続時精算課税制度を選択してしまいますと、もうそれ以降子供が父親から受ける贈与に関しては、全て相続時精算課税制度のルールが適用され、もうこの2人の間では二度と年間110万円までが非課税となる暦年贈与が利用できなくなります。

ですので現在、住宅取得資金の贈与と、相続時精算課税制度の併用を考えているという方は、こういったデメリットを十分理解した上で、専門家の指導のもと利用を検討して頂ければと思います。

④【知らないとマズイ】読者の方々から頂いた質問とそれに対する回答

では最後に住宅取得資金の贈与に関して、読者の方からいくつか質問を頂いていますので、私からの回答と合わせて紹介をしていきます。

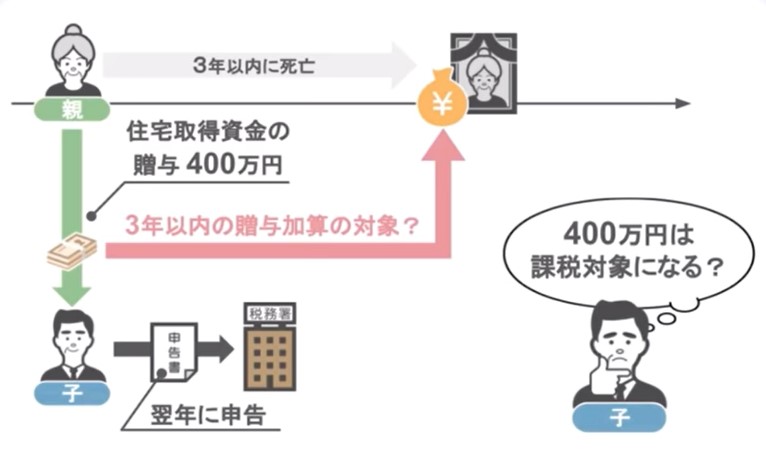

ではまず住宅取得資金の贈与に関する相談内容の1つ目は、親が子供に新築住宅資金として400万円を贈与し、子供が翌年税務署に住宅取得資金の贈与として申告をしました。

ですがその後3年以内に親が亡くなった場合は、この400万円は贈与税の3年以内加算として相続税申告の計算対象になるんでしょうか?というものです。

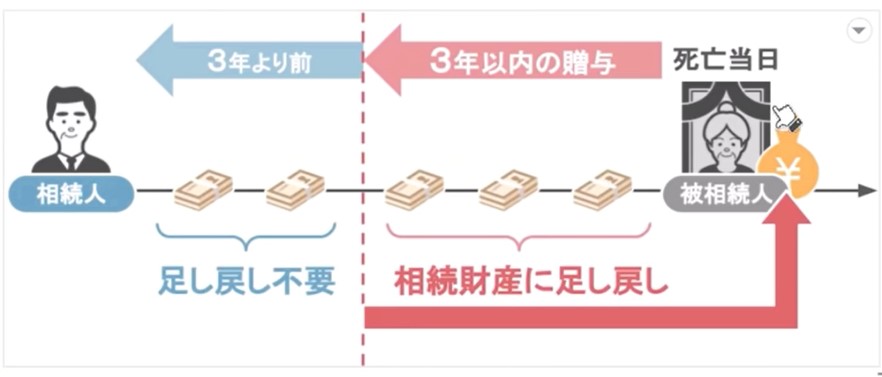

この方が心配されていますように、相続税法には「相続開始前3年以内の贈与加算」という規定がありまして、これは家族に相続が発生した場合、被相続人の方が亡くなった当日から数えて、3年以内に行われた贈与については、贈与した財産額を亡くなった方の財産に足し戻して、相続税の計算をしなくてはいけないというものです。

なので「住宅取得資金の贈与でもらったお金に関しても、贈与を受けた後の3年以内に贈与者が亡くなってしまえば、亡くなった方の財産に足し戻す必要があるんじゃないか?」と皆さん思いがちなんですね。

ですが住宅取得資金の贈与でもらったお金と言いますのは、この「相続開始前3年以内の贈与加算」の対象にはなりませんので、ご安心下さい。

またこのような質問もいただきました。

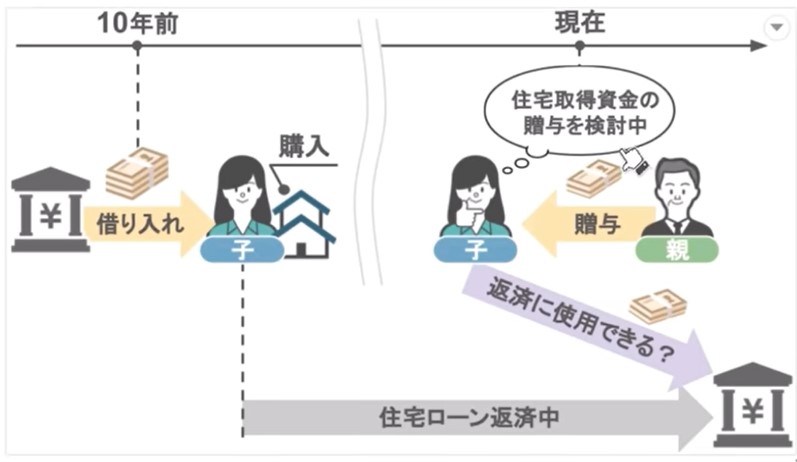

現在住宅取得資金の贈与の検討をしています。

住宅を購入したのは10年前で、現在ローンを返済中です。残りのローン部分について住宅取得資金の贈与を使って、親から贈与を受けることはできるのでしょうか?というものです。

この質問に関してですが、住宅取得資金の贈与の特例は、あくまでも親や祖父母から住宅取得資金をもらって、住宅を購入するときの特例ですから、住宅を購入してから10年後にお金をもらったとしても、特例は適用されず普通の贈与になってしまうので注意が必要です。

また記事の前半でもお話したように、この住宅取得資金の贈与を受ける場合には、もらったお金は全額、住宅の取得資金、住宅の新築資金、住宅の増改築資金といったことに使わないといけません。

そのため住宅取得資金の贈与を使って、贈与を受けたお金をローン返済などに使ってしまうと、年間110万円を超える部分に対しては、贈与税が課税されることになりますので、気をつけてくださいね。

まとめ

住宅取得資金の贈与は、この図のように、住宅の取得に使う費用のうち最高で1,000万円までが非課税になる非常に使い勝手の良い制度です。

ですがこの特例を受けるためには、今回紹介してきた8つの条件をきっちりと満たしている必要がありますので、利用を検討されている方はこの記事を繰り返し読んでいただき、確実に住宅取得資金の贈与のお得な恩恵を受けていただければと思います。

最後に繰り返しになりますが、この制度を利用された後は、贈与税がかかるかからないにかかわらず、贈与を受けた翌年の2月1日から3月15日までの間に、必ず住宅取得資金の贈与を受ける旨を記入した贈与税の申告書と必要書類を税務署に提出してくださいね。

提出が1日でも遅れると制度が利用できず、多額の贈与税がかかることになってしまいますからね。