相続の相談先は税理士? 弁護士?司法書士?あなたのお悩みによって選ぶ専門家は変わります!

相続が発生した際、多くの方が持たれる悩みとして、『まずどの専門家に相続の相談をすればいいのか』というものがあります。

● 相続税の悩みだから税理士に相談すればいいのか? ● 法律に強い弁護士に相談すれば良いのか? ● 司法書士や行政書士に頼むべきなのか・・・

この悩みに対する結論は、

「今あなたが置かれている状況によって、相談する専門家を変えましょう!」というのが正解です。

この結論だと少し曖昧ですので、今回の記事ではそんな相続の悩みを抱えている皆さんにとって、

● 今あなたが置かれている状況の場合、

● 一体どの専門家に自分の悩みを相談すれば一番ベストなのか

という内容で、詳しく解説していきたいと思います。

目次

【この記事の内容を動画で見る】

この記事と同じ内容を、【動画】でも見て頂けます。

記事を読みたい方は、このまま下に読み進めて下さい。

①相続の悩みを解決する国家資格・民間資格

まず、相続に携わる専門家には、

● 国家資格を有する人と

● 民間資格を有する人がいます。

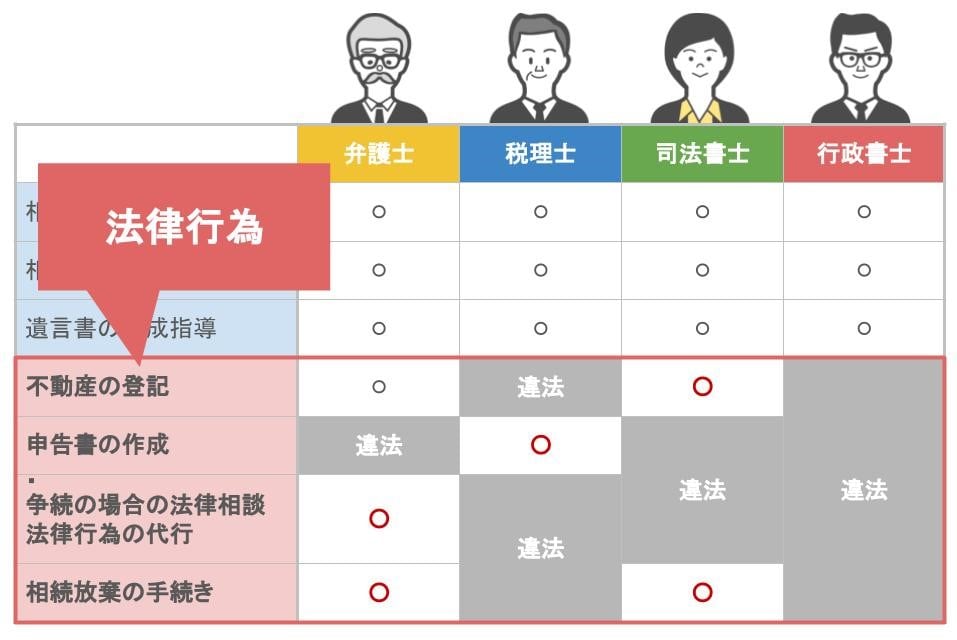

両者の明確な違いとしては「法律行為を行えるか否か」という点です。

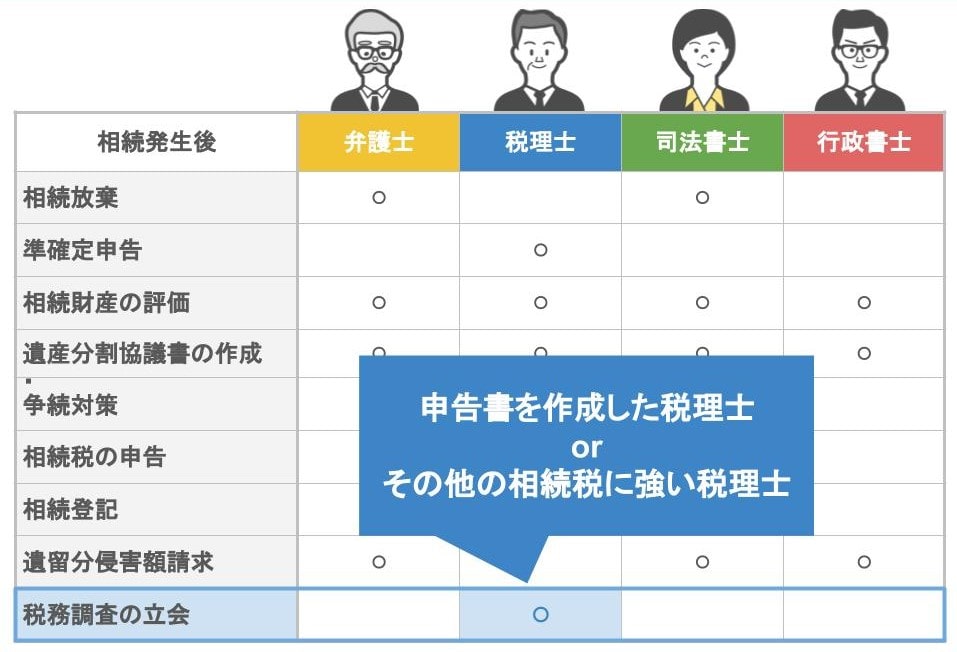

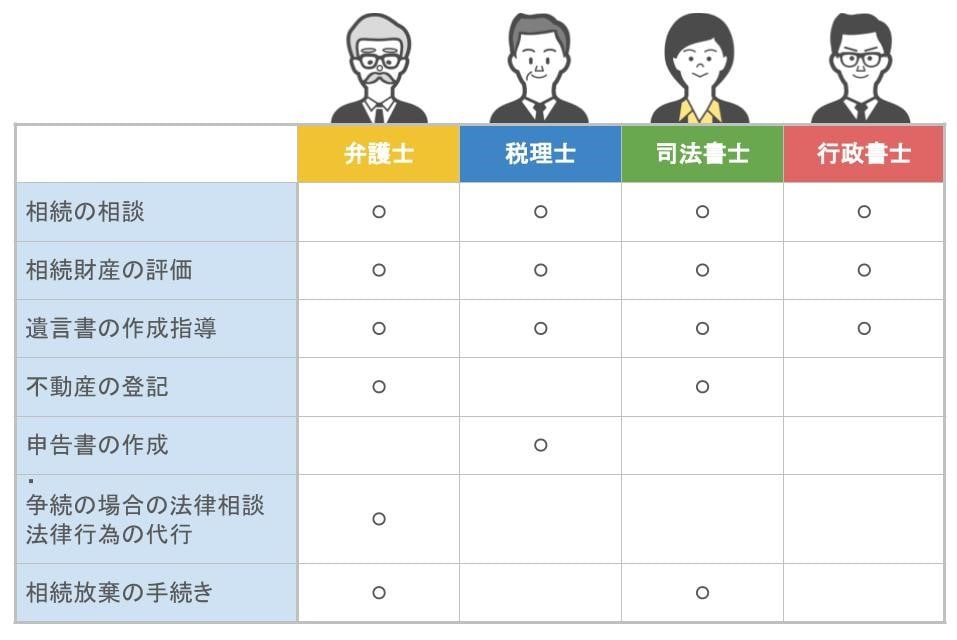

では皆さん、一度下の表を見てみて下さい。

国家資格を持つ「弁護士・税理士・司法書士」には、それぞれが独占で行う法律行為が存在します。

弁護士の場合: 税理士の場合: 司法書士の場合:

相続で争いが起こっている場合の法律相談・法律行為の代行

相続・贈与税申告書の作成

不動産の登記が主な業務

これらの独占業務を行うことが出来るのは、業務欄に〇が付いている各専門家のみで、

それ以外の人(国家資格・民間資格保有者)が独占業務を行うことは違法行為となってしまうんですね。

ですから例えば、

● 弁護士でない税理士や司法書士が、

● 報酬を得る目的で裁判に発展する様な相続争いに関して代理や仲裁をすると、

その行為は 非弁行為となって、「2年以下の懲役又は300万円以下の罰金」が科せられますし、

逆に弁護士であっても、

● 税理士の領分である相続税の申告を代行することは税理士法違反となり、

● 「3年以下の懲役又は200万円以下の罰金」が科されます。

(※ちなみに弁護士は判例上では不動産の登記は可能ですが、あくまで不動産登記のスペシャリストは司法書士です。)

ですから、この記事を見られているあなたが、相続・贈与の相談をしに行く際には、

各専門家の〝出来ること・ 出来ないこと〟を理解された上で、相談に行く必要があります。

では、これまでの話を踏まえた上で、

「あなたの相続に関する悩みは、誰に相談をすればいいのか?」について、

● 相続が発生する前段階におけるお悩み

● 相続が発生した後に生じる悩み

といったように、お悩みの発生時期に分けて解説をして行きたいと思います。

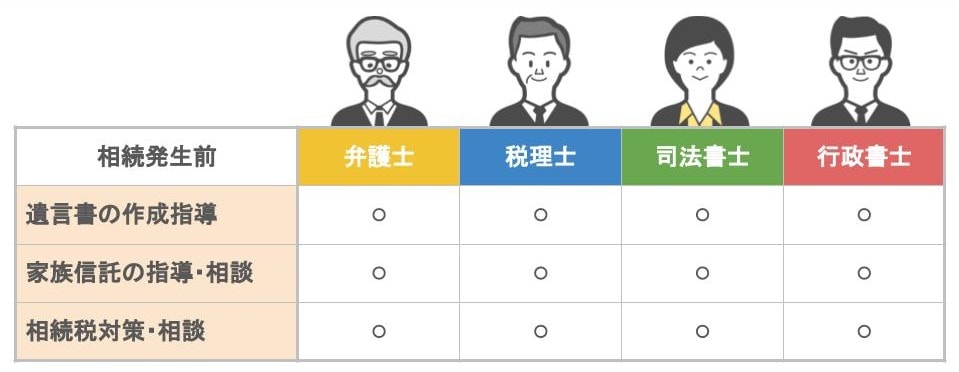

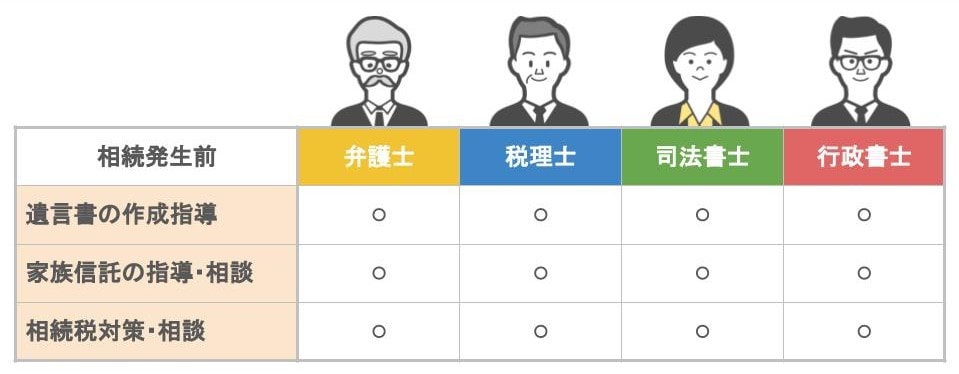

②相続発生前の悩みは誰に相談する?

【相続発生前に関するお悩み】としては、

● 遺言書の書き方の指導や作成を誰に依頼するか、

● 家族信託の指導や相談を誰に依頼するか、

● 将来の相続税の節税の為の相談を誰に依頼するか

などがありますが、

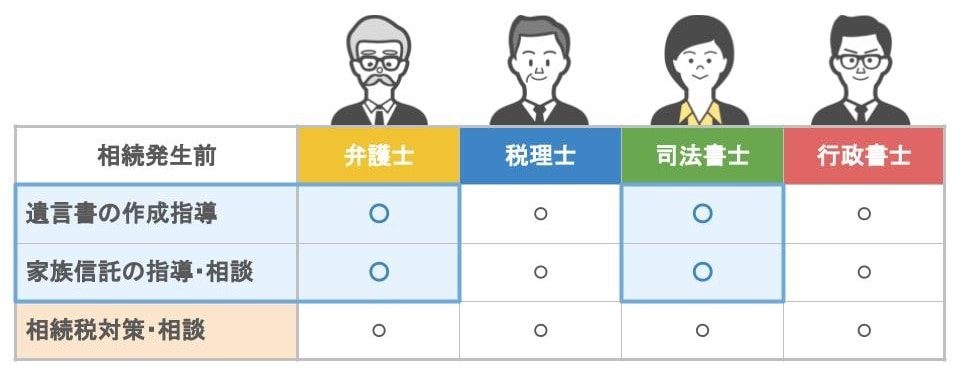

これらに関しては、下の表にあります様に、

各専門家とも、どの項目についても一応対応は可能です。

ですがその中でも、

【遺言作成】や【家族信託の相談】については、

● 法律(民法)のスペシャリストである弁護士や司法書士が適任ですね。

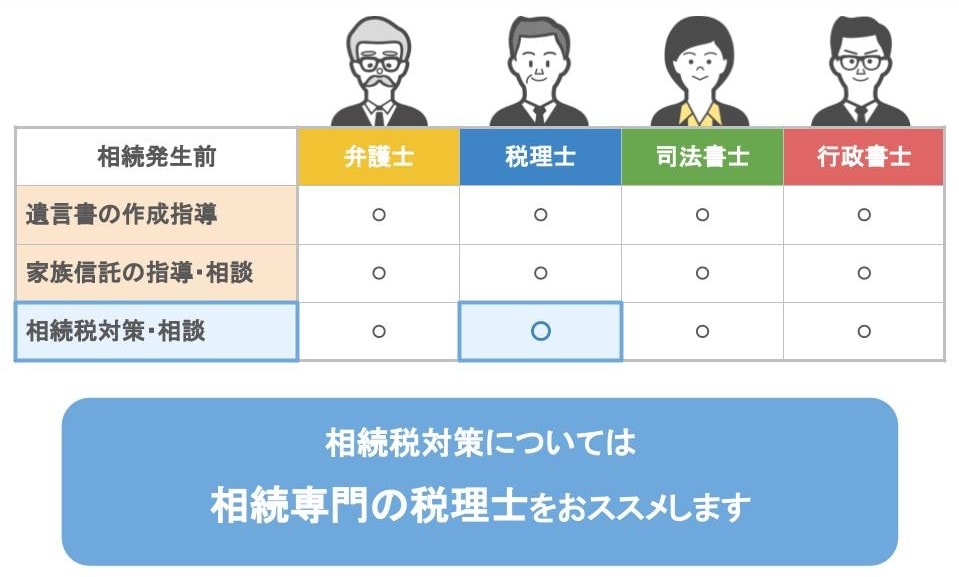

また、相続税対策について、

【将来の税額を少しでも減らすことを目的とする場合】には、

● 税法のスペシャリストである税理士の中でも

● 相続税に特化した税理士に相談をされることをオススメします。

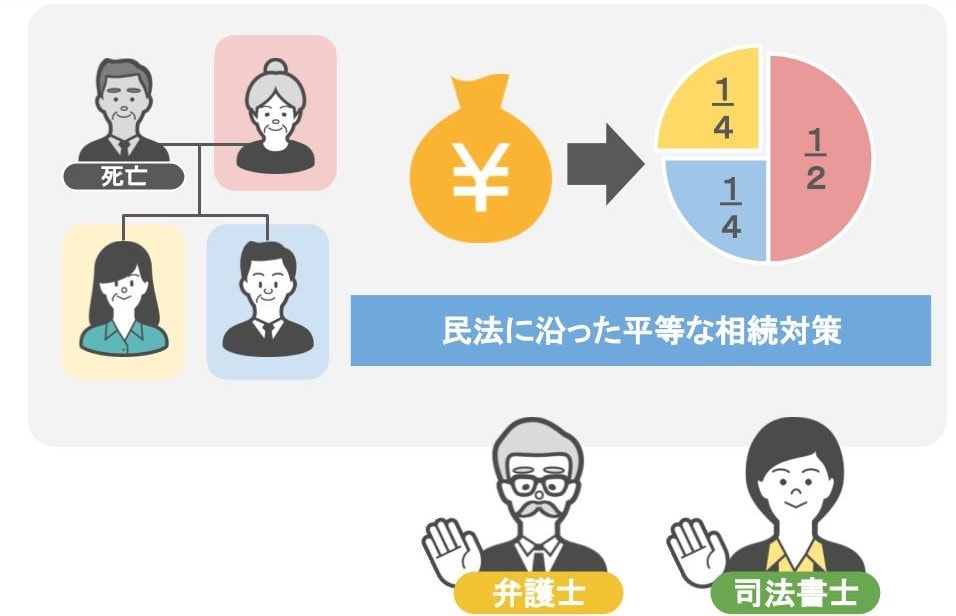

弁護士や司法書士も相続税の相談には対応は出来ますが、所謂法律家の方は民法に沿った平等な相続対策を勧める傾向がございます。

それ故に

● 相続税額を大きく減らせる特例を使わなかったり、

● 一次相続の後の二次相続のことまでを考慮せずに、相続対策の指導をされたり・・・

という方も、全員ではありませんが、一定数いらっしゃいます。

そういった意味でも、将来の相続〝税〟対策に関しては、税金のプロである税理士に相談をされるのが良いでしょう。

その際には先程もいいましたが、相続に強い税理士を探して依頼をして下さい。

医者に専門があります様に、

● 税理士の中にも法人特化・相続特化という得意分野がありますので、

● 税理士であれば誰に相談しても良いだろうというのは危険ですからね。

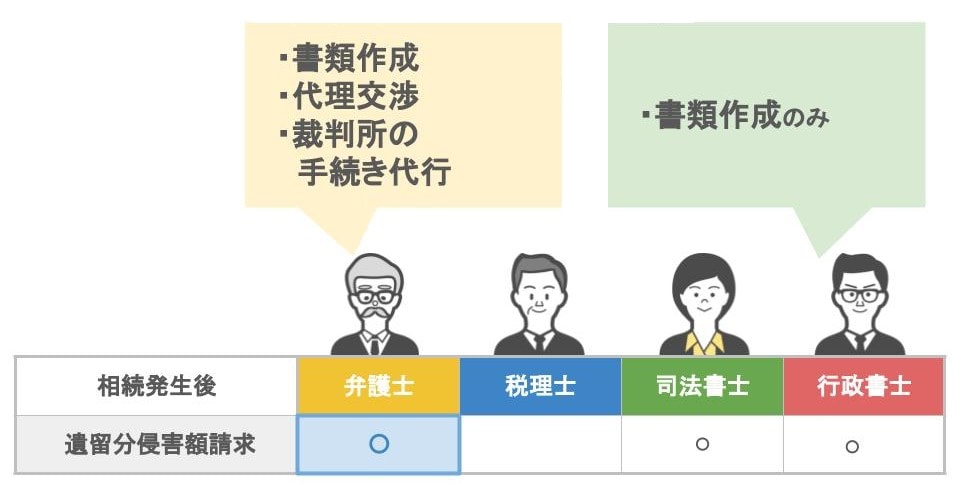

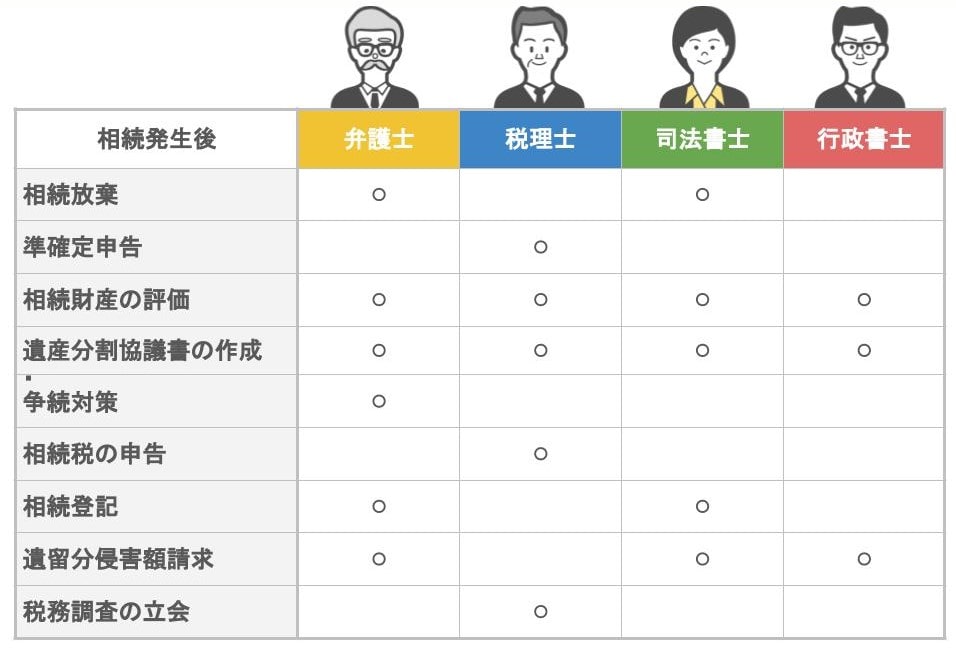

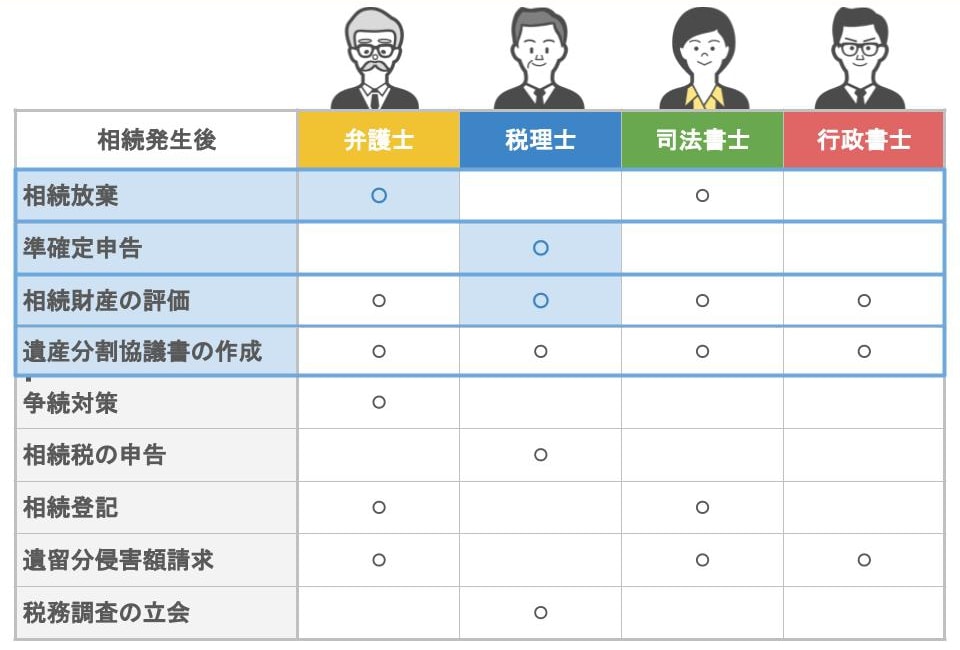

③相続発生後の悩みは誰に相談する?

では次は、

● 相続が発生した後に関する悩みについては、

● 一体誰に相談すれば良いのかですが、

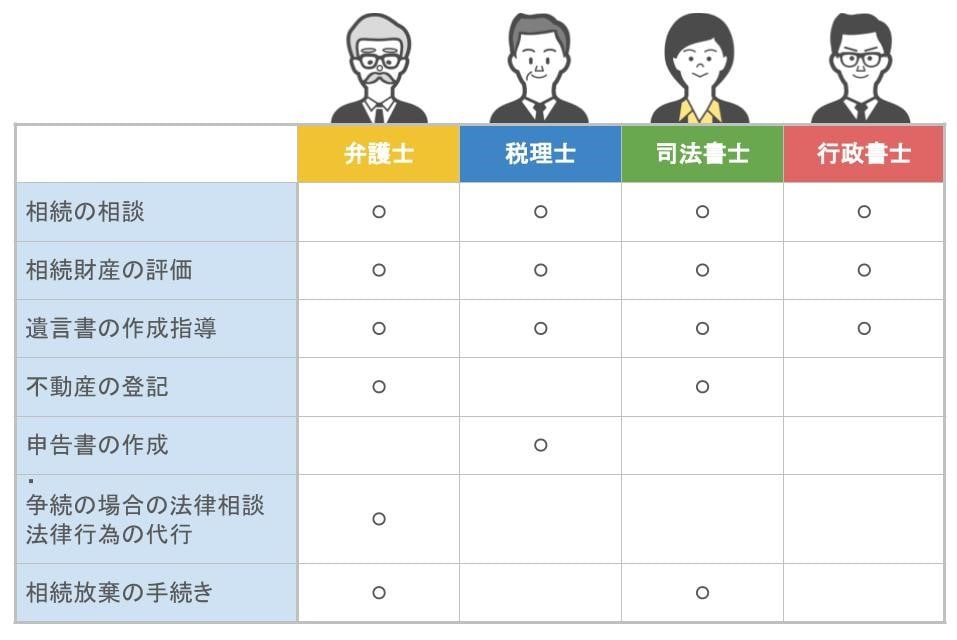

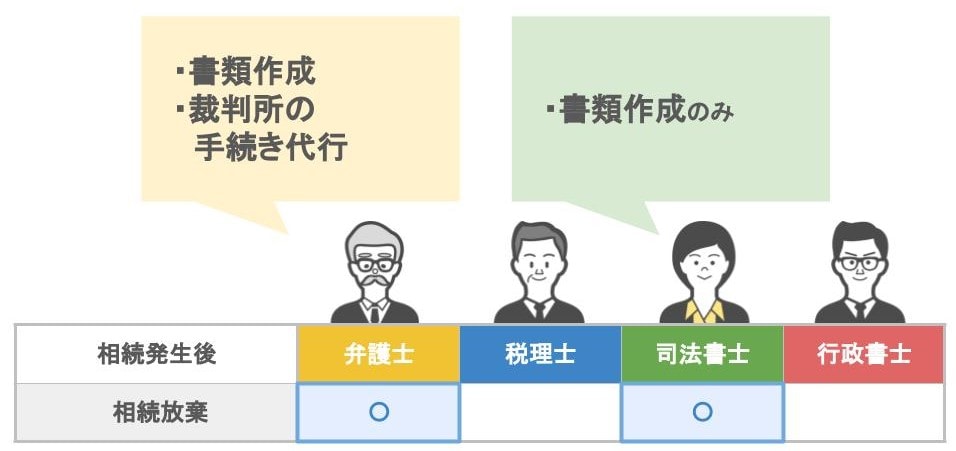

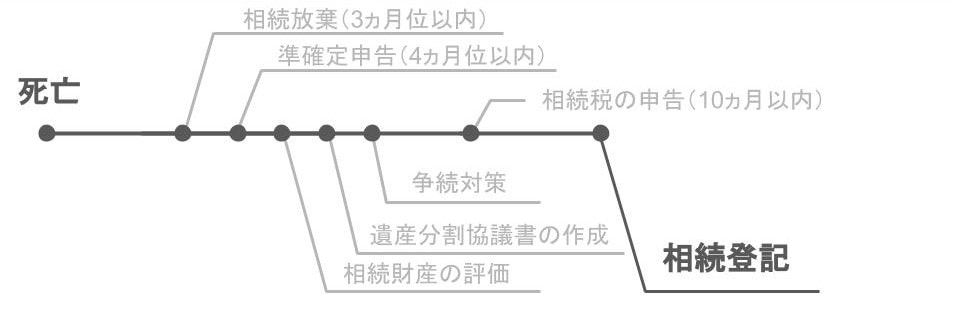

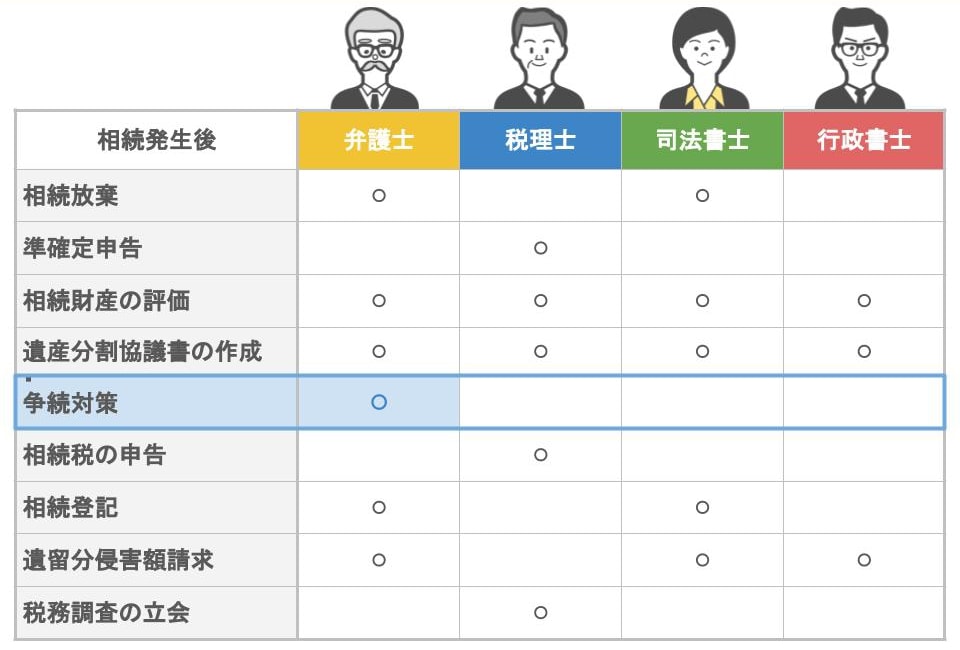

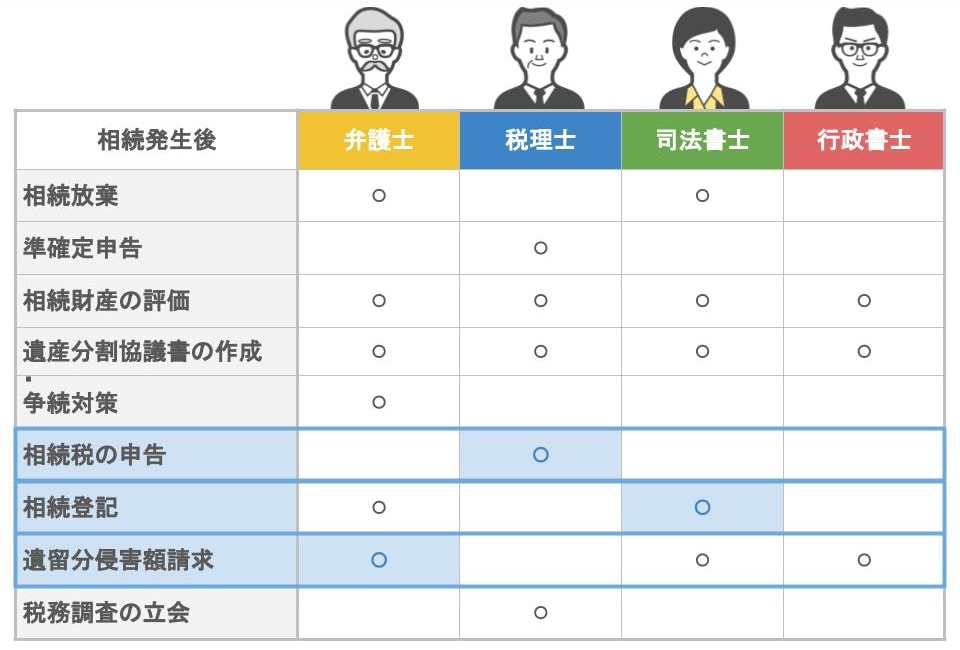

ここからは、各専門家によって対応出来る業務が変わってきますので、下の表を元に、

● どの悩みに対して、

● どの専門家に依頼するのが最適か、

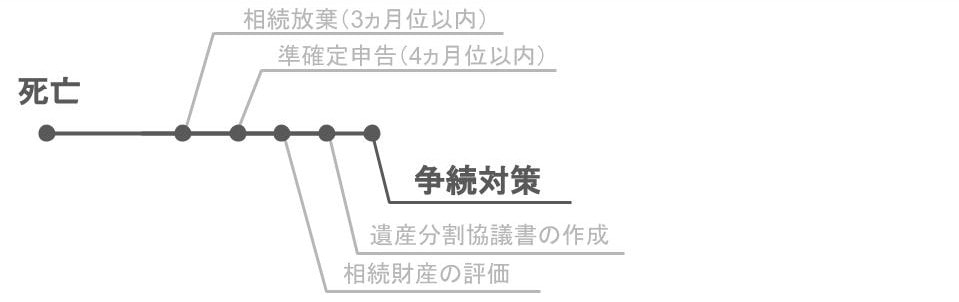

について、相続発生後のタイムスケジュールに沿って解説して行きたいと思います。

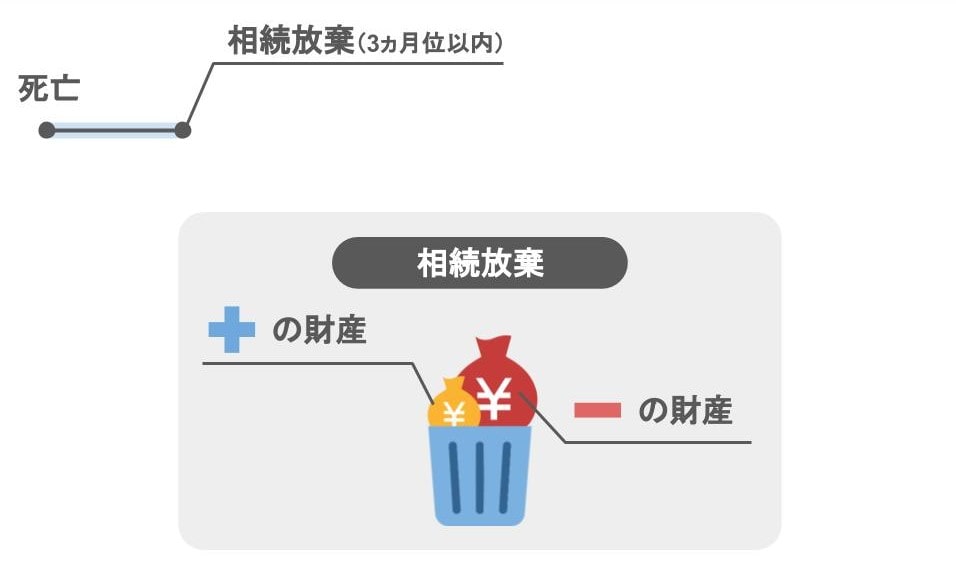

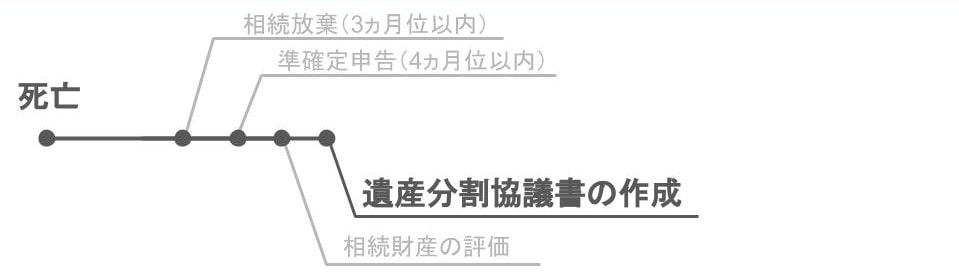

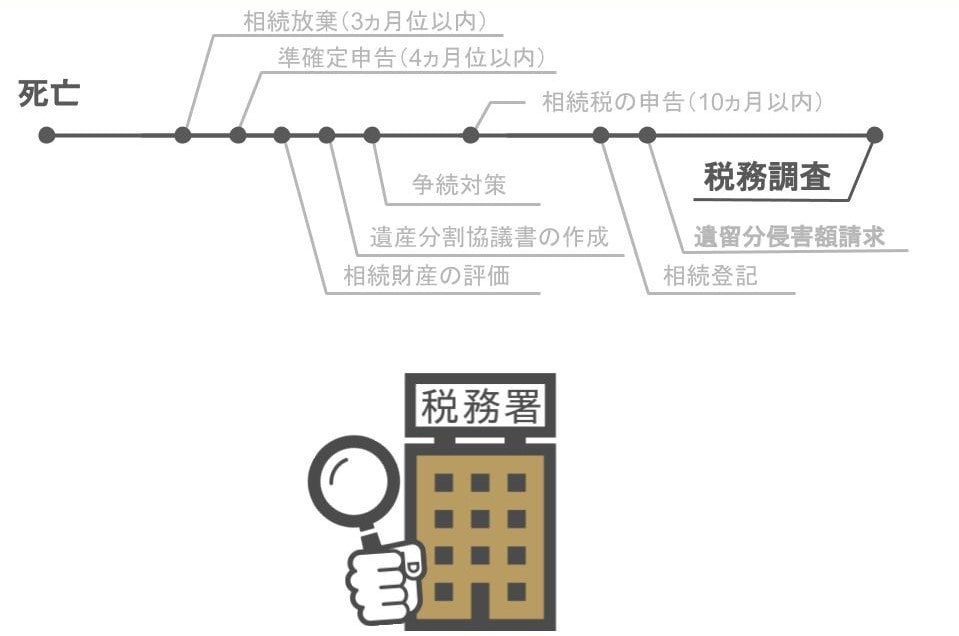

相続放棄

まず、相続が発生してから一番最初に訪れる期限は「相続放棄」です。

この相続放棄は、各相続人が亡くなった方の+の財産もーの財産も、全て放棄するといったものでして、

● これは相続発生後から3か月以内に、相続人同士で話し合い、

● 相続を放棄する場合には家庭裁判所に届け出る必要があります。

その際の手続きを行えるのは、弁護士と司法書士です。

ちなみに、

弁護士に相続放棄の手続き(書類作成)を依頼する場合:

すべての手続きを代理で行ってくれますが、

司法書士に相続放棄の手続き(書類作成)を依頼した場合:

裁判所からの照会や回答に対応するのは相続人本人となります。

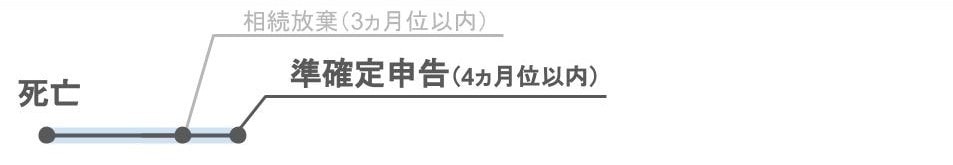

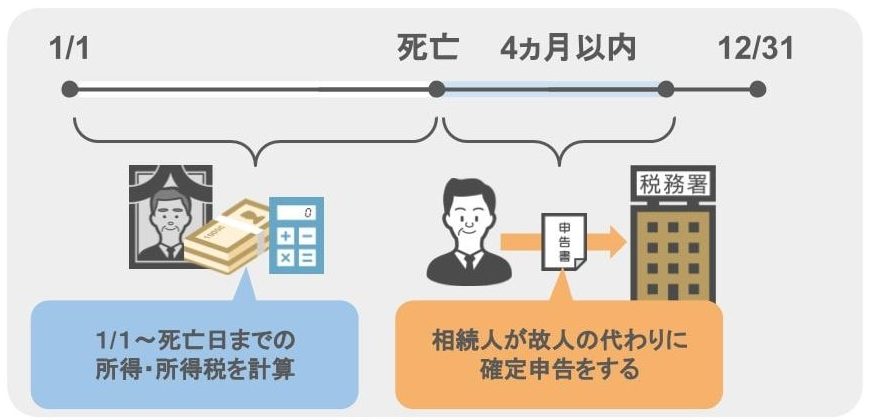

準確定申告

次に期限が訪れるのは、相続人が亡くなった後、

4か月以内に手続きが必要な「準確定申告」です。

準確定申告とは、

● 確定申告の必要な方が1年の途中で亡くなられた場合に、

● 相続人の方が亡くなった方の代わりに

● 1月1日から死亡した日までに確定した所得金額及び税額を計算して

● 所得税の確定申告を行うことを言います。

この準確定申告作成は、税理士の領分ですので、税理士に依頼をしましょう。

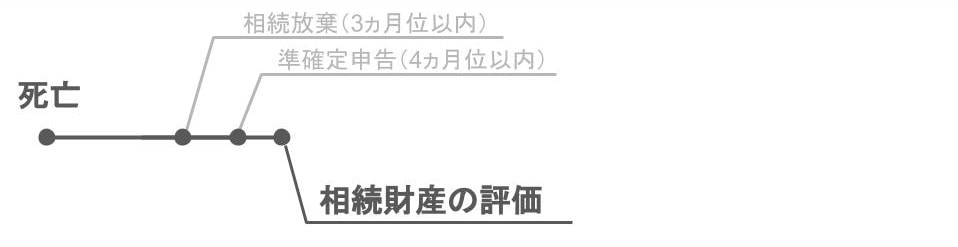

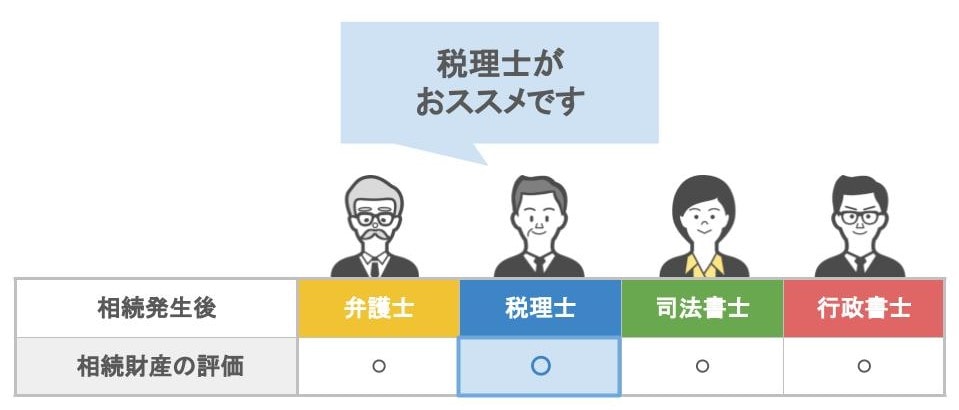

相続財産の評価

次に亡くなった方の相続財産の評価に関してですが、

● 主に土地や非上場株式の評価というのは、

● 10人の税理士がいれば、10通りの評価が出て来る

という様に、 非常に専門性の強い部分です。

● 亡くなった方の持つ土地の形がイビツな場合や、がけ地がある場合などは、

● 財産評価に精通した税理士の判断が必要となります。

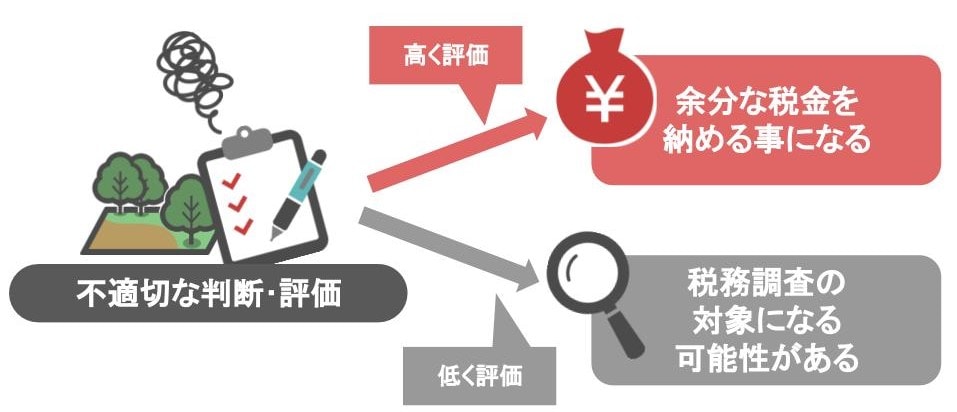

これらの判断が適切でないと、

● 余分な税金を納めることになったり、

● 本来の納税額よりも低い税金を申告し、

● 税務調査の対象になることもありますので、

相続財産の評価については、税金のスペシャリストである税理士に依頼されることをオススメします。

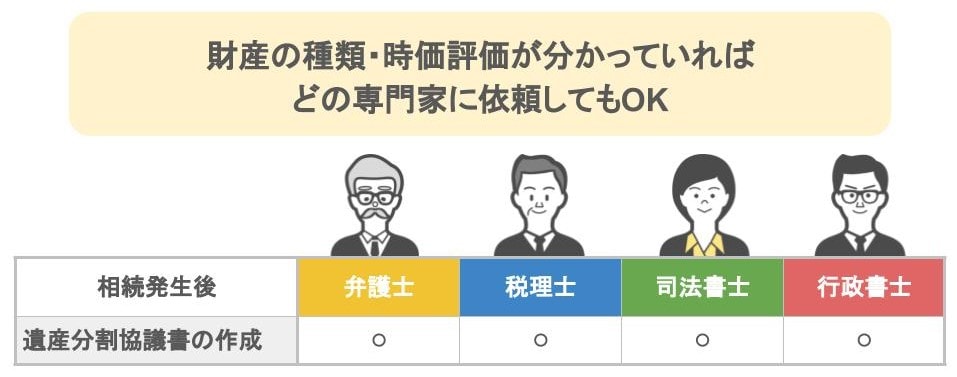

遺産分割協議書作成

財産の把握や評価が終わりましたら、相続人全員で「誰がどの財産を相続するか」を決める遺産分割協議に入ります。

● 協議の場で話し合った内容を書面に纏めて、

● 各相続人同士で実印を押し作成するのが「遺産分割協議書」です。

この遺産分割協議書の作成に関しては、

● 各専門家共に対応が可能ですので、

● 亡くなった方が残された財産の種類や、時価評価が分かっていれば、

● 基本的にどの専門家に依頼されても構いません。

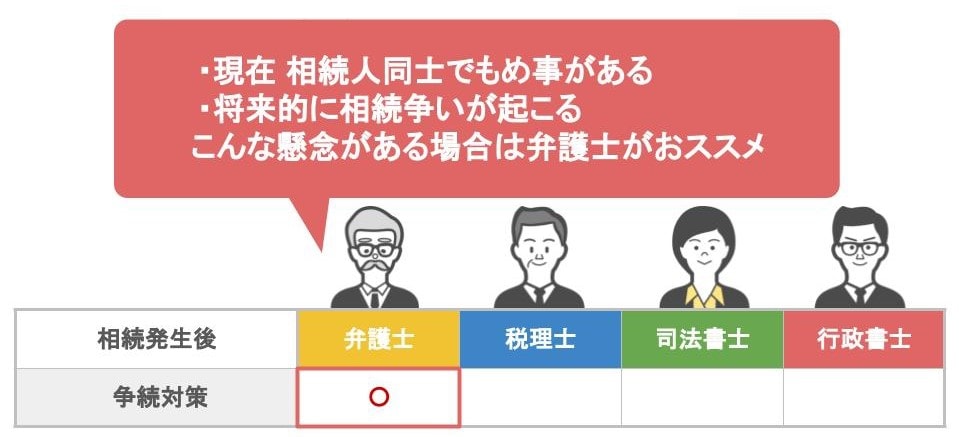

(争)続対策

この遺産分割協議書の作成段階にまで来ますと、相続争いが起こるケースが徐々に増えてきます。

「あの子より私の財産が少ないなんて許せない!」

「お母さんの財産がこんなに少ない筈がない!介護をしている振りをして、お前が自分のモノにしたんだろう」

財産の内容や時価が出揃って来ますと、やはりこういったイザコザが起こってくる可能性は高くなります。

こういった相続人間で起きた相続の揉めごとに対処できるのは、各専門家の中でも弁護士だけです。

ですので、

● 実際にいま相続人同士で揉め事が起こっている

● 将来的に恐らくウチの家は相続争いが起こるだろう

こういった懸念がある方は、弁護士に相談をされることをオススメします。

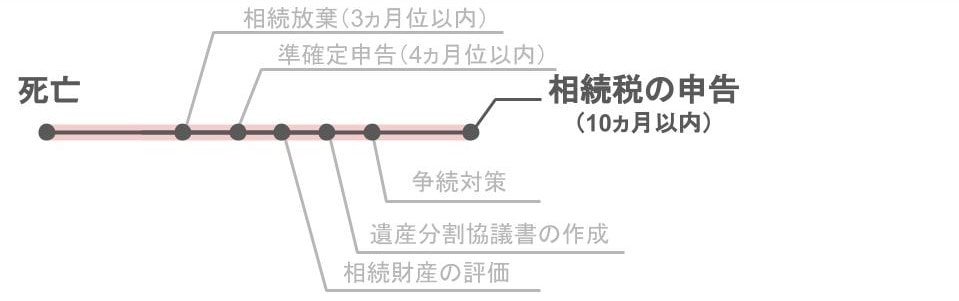

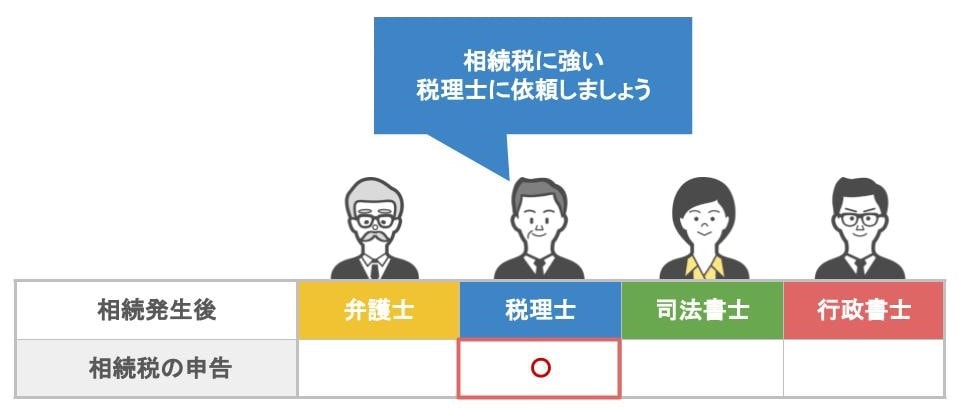

相続税の申告

● 亡くなった方の財産を把握し、財産の評価も終わり、

● 遺産分割協議書の作成まで完了しましたら、

● 相続税の申告書の作成をして、

● 税務署に提出・納税をすれば、

相続税の手続きは完了です。

この相続税の申告書の提出は、相続人が亡くなった日から10か月以内に行う必要があります。

そして、この相続手続きの最後となる相続税申告書の作成については、

● 各専門家の中で対応出来るのは税理士だけとなっています。

ここまでの作業である、

● 相続相談や財産評価、遺産分割協議等は他の専門家に任せて、

● 申告書作成だけは税理士に依頼するという方もいらっしゃいますし、

最終的に相続税の申告書を作成できるのは税理士だけだから、

● 最初の相談から税理士に依頼をするという方もいらっしゃいます。

どちらにせよ、

● 相続税の申告の依頼をされる時には、

● 後に訪れるかもしれない税務調査のことも考えて、相続税に強い税理士に依頼しましょう。

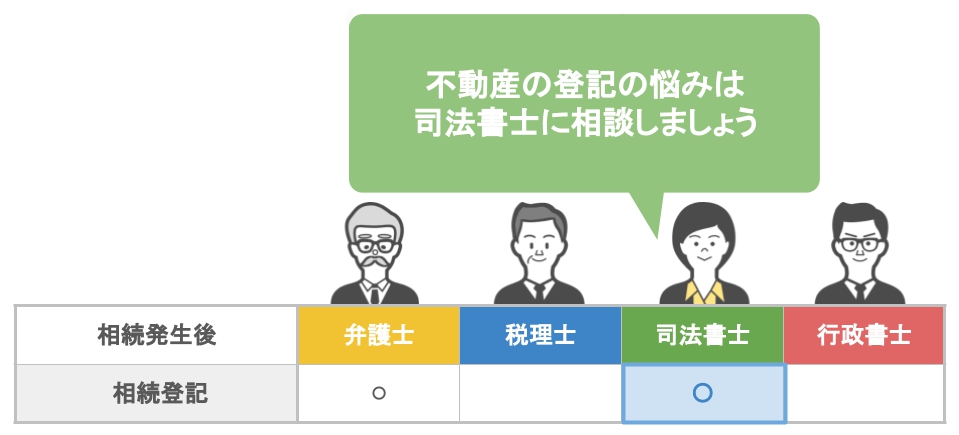

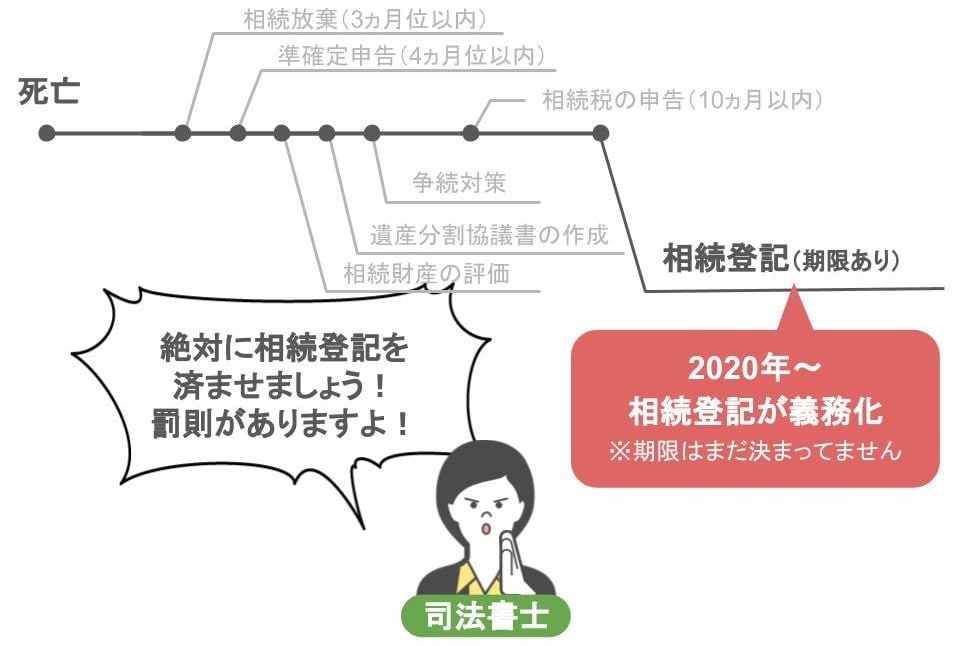

相続登記

さて、相続で不動産を取得された方は、相続登記が必要になります。

● この不動産の登記が出来るのは、各専門家の中で司法書士と弁護士になりますが、

● 実際に不動産の登記を行っている弁護士というのはあまりいません。

ですので不動産の登記の悩みは司法書士に相談すると思っておいて頂ければ結構です。

ちなみに、これまでは相続登記については、

いついつまでに手続きをしなさい!という規定はありませんでした。

ですから、

「相続の手続きが終わったら、忘れない内に、なるべく早く登記を司法書士に依頼して済ませておきましょうね!」という感じだったんですが、

2020年からは、この相続登記が義務化されることになります。

ですのでこれからは、

「相続の手続きが終わったら、絶対に相続登記は済ませておいて下さいね!登記をしないと罰則がありますからね!」という風になると思いますので、

気を付けておいて下さい。

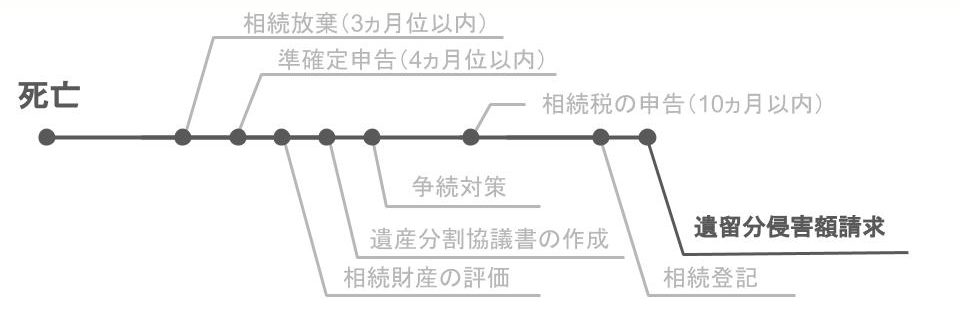

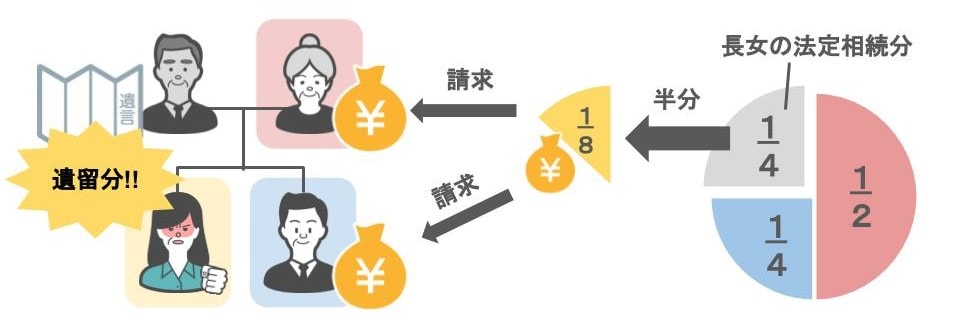

遺留分侵害額請求

もしも、亡くなった方の遺言であなただけが財産を貰えなかった場合、

● 遺留分侵害額請求という制度の元、

● あなたの法定相続分の半分までの金額を、

● 他の相続人に対して請求が出来ます。

遺留分侵害額請求は、相手方に対して書面で通知することが一般的です。

この書面の作成は税理士以外の専門家でしたら誰にでも依頼が可能です。

しかし、先程の相続放棄の際にもお話しましたが、

● 司法書士や行政書士は

● 依頼人の代理人として相手方に交渉などを行うことが出来ません。

ですので、

● 他の相続人と直接、遺留分の額の交渉などの話をしたくない場合や、

● 家庭裁判所での調停手続きも任せたい場合は、

弁護士に相談しましょう。

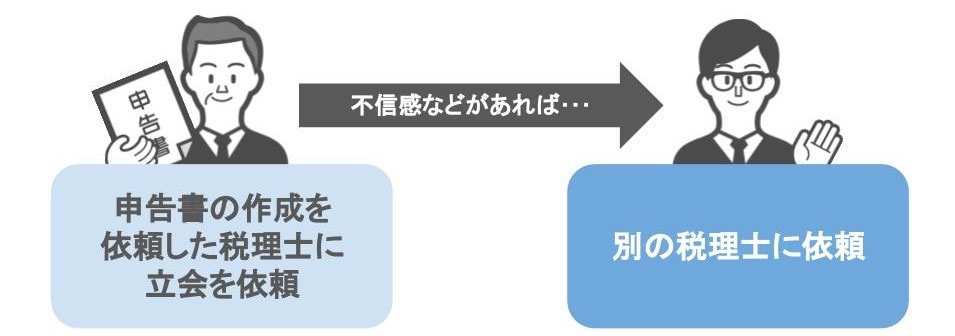

税務調査の対応

さていよいよ相続税のお悩みの最後、

● 申告書を提出してから数年後にやってくる税務調査の悩みについて、

● どの専門家に相談すればよいかですが、

これは相続税の申告書を元に税務調査が行われる訳ですので、相談するのは申告書を作成出来る税理士ですね。

調査の立会依頼をする際は、申告書の作成を依頼した税理士にそのまま税務調査の立ち合いを依頼することが多いです。

ですが稀に申告書の作成を依頼した税理士に、依頼者の方が不信感をもたれたりした場合、

● 申告書の作成を依頼した税理士とは別の税理士に、

● 税務調査の立ち合いを依頼される方もいらっしゃいますね。

ですので、先程も言いましたが、

● 相続税の申告の依頼をされる時には、この税務調査のことも念頭に置いて、

● 相続税に特化した信頼出来る税理士に依頼されることをオススメします。

まとめ

最後に、ここまでの話を纏めますと、

【相続発生前】の相談については、下の表にあります様に、

● 基本的にどの項目についても、

● 各専門家とも、一応対応は可能ですが、

【遺言作成や家族信託の相談】については、

● 法律(民法)のスペシャリストである弁護士や司法書士が適任ですね。

【相続税対策について、将来の税額を少しでも減らすことを目的とする場合】には、

● 税法のスペシャリストである税理士の中でも

● 相続税に特化した税理士に相談をされることをオススメします。

【相続発生後】の相談については、

下の表にあります様に、各専門家によって対応出来る業務が変わってきます。

● 【相続放棄の依頼】でしたら、司法書士か弁護士に。

● 亡くなった方の【準確定申告の依頼】でしたら、税理士に。

● 【相続財産の評価】でしたら、税理士に。

● 予め財産評価が確定した上での【遺産分割協議書の作成依頼】でしたら、各専門家に。

● 遺産分割などから生じる、【相続争いの介入や調停の依頼】でしたら、唯一相続人間の争いに介入出来る弁護士に。

● 【相続税の申告依頼】でしたら、税理士に。

● 【不動産の相続登記】でしたら、司法書士に。

● 【遺留分侵害額請求の依頼】でしたら、依頼人の代理人となって交渉出来る弁護士に。

● 【税務調査の立ち合い依頼】は、申告書作成を依頼した税理士か、その他の相続税に強い税理士に依頼されることをオススメします。